40 komentarzy

BIK w pigułce

- Co to jest? Biuro Informacji Kredytowej gromadzi historię Twoich spłat (kredyty, pożyczki, karty, zakupy BNPL). Pozytywna historia to Twoja karta przetargowa w banku.

- Jak pobrać darmowy raport? Raz na 6 miesięcy masz prawo do bezpłatnej kopii danych (zgodnie z RODO). Wniosek złożysz online w portalu BIK lub pocztą. Czas oczekiwania: do 30 dni.

- Ile kosztuje pełny raport? Pojedynczy Raport BIK (z oceną punktową/scoringiem) kosztuje 59 zł. Jest dostępny niemal natychmiast po opłaceniu.

- Scoring BIK: To ocena Twojej wiarygodności w skali 1-100 punktów. Najbardziej wpływa na nią terminowość spłat.

- Alerty BIK: Usługa, która powiadomi Cię SMS-em, gdy ktoś spróbuje wziąć kredyt na Twoje dane lub gdy Twoje dane wyciekną do Darknetu.

Co to jest BIK (Biuro Informacji Kredytowej)?

Zacznijmy od zupełnie podstawowej rzeczy, czyli rozróżnienia dwóch różnych instytucji, których nazwy brzmią bardzo podobnie. BIK, czyli Biuro Informacji Kredytowej, gromadzi informacje o korzystających z produktów kredytowych, natomiast BIG, czyli Biuro Informacji Gospodarczej, zbiera dane na temat dłużników, czyli osób zalegających ze spłatą zobowiązań. Działalność obu podmiotów jest ściśle regulowana. Przepisy określają podstawowe ramy ich funkcjonowania, przede wszystkim zasady gromadzenia i udostępniania danych. W przypadku BIK są to ustawa Prawo bankowe, Ustawa o ochronie danych osobowych i Rozporządzenie Ministra Finansów w sprawie szczegółowego zakresu danych podlegających wymianie pomiędzy instytucjami utworzonymi na podstawie przepisów prawa bankowego, a instytucjami pożyczkowymi i innymi podmiotami.

Natomiast podstawowymi regulacjami dotyczącymi BIG-ów są Ustawa o udostępnianiu informacji gospodarczej i wymianie danych gospodarczych oraz wspomniana Ustawa o ochronie danych osobowych.

Zasoby BIK zawierają informacje dotyczące nie tylko kredytów (gotówkowych, hipotecznych, ratalnych) i pożyczek, z których korzysta dana osoba, ale i limitach kredytowych w koncie, kartach kredytowych i innych zobowiązaniach finansowych. Trafiają tu też dane na temat zakupów z odroczoną płatnością. Jest to więc zbiór danych o osobach, które z różnych przyczyn korzystają z pożyczonych pieniędzy.

Nie ma w tym nic złego, wręcz przeciwnie. Długa i pozytywna historia kredytowa zapisana w BIK-u może być dużym atutem w chwili składania wniosku kredytowego. Widząc, że w przeszłości dana osoba rozsądnie gospodarowała swoimi finansami, terminowo regulowała zobowiązania, bank zakwalifikuje ją do grupy obniżonego ryzyka i zaoferuje jej korzystniejsze warunki kredytu. Ma to olbrzymie znaczenie przy kredytach hipotecznych zaciąganych na kwoty liczone w setkach tysięcy złotych. W ich przypadku 0,1 punktu procentowego różnicy w wysokości prowizji czy oprocentowania przekłada się na znaczne oszczędności dla kredytobiorcy.

W gorszej sytuacji są osoby, które nie mają historii kredytowej i Biuro Informacji Kredytowej nie może przygotować ich oceny punktowej. Tacy klienci są dla banków i innych instytucji finansowych „białą kartą”, nie sposób przewidzieć, jak będą się wywiązywali ze spłaty zobowiązań, więc analityk kredytowy z ostrożności zarekomenduje raczej zakwalifikowanie takiego pożyczkobiorcy do grupy podwyższonego ryzyka.

Jak uzyskać darmowy raport BIK, czyli kopię danych?

Potocznie mówimy o darmowym raporcie BIK, lecz poprawna nazwa dokumentu, o który zgodnie z obowiązującymi przepisami każda osoba może poprosić raz na 6 miesięcy, brzmi kopia danych. Jest to uproszczona informacja ustawowa zawierająca informacje na temat danej osoby zapisane w BIK.

Warunkiem otrzymania takiego dokumentu jest złożenie stosownego wniosku na jeden z dostępnych sposobów:

- ze swojego konta na stronie www.bik.pl (konieczna jest wcześniejsza rejestracja),

- w formie papierowego podania wysłanego na adres Biura.

Wybierając złożenie wniosku drogą elektroniczną, należy zalogować się na swoje konto na stronie bik.pl, wybrać ikonę koperty widoczną po prawej stronie na górze, a następnie określić temat wiadomości: Prawa wynikające z RODO. Kolejne kroki to przygotowanie wniosku i jego wysłanie. W treści należy poprosić o kopię danych, powołując się na artykuł 15. Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2016/679 dotyczącego RODO. Należy unikać sformułowania raport BIK, gdyż jest to usługa płatna, zawierająca znacznie szerszy zakres informacji.

Nie posiadając konta na portalu BIK (lub nie chcąc korzystać z tej formy kontaktu) należy przygotować podanie papierowe. Trzeba w nim określić kto (imię i nazwisko, numer PESEL oraz seria i numer dowodu osobistego) i o co prosi (o kopię danych zgodnie z przepisami RODO) oraz w jaki sposób ma zostać przekazana kopia danych (poprzez portal BIK czy drogą korespondencyjną na wskazany adres). Samodzielnie przygotowany wniosek powinien określać miejscowość jego sporządzenia oraz wskazywać datę jego przygotowania. Dokument należy przesłać na adres korespondencyjny BIK: ul. Modzelewskiego 77A, 02-679 Warszawa, wskazane jest umieszczenie dopisku "wniosek o kopię danych". Bezwzględnie konieczne jest zamieszczenie własnoręcznego podpisu.

Wzór papierowego podania o kopię danych możesz pobrać tutaj.

Infolinia BIK udziela odpowiedzi na temat funkcjonowania BIK i jego oferty, ale nie jest możliwe telefoniczne złożenie wniosku o informację ustawową.

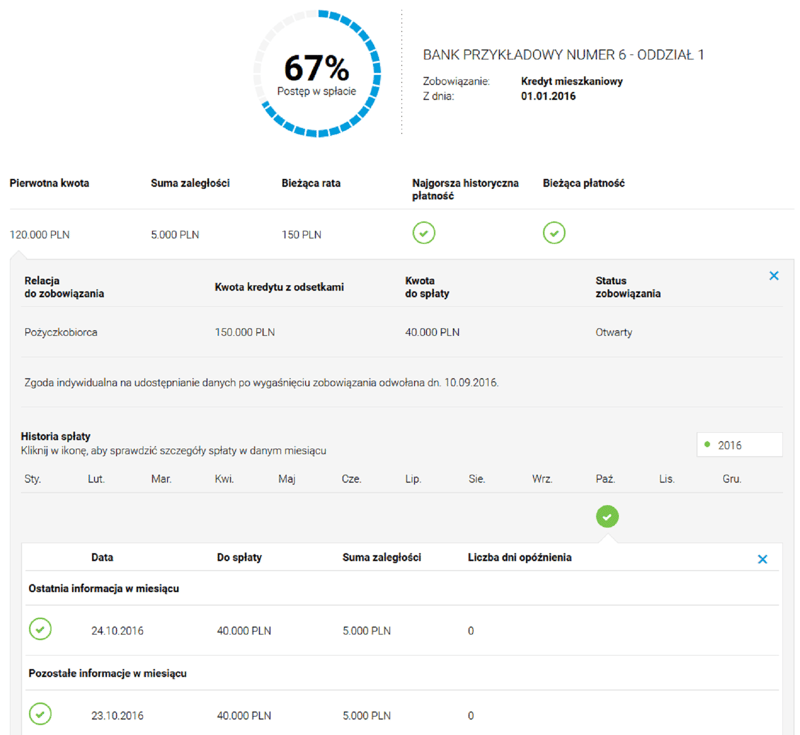

Kopia danych udostępniana jest w postaci ustrukturyzowanego dokumentu w przejrzystej i łatwo zrozumiałej formie. Zawiera m.in. informacje o zobowiązaniach przekazanych do BIK przez instytucje finansowe (w tym m.in. nazwę podmiotu, którego zobowiązanie dotyczy, datę zaciągnięcia zobowiązania i podstawę jego powstania, pierwotną kwotę zobowiązania, pozostającą do spłaty kwotę kapitału, informację czy odnotowano opóźnienia w spłacie oraz wskazanie czy udzielono bądź nie udzielono zgody indywidualnej na udostepnienie danych o zobowiązaniu po jego wygaśnięciu), a także dane przetwarzane w związku z ewentualnym posiadaniem przez wnioskującego konta w portalu BIK.

Krótko mówiąc, w dokumencie znajdują się podstawowe informacje dotyczące historii kredytowej wnioskodawcy. Chcąc uzyskać pełniejszy obraz swojej sytuacji finansowej, trzeba zawnioskować o płatny raport BIK.

Ile kosztuje i co zawiera raport BIK?

Pełny zestaw wiadomości znajduje się w raportach płatnych. Koszty różnią się w zależności od liczby raportów oraz dodatkowych usług, takich jak Alerty BIK.

| Nazwa Pakietu / Opcji | Cena | Główne cechy i warunki |

|---|---|---|

| Pojedynczy Raport BIK | 59 zł | jednorazowe pobranie raportu |

| Pakiet 2 Raportów BIK | 89 zł | do wykorzystania w ciągu 3 miesięcy. |

| Pakiet 6 Raportów BIK | 139 zł |

ważny 12 miesięcy. zawiera: Alerty BIK, Monitoring Darknetu, Wskaźnik BIK. |

| Dodatkowy raport (do Pakietu 6 Raportów) | 29 zł | cena za każdy kolejny raport po wykorzystaniu 6 z pakietu. |

| Pakiet BIK MAX | 239 zł |

ważny 12 miesięcy. zawiera: nielimitowana liczba raportów, Alerty BIK. |

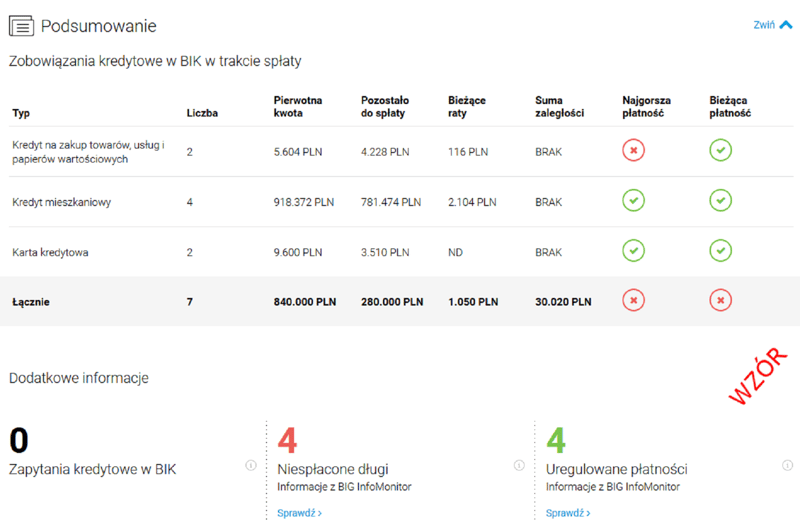

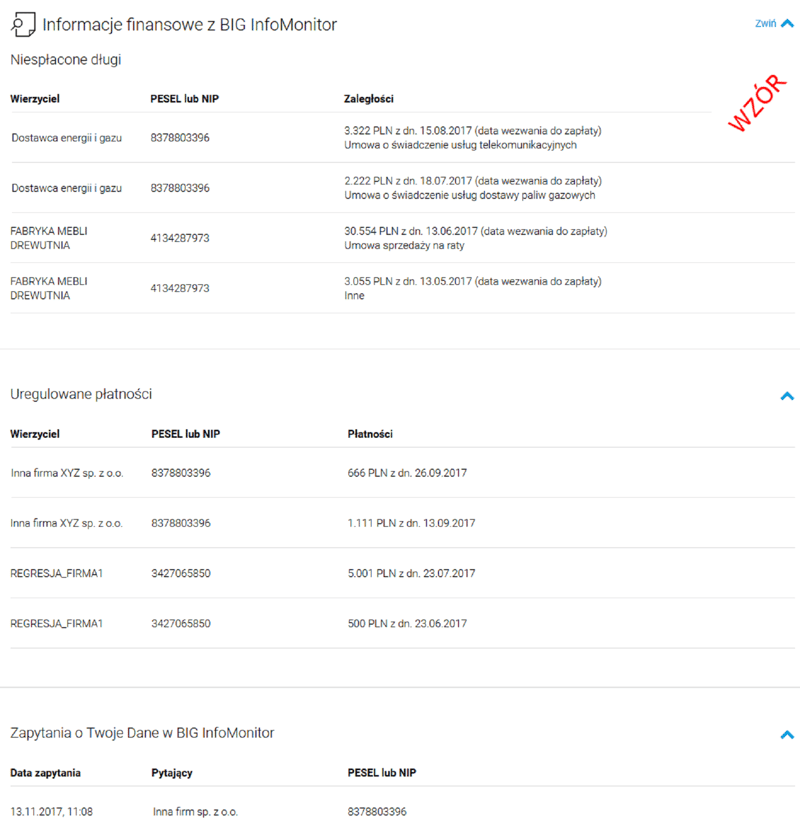

Raport BIK można zamówić na stronie internetowej. Zawiera informacje zgromadzone w Biurze Informacji Kredytowej oraz pochodzące z bazy BIG InfoMonitor, co pozwala prześledzić historię spłaty poszczególnych pożyczek oraz szczegóły innych zobowiązań (np. rachunków za prąd, gaz, telefon itp.). Podział danych na kilka sekcji umożliwia szybką ocenę swojej sytuacji:

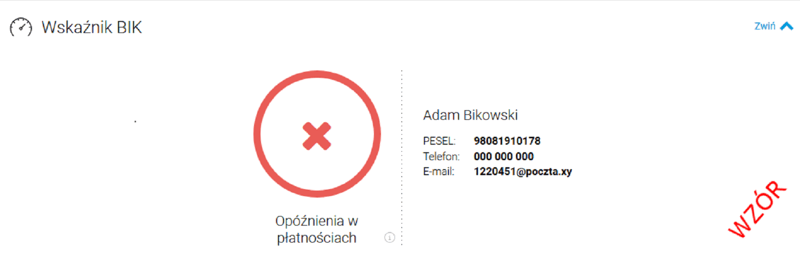

- wskaźnik BIK pokazuje, czy mamy aktualnie jakieś problemy z regulowaniem należności,

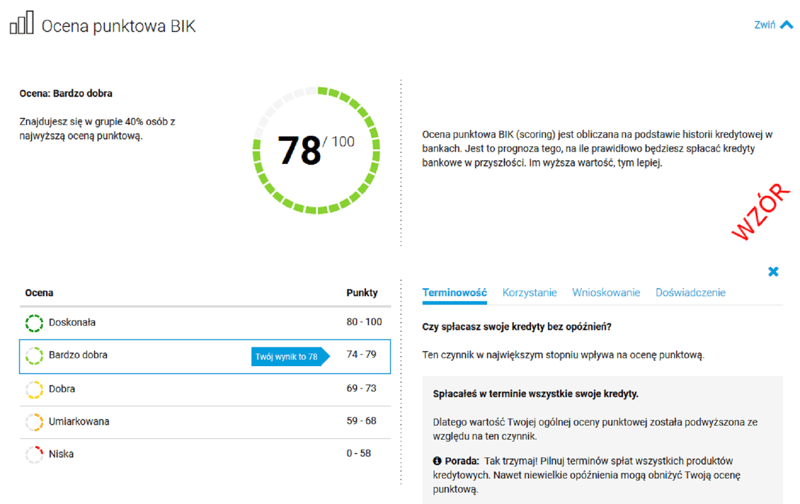

- ocena punktowa, czyli scoring, obliczana na podstawie historii spłaty zobowiązań. Raport zawiera też informację o czynnikach, jakie wpłynęły na ocenę i co można zrobić, by ją poprawić. Obszernie omawiamy ten temat poniżej,

- podsumowanie spłacanych kredytów – tabelaryczne ujęcie informacji o spłacanych kredytach pozwalające na błyskawiczną ocenę sytuacji;

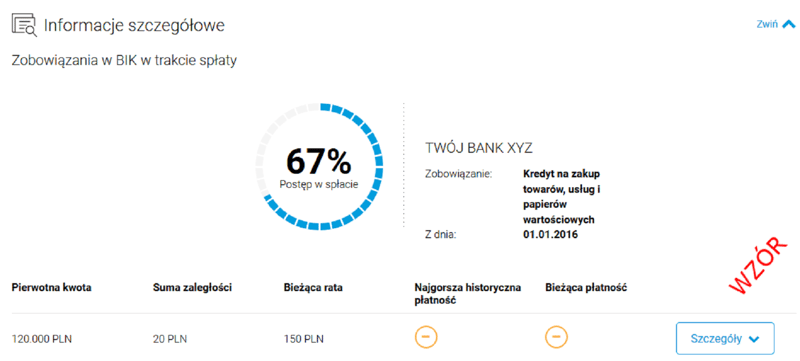

- postęp w spłacie kredytu (osobno dla każdego zobowiązania);

- szczegółowa historia spłaty;

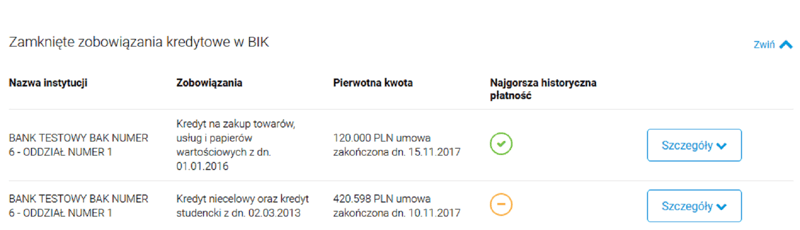

- spłacone zobowiązania;

- informacje z rejestrów BIG InfoMonitor;

-

w raporcie BIK są też informacje o zakupach z odroczoną płatnością (BNPL), które są widoczne w sekcji: Zobowiązania finansowe - w trakcie spłaty, z oznaczeniem: Zakupy z odroczoną płatnością oraz dane dotyczące korzystania z wakacji kredytowych; przy kredycie aktualnie objętym wakacjami kredytowymi jest adnotacja: Ustawowe zawieszenie spłaty – kredyt hipoteczny, natomiast po upływie wakacji kredytowych komunikat brzmi: Zakończone ustawowe zawieszenie spłaty – kredyt hipoteczny.

Scoring, czyli ocena punktowa

Zaciągając kredyt, terminowo spłacając kartę kredytową, korzystając z limitu zadłużenia w koncie lub kupując coś na raty, „pracujemy” na swoją historię kredytową w Biurze Informacji Kredytowej. Im będzie ona bogatsza i na dodatek pozbawiona „plam” w postaci informacji o nierzetelnym regulowaniu zobowiązań, tym większe szanse, że otrzymamy atrakcyjniejsze warunki kredytu, będziemy bowiem postrzegani jako wiarygodny i rzetelny klient. Warto przy tym dodać, że zakupy z odroczoną płatnością nie są brane pod uwagę przy wyliczaniu oceny punktowej.

Przy składaniu wniosku kredytowego, instytucja finansowa pyta o dochody i wysokość zobowiązań kredytowych, kwotę płaconych co miesiąc rachunków i wiele innych kwestii. Wszystko po to, by określić zdolność kredytową klienta i ocenić, czy będzie on w stanie spłacić nową pożyczkę. Niezależnie od tego ocenia też ryzyko, że raty nie będą regulowane w terminie. Pomocna jest w tym ocena punktowa, czyli tzw. scoring (ang. score – wynik) obliczana według skomplikowanego algorytmu w przedziale od 1 do 100 punktów.

Im ocena punktowa jest wyższa, tym mniejsze ryzyko kłopotów ze spłatą zobowiązania, mniej prawdopodobne jest poniesienie przez pożyczkodawcę kosztów związanych z odzyskiwaniem długu. W tej sytuacji kredytodawca bez długiego zastanawiania się podejmie pozytywną decyzję kredytową, chętnie pożyczy pieniądze na atrakcyjnych warunkach.

Brak oceny punktowej w raporcie BIK nie oznacza jednak braku szans na zaciągnięcie zobowiązania.

Co wpływa na scoring?

Czynniki decydujące o ocenie punktowej można podzielić na 4 grupy:

- terminowość – algorytm sprawdza, czy danej osobie zdarzały się opóźnienia w spłacie zobowiązań, ile one trwały i jakich kwot dotyczyły; znaczenie ma zarówno liczba dni opóźnienia w spłacie, jak i wysokość kwoty zadłużenia. Im szybciej spłacisz ewentualną zaległość, tym lepiej.

- korzystanie – umiarkowane wykorzystywanie limitów kart kredytowych, okazyjne sięganie po kredyty konsumpcyjne wpływa pozytywnie na ocenę punktową; jeśli zadłużasz się w większym stopniu, może to wskazywać na kłopoty z płynnością finansową oraz możliwe (przyszłe) trudności ze spłatą kredytów;

- wnioskowanie – to element, którego najbardziej boją się poszukujący najlepszej oferty kredytowej, bo wiele zapytań w krótkim czasie, zwłaszcza zakończonych decyzją odmowną, obniża wiarygodność klienta. Warto jednak wiedzieć, że wnioski o ten sam rodzaj produktu (np. kredyt gotówkowy) złożone w odstępie 14 dni traktowane są jako jedno zapytanie i nie mają wpływu na scoring;

- doświadczenie – w tym przypadku duże znaczenie ma wspominana już kilkakrotnie długa i bogata kartoteka korzystania z produktów kredytowych. Dlatego w interesie kredytobiorcy jest wyrażenie zgody na przetwarzanie historii spłaty kredytu także po zapłaceniu ostatniej raty. Trzeba jednak dodać, że zaciąganie wielu nowych kredytów w krótkim czasie może obniżyć ocenę punktową.

Ocena punktowa jest wartością zmienną, różnice w jej wysokości mogą być znaczące. Choćby dlatego, że bank wpisze do rejestru informację o opóźnieniu w spłacie pożyczki czy zadłużenia z karty kredytowej, z historii „wypadnie” zapis o spłaconym terminowo kredycie.

Jeśli naliczenie oceny punktowej nie było możliwe BIK szczegółowo wyjaśnia powody takiej sytuacji. Może ona wynikać z kilku przyczyn, przykładowo.

- nie masz żadnego kredytu w banku lub SKOK-u,

- spłacasz zobowiązanie od niedawna (tzn. krócej niż 6 miesięcy),

- masz istotne zaległości w spłacie kredytu,

- ogłosiłeś upadłość konsumencką.

Jak widzisz, scoring nie zależy od tajemniczych parametrów, ale od czynników, na które każdy z nas ma wpływ. Pamiętając o nich, możesz znacząco podnieść/obniżyć swoją ocenę, a zarazem wiarygodność kredytową i tym samym otrzymać lepsze/gorsze warunki pożyczki.

Jak długo się czeka na raport BIK?

Czas oczekiwania na zamówioną bezpłatną kopię danych może wynieść nawet 30 dni. Mimo ograniczonego zakresu informacji i długiego okresu jego generowania warto pobrać taki dokument, by sprawdzić, czy dane są poprawne, czy przez przypadek w zestawieniu nie figuruje kredyt, którego nie zaciągaliśmy.

Znacznie krócej trzeba czekać na płatny raport BIK. Zgodnie z kartą produktu jest on udostępniany w ciągu dwóch dni roboczych od złożenia zlecenia jego wygenerowania. Na ogół dokument jest dostępny zaraz po dokonaniu płatności.

Alerty BIK

To bardzo przydatna usługa chroniąca w sytuacji utraty dokumentu tożsamości lub kradzieży danych osobowych. Korzystając z alertów BIK otrzymujemy informację o każdej próbie zaciągnięcia kredytu na nasze dane oraz w chwili, gdy jesteśmy sprawdzani w Rejestrze Dłużników BIG InfoMonitor Może to być sygnał, że ktoś próbuje na nasze nazwisko zawrzeć umowę u operatora telefonicznego, dostawcy telewizji czy innego usługodawcy.

Otrzymując takie powiadomienie, choć nie składałeś żadnego wniosku o produkty kredytowe i nie jesteś w trakcie zawierania umowy o jakąś usługę, powinieneś skontaktować się z infolinią BIK. Gdy podejrzenie o próbę wyłudzenia zostanie uznane za zasadne, to do banku czy innej instytucji współpracującej z BIK zostanie wysłane powiadomienie o zastrzeżeniach do zapytania.

Alert wysyłany jest także w sytuacji, gdy dane klienta (adres e-mail, numer PESEL oraz numer dowodu osobistego) zostaną znalezione w Darknecie, czyli nie kontrolowanej części globalnej sieci internetowej. Jeśli w jakiejś bazie z wycieku danych będą Twoje dane, otrzymasz alert ze szczegółami: kiedy, skąd i jakie Twoje dane wyciekły i poradami, co należy zrobić.

Dostawcą technologii do przeszukiwania darknetu jest firma ComCERT S.A., świadcząca usługi z zakresu cyberbezpieczeństwa.

Alerty BIK można zamówić i włączyć na tej stronie .

Pozostałe pakiety i usługi BIK

W ofercie BIK są i inne usługi zwiększające bezpieczeństwo naszych finansów, chroniące przed wykorzystaniem naszych danych przez przestępców.

Pakiet BIK Bezpieczna Rodzina

Pakiet Bezpieczna Rodzina występuje w dwóch wersjach: podstawowej i Plus. Oba obejmują usługę Alerty BIK dla zamawiającego pakiet i 4 innych osób (dowolnych, wbrew nazwie pakietu pokrewieństwo nie jest wymagane, o ile nie korzystają dotąd z Alertów BIK), przy czym w wariancie standard można pobrać tylko 1 raport, a korzystając z opcji Plus aż 6 pełnych raportów. Nie ma znaczenia, czy będą one dotyczyły zamawiającego pakiet, czy osoby korzystającej z niego w ramach wykupionej usługi.

| Nazwa Pakietu | Cena | Główne cechy i warunki |

|---|---|---|

| Pakiet BIK Bezpieczna Rodzina | 138 zł | 1 szt./rok (raport może być wygenerowany przez dowolnego uczestnika oferty), Alerty BIK dla każdego |

| Pakiet BIK Bezpieczna Rodzina Plus | 238 zł | 6 szt./rok (raport może być wygenerowany przez dowolnego uczestnika oferty), Alerty BIK dla każdego |

Skorzystanie z wybranego pakietu wymaga stworzenia swojego profilu w serwisie BIK . Musi go posiadać nie tylko zamawiający, ale i osoby, które będą korzystały z usługi, tyle tylko, że te drugie mogą utworzyć swoje konto dopiero po otrzymaniu zaproszenia.

Zamawiający usługę może w każdej chwili zmienić podopiecznego, a temu drugiemu przysługuje prawo rezygnacji z uczestnictwa w pakiecie.

Zastrzeganie dokumentów

Wszyscy klienci BIK mogą korzystać z bezpłatnego zastrzegania dokumentów. Pozwala to „wyłączyć” dowód osobisty i/lub paszport z obiegu, uniemożliwia zaciągnięcie zobowiązania na nazwisko danej osoby. Zastrzeżenia można dokonać z dowolnego miejsca na świecie, kiedy tylko zorientujemy się, że utraciliśmy dokument, wystarczy jedno kliknięcie po zalogowaniu się na konto na stronie BIK.

Raport BIK Moja Firma

Raport BIK Moja Firma ma różnorodne zastosowanie. Pozwala upewnić się, że nasza firma nie ma zaległości, ale i sprawdzić szanse na otrzymanie kredytu firmowego oraz zweryfikować, czy ktoś nie posłużył się naszymi firmowymi danymi do zaciągnięcia zobowiązania.

Wygenerowany raport można przedstawić kontrahentom czy klientom i udowodnić, że nasza firma jest godna zaufania, rzetelnie wywiązuje się ze swoich zobowiązań finansowych i posiada dobry wskaźnik kondycji finansowej.

Raport dostępny jest w pakietach. Pakiet BIK dla Firm Mikro zawiera 4 Raporty BIK na temat własnej firmy, alerty BIK oraz zawsze aktualne podstawowe informacje na temat firmy. Ponadto w pakiecie są też po 4 Alerty o Kontrahencie oraz raporty Weryfikacja Kontrahenta, a także opcję wpisywania długów 2 kontrahentów do BIG oraz wysłanie jednego wezwania do zapłaty.

Bardziej rozbudowana wersja (BIK dla Firm) obejmuje po 12 raportów BIK Moja Firma i Weryfikacja Kontrahenta oraz 12 Alertów o Kontrahencie, wpisywanie długów 12 kontrahentów oraz wysłanie 4 wezwań do zapłaty.

Wygenerowane raporty na temat swojej firmy dostępne są w sekcji Raporty, po zalogowaniu do profilu firmowego BIK. Co ciekawe, do każdego z nich klient otrzymuje dodatkowo Raport BIK Weryfikacja Kontrahenta (patrz niżej) o swojej firmie z najważniejszymi informacjami na jej temat zebranymi z różnych baz zewnętrznych oraz oceną ryzyka współpracy z jego firmą.

Wszystkie elementy są do wykorzystania w dowolnym momencie w ciągu rocznego okresu ważności pakietu.

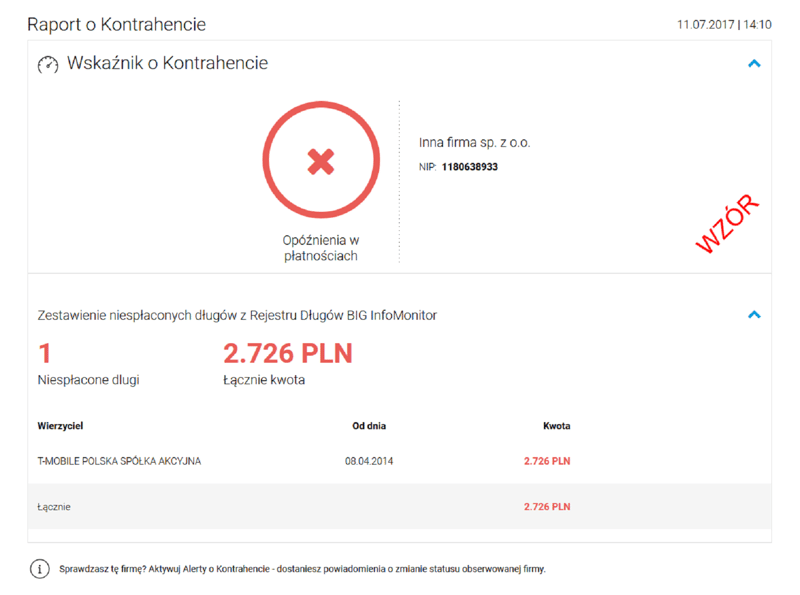

Raport BIK Weryfikacja Kontrahenta

Tego typu raport pozwala sprawdzić, czy biuro podróży, deweloper albo kontrahent, z którym chcemy nawiązać współpracę nie jest wpisany do rejestru dłużników. Widząc informację o zaległościach, można zweryfikować, czy jest to jedna płatność na niewielką kwotę, czy firma regularnie nie reguluje swoich należności. Korzystając z tej usługi nie trzeba samodzielnie zdobywać informacji z różnych źródeł, przedzierać się przez różne zestawienia. Dane w raporcie są uporządkowane i oznaczone, od razu rzuca się w oczy, które informacje o kontrahencie powinny wzbudzić ostrożność. Wskaźnik Ocena ryzyka współpracy pokazuje, z jakim ryzykiem wiąże się podjęcie współpracy z danym kontrahentem. W raporcie jest też omówienie rekomendacji, wskazanie danych jakie miały wpływ na jej wydanie.

Do sprawdzenia danych wystarczy posiadanie konta w BIK oraz znajomość NIP-u sprawdzanego podmiotu. Przykładowy Raport Weryfikacja Kontrahenta można zobaczyć na stronie BIK.

BIK – co jeszcze warto wiedzieć

Przedstawione powyżej usługi są z pewnością przydatne, ale może rodzić się pytanie, na ile prezentowane w nich treści są aktualne i czy ich zakres jest wystarczający do podejmowania decyzji finansowych? Mając jakieś zaległości, można zapytać, jak długo dane są przechowywane oraz czy możliwe jest usunięcie z rejestrów BIK niewygodnych dla nas informacji (tzw. czyszczenie BIK)? Odpowiedź na to ostatnie pytanie jest bardzo krótka: nie ma takiej możliwości; dane są wprowadzane i usuwane przez podmioty współpracujące z BIK na podstawie historii umów danego klienta.

Po jakim czasie kredyt jest widoczny w BIK?

Do 2016 r. instytucje finansowe miały obowiązek aktualizowania danych w BIK raz na miesiąc. Po nowelizacji prawa bankowego częstotliwość przekazywania informacji do rejestru została zwiększona do 7 dni. Z kolei przepisy dotyczące Biura Informacji Kredytowej również dają tej instytucji 7 dni na wprowadzenie zmian.

Teoretycznie więc zapis o nowym zapytaniu o kredyt czy zaciągnięciu kolejnego zobowiązania powinien się pojawić w BIK najpóźniej po 14 dniach. W praktyce jest to zdecydowanie krótszy czas, gdyż banki, SKOK-i i BIK wymuszają na sobie szybkie działania, by dostępne dane były jak najbardziej aktualne. W rezultacie zapisy są aktualizowane nawet 2 razy w tygodniu.

O czym instytucje finansowe informują BIK?

Zakres informacji przekazywanych do BIK-u nie dotyczy tylko podpisania nowej umowy o produkty kredytowe czy rozwiązania dotychczasowej, ale także zmian warunków spłaty kredytu (np. po renegocjowaniu warunków pożyczki z klientem), aktualnego poziomu zadłużenia (dotyczy to zarówno „typowych” kredytów, jak i zakupów ratalnych czy limitów kredytowych) oraz innych okoliczności z nim związanych (np. czas opóźnienia w spłacie, kwota zaległości).

Instytucje, które nie wywiązują się rzetelnie z obowiązku przekazywania informacji, mogą zostać ukarane grzywną do 30 tys. zł.

Czas przechowywania historii kredytowej

Informacje o zaciągniętych zobowiązaniach są przechowywane od momentu złożenia wniosku o kredyt czy pożyczkę i są przechowywane w BIK aż do chwili spłaty ostatniej raty, zaprzestania korzystania z karty kredytowej czy limitu w koncie.

Zasada ta nie dotyczy produktów, które zostały spłacone z opóźnieniem przekraczającym 60 dni. W ich przypadku dane są przechowywane w BIK przez 5 lat i nie ma możliwości ich usunięcia. Takie są przepisy i nic na to nie można poradzić. Czyszczenie BIK nie polega na usuwaniu niewygodnych dla kredytobiorcy danych, ale na korekcie nieprawdziwych lub nieaktualnych informacji.

Warto wiedzieć, że możliwe jest wyrażenie zgody na korzystanie z historii zobowiązania także po uregulowaniu ostatniej raty, rozwiązaniu umowy o kartę kredytową czy limit w koncie. Przyda się to w chwili wnioskowania o kolejny produkt kredytowy. Jak wspominaliśmy, brak historii kredytowej nie jest korzystny dla pożyczkobiorcy, kredytodawcy nieufnie podchodzą do klientów, o których nie mają żadnych informacji.

Działania „prewencyjne”

Jak widać, w zasobach BIK może się znajdować bardzo wiele danych, które będą miały istotny wpływ na warunki kredytu. Rozważając jego zaciągnięcie, zwłaszcza kredytu hipotecznego opiewającego na kilkaset tysięcy złotych, warto dokładnie sprawdzić poprawność informacji w BIK. Po stwierdzeniu nieścisłości (np. brak informacji o spłaconym kredycie, zamkniętym limicie w koncie) należy zwrócić się o ich usunięcie do kredytodawcy, który nie wywiązał się ze swoich obowiązków i nie dokonał zmian.

Czy możliwe jest, że mimo terminowego regulowania wszystkich należności scoring nie będzie wysoki? Tak, jest to możliwe. Powodem może być krótka, zawierająca niewiele informacji historia kredytowa. W tej sytuacji, planując zaciągnięcie większego zobowiązania, należy z wyprzedzeniem pomyśleć o skorzystaniu z karty kredytowej (uważając na wysokość limitu, który może ograniczyć zdolność kredytową), kupieniu czegoś na raty i wywiązywaniu się terminowo z płatności, by w ten sposób „zarobić” dodatkowe punkty.

Zaznaczmy, że najistotniejszym czynnikiem przy tworzeniu oceny punktowej jest terminowość regulowania należności, dlatego priorytetem powinno być niedopuszczenie do powstania zaległości, które popsują obraz w BIK.

Dobrze jest też unikać maksymalnego wykorzystywania dostępnych limitów (na karcie kredytowej, debetu), bo to może wzbudzić obawy analityka kredytowego, że klient kiedyś przeszarżuje i będzie miał kłopot z terminowym uregulowaniem zobowiązania. Umiarkowane korzystanie z pieniędzy banku pokazuje nas jako osobę rozsądną, potrafiącą zarządzać swoimi finansami.

Wcześniejsze zajrzenie do raportu BIK pozwoli uniknąć kłopotliwych sytuacji związanych z odmową udzielenia kredytu czy zaproponowania go na mało atrakcyjnych warunkach, dzięki czemu załatwienie formalności będzie szybsze i mniej stresujące.

Mając pewność, że informacje z BIK niczym nas nie zaskoczą, warto spojrzeć na ranking kredytów gotówkowych i pomyśleć nad najlepszą propozycją dla siebie.

Ranking kredytów gotówkowych

- Miesięczna rata

- 452,23 zł

- Kwota do spłaty

- 10 853,46 zł

- Oprocentowanie

- 7,99%

- Prowizja

- 0%

- Miesięczna rata

- 452,23 zł

- Kwota do spłaty

- 10 853,46 zł

- Oprocentowanie

- 7,99%

- Prowizja

- 0%

- Miesięczna rata

- 452,73 zł

- Kwota do spłaty

- 10 865,50 zł

- Oprocentowanie

- 8,10%

- Prowizja

- 0%

Powtórzmy raz jeszcze, że jeśli wzorowo regulujemy swoje zobowiązania, to opłaca się wyrazić zgodę na przetwarzanie informacji na ich temat także po ich spłacie, by liczba pozytywnych wpisów na nasz temat była jak najdłuższa. Pozytywna historia w BIK „pracuje” na naszą korzyść.

Świadomy klient = spokojny klient

Przedstawiliśmy kompendium wiedzy na temat Biura Informacji Kredytowej. Teraz, rozmawiając z doradcą kredytowym o kolejnej pożyczce, słysząc o BIK-u, już nie będziesz się gorączkowo zastanawiał co to jest BIK?, jak sprawdzić zadłużenie w BIK?, ale wyposażony w zdobytą wiedzę spokojnie przeanalizujesz przekazywane informacje, bo będziesz wiedział, jakie dane są gromadzone w BIK, jak możesz poprawić swoją ocenę punktową, po jakim czasie od chwili podpisania umowy kredyt będzie widoczny w BIK. Tym samym załatwienie wszystkie formalności związanych z pożyczką przebiegnie sprawnie i bez niepotrzebnego stresu.

Komentarze

(40)Skorzystałam z waszej podpowiedzi jak dostać darmowy raport i po 3 tygodniach rzeczywiście go dostałam. Na pewno nie jest to w tak ładnej formie jak raport płatny, bo trzeba się przebić przez ścianę tekstu - po prostu dostaję się wykaz zapytań do BIK

Odpowiedz

Dziękuję za Twoją opinię. Choć oba dokumenty (płatny i bezpłatny) generuje zapewne ten sam algorytm, to jak widać, przy wersji komercyjnej dołożono większych starań, by klient otrzymał dokument w przystępnej formie.

Odpowiedz

Czy coś takiego jak darmowy raport jeszcze istnieje? Weszłam na swoje konto w BIK i wyskakują mi tylko opcje płatne, a na pewno nie robiłam go przez ostatnie 6 mięs.

Odpowiedz

W powszechnej świadomości nadal funkcjonują pojęcia "darmowy raport BIK" lub "informacja ustawowa". Tymczasem obecnie poprawna nazwa dokumentu, który można bezpłatnie otrzymać raz na 6 miesięcy to „kopia danych”. Możesz ją zamówić po zalogowaniu na konto BIK wysyłając wiadomość przez formularz kontaktowy. Jako temat informacji należy wybrać "Prawa wynikające z RODO". Niestety BIK nie udostępnia gotowego formularza wniosku, trzeba go sporządzić samodzielnie odwołując się do prawa wynikającego z Rozporządzenia Parlamentu Europejskiego dotyczącego RODO.

Ważne, by użyć sformułowania „Kopia danych” lub „Informacja o przetwarzanych danych”.

Odpowiedz

Absurd i żerowanie na nieświadomości klientów.

Odpowiedz

Po prostu nie mają interesu w tym, by jasno komunikować możliwość otrzymania bezpłatnej informacji, tym bardziej przygotowywać gotowego formularza.

Odpowiedz

Jaka jest różnica między darmowym a płatny raportem?

Odpowiedz

Kopia danych (potocznie zwana darmowym raportem) nie zawiera przede wszystkim oceny punktowej, czyli nie dowiesz się, jak jesteś oceniana przez BIK, nie ma w niej także szczegółowej historii kredytowej. Inny jest też sposób przedstawiania danych, zdaniem wielu osób, jest on mniej czytelny.

Odpowiedz

Czy nadal ma sens korzystanie z alertów bik, jak korzysta się z zastrzeżenia numeru PESEL?

Odpowiedz

Nie ma sensu, jeśli chodzi o ochronę przed wyłudzeniami, ale przydadzą się w innych sprawach, np. opóźnieniach w spłacie czy wniosku o kredyt mieszkaniowy.

Odpowiedz