Przewodnik po rankingu

Konto walutowe to rachunek bankowy prowadzony w walucie obcej, który umożliwia przechowywanie środków oraz dokonywanie płatności i przelewów bez konieczności przewalutowania. Możesz także zamówić do niego kartę płatniczą, która pozwoli Ci wypłacać gotówkę z zagranicznych bankomatów oraz płacić – również mobilnie za pomocą telefonu – w sklepach, hotelach i restauracjach na całym świecie.

Konto walutowe może okazać się niezwykle praktyczne i opłacalne w wielu codziennych sytuacjach, zwłaszcza gdy masz do czynienia z walutami obcymi. Oto kilka przykładów:

- Podróżowanie za granicę – karta walutowa pozwala Ci płacić w lokalnej walucie i wypłacać gotówkę bez dodatkowych opłat za przewalutowanie. To oszczędność i wygoda, niezależnie od tego, czy wyjeżdżasz na wakacje, czy w podróż służbową.

- Zakupy w zagranicznych sklepach online – płacenie bezpośrednio w walucie sklepu eliminuje koszty przewalutowania i daje możliwość skorzystania z lepszych ofert cenowych.

- Transakcje międzynarodowe – jeśli pracujesz jako freelancer, prowadzisz firmę lub masz klientów za granicą, konto walutowe znacznie upraszcza rozliczenia w obcej walucie, jednocześnie obniżając koszty.

- Oszczędzanie w stabilnych walutach – konto walutowe to idealne rozwiązanie, jeśli chcesz zabezpieczyć swoje oszczędności przed spadkiem wartości lokalnej waluty. Dzięki niemu możesz przechowywać środki w stabilnych walutach, takich jak euro, dolar czy frank szwajcarski.

- Spłata kredytów walutowych – jeśli posiadasz kredyt hipoteczny lub inne zobowiązania w obcej walucie, konto walutowe pozwoli Ci wygodnie zarządzać spłatami, eliminując ryzyko związane z wahaniami kursów walut.

Jak widzisz, konto walutowe to nie tylko wygoda, ale i realne oszczędności w wielu codziennych sytuacjach. Aby wybrać najlepsze konto dla siebie, warto wziąć pod uwagę kilka kluczowych czynników. Dlatego stworzyliśmy ranking, który uwzględnia najważniejsze elementy wpływające na jakość i opłacalność tych rachunków.

Jak tworzymy ranking kont walutowych?

Każde zestawienie opiera się na konkretnych kryteriach. Przedstawmy teraz i omówmy reguły rządzące umieszczaniem kont walutowych w określonej kolejności.

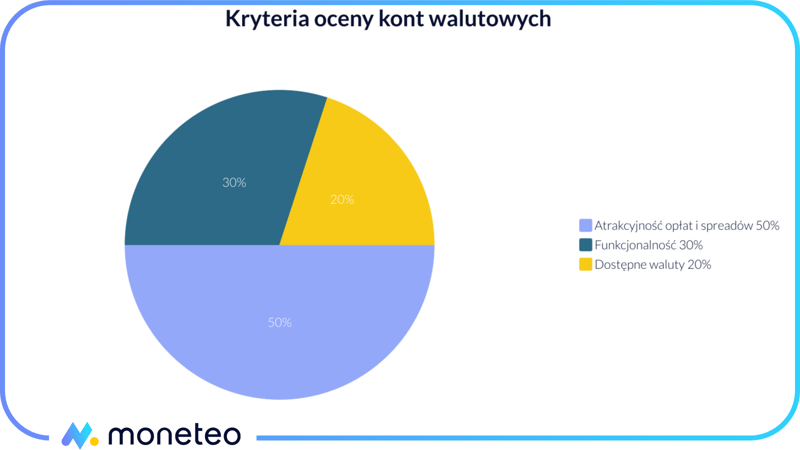

Tworząc porównanie kont walutowych, analizowaliśmy trzy główne obszary:

- Atrakcyjność opłat (w tym koszty przelewów i innych usług) oraz spready w kantorze.

- Funkcjonalność, czyli zakres dostępnych funkcji.

- Waluty, w jakich może być prowadzone konto.

Nieprzypadkowo to właśnie opłaty i koszty znalazły się na szczycie tej listy – to one, jak to zwykle bywa, są najistotniejszym kryterium oceny oferty, co dobrze oddaje poniższy wykres:

Co dokładnie analizujemy?

Pora przejść do szczegółowego opisu poszczególnych składników oceny.

1. Konto walutowe – opłaty i koszty

W tym kontekście sprawdzamy:

- opłatę za prowadzenie rachunku + ewentualną opłatę za jego otwarcie

- opłatę za korzystanie z karty,

- wysokość prowizji za korzystanie z zagranicznych bankomatów,

- koszt przelewów: SEPA, SWIFT i przelewu przychodzącego w obcej walucie,

- spread, czyli stosowaną przez bank różnicę w kursie kupna i sprzedaży waluty,

- dostępność i koszty obsługi walutowej.

2. Funkcjonalność, czyli dostępność karty, kantoru i innych udogodnień

Niektóre banki do otwarcia konta walutowego (lub do korzystania z karty wielowalutowej) wymagają posiadania zwykłego ROR-u w polskiej walucie.

Oczywiście wyżej oceniamy te oferty, które nie wiążą się z koniecznością zakładania konta w PLN. Jeśli jednak rachunek jest wymagany, analizujemy związane z nim opłaty i ewentualne możliwości ich uniknięcia.

Kantor walutowy

Na polskim rynku funkcjonuje coraz więcej bankowych kantorów walutowych. Dzięki dostępności takich platform do wymiany walut klienci mogą korzystać ze znacznie atrakcyjniejszych kursów.

Pewną namiastką kantoru są też płatne usługi gwarantujące korzystne przewalutowania transakcji. Dobrze, gdy bank nieprowadzący własnego kantoru oferuje chociaż właśnie taką zachętę dla klientów zainteresowanych ofertą walutową.

Karta wielowalutowa

Posiadanie jednej karty umożliwiającej zarządzanie wieloma rachunkami w różnych walutach jest bez wątpienia znaczącym atutem tej oferty, który doceniamy w naszej ocenie, ponieważ ułatwia to zarządzanie finansami i eliminuje potrzebę posiadania wielu kart płatniczych. Dzięki temu rozwiązaniu użytkownik może dokonywać transakcji w różnych walutach bez konieczności przewalutowania, co może również prowadzić do oszczędności na opłatach bankowych.

Oprocentowanie rachunku i dostęp do oferty oszczędnościowej w walutach obcych

W przypadku niektórych klientów przyczyną zainteresowania ofertą walutową jest możliwość oszczędzania w obcych walutach – dlatego jednym ze składników oceny jest analiza produktów oszczędnościowych. Jeśli bank oferuje lokatę walutową lub proponuje choćby niewielkie oprocentowanie swoich kont walutowych, przyznajemy kilka punktów „ekstra”.

Promocje

Specjalne oferty promocyjne to w przypadku kont walutowych raczej nieczęste zjawisko. Z drugiej strony, gdy już mamy z nimi do czynienia, potrafią one bardzo pozytywnie wpłynąć na ocenę rachunku.

3. Liczba dostępnych walut

Choć zdecydowana większość z nas ma do czynienia z jedną z czterech głównych walut obcych (euro, dolar amerykański, funt brytyjski i frank szwajcarski), to większa różnorodność jest jak najbardziej wskazana. Są banki, które oferują konta np. w węgierskich forintach czy tureckich lirach. Warto docenić taką możliwość.

Niełatwa decyzja: jakie konto walutowe wybrać?

Ważną analogią między zwykłymi kontami w polskich złotych a tymi prowadzonymi w walutach obcych jest fakt, że również w przypadku tych drugich oferta banków jest bardzo bogata. Z jednej strony to bardzo dobra informacja, gdyż zróżnicowanie produktów daje większą szansę na skorzystanie z oferty dopasowanej do indywidualnych potrzeb.

Z drugiej strony, może to utrudniać i wydłużać proces podejmowania decyzji, gdyż czynników branych pod uwagę jest naprawdę sporo. W przypadku szerokiej gamy dostępnych propozycji ich analiza i porównywanie parametr po parametrze nie jest zadaniem łatwym.

Wydawać by się mogło, że podjęcie świadomej decyzji w sposób nieunikniony wiąże się z godzinami spędzonymi na przeglądaniu ofert na stronach banków, z niezliczonymi telefonami na infolinię i wizytami w oddziałach. Na szczęście wcale nie musi tak być, gdyż całą pracę wykonaliśmy już za Ciebie. Po zebraniu najistotniejszych informacji o produktach oferowanych w tej kategorii powstało zestawienie kont walutowych, dzięki któremu oszczędzisz sporo czasu na analizie ofert i to bez ryzyka, że będziesz później żałował dokonanego wyboru.

Konto w euro

Euro to dziś powszechny środek płatniczy w Europie. Jeśli wyjeżdżasz na wakacje za granicę lub często kupujesz w zagranicznych sklepach internetowych, rachunek w EUR z kartą walutową lub wielowalutową to podstawa, aby nie ponosić dodatkowych kosztów przewalutowania. Sprawdzi się to także, jeśli chcemy korzystać z gotówki: wcześniejsza wymiana waluty, np. w kantorze internetowym, i jej wypłata w oddziale banku zwykle będzie lepszym rozwiązaniem niż zakup euro innym sposobem.

Konto w dolarach, funtach i innych walutach

Choć większości z nas najbardziej opłaci się rachunek w euro, to nie da się ukryć, że nie jest to waluta uniwersalna. Jeśli wybieramy się do USA bądź inwestujemy za granicą, lepszym wyborem będzie rachunek w USD, z kolei osoby pracujące w Wielkiej Brytanii docenią możliwość otwarcia konta w funtach.

Czy konto walutowe się opłaca?

Sposobów na korzystne płatności w obcych walutach jest dziś całkiem sporo. Dla osób, które regularnie rozliczają się w jednej konkretnej walucie, najbardziej oczywistym wyborem będzie otwarcie konta walutowego.

Powód? Taki sam, jak w przypadku zwykłego konta w polskich złotych. Skoro potrzebujesz ciągłego dostępu do PLN, to analogicznie może Ci się przydać rachunek do zarządzania środkami w innej walucie. Wystarczy, że otrzymujesz wynagrodzenie od zagranicznego pracodawcy (co w dzisiejszych czasach zdarza się dość często); a to tylko jedna z sytuacji, w której rachunek walutowy może się okazać produktem nie tyle przydatnym, co właściwie niezbędnym.

Jak wybrać najlepsze konto walutowe?

Trzeba jasno powiedzieć, że nie ma idealnego konta walutowego. Każdy z nas oczekuje czegoś innego od tego typu rachunków. Jedni poszukują konta darmowego bądź o jak najniższych opłatach. Inni oczekują, że rachunek walutowy będzie maksymalnie funkcjonalny podczas podróży zagranicznych. W końcu są też klienci, którzy chcą oszczędzać w walucie obcej i potrzebują do tego konta walutowego. Jakie propozycje będą odpowiednie dla każdej z tych grup klientów?

Najlepsze darmowe konta walutowe

Kryteria przyjęte w tej kategorii są jasne: konto walutowe powinno być darmowe. Idealnie także, aby bezpłatna była także karta debetowa i wypłaty z bankomatów za granicą, jednak jest to rzadkością, zatem pozostaniemy przy braku opłat za sam rachunek w walucie obcej. Przyjrzyjmy się zatem kontom walutowym, za których prowadzenie bank nie pobiera opłat.

| Rachunek i bank | Dlaczego warto? |

|---|---|

| 1. Konto walutowe w Kantorze Walutowym Alior Banku |

|

| 2. Konto walutowe w Citi Handlowym |

|

| 3. Rachunek walutowy w PKO BP |

|

Najlepsze konta walutowe dla podróżników

Aktywni klienci, którzy konta walutowego potrzebują przede wszystkim na zagranicznych wyjazdach, mają największe wymagania. Dla nich będą liczyły się takie udogodnienia jak duża liczba walut, karta wielowalutowa, płatności mobilne oraz dostępność kantoru walutowego w aplikacji banku (w celu szybkiej wymiany waluty). W tej kategorii wybraliśmy poniższe propozycje:

| Rachunek i bank | Dlaczego warto? |

|---|---|

| 1. Konto walutowe w Kantorze Alior Banku |

|

| 2. Konto walutowe w Citi Handlowym |

|

| 3. eKonto walutowe w mBanku |

|

Najlepsze konta walutowe do oszczędzania

Osoby, które posiadają oszczędności bądź nawet zarabiają w walucie obcej, mogą ulokować swoje środki na walutowych kontach oszczędnościowych i lokatach terminowych. Do oszczędzania na takich produktach potrzebne będzie konto walutowe, sprawdźmy zatem, który bank ma pod tym względem najlepszą ofertę:

| Rachunek i bank | Dlaczego warto? |

|---|---|

| 1. Nest Konto Waluta w Nest Banku |

|

| 2. Konto walutowe w Aion Banku |

|

| 3. Konto walutowe w Banku Pekao |

|

Alternatywy dla kont walutowych

Już od dłuższego czasu realną alternatywą dla kont walutowych prowadzonych w tradycyjnych bankach są usługi oferowanego przez fintechy i banki mobilne. Można wręcz powiedzieć, że to właśnie rozwój rozwiązań pozabankowych napędził rywalizację i sprawił, że wybór atrakcyjnych produktów walutowych jest szerszy niż kiedykolwiek.

W kontekście nowoczesnych sposobów na korzystne przechowywanie i wymianę walut nie sposób nie wspomnieć o Revolucie – początkowo fintechu, który zdobył popularność właśnie na fali zapotrzebowania na podobne usługi. Do tego dochodzą platformy do międzynarodowych transferów pieniężnych (Wise, TransferGo) oraz licencjonowane firmy i banki mobilne oferujące konta w walutach obcych obsługiwane z poziomu smartfona (N26, Blackcatcard, Monese, ZEN). Interesująco w kontekście transakcji zagranicznych prezentuje się również karta Curve.

Wszystkie fintechy działające na gruncie wymiany walut znajdziesz w rankingu fintechów i banków mobilnych.

Michał Radzimiński

Ekspert Moneteo ds. fintechów

Otwórz konto walutowe online, bez wizyty w oddziale

Założenie rachunku w banku najczęściej nie wymaga wcale wychodzenia z domu, a proces ten jest równie prosty w przypadku kont walutowych. Dzięki nowoczesnym rozwiązaniom bankowym możesz szybko i wygodnie otworzyć konto walutowe przez Internet, bez konieczności wizyty w oddziale. Wystarczy, że dokonasz wyboru odpowiedniego banku z naszego rankingu, a następnie klikniesz granatowy przycisk na wybranym kafelku.

W trakcie wypełniania wniosku bank zaoferuje Ci możliwość wyboru preferowanej metody zawarcia umowy – zazwyczaj jest to podpisanie umowy elektronicznej lub za pośrednictwem kuriera. Po złożeniu wniosku wystarczy chwilę poczekać na zatwierdzenie, a konto walutowe zostanie aktywowane. Dzięki temu oszczędzasz czas i unikasz konieczności osobistego odwiedzania placówki.

Inne rozwiązania dla posiadaczy obcych walut

Osoby korzystające z kont walutowych mogą rozważyć dodatkowe narzędzia finansowe w celu optymalizacji zarządzania środkami w obcych walutach:

Podziel się swoją opinią o rankingu kont walutowych

Mamy nadzieję, że wiesz już, jak wybrać najlepsze konto walutowe. Jeśli jednak nie wszystko jest jasne lub uważasz, że o czymś zapomnieliśmy, daj znać. W końcu chodzi o to, by nasz ranking pomógł właśnie Tobie.

Komentarze i opinie

(16)Kojarzycie, czy zamknięcie gdzieś konta walutowego wymaga wizyty w oddziale? Pytam, bo chcę założyć rachunek tylko na jakiś czas, na wakacyjny wyjazd a potem je zamknąć

Odpowiedz

Chyba w dużych bankach nigdzie nie ma takich kłopotów, otwierasz i zamykasz online.

Odpowiedz

Akurat dopiero co zamknąłem bez problemu konto walutowe euro w ING. Dokładnie tak jak pisze Piotr w przypadku kont w walucie banki zwykle nie robią pod górkę z zamykaniem. Ale i tak jeśli chcesz sobie otworzyć dowolne konto nawet na jednorazowy wyjazd właściwie bez formalności to polecam Revolut.

Odpowiedz

Planuję wyjazd do Grecji i Turcji. Napotkaliście jakieś problemy w tych krajach z kartą Kantoru Walutowego Aliora?

Odpowiedz

Mnie zdarzyło się korzystać z tej karty na jednej z greckich wysp - wszystko było w porządku.

Odpowiedz

Dla precyzji. PKO BP nie oferuje już oprocentowania środków na rachunku w dolarze amerykańskim.

Link: https://www.pkobp.pl/api/public/092b2cb6-40ee-41dc-b90b-6515b656da47.pdf

Odpowiedz

Dzięki, uwzględnione :)

Odpowiedz

Nie widzę tego kantoru Millennium w Millenecie.. Pomożecie?

Odpowiedz

Kantor w Banku Millennium dostępny jest tylko w aplikacji mobilnej.

Odpowiedz

Paribas tez ma kantor a nie jest to uwzględnione w tabelce.

Odpowiedz

Korzystasz? Jakie są spready?

Odpowiedz

Ja założyłem z ciekawości. Szału nie ma, około 1%, ale to zawsze dużo niżej niż standardowe.

Odpowiedz