57 komentarzy

Posiadanie oszczędności daje komfort psychiczny i spokój w planowaniu wydatków, ale oznacza też dylematy, co zrobić z pieniędzmi, by były one bezpieczne i na dodatek pracowały na rzecz swojego właściciela. Spektrum możliwości jest bardzo szerokie – lokaty bankowe, obligacje skarbowe (zakup na rynku pierwotnym lub wtórnym), jednostki funduszy inwestycyjnych, akcje, inwestycje w nieruchomości, złoto czy kryptowaluty. Każda z opcji ma swoje plusy i minusy. Wybór zawsze będzie uzależniony od kwoty jaką masz do dyspozycji, okresu przez jaki planujesz pomnażać środki i zysków jakie chcesz osiągnąć. Z tymi ostatnimi wiąże się kwestia ryzyka – nie da się ukryć, że myśląc o ponadprzeciętnych zyskach musisz się liczyć z możliwością utraty choćby części kapitału.

Produktem, który daje atrakcyjne stopy zwrotu przy niewielkim ryzyku są obligacje skarbowe. Przed podjęciem decyzji o ich kupnie powinieneś zdobyć nieco wiedzy teoretycznej, która umożliwi Ci przemyślane i świadome inwestowanie.

Co to są obligacje skarbowe?

Obligacje skarbowe, podobnie jak korporacyjne czy komunalne, są rodzajem obligacji, czyli papierów wartościowych poświadczających, że ich posiadacz (obligatariusz) pożyczył pieniądze emitentowi (temu, kto zaciągnął dług), a ten zobowiązał się do zwrotu pożyczki wykupienia obligacji) po określonym czasie z należnymi odsetkami (wynagrodzeniem dla obligatariusza).

Obligacje skarbowe nie mają formy dokumentu, istnieją w postaci zapisów elektronicznych zarejestrowanych w Krajowym Depozycie Papierów Wartościowych. Ich nabywca posiada wyłącznie potwierdzenie zawarcia transakcji kupna. Zgubienie go nie oznacza utraty obligacji, gdyż informacja o zakupie odnotowana jest w Rejestrze Nabywców Obligacji. Udając się z dowodem osobistym do najbliższego Punktu Sprzedaży Obligacji, można uzyskać nowe potwierdzenie kupna tego typu papieru wartościowego.

Kto emituje obligacje skarbowe i w jakim celu?

Obligacje skarbowe emituje (wypuszcza na rynek) minister odpowiedzialny za finanse danego państwa (w Polsce jest nim Minister Finansów). Dystrybucją (sprzedażą) zajmuje się agent emisji. Możliwe też jest oferowanie obligacji na przetargach dla dużych inwestorów, głównie banków, funduszy inwestycyjnych, firm ubezpieczeniowych.

Pieniądze pozyskane ze sprzedaży obligacji skarbowych przeznaczane są na opłacenie wszelkiego rodzaju wydatków państwa. Tych jest oczywiście bardzo wiele – cała sfera budżetowa (oświata, kultura, administracja rządowa, pomoc społeczna, wymiar sprawiedliwości), inwestycje w rozwój infrastruktury, działania na rzecz ochrony środowiska itp. Politycy bardzo chętnie składają obietnice, nie troszcząc się o finanse na ich spełnienie, więc państwo nieustannie potrzebuje pieniędzy. Emitowanie obligacji skarbowych nie ma zatem końca.

Obligacje Skarbu Państwa a obligacje gwarantowane przez Skarb Państwa

Skarb Państwa może występować w roli emitenta lub gwaranta obligacji wyemitowanych przez inne podmioty. Spójrzmy, jakie są tego konsekwencje.

| Obligacje Skarbu Państwa | Obligacje gwarantowane przez Skarb Państwa | |

|---|---|---|

| Emitent | Skarb Państwa | podmioty realizujące zadania zlecone przez państwo, np. Bank Gospodarstwa Krajowego, Polski Fundusz Rozwoju |

| Przeznaczenie środków | potrzeby finansowe budżetu państwa | zadania wspierające rozwój społeczno-gospodarczy państwa |

| Gwarancje | Skarb Państwa | |

| Cena | 100 zł | ustalona w warunkach emisji |

| Oprocentowanie | zmienne lub stałe | |

| Termin emisji | co miesiąc | według potrzeb |

Obligacje Skarbu Państwa

Takie sformułowanie jest doprecyzowaniem terminu obligacje skarbowe, użyte w odniesieniu do polskich papierów dłużnych precyzyjnie wskazuje, że emitentem jest Skarb Państwa reprezentowany przez Ministra Finansów, któremu podlega Ministerstwo Finansów. Pieniądze pożyczamy państwu, a ono zobowiązuje się zwrócić je wraz z odsetkami, których wysokość uzależniona jest od warunków opisanych w liście emisyjnym danej serii obligacji.

Obligacje Skarbu Państwa emitowane są co miesiąc, zawsze w stałej cenie. Kupują je fundusze inwestycyjne, banki i inne instytucje finansowe, gdyż są dla nich najbezpieczniejszą formą lokaty kapitału. Można nimi handlować na Giełdzie Papierów Wartościowych na rynku Catalyst.

Węższą grupą są obligacje oszczędnościowe (detaliczne) dostępne wyłącznie dla inwestorów detalicznych, czyli osób fizycznych (rezydentów i nierezydentów), stowarzyszeń oraz innych organizacji społecznych i zawodowych, a także fundacji wpisanych do rejestru sądowego. Tego typu papieru dłużne też są sprzedawane po stałej cenie, posiadają opcję przedterminowego wykupu, ale nie są notowane na GPW.

Obligacje gwarantowane przez Skarb Państwa

Inwestując w obligacje skarbowe, możesz spotkać się nie tylko z tymi wyemitowanymi przez Skarb Państwa, ale i takimi, których jest on tylko gwarantem, np. obligacje Banku Gospodarstwa Krajowego lub Polskiego Funduszu Rozwoju. Obie instytucje wypuszczają na rynek obligacje w bardzo podobnym celu – pozyskania pieniędzy na wspieranie rozwoju społeczno-gospodarczego Polski. Są to więc de facto działania państwa, tyle że realizowane przez jego wyspecjalizowane instytucje i dlatego Skarb Państwa gwarantuje ich wykup.

Papiery emitowane przez BGK i PFR notowane są na Giełdzie Papierów Wartościowych, ich oprocentowanie jest stałe i co roku wypłacane na konto maklerskie ich posiadacza.

Obligacje skarbowe – oprocentowanie i inne parametry

Co charakteryzuje obligacje skarbowe? Oprocentowanie to tylko jeden z parametrów. Szczegółowe informacje inwestorzy czerpią z listu emisyjnego danej serii, w którym określony jest okres sprzedaży, liczba oferowanych obligacji, zasady ich oprocentowania oraz termin wykupu a także zasady i możliwości wcześniejszego wycofania pieniędzy.

Rodzaje oprocentowania obligacji

Reguły dotyczące naliczania oprocentowania obligacji skarbowych są podobne do tych, które banki stosują przy oprocentowaniu depozytów. Najczęściej spotykane są dwa warianty:

- stałe oprocentowanie przez cały okres inwestycji;

- w pierwszym okresie odsetkowym obowiązuje oprocentowanie wskazane w liście emisyjnym, natomiast w kolejnych jest ono uzależnione od innych wskaźników, np. wysokości stóp procentowych, poziomu inflacji, w sposób opisany w liście emisyjnym.

Czynniki wpływające na oprocentowanie obligacji

Na wysokość oprocentowania obligacji, które każdorazowo jest określane w liście emisyjnym, wpływa aktualna sytuacja na rynkach finansowych, sytuacja gospodarcza państwa i prognozy jej zmian, a także aktualna polityka rozwojowa. Przygotowując kolejną ofertę obligacji skarbowych, Ministerstwo Finansów musi wziąć pod uwagę bieżące oraz długoterminowe potrzeby pożyczkowe państwa a także inne oferty inwestycyjne dostępne na rynku i tak określić warunki emisji, by obligacje były konkurencyjne rynkowo, inwestorzy chcieli je kupić, a jednocześnie, by skarb państwa nie płacił zbyt wysokich odsetek.

Ustalenie atrakcyjnych warunków jest szczególnie trudne w przypadku obligacji długoterminowych, gdyż nie sposób przewidzieć rozwoju sytuacji w perspektywie wielu lat. Nieoczekiwane wydarzenia geopolityczne mogą bowiem sprawić, że inwestorzy będą chcieli przedstawić posiadane obligacje do przedterminowego wykupu, co przy dużej skali tego zjawiska może zdestabilizować budżet państwa, zmusić rząd do szybkiego poszukiwania nowych źródeł finansowania.

Inne ważne parametry obligacji

Inne ważne pojęcia związane z obligacjami skarbowymi to:

- cena emisyjna – cena sprzedaży w pierwszym dniu emisji. Wyjątkiem są obligacje oszczędnościowe oferowane w stałej cenie 100 zł;

- cena nominalna – wartość obligacji, która zostanie zwrócona w momencie wykupu wraz z odsetkami;

- cena sprzedaży – cena, jaką płaci nabywca obligacji w dniu ich kupna;

- cena zamiany – cena nowych obligacji dla osób, które nabywają je, oddając do wykupu papiery starej emisji;

- dyskonto – różnica między wartością nominalną a ceną emisyjną, która może być niższa od wartości nominalnej dla określonej grupy osób, np. tych, którzy przedstawiają obligacje do wykupu;

- list emisyjny – dokument, w którym emitent (ten kto wypuszcza obligacje) określa wysokość ich oprocentowania oraz zasady i termin wykupu obligacji;

- obligacje kuponowe – ich posiadacze w okresach odsetkowych (np. raz na pół roku, raz na rok) otrzymują należne odsetki, kapitał zwracany jest w momencie wykupu;

- obligacje zerokuponowe – papiery dłużne oferowane z dyskontem względem ceny nominalnej, różnica stanowi zysk inwestora;

- rentowność – stopa zwrotu (zysk) z inwestycji w obligacje. Na jej poziom wpływają m.in. cena zakupu, oprocentowanie, częstotliwość wypłaty odsetek i sposób ich kapitalizacji;

- termin wykupu – dzień, w którym właściciel obligacji otrzymuje pożyczone pieniądze z należnymi odsetkami.

Okresy wykupu obligacji skarbowych

Obligacje skarbowe mogą być traktowane jako inwestycja na krótszy i dłuższy okres, gdyż terminy ich zapadalności (wykupu) są bardzo różne.

Obligacje skarbowe krótkoterminowe

Obligacje skarbowe krótkoterminowe polecane są osobom chcącym ulokować swoje oszczędności jedynie na kilka miesięcy, maksymalnie do roku. Mechanizm ich funkcjonowania jest bardzo podobny do lokat. Sięgając po tego typu papiery (poprawnie nazywane bonami skarbowymi) z góry wiesz, ile otrzymasz odsetek, gdyż ich oprocentowanie jest stałe.

Obligacje skarbowe średnioterminowe

Zakup tego rodzaju obligacji powinny rozważyć osoby, które nie będą potrzebowały gotówki w perspektywie od roku do 5 lat.

Obligacje skarbowe średnioterminowe mogą być oprocentowane według różnych zasad. W najprostszym wariancie oprocentowanie jest stałe i co roku następuje kapitalizacja (dopisanie) odsetek, co oznacza większy zysk dla ich posiadacza, gdyż działa efekt kuli śnieżnej, z każdym rokiem odsetki liczone są od wyższej kwoty. Inna opcja to oprocentowanie zmieniające się co pewien czas, na ogół co 6 miesięcy lub rok, i okresowa wypłata odsetek. Ich wysokość może zależeć od różnych czynników (np. ceny pieniądza na rynku międzybankowym, poziomu inflacji) opisanych każdorazowo w liście emisyjnym.

Przykład: obligacje skarbowe 3-letnie, obligacje skarbowe 4-letnie.

Obligacje skarbowe długoterminowe

W ich przypadku konkretna wysokość odsetek znana jest tylko w pierwszym roku, w kolejnych latach uzależniona jest od poziomu inflacji. Inwestując w obligacje skarbowe długoterminowe, odsetki otrzymasz dopiero na koniec okresu oszczędzania, ale co roku będą one kapitalizowane, więc – podobnie jak w przypadku papierów średnioterminowych – z każdym rokiem będą liczone od coraz wyższej kwoty.

Przykład: obligacje skarbowe 10-letnie.

Obligacje wieczyste

Dodajmy jako ciekawostkę, że istnieją także papiery 100-letnie i obligacje wieczyste. Te drugie nigdy nie są wykupowane, ich posiadacz ma zapewniony stały dopływ gotówki z tytułu odsetek, tzw. rentę wieczystą.

Rodzaje obligacji skarbowych w ofercie Skarbu Państwa

Zważywszy na fakt, że na rynku dostępnych jest kilka rodzajów obligacji i nieustannie pojawiają się nowe emisje, konieczne było opracowanie systemu ich oznaczania. Zgodnie z przyjętymi zasadami, każda obligacja posiada symbol, np. OTS0621, COI0325 określający jej rodzaj (3 litery) oraz miesiąc (dwie kolejne cyfry) i rok (dwie ostatnie cyfry) wykupu.

Polskie obligacje skarbowe są w ciągłej sprzedaży (co miesiąc nowa emisja) i oferowane w stałej cenie 100 zł/obligację.

|

Rodzaj |

3-mies. |

Roczne |

2-letnie |

3-letnie |

4-letnie |

10-letnie |

|---|---|---|---|---|---|---|

|

Symbol |

OTS |

ROR |

DOR |

TOS |

COI |

EDO |

| Oprocentowanie | stałe | zmienne | zmienne | stałe | indeksowane inflacją | indeksowane inflacją |

|

Kanał sprzedaży |

oddziały PKO BP, Punkty Obsługi Klientów Biura Maklerskiego PKO BP, Internet (strona www.zakup.obligacjeskarbowe.pl lub bankowość elektroniczna Pekao SA), telefon (serwis PKO BP) |

|||||

|

Nabywcy |

osoby fizyczne (rezydenci i nierezydenci), stowarzyszenia oraz inne organizacje społeczne i zawodowe, a także fundacje wpisane do rejestru |

|||||

|

Cykl sprzedaży |

miesięczny |

|||||

|

Wartość nominalna |

100 zł |

|||||

|

Oprocentowanie |

stałe |

aktualizowane co miesiąc na podstawie stopy referencyjnej NBP i marży |

stałe w skali roku w okresie 3 lat |

aktualizowane co rok, uzależnione od inflacji i stałej marży |

||

|

Kapitalizacja odsetek |

brak |

brak |

brak |

po każdym rocznym okresie odsetkowym |

brak |

po każdym rocznym okresie odsetkowym |

|

Wypłata odsetek |

w dniu wykupu |

co miesiąc |

co miesiąc |

w dniu wykupu |

co rok |

w dniu wykupu |

|

Możliwość zamiany |

tak, pieniądze z wykupywanych obligacji lub ich części można przeznaczyć na zakup wybranych obligacji z nowej emisji |

|||||

|

Cena zamiany |

100 zł |

99,90 zł |

||||

|

Opłata za przedterminowy wykup |

brak |

0,50 zł |

0,70 zł |

1 zł |

2 zł |

3 zł |

|

Zalety |

znana wysokość odsetek po okresie oszczędzania |

regularny (co miesiąc) dopływ gotówki w postaci odsetek |

znana wysokość odsetek po okresie oszczędzania |

od drugiego okresu odsetkowego stała marża ponad inflację |

||

Obligacje skarbowe 3-miesięczne

OTS – Oszczędnościowe Trzymiesięczne Stałoprocentowe, oprocentowanie jest stałe przez cały okres i wypłacane w momencie wykupu. Decydując się na tego typu obligacje z góry wiesz, ile zyskasz.

Obligacje roczne ROR zmiennoprocentowe

ROR - Roczne Oszczędnościowe Referencyjne ze zmiennym oprocentowaniem. W pierwszym miesięcznym okresie odsetkowym obowiązuje oprocentowanie określone w liście emisyjnym, a w kolejnych ustalane jest na podstawie stopy referencyjnej NBP i marży, odsetki są wypłacane co miesiąc.

Obligacje skarbowe 2-letnie

DOR - Dwuletnie Oszczędnościowe Referencyjne ze zmiennym oprocentowaniem ustalanym według identycznych zasad, jak w przypadku obligacji rocznych. Wypłata odsetek następuje co miesiąc.

Obligacje skarbowe 3-letnie

TOS – Trzyletnie Oszczędnościowe Stałoprocentowe, oprocentowanie jest stałe w całym okresie przy czym obowiązuje zasada, że odsetki są kapitalizowane na koniec każdego roku, więc w kolejnym pracuje już wyższa kwota. Wypłata odsetek następuje na koniec 3-letniego okresu oszczędzania.

Obligacje skarbowe 4-letnie

COI – Czteroletnie Oszczędnościowe Indeksowane, w pierwszym rocznym okresie odsetkowym oprocentowanie wynosi x%. W kolejnych rocznych okresach odsetkowych obliczane jest jako suma inflacji i marży odsetkowej gwarantującej zysk powyżej inflacji, odsetki są wypłacane co rok.

Obligacje skarbowe 10-letnie

EDO – Emerytalne Dziesięcioletnie Oszczędnościowe, w pierwszym rocznym okresie odsetkowym oprocentowanie wynosi x%. W kolejnych rocznych okresach odsetkowych obliczane jest jako suma inflacji i marży odsetkowej gwarantującej zysk powyżej inflacji, odsetki są kapitalizowane po każdym roku i wypłacane na koniec ostatniego okresu odsetkowego.

Rodzinne obligacje skarbowe

Ten rodzaj obligacji może kupić tylko osoba wskazana z imienia i nazwiska w decyzji o przyznaniu świadczenia w ramach programu "Rodzina 800+". Możesz ich posiadać tylko tyle, ile wynosi kwota wypłacona Ci dotąd z tego tytułu, z uwzględnieniem miesiąca zakupu obligacji. Powiedzmy, że w ramach wspomnianego programu otrzymałeś dotąd 5000 zł. Możesz więc kupić rodzinne obligacje skarbowe za taką kwotę. Gdybyś wcześniej nabył tego typu papiery, załóżmy, za 1000 zł, to teraz Twój zakup nie może przekroczyć 4000 zł.

Rodzinne obligacje skarbowe emitowane są w wariantach 6-letnim (ROS – Rodzinne Oszczędnościowe Sześcioletnie) i 12-letnim (ROD – Rodzinne Oszczędnościowe Dwunastoletnie). W każdym z nich w pierwszym rocznym okresie odsetkowym oprocentowanie wynosi x%, a w kolejnych obliczane jest jako suma inflacji i marży odsetkowej gwarantującej zysk powyżej inflacji. W pierwszym roku oprocentowanie jest naliczane od 100 zł, a w kolejnych latach od kwoty 100 zł powiększonej o odsetki naliczone za poprzedni rok, co znacznie zwiększa zyskowność obligacji. Odsetki są wypłacane właścicielowi obligacji w dniu wykupu, czyli po zakończeniu oszczędzania.

Gdzie kupić obligacje skarbu państwa?

Po dawce informacji teoretycznych przejdźmy do kwestii praktycznych związanych z kupnem obligacji, ich wykupem, zamianą czy sprzedażą na rynku wtórnym.

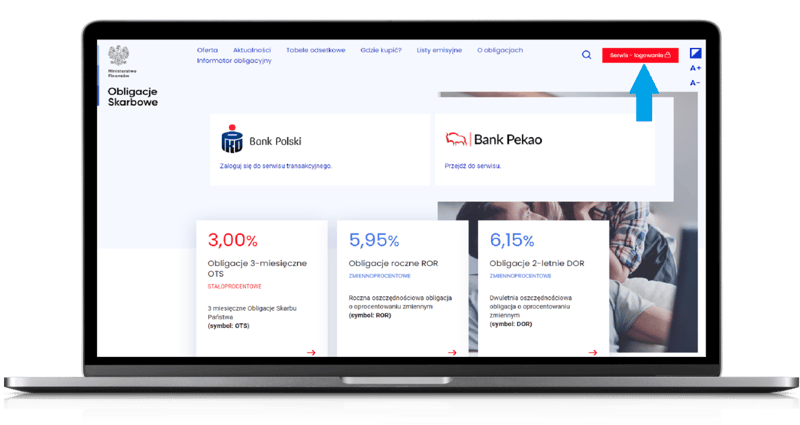

Terminy sprzedaży obligacji oraz wszelkie informacje dotyczące danej emisji zamieszczane są każdorazowo w listach emisyjnych Ministra Finansów. Są one dostępne na stronach www.obligacjeskarbowe.pl oraz na gov.pl/finanse/dlug-publiczny,

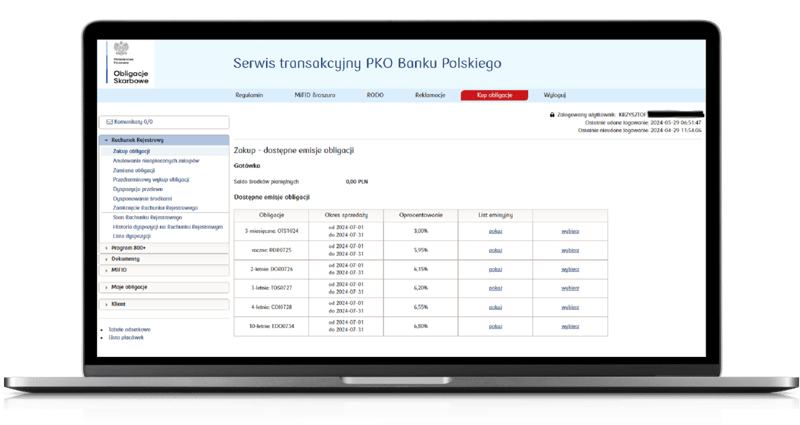

Składanie zlecenia nabycia obligacji jest bardzo proste – wystarczy, że wybierzesz rodzaj i liczbę kupowanych papierów, po czym dokonasz płatności. Sprzedażą obligacji skarbu państwa zajmują się agenci emisji, czyli bank PKO BP oraz Biuro Maklerskie Pekao. Najprostszą metodą zakupu jest zalogowanie się do systemu transakcyjnego, któregoś z wymienionych banków poprzez stronę www.obligacjeskarbowe.pl.

Przejdźmy teraz do przedstawienia szczegółów związanych z kupowaniem obligacji za pośrednictwem PKO BP lub Biura Maklerskiego Pekao SA. Przedstawimy także możliwości inwestowania w obligacje skarbowe za pośrednictwem Revoluta.

Obligacje skarbowe w Biurze Maklerskim PKO BP

W PKO BP zakupu obligacji skarbowych możesz dokonać na kilka sposobów:

- w oddziałach PKO Banku Polskiego w całej Polsce;

- w Punktach Obsługi Klientów Biura Maklerskiego PKO BP;

- telefonicznie pod numerami: 801 310 210 lub 81 535 66 55. Serwis telefoniczny jest czynny od poniedziałku do soboty w godzinach 8.00 – 20.00 z wyjątkiem dni świątecznych.

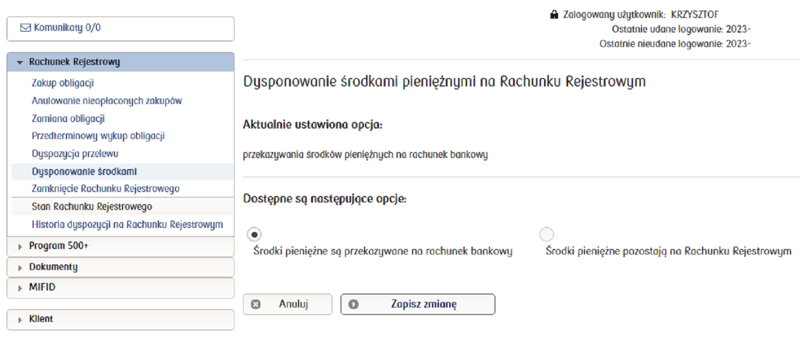

Kupując po raz pierwszy obligacje skarbowe, musisz założyć tzw. rachunek rejestrowy (konto maklerskie nie jest konieczne), na który będziesz przelewał środki przeznaczone na zakup.

Transakcji na stronie internetowej www.zakup.obligacjeskarbowe.pl; będziesz mógł dokonywać tylko wtedy, gdy zawrzesz z Biurem Maklerskim PKO BP umowę o przyjmowanie lub przekazywanie zleceń nabycia i zbycia instrumentów finansowych do innego podmiotu w celu ich wykonania (tzw. umowa PPZ) oraz dokonasz rejestracji na tej witrynie.

Aktualny format w jakim zapisany jest numer Twojego telefonu możesz sprawdzić po zalogowaniu się do serwisu transakcyjnego w sekcji Klient-> Zmiana danych kontaktowych.

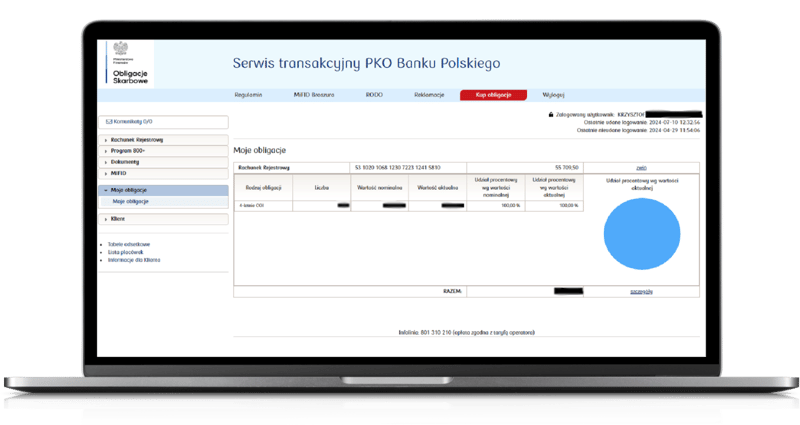

Po dokonaniu zakupu otrzymasz e-mail potwierdzający nabycie obligacji, a o papierowy dokument możesz poprosić w dowolnym punkcie sprzedaży. Tam też odbierzesz potwierdzenie transakcji dokonanej drogą telefoniczną. Zestawienie posiadanych obligacji w serwisie internetowym wygląda następująco:

Obligacje skarbowe w Biurze Maklerskim Pekao SA

W roli agenta emisji występuje też Biuro Maklerskie Pekao. Dostępne są w nim wszystkie rodzaje obligacji detalicznych, z wyjątkiem papierów rodzinnych. Umowę o obsługę obligacji skarbowych może zawrzeć tylko pełnoletnia osoba fizyczna.

Zakupu obligacji możesz dokonać w:

- serwisie Pekao24;

- aplikacji mobilnej PeoPay;

- Punktach Sprzedaży Obligacji w Punktach Obsługi Klientów Biura Maklerskiego Pekao i Punktach Usług Maklerskich w wybranych oddziałach Banku Pekao S.A. Wykaz lokalizacji znajdziesz tutaj;

- serwisie telefonicznym Biura Maklerskiego Pekao SA.

Umowa o obsługę obligacji skarbowych pozwala na:

- składanie dyspozycji związanych z nabywaniem, zbywaniem i obsługą obligacji skarbowych oraz dotyczących rachunku pieniężnego;

- dostęp do informacji o kupionych obligacjach w prowadzonym przez Biuro Maklerskie Pekao Rejestrze Nabywców Obligacji,

Wspomnianą umowę o obsługę obligacji skarbowych (obejmującą również prowadzenie bezpłatnego rachunku pieniężnego) muszą podpisać zarówno osoby, które korzystają już z usług Biura Maklerskiego Pekao, jak i jego nowi klienci. Możesz ją zawrzeć nie posiadając innych produktów w tym banku czy jego biurze maklerskim. Ważne, byś zawarł wcześniej umowy o dostęp do Pekao24 oraz o składanie oświadczeń w postaci elektronicznej.

Wszystkie czynności związane z zakupem skarbowych obligacji oszczędnościowych prowadzone są bezpłatnie. Klienci nie ponoszą żadnych kosztów w związku z ich nabyciem i obsługą, a także założeniem i prowadzeniem rachunku, na którym będą one zarejestrowane.

Bank Pekao przygotował szczegółowy poradnik, w którym omówiono sposoby podpisania umowy o obsługę obligacji skarbowych w zależności od tego, czy jesteś już jego klientem, czy tez nie masz z nim żadnej relacji. W poradniku znajdziesz także informacje dotyczące wypełnienie formularza MIFID, który pozwala ocenić, jakie instrumenty finansowe są dla Ciebie odpowiednie ze względu na Twoje doświadczenie w inwestowaniu, skłonność do ryzyka i posiadane oszczędności. Po autoryzacji i zawarciu umowy możesz wskazać rachunek, na który mają trafiać należne Ci środki po terminie zapadalności lub złożeniu dyspozycji przedterminowego wykupu obligacji.

Wsparcie w procesie podpisywania umowy o obsługę obligacji skarbowych otrzymasz też na Infolinii czynnej w dni robocze w godzinach 8:00-20:00. Numer telefonu: 22 591 22 00 lub 800 105 800.

Dopełnienie niezbędnych formalności otwiera Ci drogę do inwestowania z Pekao SA, w tym kupowania obligacji skarbowych. Nie jest to trudne, wystarczy wejść w zakładkę Inwestycje i złożyć zlecenie kupna. Na wszelki wypadek możesz skorzystać z instrukcji dla użytkownika, w której znajdziesz też wskazówki, jak zlecić przedterminowy wykup obligacji.

Z pewnością przyda Ci się również czytelne porównanie aktualnej oferty.

W przyszłości planowane jest:

- udostępnienie funkcjonalności kupna obligacji dla osób w wieku 13-18 lat;

- wprowadzenie możliwości wypłaty pieniędzy z obligacji w placówkach (obecnie dostępne są jedynie przelewy na rachunek osobisty);

- poszerzenie czynności do których można nadać pełnomocnictwo, m.in. o pełnomocnictwo do podpisania Umowy o obsługę obligacji skarbowych (obecnie możliwe jest udzielenie pełnomocnictwa do dysponowania rachunkiem pieniężnym).

O wdrożeniu tych zmian inwestorzy będą informowani za pośrednictwem strony internetowej poświęconej obligacjom.

Obligacje skarbowe od Revoluta

W czerwcu 2024 r. pojawiła się kolejna opcja zakupu polskich obligacji skarbowych. Do swojej oferty wprowadził je Revolut. Do nabycia obligacji wystarczy korzystanie z części inwestycyjnej jego aplikacji.

Trzeba przy tym zaznaczyć, że

- decydując się na współpracę z Revolutem nie kupujemy papierów dłużnych na rynku pierwotnym, bezpośrednio od emitenta, lecz na giełdzie; korzystamy z dostępu do rynku wtórnego;

- atrakcyjność zakupu zależy od aktualnego kursu obligacji.

Inwestycja w obligacje skarbowe w aplikacji Revoluta wymaga wykonania następujących kroków:

- wybranie z dolnego menu części inwestycyjnej opcji Inwestycje;

- jeśli na kolejnym ekranie wśród popularnych obligacji nie ma polskich papierów, należy kliknąć Wyświetl wszystko i odnaleźć polskie obligacje skarbowe;

- wskazanie obligacji, które chcemy kupić i określenie kwoty zakupu.

Minimalna kwota inwestycji to 100 USD lub EUR, prowizja pobierana przez fintech wynosi 0,25% wartości transakcji, nie mniej niż 1 dolar lub euro.

Zakup obligacji na rynku wtórnym

Przy zakupie obligacji na rynku wtórnym konieczne jest sporządzenie umowy kupna-sprzedaży z ich dotychczasowym właścicielem. Z podpisaną umową obie jej strony muszą udać się do Punktu Sprzedaży Obligacji (PSO) i poprosić o dokonanie niezbędnych zmian w Rejestrze Nabywców Obligacji. Po ich wprowadzeniu pracownik wyda nowemu właścicielowi potwierdzenie kupna obligacji.

Jeśli umowa sporządzona jest w formie aktu notarialnego lub chociażby potwierdzona notarialnie, to wystarczy, że do placówki zgłosi się sam kupujący obligacje.

Z tytułu zawarcia tego typu umowy nie jest pobierana opłata skarbowa.

Wykup obligacji

Wykup obligacji następuje automatycznie w dniu ich zapadalności. Jeśli nie została złożona dyspozycja zamiany posiadanych papierów na obligacje nowej emisji, wpłacony kapitał wraz z należnymi odsetkami jest przesyłany na konto wskazane przez posiadacza obligacji.

Podatek od obligacji skarbowych

Dokonując obliczeń, ile zyskasz kupując obligacje, pamiętaj, że wypracowany przez nie zysk, jak i bonus w postaci dyskonta, objęte są 19-procentowym zryczałtowanym podatkiem dochodowym od zysków kapitałowych. Jest on potrącany w momencie wypłaty odsetek, więc kwota, którą otrzymasz na konto jest już w całości do Twojej dyspozycji.

Przedterminowy wykup obligacji skarbowych

Niezależnie od rodzaju obligacji możliwe jest złożenie dyspozycji przedterminowego wykupu. Możesz to zrobić najwcześniej 7 dni po nabyciu obligacji. W charakterystyce każdego papieru dłużnego określony jest też ostateczny termin na zgłoszenie chęci wcześniejszego odzyskania pieniędzy. W zależności od rodzaju obligacji jest to od kilkunastu dni do miesiąca przed datą ich wykupu.

W przypadku obligacji 3-miesięcznych (OTS) decydując się na przedterminowy wykup nie poniesiesz żadnych kosztów, ale nie będą Ci wypłacone odsetki za okres, gdy byłeś właścicielem obligacji.

Przedstawiając do przedterminowego wykupu inne rodzaje obligacji, musisz się liczyć na ogół z opłatą 0,70 zł od każdej z nich. Dla obligacji 3-letnich (TOS) i 6-letnich (ROS) jest ona pobierana w pełnej wysokości tylko wtedy, gdy kwota naliczonych odsetek jest wyższa, w przeciwnym wypadku jedynie do wysokości odsetek.

W przypadku "dwulatek" (DOR) i "czterolatek" (COI) ta zasada obowiązuje tylko w pierwszym okresie odsetkowym. W kolejnych trzeba zawsze zapłacić pełną opłatę, co może się wiązać z otrzymaniem niższej kwoty niż ta, za którą kupiłeś obligacje, czyli poniesieniem straty.

Wyższa opłata – 2 zł za obligację – dotyczy papierów 10-letnich (EDO) i 12-letnich (ROD) i jest pobierana według zasad obowiązujących dla „trzylatek” i „sześciolatek”.

| Rodzaj obligacji | Termin przedstawienia do przedterminowego wykupu (liczba dni kalendarzowych) |

Opłata za przedterminowy wykup | Uwagi |

|---|---|---|---|

| 3-miesięczne (OTS) | min. 7 po nabyciu / nie później niż 20 przed dniem wykupu | brak | przy przedterminowym wykupie zwracany jest tylko kapitał |

| Roczne (ROR) | min. 7 po nabyciu / nie później niż 20 przed dniem wykupu, z wyłączeniem dnia ustalenia praw do odsetek | 0,50 zł od każdej obligacji | w pierwszym okresie odsetkowym opłata jest pobierana w pełnej wysokości (gdy należne odsetki są wyższe od opłaty) lub do wysokości narosłych odsetek (gdy kwota odsetek jest mniejsza od opłaty); w kolejnych okresach odsetkowych opłata pobierana jest w pełnej wysokości z należności do wykupu |

| 2-letnie (DOR) | min. 7 po nabyciu / nie później niż 20 przed dniem wykupu, z wyłączeniem dnia ustalenia praw do odsetek | 0,70 zł od każdej obligacji | w pierwszym okresie odsetkowym opłata jest pobierana w pełnej wysokości (gdy należne odsetki są wyższe od opłaty) lub do wysokości narosłych odsetek (gdy kwota odsetek jest mniejsza od opłaty); w kolejnych okresach odsetkowych opłata pobierana jest w pełnej wysokości z należności do wykupu |

| 3-letnie (TOS) | min. 7 po nabyciu / nie później niż 20 przed dniem wykupu | 1 zł od każdej obligacji | opłata jest pobierana w pełnej wysokości (gdy kwota odsetek jest większa lub równa wartości opłaty) lub do wysokości odsetek (gdy kwota odsetek jest mniejsza od opłaty) |

| 4-letnie (COI) | min. 7 po nabyciu / nie później niż 20 przed dniem wykupu, z wyłączeniem dnia ustalenia praw do odsetek | 2 zł od każdej obligacji | w pierwszym okresie odsetkowym opłata jest pobierana w pełnej wysokości (gdy należne odsetki są wyższe od opłaty) lub do wysokości narosłych odsetek (gdy kwota odsetek jest mniejsza od opłaty); w kolejnych okresach odsetkowych opłata pobierana jest w pełnej wysokości z należności do wykupu |

| 10-letnie (EDO) | min. 7 po nabyciu / nie później niż 20 przed dniem wykupu | 3 zł od każdej obligacji | opłata jest pobierana w pełnej wysokości (gdy kwota odsetek jest większa lub równa wartości opłaty) lub do wysokości odsetek (gdy kwota odsetek jest mniejsza od opłaty) |

| Rodzinne 6-letnie (ROS) | min. 7 po nabyciu / nie później niż 20 przed dniem wykupu | 2 zł od każdej obligacji | opłata jest pobierana w pełnej wysokości (gdy kwota odsetek jest większa lub równa wartości opłaty) lub do wysokości odsetek (gdy kwota odsetek jest mniejsza od opłaty). |

| Rodzinne 12-letnie (ROD) | min. 7 po nabyciu / nie później niż 20 przed dniem wykupu | 3 zł od każdej obligacji | opłata jest pobierana w pełnej wysokości (gdy kwota odsetek jest większa lub równa wartości opłaty) lub do wysokości odsetek (gdy kwota odsetek jest mniejsza od opłaty) |

Rentowność obligacji skarbowych

Ponieważ obligacje skarbowe są papierem dłużnym emitowanym przez Skarb Państwa, ich rentowność jest uzależniona od bardzo wielu czynników. Część z nich związana jest bezpośrednio z samymi obligacjami (o czym za chwilę), inne wynikają z sytuacji w szeroko rozumianej sferze finansów, np. poziomu stóp procentowych, inflacji, tempa wzrostu Produktu Krajowego Brutto (PKB), potrzeb pożyczkowych państwa.

Dlatego nie da się jednoznacznie wskazać, które obligacje skarbowe są najbardziej opłacalne. Generalnie ich rentowność jest bardzo mocno skorelowana z poziomem stóp procentowych, ale można sobie nawet wyobrazić sytuację, że cykliczne korzystanie z depozytów (lokat, kont oszczędnościowych), których oferta na bieżąco jest dostosowywana do sytuacji rynkowej, przyniesie większe zyski niż zakup obligacji długoterminowych.

Jakie obligacje wybrać – ze stałym czy zmiennym oprocentowaniem?

Jednym z istotnych czynników, które mają wpływ na opłacalność inwestycji w obligacje jest moment ich zakupu. Nie chodzi przy tym o konkretny dzień czy miesiąc, lecz etap cyklu koniunkturalnego. Nabycie obligacji o stałym oprocentowaniu zalecane jest w okresie spowolnienia gospodarczego, występowania przesłanek do obniżania stóp procentowych.

W sytuacji, gdy gospodarka się rozkręca, pojawiają się warunki do podwyższania stóp procentowych, należy rozglądać się za obligacjami ze zmiennym oprocentowaniem.

Wynika to z prostego faktu, że nabywca obligacji korzysta z określonych w liście emisyjnym warunków do daty ich wykupu. Tak więc, jeśli kupisz obligacje ze stałym oprocentowaniem 3%, a w czasie ich posiadania spadną stopy procentowe, banki będą oferowały depozyty na 2 czy nawet tylko 1%, Ty i tak zarobisz 3%.

Gdybyś te same obligacje kupił w momencie rozkręcającej się koniunktury, gdy Rada Polityki Pieniężnej będzie podwyższała stopy procentowe, a w ślad za tym będzie rosło oprocentowanie depozytów, Ty będziesz niezmiennie zarabiał 3%.

Symulacja możliwego zysku

Spróbujmy dokonać symulacji zysku z 2-letniego oszczędzania, zakładając, że za 10 000 zł kupiłeś w marcu 2021 r. 10-letnie obligacje skarbowe EDO0331 (Emerytalne Dziesięcioletnie Oszczędnościowe z terminem wykupu marzec 2031 r.) oraz taką samą sumę wpłaciłeś na konto oszczędnościowe.

Oprocentowanie wspomnianych obligacji w pierwszym roku było stałe i wynosiło 1,70%. Po roku miałeś więc 10 170 zł i od tej kwoty są naliczane odsetki w drugim okresie odsetkowym. Zgodnie z listem emisyjnym wysokość oprocentowania została ustalona jako 1-procentowana marża + wysokość inflacji w ujęciu rocznym wg komunikatu Prezesa Głównego Urzędu Statystycznego w miesiącu poprzedzającym pierwszy miesiąc danego okresu odsetkowego. W tym przypadku pod uwagę wzięto dane z komunikatu z lutego 2022 r. i w efekcie okazało się, że oprocentowanie obligacji w drugim okresie odsetkowym wynosi 10,2%. 1 marca 2023 r. rozpocznie się kolejny okres odsetkowy z oprocentowaniem ustalonym według powyższej zasady.

Spójrzmy teraz, jaki byłby Twój zysk, gdybyś w marcu 2021 r. skorzystał z promocji „Bonus za aktywność” dotyczącej Elastycznego Konta Oszczędnościowego w Getin Banku (obecnie VeloBanku). Realizując warunki jej regulaminu zyskałbyś 2% w skali roku, czyli dodatkowe 162 zł (już po odliczeniu podatku od zysków kapitałowych). W marcu 2022 r. najlepsze oferty na kontach oszczędnościowych też były na 2% w skali roku, ale tylko na 2-3 miesiące. W czasie rosnącej inflacji, krótki okres oszczędzania to dobra wiadomość dla posiadaczy oszczędności, bo po jego upływie można skorzystać z kolejnej najkorzystniejszej oferty rynkowej. Mimo to, i tak nie ma raczej co liczyć, że depozyty przyniosłyby w marcu 2023 r. wyższy zysk niż obligacje. Nawet uwzględniając fakt, że od odsetek z obligacji trzeba odjąć 200 zł prowizji za przedterminowy wykup (2 zł/szt.) a także podatek od zysków kapitałowych. Po prostu banki bardzo ostrożnie podnoszą oprocentowanie lokat i kont oszczędnościowych.

Sytuacja mogłaby być odwrotna w czasie niewielkiej inflacji. Wówczas korzystanie na bieżąco z najlepszych ofert, z wykorzystaniem także naliczonych wcześniej odsetek, mogłoby przynieść lepsze rezultaty.

Wróżba, a nie konkretne obliczenia

A jak wyglądałaby sytuacja po 10 latach? Pewne jest tylko jedno – trzymając obligacje do daty wykupu, nie zapłacisz 2 zł prowizji za przedterminowy wykup każdej z nich. Wszelkie obliczenia byłyby symulacjami opartymi na różnych założeniach. Wystarczy, że zmianie uległoby choć jedno z nich, a wszystko posypałoby się jak domek z kart. Trzeba bowiem pamiętać, że w przypadku obligacji, którymi posłużyliśmy się w przykładzie, oprocentowanie ustalane jest raz do roku i bazuje na inflacji liczonej w stosunku do roku poprzedniego. Tymczasem oprocentowanie depozytów może być na bieżąco dopasowywane do zmieniających się stóp procentowych.

Nie da się więc, choćby w przybliżeniu, porównać zysku z oszczędzania w ciągu 10 lat na depozytach bankowych i w formie obligacji.

Ryzyko przy inwestowaniu w obligacje skarbowe

Chęć osiągnięcia zysku zawsze wiąże się z określonym ryzykiem. Przy jednych produktach jest ono większe, przy innych mniejsze. Obligacje skarbowe należą do najbezpieczniejszych instrumentów finansowych. W ich przypadku najważniejsze zagrożenia dla efektywności inwestycji wiążą się z inflacją oraz mało prawdopodobnym, aczkolwiek, możliwym, bankructwem państwa, które wyemitowało obligacje.

Ryzyko związane z inflacją

Ogólnie można powiedzieć, że jeśli inflacja rośnie, to wyemitowane wcześniej obligacje (lub te, których oprocentowanie zostało ustalone jakiś czas temu) stają się mniej atrakcyjne. Odwrotnie jest w sytuacji spadającej inflacji - ustalone wcześniej na dany okres oprocentowanie obligacji pozostaje niezmienne, nawet mimo obniżania przez RPP stóp procentowych, zmniejszania oprocentowania depozytów przez banki.

Niestety w życiu nic nie jest proste. Nie dość, że trudno przewidzieć rozwój sytuacji gospodarczej, to na dodatek mamy do czynienia z różnymi wariantami oprocentowania obligacji średnio- i długoterminowych. Na ogół jest tak, że w pierwszym roku oszczędzania odsetki da się precyzyjnie wyliczyć według wartości podanej w liście emisyjnym. W kolejnych latach zysk jest wielką niewiadomą, bo po części jest uzależniony od wysokości inflacji.

Można się jednak pokusić o obliczenie jej poziomu, który oznaczałby, że nic nie zarobisz, ale i Twoje pieniądze nie stracą na wartości, Choć brzmi to niewiarygodnie, to jest taka możliwość, gdyż trzeba pamiętać o 19-procentowym podatku od zysków kapitałowych, czyli tzw. podatku Belki.

Graniczną wartość inflacji, powyżej której inflacja “skonsumuje” Twoje zyski liczymy według wzoru:

inflacja = (81% : 19%) x marża

W przypadku, gdy marża ustalona jest na 1%, graniczny poziom inflacji wynosi 4,26%, przy 1,5% - 6,40%. Gdy wzrost cen będzie wyższy niestety nie będziesz zarabiał.

To rozważania czysto teoretyczne, gdyż trzeba pamiętać, że podatek Belki pobierany jest dopiero w momencie wykupu obligacji. Inflacja musiałaby się więc bardzo długo utrzymywać powyżej obliczonego wyżej poziomu, by Twoje pieniądze realnie straciły na wartości.

Reasumując, obligacje skarbowe indeksowane inflacją, choć obarczone dużą dawką niepewności, raczej nie przynoszą strat.

Bankructwo państwa

Ryzyko związane z lokowaniem oszczędności w obligacje skarbowe kwalifikowane jest do najniższej kategorii. Wiąże się to z faktem, że państwo odpowiada całym swoim majątkiem za ich wykup. W Polsce mówi o tym art. 95 pkt 6 ustawy o finansach publicznych. Dodatkowym zabezpieczeniem jest treść art. 165 pkt 1 tej ustawy. Zgodnie z nim obsługa długu Skarbu Państwa ma pierwszeństwo przed innymi wydatkami budżetu państwa. Krótko mówiąc, zobowiązania wynikające z wyemitowanych skarbowych papierów wartościowych powinny być traktowane jako priorytetowe, realizowane w pierwszej kolejności.

Możliwa jest jednak sytuacja, że po zmianie ustroju politycznego nowy rząd ogłasza grubą kreskę i odcina się od przeszłości także w wymiarze finansowym. Oznaczałoby to utratę zaufania do państwa i rynku finansowego, olbrzymią inflację i poważne kłopoty dla budżetów wielu gospodarstw domowych. Z taką sytuacją mieliśmy do czynienia po II wojnie światowej, gdy władze PRL-u uznały, że nie będą wykupywały obligacji II RP.

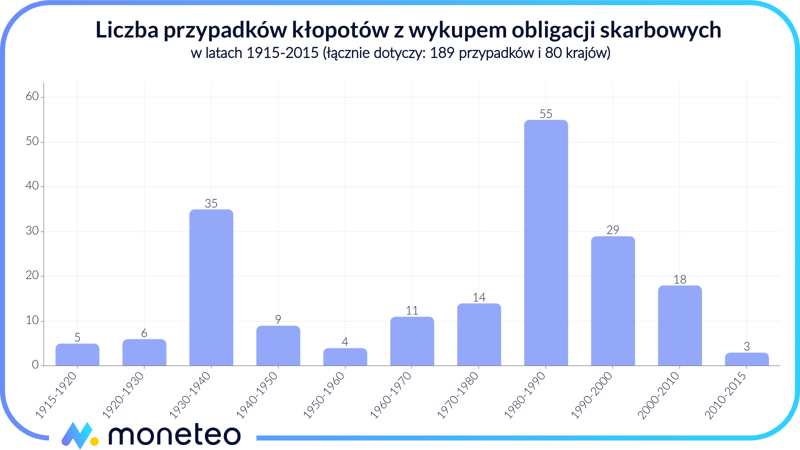

Kłopoty jednak się zdarzają

Może się też zdarzyć, że rząd jakiegoś kraju będzie miał kłopot ze zwrotem pożyczonych pieniędzy. Wbrew pozorom nie są to wcale rzadkie przypadki. W latach 1915-2015 ze swoich zobowiązań wobec nabywców obligacji nie wywiązało się 80 państw, niektóre nawet wielokrotnie, bo ekonomiści podają, że w tym okresie było 189 tego typu zdarzeń. W okresie 1965-2015 odnotowano ich 123 a dotyczyły 68 państw. W zestawieniach pojawiają się nawet Stany Zjednoczone i to trzy razy – w 1933, 1968 i 1971 roku.

Kłopoty finansowe państw rodzą się głównie z rozrzutności rządzących nimi polityków. Max Winkler w 1933 r. napisał w swojej książce „Obligacje zagraniczne: autopsja. Historia”, że „po wznowieniu płatności łatwo zapomina się o przeszłości i zaczyna się nowe szaleństwo pożyczkowe”.

Historia pokazuje, że dobrym powodem do odrzucenia zobowiązań poprzedników jest rewolucja (Rosja w 1917 r. czy Chiny w 1949 r.) bądź przegrana wojna (Niemcy i Japonia po II wojnie światowej), ale najczęściej niewypłacalność związana jest po prostu z brakiem możliwości obsługi zadłużenia. Po latach zaciągania kolejnych pożyczek przychodzi czas, gdy kończą się możliwości ich spłaty. Wtedy pojawiają się prośby do wierzycieli, by pogodzili się ze stratami, umorzyli część długu.

Można zaryzykować tezę, że będzie to trwało tak długo, jak długo rządy będą sobie kupowały przychylność różnych grup społecznych kosztownymi wydatkami na ich rzecz, a pożyczkodawcy będą mieli krótką pamięć, nie będą pamiętali, czym skończyły się wcześniejsze pożyczki.

Obligacje skarbowe - FAQ: najczęściej zadawane pytania

Tematyka dotycząca obligacji skarbowych jest bardzo obszerna. Wśród najczęściej pojawiających się pytań są te poniższe.

Czy można kupić obligacje dla małoletniego?

Przedstawiciel ustawowy małoletniego (rodzic, opiekun prawny ustanowiony przez sąd rodzinny) może kupić z własnego majątku bez żadnych ograniczeń obligacje na rzecz dziecka, którym się opiekuje. To samo dotyczy wykupu papierów oraz wypłaty odsetek. Ograniczenia pojawiają się, gdyby obligacje miały być nabyte z majątku dziecka, przedstawione do przedterminowego wykupu lub po prostu sprzedane komuś przed terminem zapadalności. Są to czynności przekraczające czynności tzw. zarządu zwykłego i na ich realizację konieczne jest uzyskanie akceptacji sądu rodzinnego.

Dodajmy, że nastolatek, który ukończył 13 lat ma prawo kupić obligacje za zgodą rodzica lub opiekuna prawnego. Jest ona udzielana w formie osobnego dokumentu lub w ramach składanego zlecenia. Do ustalenia tożsamości małoletniego wystarczy dowolny dokument – dowód osobisty, paszport, legitymacja szkolna.

Kto otrzymuje obligacje skarbowe po śmierci właściciela?

Obligacje skarbowe podlegają dziedziczeniu na mocy zapisu testamentowego lub na standardowych zasadach opisanych w kodeksie cywilnym. Wskazano w nim kto, w jakich okolicznościach i w jakim zakresie ma prawo do majątku pozostałego po zmarłym. Najprostsza jest sytuacja, gdy miał on żonę/męża oraz dzieci, gdyż wszystko zostanie w najbliższej rodzinie. W innych przypadkach spadkobiercami mogą być rodzice/dziadkowie zmarłego, jego rodzeństwo lub dalsza rodzina. W przypadku osób samotnych spadek przypada gminie, w której zmarły ostatnio zamieszkiwał lub wzbogaca Skarb Państwa.

Spadkobiercy uzyskają dostęp do rachunku, a tym samym możliwość zarządzania zgromadzonymi na nim obligacjami, dopiero po dopełnieniu różnych formalności. Postępowanie sądowe dotyczące stwierdzenia nabycia spadku może trwać nawet kilka lat, warto więc pomyśleć za życia o przygotowaniu testamentu. Jednak, gdy nie ma zgody wśród spadkobierców, to i taki dokument nie pozwoli na szybkie stwierdzenie nabycia spadku, bo nie można wykluczyć próby podważenia testamentu w sądzie.

Niestety nie ma możliwości zabezpieczenia się przed wspomnianymi kłopotami poprzez założenie wspólnego rachunku rejestrowego. Jedynym rozwiązaniem jest posiadanie ich przez każdego z małżonków i w miarę równomierne rozłożenie inwestycji między nimi.

Ile kosztuje przepisanie odziedziczonych obligacji?

Bank Pekao SA nalicza stałą prowizję, niezależnie od liczby serii i sztuk obligacji, które zmieniają właściciela. Natomiast bank PKO BP pobiera 0,3% kwoty transferowanych obligacji, min. 50 zł, ale opłata dotyczy każdej serii osobno. Jeśli więc ktoś systematycznie kupował co miesiąc jedną obligację płacąc za nią 100 zł, to połowę jego kapitału pochłoną opłaty!

W obu bankach osobną opłatę ponosi każdy ze spadkobierców, do którego trafią obligacje. Tak więc przy dzieleniu majątku, w celu ograniczenia kosztów, wskazane jest przekazanie ich do jednej osoby (np. tego, kto już posiada rachunek rejestrowy) i zrekompensowanie jej kosztów, które poniesienie przejmując obligacje po zmarłym.

Czy można ustanowić pełnomocnika do dysponowania obligacjami?

Tak, możliwe jest ustanowienie pełnomocnictwa do dysponowania obligacjami, ale wygaśnie ono w chwili śmierci właściciela rachunku rejestrowego, a dyspozycja na wypadek śmierci nie jest przewidziana dla obligacji.

Ustanowienie pełnomocnika możliwe jest w dowolnym Punkcie Sprzedaży Obligacji. Dokument nie musi być sporządzony przez notariusza, nie ma też potrzeby, by potwierdzał on podpis pełnomocnika. Wystarczy, by zrobił to pracownik PSO.

Pełnomocnictwo musi mieć formę pisemną i powinno zawierać dokładny zakres uprawnień pełnomocnika, bo może on realizować tylko czynności wskazane w dokumencie. Musi on też zawierać imię, nazwisko, adres i numer dowodu osobistego albo paszportu oraz numer ewidencyjny (PESEL) właściciela obligacji (mocodawcy) i pełnomocnika. Jeśli pełnomocnikiem ma być osoba prawna, trzeba podać nazwę, siedzibę i numer REGON lub numer z rejestru sądowego. Konieczne jest również dołączenie aktualnego odpisu z właściwego rejestru sądowego.

Zwracamy uwagę, że realizacja pełnomocnictwa możliwe jest tylko w Punktach Sprzedaży Obligacji, nie ma możliwości korzystania z niego poprzez telefon czy Internet.

Na czym polega zamiana obligacji skarbowych?

Zamiana obligacji, zwana też rolowaniem obligacji, polega na tym, że za pieniądze należne Ci za papiery podlegające wykupowi (stare) możesz otrzymać obligacje aktualnie dostępne w ofercie. Nikt Ci niczego nie narzuca, samodzielnie decydujesz, po które sięgniesz. Musisz jednak pilnować terminów, gdyż zamiany można dokonać w ściśle określonym w liście emisyjnym okresie. Na ogół kończy się on trzeciego dnia roboczego przed datą wykupu danej serii obligacji.

Warto, byś wiedział, że w przypadku niektórych obligacji za przedłużenie oszczędzania otrzymasz bonus w postaci obniżenia o 0,10 zł ceny nowych papierów. Odsetki i kwota wynikająca z różnicy w cenie wpłyną na wskazane przez Ciebie konto bankowe lub pozostaną na rachunku rejestrowym. Nie ma przeszkód, byś wykorzystał te pieniądze na dokupienie kolejnych obligacji.

Czy można przenieść obligacje skarbowe od jednego agenta emisji do innego?

Nie, obligacji skarbowych kupionych za pośrednictwem jednego agenta emisji nie można przenieść do innego.

Gdzie odebrać pieniądze i odsetki?

Twoje konto rejestrowe nie jest przypisane do konkretnego Punktu Sprzedaży Obligacji, więc pieniądze z obligacji i należne Ci odsetki możesz odebrać w dowolnym punkcie. Nie ma przeszkód, byś to zrobił już w pierwszym dniu wykupu czy wypłaty odsetek.

Nie musisz się aż tak bardzo spieszyć (chyba, że zależy Ci na szybkim dostępie do gotówki), ale pamiętaj, że po dniu wykupu obligacje nie są już oprocentowane, nie zarobisz ani grosza więcej.

Mając papiery z kilku emisji, można się pogubić w terminach wykupu. Dobrym pomysłem jest złożenie dyspozycji przelewania środków z rachunku rejestrowego na konto bankowe, z którego najczęściej korzystasz.

Czy warto inwestować w obligacje skarbowe w 2024 r.?

Czy warto inwestować w obligacje skarbowe, a może lepiej kupić akcje lub zdeponować pieniądze w banku? Odpowiedź na tak postawione pytanie będzie uzależniona od indywidualnych preferencji, od tego, jak dobrze obligacje pasują do Twojej strategii inwestowania (dodajmy, że na rynku są także obligacje korporacyjne i obligacje komunalne), Twojego nastawienia do ryzyka, okresu, na który chcesz zainwestować pieniądze oraz tego, czy chcesz mieć do nich szybki dostęp.

Wybór „skarbówek” lub lokat bankowych da Ci spokój i (niemal) pewność, że w dniu zapadalności obligacji/depozytu odzyskasz swoje pieniądze wraz z odsetkami, ale Twoje zyski nie będą oszałamiające. Musisz też pamiętać, że chcąc wykupić obligacje przed czasem, na pieniądze będziesz musiał poczekać kilka dni od dnia złożenia dyspozycji i będzie się to wiązało z zapłaceniem prowizji od każdej obligacji przedstawionej do przedterminowego wykupu.

Rozważając zakup obligacji skarbowych, powinieneś wziąć pod uwagę prognozy dotyczące inflacji, której poziom będzie się przekładał na oprocentowanie depozytów w bankach. Można się spodziewać, że będzie ono na bieżąco dopasowywane do zachodzących zmian, natomiast zasady naliczania odsetek od obligacji są z góry ustalone. Istotnym atutem obligacji długoterminowych jest fakt, że w drugim i kolejnych okresach odsetkowych mają one zagwarantowane oprocentowanie przewyższające poziom inflacji o wskazaną marżę.

Jak nie obligacje skarbowe to co, czyli alternatywne formy inwestowania

Co może być alternatywą wobec obligacji skarbowych? Możliwości jest wiele, każda ma swoje plusy i minusy i wybór jednej z nich musi być poprzedzony przemyśleniami, przeanalizowaniem swojej sytuacji finansowej.

Decydując się na zainwestowanie w akcje lub fundusze inwestycyjne, możesz liczyć na dużo wyższe zyski (ale i straty) oraz spodziewać się huśtawki nastrojów wynikającej ze zmieniającej się wyceny tych aktywów. Jeszcze większe wahania zysków/strat mogą się wiązać z inwestycją w kryptowaluty. Możesz je nieco ograniczyć kupując ETF-y na kryptowaluty, czyli notowane na giełdzie fundusze inwestycyjne, których rolą jest możliwie najdokładniej odwzorowywać ruchy cenowe określonej kryptowaluty lub koszyka wybranych kryptoaktywów.

Inna opcja to inwestowanie w nieruchomości. W tym przypadku konieczne jest posiadanie odpowiednich zasobów finansowych, znajomość specyfiki rynku i świadomość, że jest to zdecydowanie inwestycja długoterminowa przeznaczona dla osób, które mają pewność, że nie będą musiały skorzystać z zainwestowanych w ten sposób pieniędzy.

Najważniejsze cechy obligacji skarbowych

- prostota – zrozumienie mechanizmu działania obligacji skarbowych nie wymaga fachowej wiedzy (jest on nieco podobny do oprocentowania lokat),

- łatwy dostęp – szeroka sieć dystrybucji, możliwość zakupu także na odległość (online, przez telefon),

- przejrzyste zasady – brak limitów kwotowych, ukrytych opłat, nie trzeba korzystać z dodatkowych produktów, preferencje dla posiadaczy wykupywanych obligacji,

- możliwość wcześniejszego zakończenia oszczędzania, jednak wiąże się to z niewielkimi kosztami,

- zyskowność i bezpieczeństwo – taki sam zysk dla dużych i małych inwestorów, ryzyko utraty środków jest niewielkie, gdyż gwarantem wypłaty jest skarb państwa.

Zważywszy na fakt, że istnieją różne rodzaje obligacji skarbowych można je polecić osobom, które chcą oszczędzać w perspektywie krótko-, średnio- i długoterminowej.

Dodajmy, że posiadając rachunek maklerski z obsługą rynków zagranicznych możesz inwestować w obligacje skarbowe innych państw. W tym przypadku musisz pamiętać nie tylko o ratingach (ocenach) danego państwa dokonywanych przez agencje ratingowe, ale i ryzyku kursu walutowego.

Komentarze

(57)Chyba nie najlepsze perspektywy dla budżetu Polski, skoro tak drastycznie podnieśli kary za przedterminowy wykup tych wieloletnich obligacji; boją się, by ludzie nie rzucili do ich odkupywania.

Odpowiedz

Widziałem reklamę zachęcającą do zamiany starych obligacji na nowe i z ciekawości sprawdziłem ile ewentualnie zyskam, bo moje 4-latki kończą się we wrześniu. Rewelacji nie ma - 20 gr w stosunku do standardu. Jak przedłużą oferty na wrzesień, to nie będę miał czego żałować.

Odpowiedz

Wiele zależy od punktu widzenia - można narzekać, że to tylko 30 gr "rabatu" albo cieszyć się, że aż 20 gr więcej niż w standardzie 😉

Odpowiedz

Jaki jest koszt przedterminowego wykupu obligacji 4 letnich (z czerwca 2023 r.), które po roku w drugim okresie mają aktualnie bardzo niskie oprocentowanie tj. 3,4% ? Czy są inne koszty oprócz 70 groszy od jednej obligacji ?

Odpowiedz

Pochodzenie obligacji z konkretnej emisji nie ma znaczenia. Wysokość opłat za przedterminowy wykup związana jest z ich rodzajem (3-, 4-, 10-letnie itd.), od niego zależy też sposób naliczenia tej opłaty.

Odpowiedz

Czy kapitalizowane odsetki są wypłacane co roku, czy doliczane do wartości obligacji i wypłacane dopiero pod koniec oszczędzania?

Odpowiedz

Sposób wypłaty odsetek zależy od rodzaju kupionych obligacji. W części obligacji są one wypłacane co rok (np. przy czterolatkach), a w innych przypadkach dopisywane do salda kapitału i pracują na wyższe odsetki w kolejnych okresach, a ich wypłata następuje dopiero w dacie wykupu (np. przy 10-latkach).

Odpowiedz

4 i 10-letnie obligacje skarbowe emitowane w październiku będą miały lepsze warunki odnowienia mimo obniżki stóp procentowych we wrześniu. Świat staje na głowie.

Odpowiedz

Czy zawsze jest możliwość wcześniejszego wykupu obligacji ?

Odpowiedz

Odpowiedź na to pytanie zawsze znajduje się w warunkach emisji. W większości wypadków taka opcja istnieje, przy czym przedstawiając obligacje do wcześniejszego wykupu trzeba liczyć się z utratą części lub całości odsetek, ewentualnie z określoną "opłatą karną".

Odpowiedz