2 komentarze

Faktoring odwrotny (zakupowy)

Faktoring odwrotny to finansowanie Twoich wydatków. W tym modelu to faktor płaci Twojemu dostawcy za towar lub usługę, a Ty spłacasz faktora w późniejszym terminie (zwykle po 30–90 dniach).

- Jak to działa? Zamiast czekać na pieniądze od klienta (faktoring klasyczny), przesyłasz faktorowi fakturę kosztową, którą musisz opłacić. Faktor przelewa 100% kwoty bezpośrednio dostawcy.

- Dla kogo? Dla firm kupujących towar z krótkim terminem płatności, walczących z zatorami płatniczymi lub chcących budować wizerunek rzetelnego płatnika u dostawców.

- Główne zalety: Szybkie "odblokowanie" zakupów, możliwość wynegocjowania rabatów u dostawców za płatność gotówkową oraz łatwiejszy proces niż w przypadku kredytu obrotowego.

- Obowiązki: Musisz posiadać zdolność do spłaty (limit zakupowy) i pamiętać o stosowaniu mechanizmu split payment przy rozliczeniach z faktorem (powyżej 15 tys. zł).

- Księgowość: Wymaga przeksięgowania zmiany wierzyciela z dostawcy na firmę faktoringową.

Poniżej wyjaśniamy, na czym dokładnie polega ten model, czym różni się od innych form faktoringu i w jakich sytuacjach może realnie pomóc małej lub średniej firmie.

Co to jest faktoring odwrotny i czym różni się od pozostałych form faktoringu?

W klasycznym faktoringu przedsiębiorca (faktorant) przekazuje faktorowi nieprzeterminowane faktury sprzedażowe wystawione na konkretnych kontrahentów, czyli odbiorców jego produktów lub usług. Następnie faktor przelewa na konto przedsiębiorcy część kwoty, na jaką została wystawiona faktura (z reguły jest to od 60% do nawet 100%), pomniejszając ją o swoją prowizję. W efekcie przedsiębiorca nie musi miesiącami oczekiwać na zapłatę za towar lub usługę i dysponuje środkami niemal natychmiast po dokonaniu sprzedaży.

Natomiast faktoring odwrotny polega na finansowaniu zakupów dokonanych przez przedsiębiorcę. Faktor opłaca fakturę kosztową swojego klienta, dzięki czemu może on wykorzystać wolne środki finansowe na dowolny cel związany z bieżącą działalnością firmy. W ustalonym terminie przedsiębiorca zwraca faktorowi kwotę wykupu faktury powiększoną o prowizję i odsetki.

Najważniejsze różnice między faktoringiem odwrotnym a faktoringiem klasycznym przedstawia poniższa tabelka.

|

Faktoring odwrotny |

Faktoring klasyczny |

|---|---|

|

polega na finansowaniu zobowiązań (zakupów) |

polega na finansowaniu należności (sprzedaży) |

|

przedmiotem wykupu są faktury kosztowe |

przedmiotem wykupu są faktury sprzedażowe |

|

środki trafiają na rachunek dostawcy |

środki trafiają na konto faktoranta (przedsiębiorcy) |

|

za spłatę zobowiązania odpowiada faktorant, czyli przedsiębiorca, który podpisał umowę faktoringową i tym samym stał się dłużnikiem faktora |

za spłatę zobowiązania odpowiada kontrahent przedsiębiorcy, czyli firma, która wyraziła zgodę na cesję wierzytelności i tym samym stała się dłużnikiem firmy faktoringowej |

Jak uzyskać odwrotne finansowanie faktur?

Aby zgłosić fakturę kosztową do finansowania, w większości firm faktoringowych wystarczy wypełnić wniosek zamieszczony na stronie internetowej. We wniosku należy podać dane kontaktowe, podstawowe informacje na temat firmy oraz dane dostawcy, a także załączyć dokument potwierdzający zakup (np. fakturę kosztową lub fakturę pro forma).

Konieczne jest również zaznaczenie zgody na bezpośrednią płatność za fakturę przez firmę faktoringową. Z chwilą jej wyrażenia faktor wstępuje w prawa wierzyciela, a przedsiębiorca staje się jego dłużnikiem.

Po złożeniu wniosku firma faktoringowa ocenia kondycję finansową potencjalnego klienta i nadaje mu limit faktoringowy, zwany również limitem zakupowym. Jest to maksymalna kwota, jaką przedsiębiorstwo może otrzymać z tytułu udzielonego finansowania. Środki są uruchamiane natychmiast po podpisaniu umowy i po uzyskaniu od odbiorcy oświadczenia o zgodności faktury z zamówieniem.

Faktor dokonuje zapłaty bezpośrednio na rachunek kontrahenta podany we wniosku. W ostatnim etapie przedsiębiorca reguluje płatność na rzecz faktora (z uwzględnieniem prowizji faktoringowej) po ustalonym w umowie okresie prolongaty, np. 30, 60, a nawet 90 dni później.

Ważne! Faktury zgłaszane do finansowania nie mogą być przeterminowane.

Poniższa tabela przedstawia kilka ofert rynkowych, które obejmują faktoring odwrotny (zakupowy).

| Oferta | Dlaczego warto? |

|---|---|

| eFaktoring NFG SA |

|

| eFaktor SA |

|

| Finea |

|

Faktoring dłużny w bilansie

Z pomocą faktoringu zakupowego przedsiębiorca może finansować własne zobowiązania wobec dostawców. Faktury, które zostały zapłacone w jego imieniu przez firmę faktoringową (i nierozliczone po jej stronie), powinny być zaksięgowane na koniec okresu sprawozdawczego po pasywnej stronie w bilansie w pozycji "Pozostałe zobowiązania".

Natomiast faktury od faktora za świadczoną usługę faktoringową powinny zostać ujęte w rubryce "Zobowiązania handlowe".

Faktoring odwrotny w księgach rachunkowych

Faktoring odwrócony w księgach rachunkowych polega na zaksięgowaniu zmiany wierzyciela. "Pierwotnym" wierzycielem jest dostawca, od którego przedsiębiorstwo zakupiło towar lub usługę, jednak po uregulowaniu zobowiązania przez firmę faktoringową to ona wchodzi w prawa wierzyciela i to ona ma prawo żądać od przedsiębiorcy spłaty należności. Na podstawie informacji otrzymanej od faktora o sfinansowaniu faktury kosztowej, przedsiębiorstwo musi więc przeksięgować wierzytelność następującym zapisem:

Wn konto 21 "Rozrachunki z dostawcami" lub konto 24 "Pozostałe rozrachunki",

Ma konto 24 "Pozostałe rozrachunki"

na:

Wn konto 24 "Pozostałe rozrachunki"

Ma konto 13-0 "Rachunek bieżący"

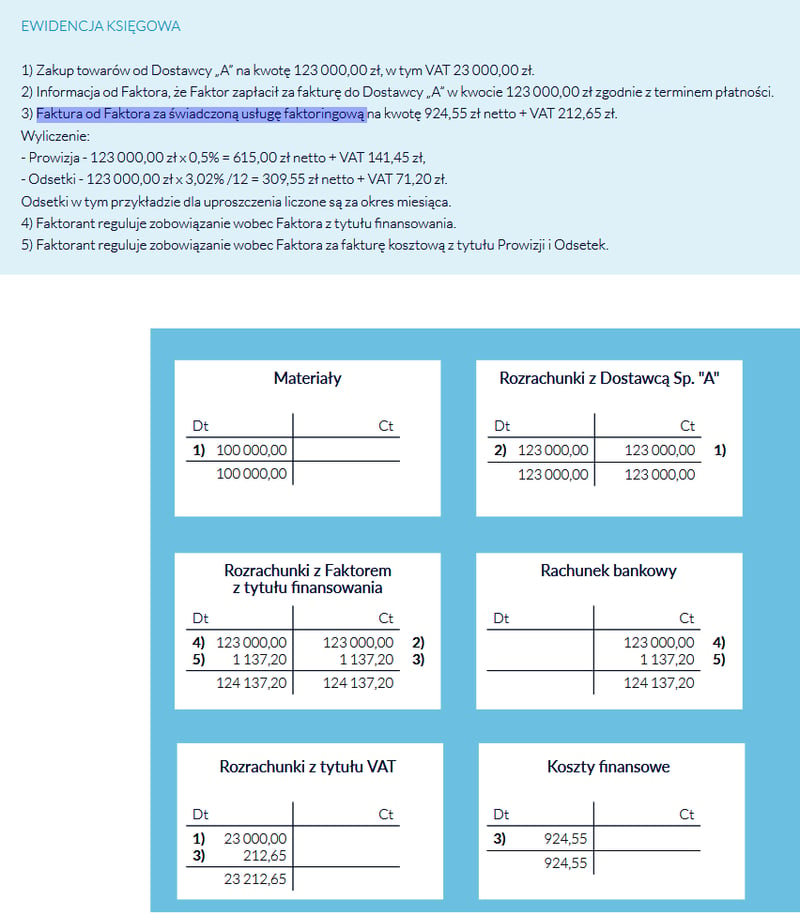

Faktoring odwrócony - księgowanie na przykładzie

Ewidencja księgowa w przypadku faktoringu odwróconego powinna wyglądać następująco:

Faktoring odwrotny a split payment

Obowiązek dokonania przelewu za fakturę w mechanizmie split payment występuje również w przypadku faktury przekazanej do faktoringu. Faktor dokonuje spłaty zobowiązań klienta wobec jego dostawców z zastosowaniem mechanizmu podzielonej płatności, o ile faktury przekraczają wartość 15 000 zł i dotyczą towarów lub usług wskazanych w załączniku nr 15 do ustawy o VAT.

Identyczna zasada obowiązuje w przypadku spłaty dokonanej przez klienta na rzecz faktora. Takie stanowisko zajął Dyrektor Krajowej Informacji Skarbowej w indywidualnej interpretacji z dnia 14 lutego 2020 r. Uznał on, że "płatność na rzecz faktora stanowi zapłatę za dostawę towaru lub świadczenie usługi, zatem spłata zobowiązań przez nabywcę towarów/usług powinna być dokonywana w mechanizmie podzielonej płatności".

Faktoring odwrócony - czy warto z niego skorzystać?

Faktoring zakupowy jest rozwiązaniem, które może przynieść szereg korzyści. Tę formę faktoringu można polecić zwłaszcza firmom, które kupują towar z krótkim terminem płatności i jednocześnie mają problem ze spłatą zobowiązań, ponieważ same są ofiarami zatorów płatniczych i nie są w stanie wyegzekwować należności od swoich odbiorców.

Sytuacja, kiedy firma nie ma pieniędzy na koncie, zalega z płatnościami wobec ZUS i urzędu skarbowego, brakuje jej środków na zakup towarów i nie jest w stanie płacić pensji swoim pracownikom, może w skrajnych przypadkach zakończyć się nawet bankructwem. W tym przypadku najprostszym sposobem na zachowanie płynności finansowej może okazać się długoterminowe finansowanie na poczet zakupów.

Uzyskanie środków finansowych w ramach faktoringu odwrotnego jest zwykle łatwiejsze niż uzyskanie kredytu obrotowego w banku. Bank przeprowadza szereg czynności, które mają zminimalizować ryzyko związane z ewentualną niewypłacalnością kredytobiorcy i wnikliwie ocenia zdolność kredytową firmy. Firmy faktoringowe weryfikują swoich klientów mniej szczegółowo i szybciej podejmują decyzję o przyznaniu finansowania.

Faktoring odwrotny pozwala też na bezproblemowe regulowanie bieżących zobowiązań wobec dostawców, dzięki czemu przedsiębiorstwo zyskuje opinię wiarygodnego partnera i w wielu przypadkach jest w stanie wynegocjować korzystniejsze warunki zakupu towarów czy usług.

Komentarze

(2)kredyt juz nie wchodzil w gre, posiłkowałem sie eFaktorem, dzięki temu mam znów płynność do inwestowania, teraz ceny są zabójcze, co rusz się to waha. Nie mogłem dłużej czekać.

Odpowiedz

Ja korzystam z eFaktora i jestem spokojniejszy o płynność pieniędzy, nie wiem jakbym sobie teraz dał radę bez faktoringu, trudne czasy

Odpowiedz