Przewodnik po rankingu

Zanim jakakolwiek oferta trafi do tego rankingu, przechodzi szczegółową analizę. Chcemy, abyś podejmował decyzje na podstawie faktów, dlatego poniżej znajdziesz dokładne wyjaśnienie naszej metodologii. Pokazujemy, jakich kryteriów użyli nasi eksperci i na co zwracamy szczególną uwagę.

Tekst, który czytasz poniżej, to skondensowana pigułka wiedzy, która pomoże Ci świadomie korzystać z rankingu. Jeśli jednak chcesz stać się prawdziwym ekspertem od kart kredytowych i poznać każdy związany z nimi aspekt – od szczegółowej analizy okresu bezodsetkowego, przez procedurę chargeback (czyli mechanizm zwrotu środków za nieudaną transakcję kartą), aż po analizę ryzyka – sięgnij do naszego kompletnego przewodnika po kartach kredytowych.

Jak powstaje nasz ranking kart kredytowych?

Rynek kart kredytowych w Polsce to dziesiątki ofert, z których każda kusi innymi benefitami. Mnogość promocji i "gwiazdek" w regulaminach może utrudniać samodzielny wybór tej jednej, najlepszej oferty. Dlatego w Moneteo stworzyliśmy transparentny i obiektywny ranking, który zawiera wyłącznie wyselekcjonowane i stale aktualizowane propozycje.

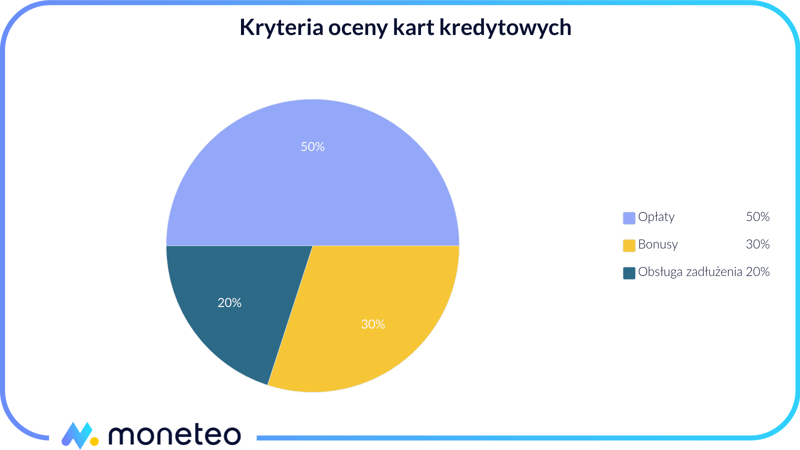

W tym celu każda karta oceniana jest w trzech głównych kategoriach, które mają precyzyjną wagę w ocenie końcowej (zgodnie z powyższą grafiką):

- Opłaty (waga: 50%) - to kryterium ma absolutny i najwyższy priorytet analityczny. Powód jest prosty: koszty to jedyny czynnik, który może nieodwracalnie obciążyć Twój budżet. Nasza wysoka waga (50%) odzwierciedla konieczność wnikliwej oceny każdego potencjalnego kosztu. W tej kategorii analizujemy:

- koszt stały (darmowość): ocena łatwości spełnienia warunków zwalniających z opłaty miesięcznej lub rocznej,

- koszt transakcyjny: weryfikacja Tabel Opłat i Prowizji pod kątem prowizji za przewalutowanie oraz prowizji za wypłaty gotówki z bankomatów czy przelewy. Przy okazji dowiedz się: dlaczego przelew z karty to nie najlepszy pomysł.

- Bonusy (waga: 30%) - w tej kategorii ocenie podlegają wszystkie realne promocje i bonusy. Analizowane są zarówno oferta dla nowych klientów (np. premia pieniężna, vouchery, zwolnienie z opłat w pierwszym roku), jak i oferta dla obecnych klientów (np. stałe programy moneyback, czyli zwrot części wydatków, czy programy partnerskie typu Bezcenne Chwile).

- Obsługa zadłużenia i użyteczność (waga: 20%) - w tej kategorii ocenie podlega ogólna elastyczność i użyteczność karty. Kluczowym parametrem jest tu oczywiście długość okresu bezodsetkowego oraz wysokość nominalnego oprocentowania. Sprawdzamy, czy bank oferuje oprocentowanie poniżej maksymalnej stawki dozwolonej przez prawo, czy też (co jest najczęstszą praktyką) stosuje stawkę standardową, czyli maksymalną. Oprócz tego bierzemy pod uwagę inne elementy podnoszące komfort, np. dostępność płatności mobilnych (m.in. Apple Pay czy Google Pay).

Dlaczego RRSO nie jest kluczowym kryterium?

W przeciwieństwie do kredytów gotówkowych w rankingu kart kredytowych nie przywiązujemy dużej wagi do wysokości RRSO, czyli Rzeczywistej Rocznej Stopy Oprocentowania. Powód jest prosty:

- Zgodnie z naszą filozofią karta kredytowa służy do korzystania z darmowego kredytu (w okresie bezodsetkowym). Pokazujemy naszym czytelnikom, jak ważne jest, by zawsze spłacali 100% zadłużenia w terminie – wtedy oprocentowanie wynosi 0%.

- W przypadku braku spłaty niemal wszystkie banki i tak stosują maksymalne oprocentowanie nominalne dozwolone przez prawo, które obecnie wynosi 15% (informacja na dzień XII/2025). Jego wysokość jest powiązana ze stopą referencyjną NBP, więc różnice między ofertami są tu minimalne i nie stanowią realnego czynnika konkurencyjnego. Dowiedz się więcej o tym, jak działa oprocentowanie karty kredytowej.

Prawdziwe różnice w atrakcyjności kart leżą w opłatach stałych i bonusach – i to na nich się skupiamy (co odzwierciedla 80% wagi w naszej metodologii).

Jak mądrze korzystać z rankingu?

Poruszanie się po rankingu jest proste. Aby wybrać najlepszą kartę dla siebie, zwróć uwagę na te kryteria:

- Realistycznie oceń opłaty – to kluczowy punkt. Niewiele kart jest darmowych bezwarunkowo. Zawsze sprawdzaj parametr "Opłata za kartę" i "Możliwość uniknięcia opłaty za kartę". Upewnij się, że jesteś w stanie realnie spełnić te warunki (np. "płatności na min. 1000 zł/mies."), aby Twoja karta była faktycznie darmowa.

Aby ułatwić Ci tę ocenę i pokazać rzeczywisty koszt bierności, przygotowaliśmy unikalną analizę scenariuszową. Poniższa tabela prezentuje, ile faktycznie kosztuje karta rocznie, w zależności od Twojej minimalnej aktywności oraz założonego scenariusza:- użytkownik bierny: zakładamy średni obrót 500 zł miesięcznie (częste niespełnianie warunków),

- użytkownik aktywny: zakładamy średni obrót 2500 zł miesięcznie (zawsze spełnianie warunków).

Przykład kosztów rocznych Karta Opłata mies. standardowa Warunek zniesienia opłaty Roczny koszt użytkownika biernego (500 zł obrotu) Roczny koszt użytkownika aktywnego (2500 zł obrotu) Citi Simplicity 12 zł Min. 1000 zł obrotu mies. 144 zł (12 x 12 zł) 0 zł Pekao z Żubrem (Standard) 0 zł Brak 0 zł 0 zł ING Visa Brak (roczna: 35 zł) Min. 2400 zł obrotu rocznie (200 zł mies.) 35 zł 0 zł BNP Paribas Mastercard 12 zł Min. 1000 zł obrotu mies. 144 zł (12 x 12 zł) 0 zł Alior TU i TAM 19 zł Min. 1500 zł obrotu mies. 228 zł (12 x 19 zł) 0 zł Millennium Impresja 7,99 zł Min. 5 transakcji mies. 95,88 zł (12 x 7,99 zł)* 0 zł VeloBank Standard 5 zł Min. 5 transakcji mies. 60 zł (12 x 5 zł)* 0 zł * Millennium/VeloBank: w przykładzie założono brak spełnienia warunku 5 transakcji miesięcznie. Źródło: opracowanie własne

- Sprawdź promocję na start – jeśli szukasz szybkiej korzyści, zobacz, który bank oferuje największą premię pieniężną lub voucher.

- Dopasuj benefity do stylu życia – jeśli często podróżujesz, wybierz kartę z niskim kosztem przewalutowania czy programem mil lotniczych. Jeśli dużo jeździsz autem, poszukaj karty ze zniżkami na paliwo.

- Sprawdź okres bezodsetkowy – celuj w oferty powyżej 55 dni – dadzą Ci największy komfort.

- Zwróć uwagę na parametr "Polecana dla" – aby ułatwić Ci wybór, w szczegółach każdej oferty znajdziesz parametr "Polecana dla". To nasza ekspercka podpowiedź, dla kogo dana karta jest najlepsza:

- "łowca promocji/okazji" – skupia się na bonusach na start,

- "aktywny użytkownik" – idealna dla kogoś, kto i tak dużo płaci kartą, więc bez problemu spełni warunki zwalniające z opłaty, a przy okazji skorzysta z dodatkowych benefitów (jak np. moneyback),

- "bierny użytkownik" – najlepsza dla kogoś, kto chce mieć kartę "na wszelki wypadek" i zależy mu, by była ona bezwarunkowo darmowa, bez żadnych wymogów,

- “podróżnik" – karta z najlepszym pakietem korzyści za granicą (niskie przewalutowanie, ubezpieczenie, mile).

Jak wybrać kartę pod kątem promocji?

Bonusy i promocje to jeden z głównych czynników, którymi banki walczą o klienta. Aby mądrze z nich skorzystać, warto je podzielić na kilka głównych grup:

- Promocje na start (dla łowców "promocji/okazji”) – to najczęściej premia na start. Mogą to być pieniądze (np. kilkaset złotych gotówki), nagrody rzeczowe (np. telefony, głośniki, a czasem nawet odświeżacze powietrza), vouchery lub punkty na start. Często jest to też zwolnienie z opłaty za kartę przez pierwszy rok.

- Stałe programy lojalnościowe (dla "aktywnych użytkowników") – jeśli planujesz używać karty regularnie, szukaj stałych korzyści. Najpopularniejsze to:

- moneyback: bank zwraca Ci 1-2% wartości zakupów,

- programy lojalnościowe (punktowe): zbierasz punkty, które wymieniasz na nagrody (np. Mastercard Bezcenne Chwile) lub mile lotnicze (np. Miles & More),

- benefity premium: jeśli często podróżujesz, warto rozważyć kartę Gold lub Platinum. Dają one dostęp do darmowego ubezpieczenia w podróży, wejścia do saloników lotniskowych (np. Priority Pass) czy stałych zniżek na dedykowanych platformach rabatowych (jak Citi Specials czy Visa Benefit), które często obejmują także restauracje czy hotele.

Wnioski analityczne: Co zdecydowało o TOP 3?

Chcąc ułatwić zrozumienie wyników rankingu, poniżej przedstawiamy merytoryczne uzasadnienie, które elementy z kryteriów oceny (Opłaty, Bonusy, Użyteczność) zadecydowały o pozycji liderów.

Wykorzystując naszą metodykę oceny, gdzie 50% wagi stanowi Atrakcyjność Opłat, 30% Bonusy i 20% Użyteczność Karty, wyłoniliśmy liderów. Kluczowe dla wysokich pozycji były:

- Miejsce (Citi Simplicity): zwyciężyła dzięki najwyższej ocenie w kategorii Promocje i Bonusy (5/5). Oferowane korzyści na start (np. premia pieniężna, Apple Watch, telewizory, vouchery do popularnych sklepów) oraz fakt, że uczestnictwo w promocji najczęściej wiąże się ze zwolnieniem z opłaty rocznej przez pierwsze 12 miesięcy, zniwelowały standardowe koszty karty. Posiada także długi okres bezodsetkowy (56 dni).

- Miejsce (Pekao z Żubrem): pozycja ta jest efektem idealnego balansu między kosztami a korzyściami. Oferuje bezwarunkową darmowość w Pakiecie Standard i niemal najwyższy okres bezodsetkowy w rankingu (59 dni). To karta o najwyższej Użyteczności (4.8/5) dzięki dostępności płatności mobilnych i braku opłat za przekroczenie limitu.

- Miejsce (BNP Paribas Mastercard Standard): Karta uzyskała podium dzięki wysokiej ocenie Użyteczności (4.8/5) oraz Atrakcyjności Opłat (4.5/5). Jej kluczowym atutem jest długi okres bezodsetkowy (56 dni), a także częste promocje oferujące 2-letnie zwolnienie z opłat za kartę. Dodatkowo wyróżnia ją program mamBonus i liczne promocje premiujące zakupy.

Rodzaje kart kredytowych w skrócie – co znajdziesz w rankingu?

W naszym rankingu znajdziesz karty dopasowane do różnych potrzeb. Oto krótkie podsumowanie głównych typów, na które warto zwrócić uwagę:

- Karty Standard (w tym karty z moneybackiem) – idealne na start; ich główną zaletą jest niska lub zerowa opłata oraz często program moneyback, czyli zwrot części pieniędzy za codzienne zakupy.

- Karty Premium (np. Gold, World Elite, Infinite) – oferują wyższy prestiż, ale też realne korzyści: dostęp do saloników lotniskowych (np. Priority Pass), bogate pakiety ubezpieczeń podróżnych czy usługi concierge. Zazwyczaj wymagają wyższych dochodów i mają wyższe opłaty. Chcesz wiedzieć, co dokładnie różni kartę złotą od platynowej? Zobacz naszą analizę: Co oferują poszczególne typy kart kredytowych? Interesuje Cię najbardziej prestiżowy segment? Zobacz też: Czarna karta kredytowa – co to jest?.

Niezależnie od tego podziału w obu grupach znajdziesz też karty o konkretnej specjalizacji. Warto zwrócić uwagę na karty dla podróżników – są to produkty stworzone do płacenia w walutach obcych (mogą być zarówno w wersji Standard, jak i Premium), które oferują bardzo niskie (lub zerowe) koszty przewalutowania i inne korzyści dla podróżujących. Sprawdź, jak mądrze płacić za granicą i którą kartę wybrać w naszym poradniku: Karta kredytowa za granicą – jak wybrać najlepszą?

Kluczowe zalety i wady karty kredytowej (w pigułce)

Każda karta to narzędzie, które ma swoje plusy i minusy. Pamiętaj o nich, podejmując decyzję.

Kluczowe zalety

- Darmowy kredyt – to najważniejsza korzyść. Dzięki okresowi bezodsetkowemu (nawet do 62 dni) pożyczasz pieniądze banku za 0 zł, o ile spłacisz 100% zadłużenia w terminie.

- Budowanie historii kredytowej – terminowe spłaty (nawet małych kwot) budują Twoją pozytywną historię w BIK, co ułatwia uzyskanie kredytu hipotecznego w przyszłości.

- Bezpieczeństwo (chargeback) – gwarantuje zwrot środków za nieudane zakupy (np. bankructwo biura podróży lub nieotrzymany towar).

Kluczowe wady (ryzyka)

- Pułapka spłaty minimalnej – największe ryzyko. Spłacanie tylko kwoty minimalnej powoduje naliczenie wysokich odsetek od reszty długu i jest prostą drogą do wpadnięcia w spiralę zadłużenia.

- Obniżenie zdolności kredytowej – sam fakt posiadania limitu (nawet nieużywanego) jest traktowany jako Twoje potencjalne obciążenie i obniża Twoją ogólną zdolność kredytową przy staraniu się o inny kredyt.

To tylko podsumowanie. Po pełną, szczegółową analizę wszystkich plusów i minusów zapraszamy do naszego dedykowanego artykułu: Zalety i wady kart kredytowych – czy warto?

Jakie warunki trzeba spełnić, by otrzymać kartę kredytową?

Obecnie proces uzyskania karty jest prosty, ale najpierw bank musi ocenić Twoją zdolność kredytową. Standardowe wymagania są bardzo podobne w większości instytucji. Oto najczęstsze z nich:

- Ważny dowód osobisty (ukończone 18 lat).

- Stałe źródło dochodu – banki akceptują różne formy (umowa o pracę, zlecenie, dzieło, emerytura, działalność gospodarcza), ale kluczowa jest regularność wpływów.

- Własne konto w polskim banku – często potrzebne do weryfikacji tożsamości (jeśli składasz wniosek w innym banku).

- Pozytywna historia w BIK – bank sprawdzi Twoją historię kredytową. Poważne opóźnienia w spłacie innych kredytów mogą utrudnić otrzymanie karty.

Sam proces jest szybki: wypełniasz wniosek online, bank weryfikuje Twoją tożsamość i dochody (często automatycznie, np. przez logowanie do Twojego banku lub na podstawie wyciągów) i po chwili wydaje decyzję.

Komentarze i opinie

(11)A karta kredytowa revolut ?

Odpowiedz

Karta Velo standard jest już z oprocentowaniem 17,50

Odpowiedz

Banki zmieniają swoją ofertę w związku z decyzją Rady Polityki Pieniężnej o obniżce stóp procentowych i my sukcesywnie wprowadzamy korekty w specyfikacjach produktów.

Odpowiedz

Korzystanie z Citibank - BP Motokarty daje jakieś dodatkowe przywileje na stacjach BP?

Odpowiedz

Na stronie Citibanku https://www.citibank.pl/karty-kredytowe/bp-motokarta/ jest informacja o przywilejach związanych z korzystaniem z Citibank BP-Motokarty zarejestrowanej w Bezcennych Chwilach. Niestety ogólnodostępnym katalogu nagród na stronie Bezcennych Chwil nie są one widoczne.

Odpowiedz

Na których kartach (o ile w ogóle) mogę liczyć na dodatkowe programy lojalnościowe lub zniżki? Interesuje mnie, czy karta kredytowa może dawać dostęp do programów lojalnościowych, cashbacków czy zniżek na zakupy, i które oferty mają te opcje.

Odpowiedz

Wiele kart kredytowych Mastercard uczestniczy w programie Bezcenne Chwile, o którym pisaliśmy w osobnym tekście https://moneteo.com/artykuly/mastercard-bezcenne-chwile Wchodząc na stronę tego programu i wybierając swój bank zobaczysz, które jego "plastiki" uczestniczą w Bezcennych Chwilach.

Z kolei karty Visa pozwalają na udział w programie Visa Benefit https://moneteo.com/artykuly/visa-benefit-program , w którym bonusy są uzależnione od konkretnej karty.

Poza tym, wiele banków ma swoje indywidualne programy lojalnościowe lub powiązane z daną kartą zwroty. Przykładowo:

- w Aliorze można zyskać do 300 zł zwrotu (warunki zależą od wybranej karty kredytowej),

- w Banku Millennium zwroty (określone procentowo) związane są z kartą Impresja,

- w Banku Pekao bogaty zestaw bonusów związany jest Kartą Kredytową z Żubrem,

- karta Visa Bonus od Santander Bank Polska oferuje zwrot 1% wydatków ponad 300 zł, max 15 zł/miesiąc.

Moneyback możliwy jest też m.in. z Visa TURBOKartą od Santander Consumer Banku czy kartą maXima w Credit Agricole.

Odpowiedz

Jak można zrezygnować z karty kredytowej Santander Banku?

Odpowiedz

W tym celu powinieneś skontaktować się z infolinią banku. Z karty możesz też zrezygnować w oddziale banku.

Odpowiedz

Limit karty kredytowej jest uwzględniany przy badaniu zdolności kredytowej?

Odpowiedz

Tak, przy czym podejście banków do tej kwestii jest niejednoznaczne i dość "tajemnicze". Część z nich bierze pod uwagę pełny dostępny limit, inne tylko określoną jego część.

Odpowiedz