Przewodnik po rankingu

Metodologia tworzenia rankingu kart do płatności za granicą

W rankingu oceniamy różne typy kart: debetowe, w tym wirtualne, walutowe i wielowalutowe, oraz kredytowe. Uwzględniamy także, dla kogo przeznaczona jest karta, czy można wyrobić ją dla dziecka wyjeżdżającego za granicę, jakie dodatki i ułatwienia dla podróżnych oferuje bank.

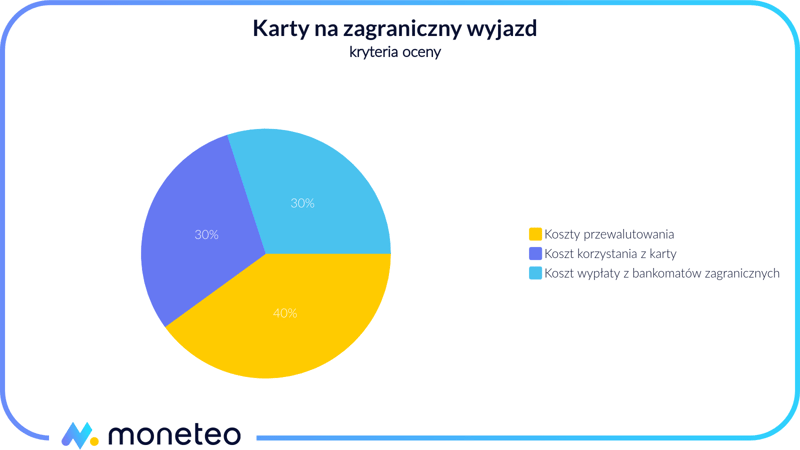

Nasz ranking kart do płatności za granicą ułożyliśmy według kryteriów, które uznaliśmy za najważniejsze dla osób płacących w walucie obcej (stacjonarnie i przez Internet) i pobierających środki w bankomatach zagranicznych. Są to: koszt przewalutowania transakcji, opłaty za korzystanie z karty oraz wypłaty z bankomatów zagranicznych. Sprawdź także: Jak korzystnie płacić za granicą.

Koszt przewalutowania

Przewalutowanie transakcji zwykle wiąże się z opłatami i prowizjami pobieranymi przez banki i organizacje kartowe, przy czym to instytucje bankowe mają najwyższe marże na przewalutowaniu. Przykładowo, spready w bankach (czyli to, ile bank zarabia na sprzedaży i kupnie danej waluty) wynoszą najczęściej od 6% do nawet 10%, zaś koszt przewalutowania przez organizację kartową Visa lub Mastercard to zaledwie ok. 0,15%. Różnica jest zatem gigantyczna.

Nie tylko Visa i Mastercard stosują korzystne dla klienta kursy walutowe. Jeszcze niższe są kursy stosowane między bankami (kurs międzybankowy lub inaczej rynkowy), a nieco wyższe – stosowane przez Narodowy Bank Polski (NBP).

Kolejnym kosztem operacji walutowej może być bankowa prowizja pobierana od wartości transakcji. W zależności od banku wynosi ona od 2,8% do niemal 6%.

Do naszego rankingu wybieramy karty, w przypadku których koszt operacji zagranicznych jest możliwie najniższy, innymi słowy czy:

- przewalutowanie odbywa się po korzystnym kursie walutowym, czyli kursie międzybankowym, kursie Visy bądź Mastercarda lub po kursie NBP;

- bank nie pobiera prowizji za przewalutowanie transakcji.

Opłaty za korzystanie z karty

Nawet najlepszy kurs przewalutowania nie opłaci się, gdy sam fakt posiadania danej karty w portfelu będzie generował znaczne koszty. Dlatego też w naszym rankingu kart do płatności za granicą uwzględniamy też opłaty za korzystanie z karty: miesięczne lub roczne. Im opłata niższa (lub w ogóle można jej uniknąć), tym konkretna oferta znajduje się wyżej w zestawieniu.

Wypłaty z bankomatów zagranicznych

Koszt wypłaty gotówki z bankomatu zagranicznego to kolejna pozycja interesująca osoby wyjeżdżające za granicę, dlatego również i ją uwzględniamy w ocenie poszczególnych ofert. Są bowiem propozycje z darmowymi wypłatami, są i takie, w których za pobranie środków można zapłacić naprawdę dużo. Niższa prowizja za skorzystanie z zagranicznego bankomatu to większa szansa na znalezienie się na wyższej pozycji w rankingu kart.

Ranking kart debetowych z korzystnymi przewalutowaniami

Za kartę z korzystnymi przewalutowaniami uznajemy taki produkt, w przypadku którego bank nie pobiera prowizji za przewalutowanie transakcji, a wymiana waluty odbywa się po kursie międzybankowym, Visy, Mastercarda lub ewentualnie po kursie NBP.

Jeszcze nie tak dawno propozycje kart z korzystnymi były rodzynkami na rynku, obecnie sporo banków ma je w swojej ofercie:

- Typ karty

- debetowa w PLN

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł / 8 zł

- Typ karty

- debetowa w PLN

- Karta

- 0 zł / 5 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł / 2,5%, min. 6 zł

- Typ karty

- wirtualna w EUR

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł

Wady i zalety korzystania z kart debetowych za granicą

Karta z korzystnymi przewalutowaniami ma kilka istotnych zalet. Po pierwsze, może być używana jako standardowa debetówka na co dzień i nie trzeba jej zastępować żadną inną na zagraniczny wyjazd bądź zakupy. Po drugie, nie trzeba zaprzątać sobie głowy zapewnianiem środków na koncie walutowym i wymianą środków w kantorze. Po trzecie, nie wymaga ona otwierania żadnego konta poza tym, z którego i tak już korzystamy.

Wady? Nie zawsze taka karta równa się darmowym wypłatom z bankomatów zagranicznych. Należy też pamiętać, że transakcje nią wykonane obciążają rachunek główny i trzeba pilnować wakacyjnego budżetu.

Ranking kart kredytowych z korzystnymi przewalutowaniami

Nie tylko karty debetowe mogą wiązać się z korzystnymi przewalutowaniami; takie warunki obowiązują także w przypadku niektórych kart kredytowych.

- Karta

- 0 zł / 19 zł

- Bankomaty

- 5%, min. 10 zł

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 59 dni

Karta kredytowa Revolut

- Karta

- 0 zł

- Bankomaty

- 5,99%

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 62 dni

- Karta

- 10 zł / 19 zł

- Bankomaty

- 0 zł / 5%, min. 13 zł

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 54 dni

Wady i zalety korzystania z kart kredytowych za granicą

Choć coraz więcej punktów usługowych na świecie przyjmuje płatności kartą debetową, to wciąż można znaleźć się w sytuacji, kiedy konieczna będzie karta kredytowa – np. w wypożyczalni samochodów. Ale karta kredytowa za granicą ma też inne zalety: można korzystać z dostępnego limitu kredytowego, czyli uelastycznić swój budżet bez konieczności zawierania umowy o pożyczkę, mieć w zasięgu ręki środki na czarną godzinę, a przy regularnej spłacie zadłużenia – nie ponosić za to wszystko opłat.

Jeśli zaś chodzi o wady korzystania z kredytówek, to nie różnią się one od tego, czy karty używa się w Polsce, czy za granicą; zawsze trzeba zdawać sobie sprawę z tego, że płacąc kredytówką, zaciąga się kredyt w banku i jeśli pojawią się problemy ze spłatą, łatwo wpaść w spiralę długów.

Ranking kart wielowalutowych

Karty wielowalutowe to karty debetowe wydawane w PLN, które jednak można w prosty sposób powiązać z rachunkami walutowymi prowadzonymi w tym samym banku. Przykładowo, do konta osobistego prowadzonego w złotych polskich w banku X wydawana jest zwykła debetówka, ale jeśli otworzysz w tej samej instytucji konto w euro i podepniesz do niego tę kartę, to możesz odtąd płacić w EUR bezpośrednio z rachunku walutowego. Bank sam rozpoznaje walutę transakcji i pobiera środki z odpowiedniego konta. W ten sposób nie mnożysz kolejnych kart w portfelu.

- Typ karty

- debetowa w EUR

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł / 9 zł

- Typ karty

- debetowa w PLN

- Karta

- 0 zł / 5 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł / 2,5%, min. 6 zł

- Typ karty

- debetowa w PLN

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł / 8 zł

Wady i zalety korzystania z kart wielowalutowych za granicą

Niepodważalną zaletą kart wielowalutowych jest brak prowizji za przewalutowanie, czyli płacisz w konkretnej walucie bez żadnych dodatkowych kosztów.

Niestety, to rozwiązanie ma też kilka minusów. Przede wszystkim, musisz pamiętać o tym, aby na rachunku, z którego będziesz wykonywać transakcje walutowe, znajdowała się wystarczająca ilość środków – w przeciwnym wypadku bank pobierze należność z konta w PLN i obłoży operację prowizją. Po drugie, kartą wielowalutową możesz zwykle płacić tylko w najpopularniejszych walutach, w EUR, USD i GBP. Rzadziej możliwe jest to w CHF, koronach czeskich, norweskich i duńskich, jenach i forintach, natomiast w hrywnach, lekach albańskich czy funtach egipskich – niemożliwe.

Ranking kart walutowych

Karty walutowe wydawane są do kont walutowych i obsługują wyłącznie jedną walutę. Obecnie wypierane są przez karty wielowalutowe.

- Typ karty

- debetowa w EUR / GBP / USD

- Karta

- 30 zł rocznie

- Koszt przewalutowania

- 0 zł / 3%

- Bankomaty zagraniczne

- 0 zł

- Typ karty

- debetowa w EUR / USD / GBP

- Karta

- 0 zł / 5 EUR / 6 USD / 4 GBP

- Koszt przewalutowania

- 0 zł / 4,9%

- Bankomaty zagraniczne

- 1,2 EUR / 1,6 USD / 1 GBP

Mastercard Voyager do Konta Walutowego

- Typ karty

- debetowa w EUR

- Karta

- 1 EUR

- Koszt przewalutowania

- 0 zł / 2%

- Bankomaty zagraniczne

- 1,5 EUR / 2 EUR

Wady i zalety korzystania z kart walutowych za granicą

Niewątpliwą zaletą kart walutowych jest możliwość wykonywania transakcji bez prowizji za przewalutowanie, bezpośrednio w walucie rachunku. Mają one jednak sporo wad, przede wszystkim: są płatne. W większości banków zapłacisz i za wydanie karty walutowej, i za co korzystanie z niej, przy czym i tak nie będziesz mógł skorzystać z darmowych bankomatów zagranicznych. Taka karta nie przyda Ci się też w kraju, w którym obowiązuje inna waluta niż waluta karty.

Ranking kart fintechów

Fintechy niegdyś przebojem wdarły się na podium rankingów najkorzystniejszych płatności w walutach obcych. Dziś, niestety, ich oferta dość wyraźnie przybladła, nie oznacza to jednak, że nie mają już ciekawych rozwiązań.

- Typ karty

- debetowa w EUR

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł / 2,50 zł / 1,75%

- Typ karty

- debetowa w EUR

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł / 1,7%

- Bankomaty zagraniczne

- 0 EUR / 2 EUR

- Typ karty

- debetowa w PLN

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł / 0,5% / 1% / 2%

- Bankomaty zagraniczne

- 0 zł / 2%

Wady i zalety korzystania z kart od fintechów za granicą

Problem z kartami fintechowtymi polega na tym, że z biegiem czasu oferta fintechów przestała być w dużej mierze darmowa, jak to było na początku. Obecnie w najpopularniejszych fintechach, czyli w Revolucie i w Curve, bezpłatne plany są mocno ograniczone, a to z kolei wpływa na liczbę transakcji walutowych na korzystnych warunkach, którą można wykonać. Z kolei plany, w których te możliwości są większe, są płatne, i to niemało, co często stawia pod znakiem zapytania sens sięgania po rozwiązanie, które w swojej istocie miało zapewnić bardzo tanie operacje.

Zalety? Przy niskich wydatkach zagranicznych bezpłatne plany mogą wystarczyć.

Porównanie wszystkich rozwiązań do płatności kartą za granicą

W poniższej tabeli zebraliśmy wady i zalety poszczególnych typów kart.

| Koszt przewalutowania | Liczba walut | Koszt korzystania z karty | Bankomaty zagraniczne | Wymagane konto? | |

|---|---|---|---|---|---|

| Karta walutowa | Brak kosztów przewalutowania, ale tylko dla jednej waluty | Tylko jedna, zazwyczaj EUR, rzadziej USD i GBP | Zwykle wydanie i korzystanie z karty jest płatne, a opłat nie można uniknąć | Najczęściej brak darmowych bankomatów zagranicznych | Zawsze wymagane konto walutowe w danej walucie |

| Karta wielowalutowa |

brak kosztów przewalutowania w popularnych walutach wysoki koszt przewalutowania, jeśli na koncie walutowym braknie środków |

Zwykle od 3 do kilkunastu (w zależności od banku) | brak opłaty za wydanie karty, najczęściej też da się uniknąć opłaty comiesięcznej | W zależności od standardowej oferty banku | Zawsze wymagane konto walutowe w danej walucie i ROR w PLN |

| Karta debetowa z korzystnymi przewalutowaniami | minimalny koszt przewalutowania i brak prowizji banku | Wszystkie waluty światowe obsługiwane przez Visę / Mastercarda | Zwykle wydawana za darmo, najczęściej da się uniknąć opłaty | W zależności od standardowej oferty banku | Wymagany tylko ROR w PLN |

| Karta kredytowa z korzystnymi przewalutowaniami | minimalny koszt przewalutowania i brak prowizji | Wszystkie waluty światowe obsługiwane przez Visę / Mastercarda | może być wydana za opłatą, trudniej uniknąć opłaty za korzystanie z karty | Najczęściej drogie wypłaty z bankomatów zagranicznych | Brak |

| Karta fintechów | minimalny koszt przewalutowania i brak prowizji, ale z ograniczeniami kwotowymi | Wszystkie waluty światowe obsługiwane przez Visę / Mastercarda | Wydanie karty w tańszej taryfie zwykle jest płatne, ale sama karta jest darmowa | Ograniczone do konkretnych kwot w miesiącu lub liczby transakcji | Plan / abonament |

Bezpieczeństwo przy płatnościach kartą za granicą

Czy jesteś w obcym kraju, czy w Polsce, zagrożenia wynikające z korzystania z karty płatniczej są takie same: możliwość przejęcia danych karty przez złodziei (tzw. skimming), wpadnięcie „plastiku” w niepowołane ręce, nieautoryzowane transakcje wykonane przez oszustów, a nawet fizyczna napaść i kradzież przy bankomacie dopiero co pobranej gotówki.

Dlatego niezależnie od tego, gdzie przebywasz, stosuj się do uniwersalnych zasad bezpiecznego korzystania z karty płatniczej.

- Płać kartą tylko u usługodawców i w sklepach współpracującymi z Visą, Mastercardem lub American Express i korzystających z usługi 3D Secure.

- W bankowości internetowej lub mobilnej ustal limity płatności kartą w kraju, za granicą, w terminalach POS (w sklepie), przez Internet oraz wypłat z bankomatów. Wybierz kwotę, której ewentualną utratę będziesz w stanie zaakceptować. Naszym zdaniem najlepiej jest ustawić limity dość nisko, a przy większych transakcjach na krótki czas je podwyższać i ponownie przywracać do niskich poziomów. To nic nie kosztuje, zmiana jest natychmiastowa, a potrafi skutecznie ochronić pieniądze na koncie.

- Nigdy nie pozwalaj przytrzymywać swojej karty przez osoby trzecie i spisywać/skanować/fotografować jej danych.

- Sprawdzaj historię transakcji w bankowości elektronicznej.

- W razie utraty karty lub nieuprawnionej transakcji jak najszybciej zablokuj kartę w bankowości internetowej lub mobilnej i skontaktuj się z bankiem.

- Jeśli nie masz dostępu do Internetu, pamiętaj o tym numerze: +48 828 828 828. Jest to numer specjalnej infolinii stworzonej przez polskie banki, dostępnej przez 24 godziny na dobę 7 dni w tygodniu, pod którym z dowolnego miejsca na świecie możesz zastrzec swoją kartę.

O czym jeszcze warto pamiętać?

Jeśli chcesz skorzystać z korzystnego przewalutowania lub funkcji wielowalutowości, wystrzegaj się DCC. Usługa DCC, czyli dynamiczna konwersja walut, to mechanizm rozpoznający walutę Twojej karty (debetowej i kredytowej) i proponujące własne przeliczenie waluty transakcji na walutę konta. Możesz się z nią spotkać m.in. w bankomatach oraz terminalach POS (w sklepach). Niestety, przewalutowanie z usługą DCC niemal zawsze oznacza wyższe koszty niż przewalutowanie po kursie Visy bądź Mastercarda, o kursie międzybankowym nie wspominając.

Nie pomoże też płatność kartą wielowalutową, ponieważ system w terminalu lub bankomacie zidentyfikuje kartę jako prowadzoną w PLN i to z konta złotowego – a nie z walutowego – pobrane zostaną środki. W takim przypadku nie tylko obejmie Cię wysoki kurs stosowany przez operatora terminala lub bankomatu, ale również zapłacisz prowizję za przewalutowanie transakcji, jeśli Twój bank ją stosuje.

Jak tego uniknąć? Jeśli widzisz na wyświetlaczu bankomatu lub terminala walutę do wyboru: PLN i walutę transakcji, oznacza to, że masz do czynienia z DCC. Wybierz wtedy walutę transakcji, a nie walutę swojej karty.

Komentarze i opinie

(10)Przed laty kartę Citi trzeba było samodzielnie przepinać do konkretnej waluty. Dalej tak jest czy teraz już automatycznie rozpoznaje w jakiej walucie płącę?

Odpowiedz

Przy karcie kredytowej banku PKO SA popełnił Pan błąd. Napisał Pan, że po spełnieniu warunków ( 500 zł i jedna transakcja) 2 pierwsze wypłaty z bankomatów w Polsce są za darmo, ale przy bankomatach zagranicznych już się Pan pomylił. Wskazał pan, dla osób powyżej 26 lat, cyt.,, 0 zł, jeśli spełnisz warunki aktywności te same co dla karty, czyli: 500 zł wpływu i 1 transakcja''

Otóż nie! Po spełnieniu tych warunków tylko 2 pierwsze wypłaty są za darmo-czyli tak samo jak w Polsce.

Aby wypłaty z bankomatów zagranicznych były za 0 zł-tak jak Pan napisał - trzeba mieć kartę ZŁOTĄ, a nie standard. Złota - transakcja kartą na co najmniej 2000 zł miesięcznie. Ewentualnie 1000 zł jednorazowego wpływu i 5 transakcji-jeżeli nie miałeś konta w tym banku przed 2.06.2023. Jeżeli się nie spełni warunków to płaci się 19 zł za kartę złotą i nie ma się darmowych bankomatów, a nie jak 4 zł przy karcie standard.

Odpowiedz

W przypadku Karty Rewolucyjnej do Konta Przekorzystnego (karty standardowej) ma zastosowanie podpunkt nr 15 z taryfy opłat i prowizji: "Jednak w przypadku wpływu na rachunek w poprzednim miesiącu kalendarzowym wynagrodzenia lub innych regularnych zasileń na kwotę jednorazowo min. 500 zł (z wyłączeniem wpłat gotówki, wpływów z tytułu rozliczenia depozytów terminowych lub udzielonych kredytów i pożyczek oraz przelewów pomiędzy rachunkami własnymi klientów) oraz dokonania w poprzednim miesiącu kalendarzowym min. 1 transakcji bezgotówkowej standardową kartą płatniczą debetową lub PeoPay, w kolejnym miesiącu kalendarzowym Bank nie pobierze opłat za pierwsze 2 transakcje wypłaty gotówki z obcych bankomatów w kraju i za wszystkie wypłaty gotówki z bankomatów za granicą".

Odpowiedz

Ile realnie można oszczędzić, korzystając z powyższych kart? Znajomy mi mów, że nie warto, po jakieś grosze za przewalutowanie się płaci...

Odpowiedz

Wszystko zależy od tego, kto jak rozumie grosze. Jak zapłacisz 500 euro, czyli po obecnym kursie ok. 2100 zł, to przy 3% prowizji za przewalutowanie bank skasuje się na 63 zł. Jak dla mnie to sporo.

Odpowiedz

3%? Tyle wynosi przewalutowanie z PLN na inne waluty czy może być więcej? ile może być max?

Odpowiedz

Pablo podał tylko przykład. Nie kojarzę, by były jakieś ograniczenia. Wszystko zależy od "pomysłowości" banku, który chce zarobić na tych, którym nie chce się sprawdzać propozycji konkurencji

Odpowiedz

Zadziwiająco mało jest ofert, które oferują wstęp do saloników... chyba kiedyś było tego więcej...

Odpowiedz

Czy spotkacie się często z możliwością wypłaty Gapy lub Apple Pay z bankomatu za granicą? Musze powiedzieć, że w Polsce nie znajduję często takiej możliwości, a jednak należymy do krajów rozwiniętych pod względem płatności... Kusi ta karta Raiffeisena z bezpłatnymi bankomatami, ale nie chcę żeby się okazało, że w praktyce jest nie do wykorzystania.

Odpowiedz

Szczerze? jeszcze się nie spotkałem. U nas widzę to tylko w planet cash, a i to tylko w tych najnowszych i tylko w dużych miastach. W mniejszych - różnie bywa, jeszcze nie tak dawno nie udało mi się wypłacić kasy blikim z bankomatu przy rynku w Świdnicy, taki był stary. Za granicą spodziewam się jest pod tym względem gorzej niż u nas

Odpowiedz