12 komentarzy

W artykule skupiamy się na prostych i przejrzystych formach lokowania środków. To rozwiązania, które pozwalają pomnażać kapitał bez specjalistycznej wiedzy i bez konieczności aktywnego inwestowania.

Oszczędzanie i inwestowanie w pigułce – grudzień 2025 r.

Oto gdzie możesz aktualnie ulokować pieniądze, w zależności od Twoich planów i tolerancji na ryzyko.

- Opcja 1: pewny i niezły zysk w krótkim terminie

Najlepsze lokaty dostępne dla szerokiego grona klientów oferują dziś maksymalnie do 6,5% w skali roku, natomiast oprocentowanie najlepszych kont oszczędnościowych sięga 5,6% – to stawki, które pozwalają realnie chronić oszczędności przed obecną inflacją. - Opcja 2: ochrona kapitału w średnim i długim terminie

Obligacje skarbowe – zwłaszcza indeksowane inflacją COI i EDO – zapewniają dochód zbliżony do najlepszych lokat i kont oszczędnościowych, ale sprawdzają się w dłuższym okresie i gwarantują lepszą ochronę realnej wartości kapitału. - Opcja 3: budowanie majątku w długim terminie

Globalne fundusze ETF na akcje oraz złoto wiążą się z większym ryzykiem, ale stanowią sprawdzony sposób na budowanie majątku w perspektywie wielu lat.

Gdzie pieniądze pracują najlepiej? Zestawienie zysków w 2025 i latach wcześniejszych

Na początek sprawdźmy, ile można dziś zarobić na wspomnianych produktach oszczędnościowych i obligacjach skarbowych. To właśnie one wciąż cieszą się największym zainteresowaniem wśród osób, które chcą oszczędzać bez ryzyka.

|

Produkt oszczędnościowy |

Średnie roczne oprocentowanie (dotychczasowe oferty z 2025 r.) |

Średni roczny zysk 2020-2024 |

|---|---|---|

|

Lokaty bankowe |

7,01% |

4,6% |

|

Konta oszczędnościowe |

7,07% |

4,4% |

|

4-letnie obligacje indeksowane inflacją COI |

6,07% |

5,87% |

|

10-letnie obligacje indeksowane inflacją EDO |

6,32% |

6,18% |

A jak wypadają na ich tle bardziej ryzykowne aktywa, takie jak akcje, metale szlachetne czy kryptowaluty?

|

Instrument inwestycyjny |

Zwrot od początku 2025 r. do dziś |

Średni roczny zysk 2020-2024 |

|---|---|---|

|

WIG20 |

27,59% |

0,58% |

|

ETF globalny na akcje (MSCI ACWI) |

-1,78% |

10,2% |

|

Złoto |

13,99% |

13,1% |

|

Srebro |

14,12% |

12,32% |

|

Bitcoin |

-4,5% |

70,86% |

Powyższe zestawienia pozwalają na szybki przegląd zysków z różnych form lokowania kapitału, dziś i w poprzednich latach. Teraz pora przyjrzeć się bliżej aktualnej sytuacji rynkowej i konkretnym możliwościom inwestycyjnym, z których warto skorzystać.

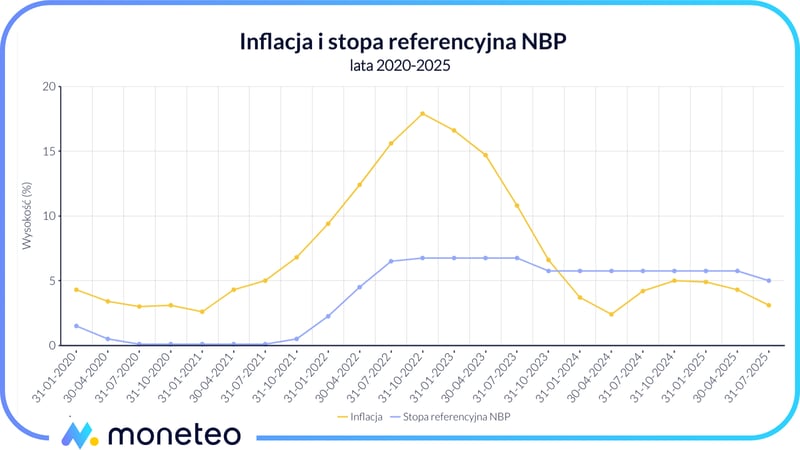

Sytuacja rynkowa – inflacja i stopy procentowe

Dane historyczne to nie wszystko. Aby móc ocenić atrakcyjność aktualnych lokat, kont oszczędnościowych czy obligacji, trzeba wziąć pod uwagę bieżący kontekst makroekonomiczny, czyli m.in. poziom inflacji i stóp procentowych.

Aktualna inflacja

W pierwszych siedmiu miesiącach 2025 r. inflacja w Polsce wahała się od nieco ponad 3% do ok. 5% r/r. W lipcu sięgnęła 3,1%, co jest wynikiem mieszczącym się w przedziale celu inflacyjnego i zarazem wyraźnie niższym od średniej z pięciu ostatnich lat, która wynosiła ok. 7,5%.

Aktualne stopy procentowe NBP

Sierpień to miesiąc, w którym Rada Polityki Pieniężnej nie podejmuje decyzji dotyczących stóp procentowych. Przypomnijmy jednak, że w lipcu RPP niespodziewanie obniżyła główną stopę procentową NBP z 5,25% do 5%. Choć skala cięcia była niewielka, sama decyzja zaskoczyła większość analityków.

W nadchodzących miesiącach najbardziej prawdopodobnym scenariuszem wydaje się stabilizacja stóp procentowych, jednak symboliczne obniżki jeszcze w tym roku nie są wykluczone – pod warunkiem, że pozwolą na to sytuacja inflacyjna oraz otoczenie zewnętrzne.

Inflacja i stopy procentowe w Polsce w latach 2020–2025

Obserwując relację inflacji i stóp procentowych można lepiej zrozumieć, które instrumenty oszczędnościowe w danym momencie mogą rzeczywiście ochronić kapitał przed utratą wartości. Warto więc przyjrzeć się temu, jak zmieniały się te wskaźniki w ostatnich latach.

W ostatnich pięciu latach inflacja i stopy procentowe w Polsce podlegały silnym zmianom, przy czym już od półtora roku główna stopa NBP przewyższa inflację. Od tego czasu oprocentowanie wielu lokat, kont oszczędnościowych i obligacji skarbowych jest wyższe niż roczny wzrost ogólnego poziomu cen w gospodarce.

Jak warto aktualnie oszczędzać i inwestować? Przegląd możliwości

Przejdźmy teraz do dostępnych opcji lokowania środków – w zależności od planowanego czasu inwestycji i akceptowanego poziomu ryzyka.

Opcja 1: lokaty i konta oszczędnościowe – pewny i niezły zysk w krótkim terminie

Produkty te stanowią najprostszy i – obok obligacji skarbowych – najbezpieczniejszy sposób na zabezpieczenie kapitału w krótkim terminie.

Poniższe zestawienie obejmuje najlepsze sierpniowe lokaty i konta oszczędnościowe, dostępne zarówno dla nowych, jak i obecnych klientów poszczególnych banków. Uwzględniono w nim wyłącznie oferty z co najmniej 3-miesięcznym okresem trwania lokaty lub obowiązywania oprocentowania na koncie oraz z górnym limitem wpłaty wynoszącym co najmniej 50 tys. zł.

|

Najlepsze lokaty – sierpień 2025 r. |

Najlepsze konta oszczędnościowe – sierpień 2025 r. |

|---|---|

| 5,8% Lokata terminowa w Renault Banku | |

| 5,5% Konto Mega Oszczędnościowe w Alior Banku |

Najlepsze dostępne dziś lokaty i konta oszczędnościowe spełniające powyższe kryteria oferują od 5,5 do 6,5% w skali roku. Nawet po odjęciu podatku Belki oznacza to realny zysk przewyższający aktualną inflację. Ostateczny wynik zależy jednak od inflacji w okresie oszczędzania na lokacie lub koncie – rozpoczynając inwestycję, nie można mieć zatem pewności, że wyjdzie się „na plus”.

Na rynku nie brakuje też ofert z wyższym oprocentowaniem, ale często z krótszym okresem lub wyłącznie dla nowych klientów. Znajdziesz je w naszych na bieżąco aktualizowanych rankingach:

Opcja 2: obligacje skarbowe – ochrona kapitału w średnim i długim terminie

Obligacje 4-letnie COI i 10-letnie EDO automatycznie dostosowują się do zmian poziomu cen, co czyni je solidnym wyborem dla tych, którzy chcą zabezpieczyć się przed inflacją i myślą o oszczędzaniu w horyzoncie kilku lat. Warte rozważenia są również obligacje 3-letnie TOS, które oferują jednakowe oprocentowanie przez cały okres swojego trwania.

| Rodzaj obligacji |

Oprocentowanie w 1. roku oszczędzania |

Oprocentowanie w kolejnych latach |

|---|---|---|

|

3-letnie obligacje stałoprocentowe TOS |

5,40% |

5,40% |

|

4-letnie obligacje indeksowane inflacją COI |

5,75% |

marża 1,5% + inflacja, z wypłatą odsetek co roku |

|

10-letnie obligacje indeksowane inflacją EDO |

6,00% |

marża 2% + inflacja, wypłata odsetek na koniec wraz z wykupem |

Obecne warunki emisji nowych obligacji indeksowanych inflacją są zbliżone do średnich rocznych stóp zwrotu, jakie oferowały te papiery w latach 2020–2024. W tym okresie obligacje COI przynosiły średnio ok. 5,9% rocznie, a EDO – 6,2%.

Natomiast obligacje TOS mogą być ciekawą alternatywą dla lokat i kont oszczędnościowych – choć oferują nieco niższe oprocentowanie od najlepszych z nich, to jednak jest ono gwarantowane aż przez 3 kolejne lata.

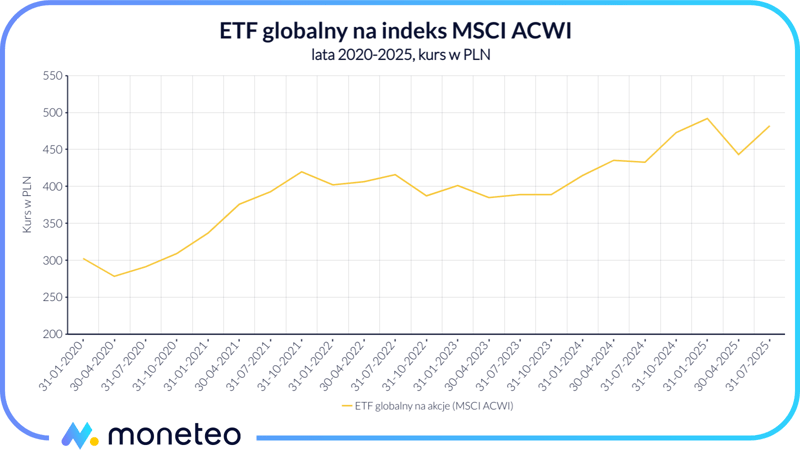

Opcja 3: złoto lub globalne ETF-y– budowanie majątku w długim terminie

Jeśli planujesz inwestowanie na kilka lat lub dłużej, warto rozważyć aktywa, które historycznie pozwalały budować realną wartość kapitału. Bezpiecznie będzie skupić się na metalach szlachetnych i akcjach, ale jeśli akceptujesz wysokie wahania wartości portfela, możesz uwzględnić również np. bitcoina lub inne znane kryptowaluty.

Złoto od lat pełni funkcję aktywa chroniącego przed inflacją i kryzysami finansowymi. Jego cena w latach 2020-2024 wzrosła o 85% (średnio o ponad 13% rocznie) i wciąż znajduje się w silnym trendzie wzrostowym. Od stycznia do początku sierpnia kruszec podrożał już o 14%, czyli niewiele mniej niż średnio drożeje w ciągu całego roku.

Z kolei ETF-y globalne, takie jak iShares MSCI ACWI, dają dostęp do szerokiego rynku akcji na całym świecie. W latach 2020-2024 wartość tego instrumentu wzrosła o ok. 60%, co odpowiada średniej rocznej stopie zwrotu przekraczającej 10%. W 2025 roku notuje on słabsze wyniki, ale uniknął głębszej korekty i zdaje się wracać do trendu wzrostowego. Warto podkreślić, że ten ETF całkiem dobrze oddaje nastroje na światowych rynkach akcyjnych i szerzej – na całym rynku ryzykownych aktywów.

Dla porównania, w latach 2020-2024 najważniejszy polski indeks akcyjny WIG20 ledwie wyszedł na plus. Z drugiej strony, od początku tego roku wykazuje silne odbicie, a wzrost o ponad 27% pozwolił mu dołączyć do najsilniejszych tegorocznych indeksów akcyjnych na świecie.

Nie pozwól, by Twoje pieniądze leżały bezczynnie

Wolne środki nie muszą leżeć bezczynnie. Nawet bez aktywnego inwestowania możesz sprawić, że będą realnie pracować. Klucz to dopasowanie strategii do własnych planów, horyzontu czasowego i poziomu zaangażowania.

Warto też zadbać o dywersyfikację – zamiast stawiać na jedno rozwiązanie, lepiej jest rozłożyć środki między różne aktywa: lokaty, obligacje, złoto czy fundusze ETF. To zmniejsza ryzyko i zwiększa szansę na stabilny zysk, niezależnie od warunków rynkowych.

W oszczędzaniu i inwestowaniu zawsze warto również myśleć długoterminowo. Jeśli odkładasz z myślą o przyszłości, rozważ rozwiązania pozwalające uniknąć podatku Belki – jak IKE i IKZE czy złoto fizyczne. W przypadku złota nie płacisz podatku od zysku, jeśli sprzedasz je po upływie 6 miesięcy od zakupu. W długim horyzoncie czasowym, ze względu na ulgę podatkową, zapewnią wyższą realną stopę zwrotu.

A Ty? Jak lokujesz swoje środki? Podziel się swoimi strategiami i przemyśleniami na temat raportu – chętnie poznamy Twój punkt widzenia.

Komentarze

(12)COI na 4 lata tylko 5%, a złoto i giełda prawie na górce. I co tu teraz robić?

Odpowiedz

Podłączam się do pytania. Gdzie można jeszcze wycisnąć więcej niż 5% w miarę bezpieczny sposób?

Odpowiedz

Nie mając oporów przed założeniem konta osobistego, by otrzymać atrakcyjne oprocentowanie oszczędności, można jeszcze znaleźć oferty powyżej 5%, np. w Citibanku, Pekao SA, albo dokładnie na 5% - Bank Millennium, Alior Bank, ING Bank Śląski.

Można się spodziewać, że wobec kolejnej obniżki stóp procentowych przez RPP oprocentowanie depozytów wkrótce będzie niższe, ulegną też zmianie warunki obligacji skarbowych.

Odpowiedz

Macie jakieś wieści od Mikołaja, będzie w tym roku okolicznościowy rajd po giełdzie, by ucieszyć inwestorów? :)

Odpowiedz

Rajdu Mikołaja raczej nie będzie, zbyt gęsta mgła niemal nad całą Polską. Giełda sobie spokojnie faluje lekko w górę, nieco w dół :)

Odpowiedz

Lokaty to nie jest inwestowanie, bo nie ma ryzyka. Chyba, że ktoś wierzy w upadek banku ;-) W lokatach mam już mało co - będzie teraz tylko gorzej po obniżkach stóp. U mnie portfel podzielony na etfy i obligacje skarbowe, ale mam kupione zagraniczne - freedom24 daje do nich dostęp. To może ogólnie nie daje kosmicznych wyników, ale bardziej niż przyzwoite. Poza tym wolę mieć zminimalizowane ryzyko.

Odpowiedz

Czy gdybym chciała ulokować oszczędności w ktorymś z zagranicznych banków typu Toyota, Renault, Volkswagen to muszę się później rozliczać jakoś z urzędem skarbowym? Słyszałam że w niektorych bankach tak jest, a wolałabym tego uniknąć.

Odpowiedz

Akurat wymienione wyżej banki mają swoje przedstawicielstwa w Polsce i same rozliczają podatek od zysków kapitałowych z polskim US. Obecnie tylko dwie instytucje obecne na polskim rynku nie rozliczają tego podatku: HoistSpar (należy to zrobić samodzielnie) i Raiffeisen Digital Bank (domyślnie rozlicza podatek z austriackim urzędem, w celu rozliczenia z polskim należy złożyć odpowiednie pismo). Więcej szczegółów znajdziesz w analizach poszczególnych kont w naszym rankingu kont oszczędnościowych (https://moneteo.com/rankingi/konta-oszczednosciowe) i w analizach lokat (https://moneteo.com/rankingi/lokaty-bankowe).

Odpowiedz

Czy w tabeli z zyskiem za 2025 dla globalnego ETF akcji nie ma błędu? Wykresy MSCI ACWI pokazują dodatni wynik w 2025, a w tabeli widnieje strata. Skąd ta różnica?

Odpowiedz

W tabeli masz podane dane w PLN, a dolar od stycznia mocno osłabił się w stosunku do złotówki – w styczniu kosztował 4,13, teraz ok. 3,65 PLN.

Odpowiedz

Ja poluję tylko na konta oszczędnościowe i lokaty z krótkim terminem, bo nie lubię zamrażać sobie pieniędzy.

Odpowiedz

Akurat teraz, gdy spadają oprocentowania, to takie mrożenie na wysoki procent ma sens, zwłaszcza przy dużych kwotach. Niestety ciekawych ofert na 6 czy 12M niestety malusieńko.

Odpowiedz