Przewodnik po rankingu

Nasze zestawienie rachunków firmowych to efekt szczegółowej analizy propozycji banków przygotowanych dla jednoosobowych działalności gospodarczych (JDG). Przy doborze kryteriów kierowaliśmy się doświadczeniami członków redakcji (wielu z nas prowadzi własne firmy) oraz sygnałami płynącymi bezpośrednio od Czytelników.

Ranking kont firmowych ma na celu wskazanie rachunku o najniższych kosztach prowadzenia przy jednoczesnym zachowaniu wysokiej jakości obsługi. W procesie oceny uwzględniamy kluczowe parametry: od opłat i prowizji, przez funkcjonalność aplikacji, aż po standardy bezpieczeństwa. Dzięki temu ranking prezentuje pełny obraz aktualnej oferty bankowej dla firm i ułatwia podjęcie świadomej decyzji.

Potrzebujesz więcej wiedzy?

Tekst, który czytasz poniżej, przedstawia metodologię naszego rankingu i pomaga porównać oferty banków. Jeśli jednak chcesz stać się świadomym przedsiębiorcą i poznać temat od podstaw – dowiedzieć się, kiedy konto firmowe jest prawnie wymagane (a kiedy wystarczy ROR), jak wygląda procedura zakładania rachunku i na jakie ukryte koszty uważać – sięgnij do naszego kompletnego przewodnika po kontach firmowych.

Ranking kont dla firm – metodologia

Które konto jest najlepsze? Odpowiedź na to pytanie nie jest łatwa. Wymagania właścicieli względem rachunków firmowych są bardzo zróżnicowane i wynikają ze specyfiki funkcjonowania branży, w której prowadzona jest działalność.

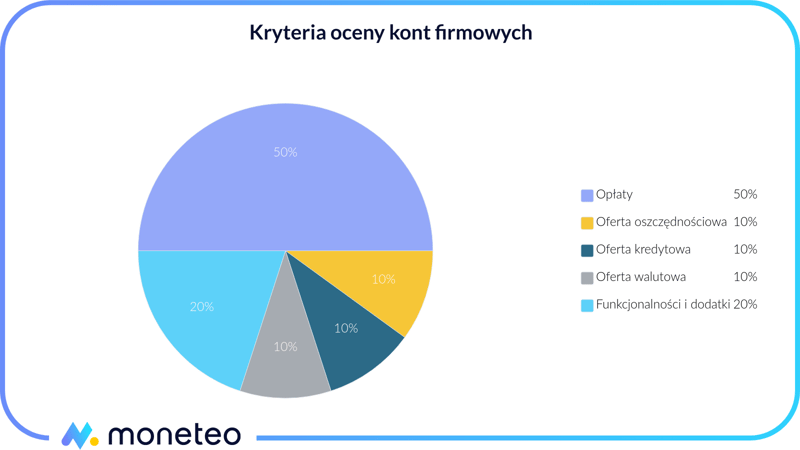

Opracowując ranking kont firmowych, wyodrębniliśmy kilka grup zagadnień, które naszym zdaniem mają istotny wpływ na ocenę atrakcyjności rachunków dla przedsiębiorców:

- Opłaty – istota biznesu to generowanie przychodów i ograniczanie kosztów. Stąd wszelkie opłaty związane z korzystaniem z usług banku mają największy wpływ na pozycję danego rachunku w naszym zestawieniu.

- Oferta oszczędnościowa i kredytowa – w tych częściach oceniamy dostępność i atrakcyjność oferowanych przez banki kredytów oraz możliwości lokowania nadwyżek finansowych.

- Oferta walutowa – wyodrębniliśmy ten element oferty ze względu na coraz silniejsze powiązania gospodarcze polskich firm, nawet tych najmniejszych, z kontrahentami rozsianymi po całym świecie. Oceniamy, co i na jakich warunkach finansowych oferują banki w tym zakresie.

- Funkcje konta firmowego i usługi dodatkowe – bazując na własnych doświadczeniach i opiniach internautów, do naszej punktacji włączyliśmy także ocenę bankowości elektronicznej oraz przydatność oferowanych przez bank usług dodatkowych, w tym organizowanie akcji promocyjnych dla nowych i obecnych klientów.

Opłaty – tanio i bez ograniczeń

W przypadku rachunków firmowych opłaty odgrywają bardzo istotną rolę. Bywa, że chwytliwe hasło "darmowe konto firmowe" okazuje się tylko sloganem reklamowym, stąd też zawsze trzeba spokojnie wczytać się w tabele opłat i prowizji dla kont dla przedsiębiorców i uważnie przeanalizować wszelkie odnośniki opisujące warunki dodatkowe. My to właśnie robimy za Ciebie.

Bardzo częstą praktyką jest oferowanie określonej usługi za darmo, ale w ograniczonym zakresie (np. 10 pierwszych przelewów internetowych za 0 zł, a każdy kolejny płatny) albo uzależnianie wysokości opłaty od aktywności w korzystaniu z danego produktu (np. karty płatniczej). Przyjęliśmy zasadę, że im więcej można otrzymać od banku bezpłatnie, tym lepiej. Jeśli już za coś trzeba zapłacić, to wyżej oceniamy te rachunki firmowe, które oferują niskie opłaty przy szerokim zakresie usługi.

Analizujemy koszty związane z wydaniem i utrzymaniem kart debetowych, a także prowizje pobierane za transakcje w bankomatach i wpłatomatach. Badamy też dodatkowe funkcje, takie jak opcja podłączenia jednej karty do wielu kont (tzw. kart walutowych).

W analizie opłat pobieranych przez banki od klientów firmowych uwzględniliśmy też m.in. koszty operacji dokonywanych w oddziale. Co prawda większość spraw realizowanych jest współcześnie online, ale zdarza się, że przedsiębiorca musi dokonać wpłaty na konto firmowe w placówce lub zlecić w niej przelew.

Oszczędności i kredyty

Jak zaznaczyliśmy we wstępie, w ocenie rachunków dla przedsiębiorców koncentrujemy się na ich przydatności dla najmniejszych podmiotów. Zakładamy, że firma współpracuje z jednym bankiem, który powinien jej zapewnić szeroką i atrakcyjną ofertę w każdym obszarze.

W trakcie działalności niemal każdej firmy pojawiają się chwile, gdy dysponuje ona nadwyżkami finansowymi. Ważne jest więc, by mając rachunek firmowy w danym banku, przedsiębiorca mógł skorzystać z produktów oszczędnościowych – lokat dla firm czy konta lokacyjnego – pozwalających na ulokowanie wolnych środków na różne okresy z atrakcyjnym oprocentowaniem.

W przypadku oferty kredytowej, przyznając punkty, bierzemy pod uwagę dostępność propozycji dla rozpoczynających działalność, łatwość złożenia wniosku o produkty kredytowe i różnorodność oferty. Zwracamy przy tym uwagę na obecność wśród propozycji banku produktów kredytowych z gwarancjami udzielanymi przez podmioty zewnętrzne (np. gwarancja de minimis BGK). To ważny element oferty, gdyż pozwala przedsiębiorcom uzyskać wyższe kwoty lub ograniczyć poziom zabezpieczeń wymaganych przez bank. Dzięki temu ich biznesy mogą się rozwijać szybciej i efektywniej.

Nie oceniamy natomiast samych warunków finansowych rozwiązań kredytowych, gdyż są one indywidualnie dostosowywane do sytuacji i kondycji każdej firmy, wynikają m.in. z branży, w jakiej działa przedsiębiorstwo, okresu jego funkcjonowania na rynku i wielu innych czynników.

Oferta walutowa

Jak wspomnieliśmy wcześniej, zakres obsługi walutowej i związane z nią opłaty są coraz ważniejsze dla stale rosnącej grupy przedsiębiorców. Znajdują więc odzwierciedlenie także w naszej ocenie kont dla firm.

Oceniając ten obszar, porównujemy liczbę walut, w których można założyć rachunek w danym banku, sprawdzamy, czy można otrzymać do nich kartę płatniczą oraz jakie są koszty transakcji zagranicznych (w tym opłaty za realizację przelewów walutowych oraz przyjmowanie środków w walutach obcych).

Za konto z dobrą ofertą walutową uznajemy rachunek powiązany z kantorem internetowym banku. Oceniamy obowiązujące zasady przewalutowania transakcji zagranicznych, koszt wymiany waluty (spread), obsługę walutową w oddziałach oraz dostępność oferty oszczędnościowej w walutach obcych.

To, co ważne i funkcjonalne. Porównanie dodatkowych produktów i usług

W życiu prywatnym cenimy to, co przydatne i użyteczne, ponieważ te cechy pomagają nam efektywnie zarządzać naszym czasem i zasobami. Podobnie jest w działalności gospodarczej, gdzie kluczowe jest, aby rozwiązania oferowane przedsiębiorcom były nie tylko dostępne, ale przede wszystkim praktyczne i dostosowane do ich specyficznych potrzeb. Nie sztuką jest przedstawić przedsiębiorcy rozbudowaną ofertę konta firmowego składającą się z wielu nieprzydatnych mu rozwiązań; ważne, by propozycje spełniały jego realne oczekiwania, umożliwiając optymalizację działań biznesowych.

W specyfikacjach i w analizach kont firmowych porównujemy dodatkowe produkty i usługi udostępniane przez banki, wykorzystując nasz autorski system ocen. Punktujemy takie obszary jak:

- Funkcjonalność bankowości internetowej i mobilnej: czy bankowość elektroniczna jest nowoczesna, intuicyjna, pozwala na uniknięcie wizyt w oddziale oraz czy udostępnia szereg usług i funkcji? System powinien być prosty i przyjazny w obsłudze. Oceniamy więc m.in. czy pozwala na korzystanie z jednego loginu i hasła dla części prywatnej i firmowej, co znacznie ułatwia zarządzanie finansami. Sprawdzamy, czy możliwe jest nadawanie uprawnień dostępu dla osób trzecich (np. księgowości) oraz czy system umożliwia wnioskowanie o kolejne produkty online. Im lepsza bankowość internetowa i mobilna, tym konto oceniane jest wyżej w rankingu.

- Oferta terminali płatniczych: sprawdzamy, czy bank udostępnia swoim klientom możliwość skorzystania z terminala płatniczego (POS)/ softposu, analizujemy promocje i oferty specjalne na tego rodzaju urządzenia oraz wskazujemy, jakie funkcje ma terminal. Brak tego rodzaju oferty przy rachunkach firmowych adresowanych do sprzedawców uznajemy za poważną wadę.

- Dodatkowe usługi: takie jak księgowość dla firm, ubezpieczenia i faktoring. Im bardziej kompleksową ofertę ma dla swoich klientów bank, tym konto oceniane jest lepiej.

Porównując te obszary, możemy ocenić, dla jakiej działalności konto jest bardziej odpowiednie i wskazujemy, komu może się ono najbardziej przydać. Przykładowo, świetna ocena oferty terminali płatniczych nie będzie interesująca dla freelancera, który szuka rachunku do płatności zagranicznych. Dlatego też rozpatrujemy ofertę bankową w wielu aspektach, aby ułatwić Ci wybranie tej najlepszej.

Dodatkowy plus – bonusy do konta firmowego

W naszej metodologii akcje promocyjne dla nowych klientów traktujemy jako istotny, ale uzupełniający element oceny. Choć wysoka premia stanowi realną korzyść finansową, nie pozwalamy, by jednorazowy bonus przysłonił stałe koszty prowadzenia rachunku. Promocja może poprawić notę końcową produktu, ale rzadko decyduje o jego pozycji lidera, jeśli konto samo w sobie jest drogie lub mało funkcjonalne. Przy analizie bonusów skupiamy się na trzech aspektach:

- realność wypłaty: oceniamy, czy warunki (np. wpływy na konto, płatności kartą) są możliwe do spełnienia w naturalnym cyklu pracy mikroprzedsiębiorcy; skomplikowane mechanizmy punktujemy niżej,

- przejrzystość zasad: analizujemy regulaminy pod kątem okresów karencji dla powracających klientów oraz wykluczeń (np. specyficzne kody PKD),

- wpływ na zysk: sprawdzamy, czy konieczność wykazania aktywności promocyjnej nie generuje kosztów, które nadmiernie konsumowałyby wartość samej premii.

Każdą ofertę opisujemy szczegółowo w osobnych opisach promocji, jednak w rankingu głównym bonus służy nam przede wszystkim jako wskaźnik pro-klienckiego podejścia banku.

Porównanie ofert kont firmowych – na co uważać?

Analizując ranking rachunków firmowych, warto zwrócić uwagę na kilka kluczowych aspektów, które często umykają w reklamach. Wybór odpowiedniego rachunku zależy nie tylko od opłat, ale także od profilu Twojej działalności. Inne konto wybierze freelancer IT, a inne właściciel sklepu stacjonarnego. Często pojawia się też fundamentalne pytanie: konto osobiste czy firmowe – co wybrać?.

Koszty i opłaty kont firmowych

Większość banków oferuje "darmowe konto", ale diabeł tkwi w szczegółach:

- przelewy: standardem są darmowe przelewy do ZUS i US. Jednak w przypadku przelewów do kontrahentów, banki często oferują pakiety (np. 10 darmowych), a za kolejne naliczają koszty przelewów zewnętrznych (ok. 1,00–1,50 zł),

- bankomaty: sprawdź, czy bank oferuje darmowe bankomaty wszystkich sieci, czy tylko własne, częstą praktyką jest darmowa wypłata Blikiem, a płatna kartą.

- karta: karta debetowa często kosztuje 7–10 zł miesięcznie, jeśli nie wykonasz nią transakcji na określoną kwotę (np. 300 zł).

Symulacja kosztów rocznych: ile zapłacisz w praktyce?

Aby pokazać, jak bardzo specyfika biznesu wpływa na finalne wydatki, przygotowaliśmy symulację rocznych kosztów utrzymania konta dla dwóch różnych typów firm. Poniższe zestawienie uwzględnia nie tylko opłatę za konto, ale też koszty przelewów, wpłat gotówki oraz użytkowania karty w ciągu 12 miesięcy.

| Profil przedsiębiorcy | Santander (Konto Firmowe Online) | Alior (iKonto Biznes) | Nest Bank (BIZnest Konto) |

|---|---|---|---|

| Model 1: Mikro-JDG (mała aktywność: 5 przelewów miesięcznie, brak gotówki) |

0 zł | 0 zł | 0 zł |

| Model 2: Aktywny Handel (duża aktywność: 50 przelewów miesięcznie, wpłaty 20 tys. zł/mies.) |

~120 zł | ~600 zł | ~480 zł |

| Wnioski | Najlepszy wybór przy dużej liczbie przelewów (dzięki pakietom). | Opłacalny głównie przy wysokich premiach na start, które pokryją koszty. | Bezkonkurencyjny, jeśli chcesz uniknąć stałych opłat bez dodatkowych warunków. |

Co wynika z tabeli? Dla „uśpionej” firmy lub freelancera wystawiającego jedną fakturę niemal każde konto jest darmowe. Różnice rzędu kilkuset złotych rocznie pojawiają się dopiero, gdy Twój biznes nabiera tempa. Dlatego w naszym rankingu promujemy te rachunki, które pozostają tanie również wtedy, gdy Twoja firma rośnie.

Korzystanie z kart debetowych w kontach firmowych

Karta to nie tylko plastik do wypłat. Nowoczesna karta debetowa powinna być wielowalutowa (co pozwala uniknąć kosztów przewalutowania przy zakupach zagranicznych). Warto sprawdzić, czy bank oferuje zniżki i programy lojalnościowe (np. Mastercard Bezcenne Chwile) oraz czy karta umożliwia transakcje bezgotówkowe w Internecie bez dodatkowych prowizji.

Proces zakładania konta firmowego – krok po kroku

Szkoda czasu na wizyty w oddziale. Obecnie proces zakładania konta firmowego w większości banków odbywa się w 100% zdalnie i jest maksymalnie uproszczony. Cała procedura zajmuje zazwyczaj od 15 minut do 24 godzin, w zależności od wybranej metody weryfikacji.

- Wybór oferty: przeanalizuj nasz ranking i wybierz konto najlepiej dopasowane do Twoich potrzeb.

- Formularz online: kliknij "Przejdź na stronę banku" i wypełnij wniosek. Będziesz potrzebować dowodu osobistego oraz numeru NIP.

- Dokumenty: w przypadku Jednoosobowej Działalności Gospodarczej (JDG) bank zazwyczaj sam pobiera wpis do ewidencji działalności gospodarczej (CEIDG) i nie wymaga dodatkowych papierów (jeśli ten etap dopiero przed Tobą, zobacz Jak założyć firmę przez Internet i co będzie do tego potrzebne?)

- Weryfikacja tożsamości: Bank musi potwierdzić, że Ty to Ty. najczęściej odbywa się to poprzez:

- Biometria ("na selfie"): Najszybsza metoda. Robisz zdjęcie twarzy i dowodu osobistego w aplikacji bankowej. Konto jest aktywne często w 15 minut.

- e-Dowód: Wykorzystanie dowodu z warstwą elektroniczną i smartfona z NFC. Równie szybka i bezpieczna metoda.

- Logowanie przez inny bank (AIS): Potwierdzenie danych poprzez logowanie do Twojego obecnego konta prywatnego.

- Kurier: Kurier przywozi umowę papierową do podpisu. To metoda najwolniejsza – aktywacja konta następuje dopiero po powrocie dokumentów do banku (zazwyczaj 2-3 dni robocze).

- Aktywacja i pierwsze kroki: Po pozytywnej weryfikacji otrzymasz dostęp do bankowości elektronicznej.

- Co zrobić po założeniu konta? Pamiętaj, aby zaktualizować numer rachunku w CEIDG (masz na to 7 dni) lub Urzędzie Skarbowym. Jeśli jesteś płatnikiem VAT, sprawdź, czy Twój nowy rachunek widnieje na Białej Liście podatników VAT – bank zgłasza go automatycznie, ale warto to zweryfikować.

Komentarze i opinie

(17)Czy bank moze mi zakazać z korzystania z konta osobistego do celów firmowych i kazać mi otworzyć konto firmowe? Mam malutką firemkę, nikogo nie zatrudniam, raptem kilka faktur oraz kilka firmowych przelewów wychodzących/przychodzących.

Odpowiedz

Część banków ma chyba w regulaminach swoich kont osobistych zapis, że konto osobiste nie może być wykorzystywane do celów związanych z działalnością gospodarczą. Mój bank próbował mnie "skłonić" do założenia konta firmowego, ale jak im powiedziałem, że jak chcą stracić klienta z ponad 20-letnim stażem i na dodatek marudnego, który będzie się skarżył znajomym na ich ruch, to sobie dali spokój.

Na szczęście nie mam zleceń na wysokie kwoty, które kwalifikowałyby mnie do obowiązkowego stosowania podziału na kwotę netto + VAT.

Odpowiedz

Czym różnie się konto start od standard w mbanku?

Odpowiedz

Przy Koncie Start kartę masz za 0 zł po spełnieniu warunku. Przy rachunku Standard część opłat masz bezterminowo za free w ramach promocji.

Odpowiedz

W zestawieniu macie Konto Firmowe Online Santandera, a co z Kontem Godnym Polecenia?

Odpowiedz

Konto Firmowe Godne Polecenia jest chyba bardziej dla spółek. Dla najmniejszych to online wydaje mi sie lepsze.

Odpowiedz

Macie nieaktualną ofertę ING

Odpowiedz

Dlaczego? Co Twoim zdaniem się nie zgadza?

Odpowiedz

Nie zgadzał się brak promocji obowiązującej od 1 kwietnia 2025

Odpowiedz

Te wszystkie dane są ważne, ale czy możecie doradzić, gdzie faktycznie obsługa jest zindywidualizowana, można naprawdę liczyć na troską doradcy, zrozumienie potrzeb firmy. Lepiej przymierzać sie do jakiegoś dużego banku, czy może lepiej do mniejszego?

Odpowiedz

Indywidualnie miałem konta w róznych bankach, z firmą też się przenosiłem kilka razy i nie widzę żadnej reguły. Wszystko zależy od tego jak sobie ułożą pracę w oddziale, pod który Cię podepną, ilu klientów doradce będzie miał pod opieką. Pewne znaczenie ma chyba też nawiązanie takich relacji międzyludzkich, wtedy chyba mozna liczyć na większe zaangażowanie. Wszystko to jednak subiektywne odczucia.

Odpowiedz