28 komentarzy

W tekście analizujemy zachowanie kursu polskiego złotego i zastanawiamy się, w których walutach obcych dobrze jest ulokować swój kapitał. Podpowiadamy również, gdzie warto kupować waluty i za pomocą jakich produktów można w nich oszczędzać pieniądze.

Polacy odwracają się od złotego? Oszczędzanie w obcej walucie coraz popularniejsze

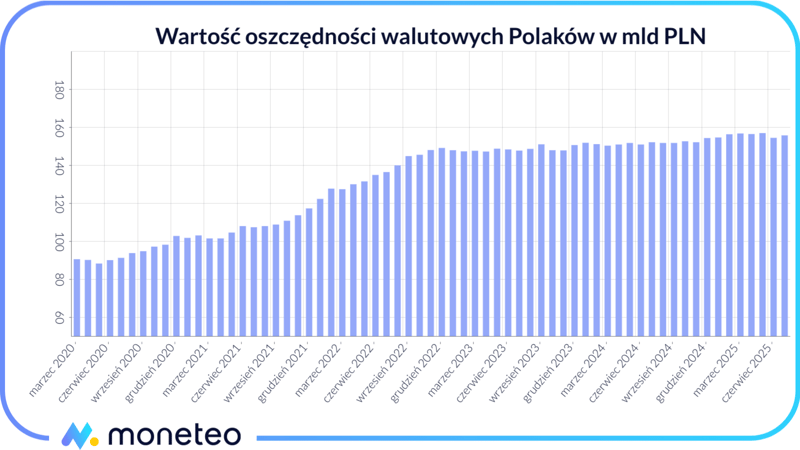

Jak pokazują statystyki NBP, jeszcze w marcu 2020 roku, czyli zaraz po wybuchu pandemii, łączna wartość środków w walutach, jakie przechowywaliśmy w bankach, wynosiła 90,7 mld zł. Dokładnie dwa lata później, tuż po wybuchu wojny na Ukrainie, sięgnęła 127 mld zł, a w lipcu 2025 roku dobiła do ponad 155 mld zł.

Wartość oszczędności walutowych w pięć lat wzrosła o ponad 60%, ale – jak pokazuje poniższy wykres – w ostatnich trzech latach utrzymywała się na dość podobnym poziomie.

Wspomniane wielkości kształtowane są nie tylko przez ilość euro, dolarów i innych walut na naszych rachunkach, ale również ich kursy względem polskiego złotego. Inaczej mówiąc, np. wzrosty oszczędności w obcych walutach mogą stanowić efekt ich zwiększonych zakupów i/lub umocnienia się kursów poszczególnych walut wobec złotego.

Czy warto oszczędzać w obcej walucie?

O tym, czy polski złoty będzie się umacniał, czy też osłabiał, decyduje wiele czynników. Należą do nich m.in. wskaźnik inflacji, stopy procentowe (ważne jest, jak kształtują się w Polsce, ale też w innych gospodarkach), tempo wzrostu gospodarczego, bilans handlowy, poziom zadłużenia czy ogólnoświatowa kondycja gospodarcza i sytuacja geopolityczna. W krótszym terminie znaczenie mają jeszcze działania spekulantów, interwencje banku centralnego, a nawet wypowiedzi jego prezesa czy szefa rządu.

Wszystkie wspomniane elementy w mniejszym lub większym stopniu wpływają na migracje kapitału, a co za tym idzie, na cenę złotego wyrażoną w różnych walutach. Jednak zamiast je dokładnie omawiać, skupmy się na powodach, dla których warto rozważyć posiadanie oszczędności walutowych.

Od razu wyjaśnijmy, że dla przeciętnego Polaka motywacją do posiadania oszczędności w walutach powinna być chęć ograniczenia szeroko rozumianego ryzyka, nie zaś zarabiania na zmianach ich kursów (to już spekulacja i domena traderów). Inaczej mówiąc, tak jak dywersyfikujemy portfele inwestycyjne, opierając je na kilku aktywach, tak i środki pieniężne dobrze jest trzymać nie tylko w polskim złotym. Dlaczego?

Zabezpieczenie na wypadek wysokiej inflacji

Jeśli w danym kraju panuje spora inflacja, a jednocześnie obowiązują relatywnie wysokie stopy procentowe, to taki stan rzeczy sam w sobie nie musi osłabiać krajowej waluty. Gdy jednak wzrost cen przekroczy bezpieczny poziom, to inwestorzy zaczną obawiać się jego nasilenia i obniżenia siły nabywczej pieniądza. W efekcie będą wyprzedawać problematyczną walutę, przyczyniając się do spadku jej wartości względem innych walut.

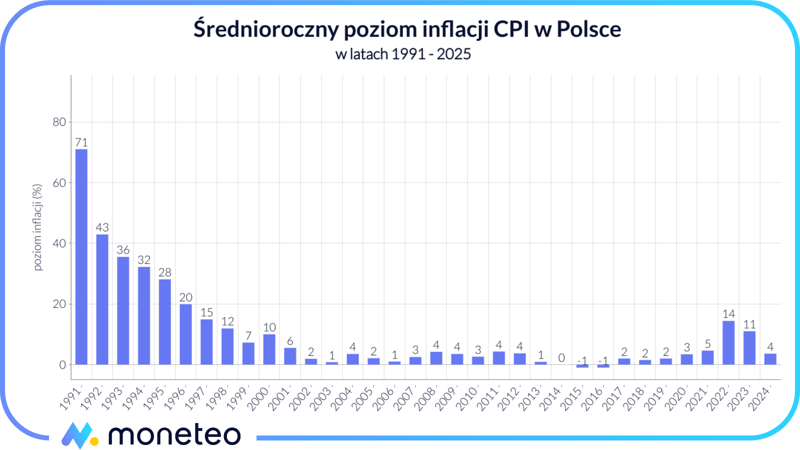

W Polsce obecnie inflacja jest relatywnie niska – w lipcu 2025 r. wyniosła 3,1% r/r, czyli ponad pięciokrotnie mniej niż blisko trzy lata temu, gdy sięgała 18%. Wprawdzie nawet wtedy daleko jej było do poziomów, w których może się wymknąć spod kontroli, jednak pamięć o negatywnych skutkach galopującej inflacji jest u części Polaków wciąż żywa.

Niektórzy pamiętają czasy tuż po transformacji gospodarczej z przełomu lat 80’ i 90’ XX w., kiedy w kraju panowała kilkusetprocentowa inflacja. Wtedy polski złoty tracił na wartości właściwie z dnia na dzień – jednego dnia bochenek chleba kosztował 20 tys. zł (takie były wówczas ceny), a po miesiącu jego cena rosła do 30 tys. zł (przy w zasadzie niezmienionych wynagrodzeniach). Naturalną reakcją była więc chęć jak najszybszego pozbycia się pieniędzy trzymanych w portfelu i ich wymiany na namacalne produkty.

Jak widać, przez długie lata inflacja w Polsce nie stanowiła problemu i utrzymywała się na akceptowalnym poziomie. W 2022 roku nastąpił jej silny wystrzał, ale kolejne lata były już spokojniejsze.

Inne zagrożenia dla oszczędności w złotych

Część Polaków obawia się też innych zagrożeń, które mogłyby skutkować silnym spadkiem wartości polskiego złotego. To m.in. potencjalny wybuch globalnego kryzysu finansowego, który wiązałby się z ucieczką kapitału z rynków wschodzących (nasz kraj wciąż jest za taki uważany), czy też wyraźne pogorszenie się sytuacji geopolitycznej Polski.

Są też i tacy, którzy z różnych względów mają ograniczone zaufanie do rządu oraz instytucji finansowych. Z tego względu wolą oni przechowywać oszczędności w gotówce w walutach stabilnych i bardziej przewidywalnych (w ich opinii) krajów.

Polski złoty – waluta lokalna o sporej zmienności

Ważnym powodem, dla którego warto zainteresować się oszczędzaniem w walutach obcych, jest spora zmienność polskiego złotego. Bierze się ona stąd, że podobnie jak forint węgierski, korona czeska czy setki innych walut ma on status waluty lokalnej i jest wykorzystywany na terytorium niemal wyłącznie jednego kraju.

Dla porównania, dolary amerykańskie czy euro są przechowywane przez dziesiątki banków centralnych i wykorzystywane w rozliczeniach na całym świecie. Ich ilość w obiegu jest ogromna, dlatego siłą rzeczy nie są one tak podatne na duże wahania wartości, jak polski złoty czy inne waluty małych gospodarek.

Brak stabilności w niespokojnych czasach

Aby znaleźć przykład niestabilności polskiej waluty, nie trzeba daleko sięgać pamięcią. W czasie ogromnego niepokoju związanego z wybuchem wojny na Ukrainie, główne waluty, czyli m.in. USD, EUR i CHF, w kilka tygodni zyskały względem złotego ponad 10%. Podobne ich wzrosty miały miejsce od lutego do marca 2020 roku, a więc podczas paniki na rynkach finansowych spowodowanej wybuchem pandemii.

Ucieczka kapitału z Polski jeszcze większe rozmiary przybrała w okresie od połowy 2008 do początku 2009 roku, czyli tuż po pęknięciu bańki na amerykańskim rynku nieruchomości i wybuchu globalnego kryzysu finansowego. Wtedy polski złoty stracił do dolara ponad 70%, natomiast jego straty wobec franka szwajcarskiego sięgnęły 60%.

Jak w ostatnich latach zachowywał się kurs złotego względem dolara, euro i innych walut?

Jeśli weźmiemy pod uwagę ostatni rok, to okaże się, że złoty zachowywał się stabilnie względem wszystkich najważniejszych walut. Większe wahania można dostrzec w perspektywie ostatnich 5 lat – PLN nieznacznie zyskał do euro, dolara i funta, ale sporo stracił względem franka.

W zależności od okresu złoty może się umacniać lub osłabiać, więc aby uchwycić jego względnie wysoką zmienność, lepiej jest posłużyć się prostą miarą statystyczną i sprawdzić, jakie były różnice pomiędzy jego najwyższymi i najniższymi kursami w poszczególnych okresach. Poniżej przedstawiliśmy ich rozpiętość w ostatnich 5 latach (sierpień 2020-sierpień 2025) i w ostatnim roku (sierpień 2024-sierpień 2025).

Jak widzisz, w 5-letnim okresie różnica pomiędzy minimum a maksimum kursu złotego w każdym przypadku sięgnęła co najmniej 20%. Natomiast w ostatnim roku rozpiętości miały umiarkowaną wielkość i sięgały od zaledwie 4% (EUR/PLN) do 16% (USD/PLN).

| Waluta | Zmiana wartości w ostatnich 5 latach | Różnica % pomiędzy najniższym a najwyższym kursem w ostatnich 5 latach | Zmiana wartości w ostatnim roku | Różnica % pomiędzy najniższym a najwyższym kursem w ostatnim roku |

|---|---|---|---|---|

| Dolar amerykański | -2% | 40% | -4% | 16% |

| Euro | -3% | 21% | 0% | 4% |

| Funt brytyjski | -3% | 26% | 0% | 7% |

| Frank szwajcarski | 11% | 27% | 1% | 7% |

W jakiej walucie oszczędzać? Rozważ waluty rezerwowe i bezpieczne przystanie

Wspomniane czynniki powodują, że wiele osób preferuje oszczędzanie w walutach obcych (i to najlepiej trzymanych gdzieś w prywatnym sejfie lub zagranicznym banku) zamiast w złotych. Dla dużej części z nich pierwszym wyborem jest amerykański dolar, który wciąż jest uznawany za najbardziej stabilną i bezpieczną walutę. Poza tym, dużą popularnością cieszy się waluta europejska. Co za to odpowiada?

Waluty o dużym zaufaniu i niskiej zmienności

Dolar amerykański należy do niewielkiej grupy walut rezerwowych, które pełnią funkcję stricte transakcyjną, ale również, podobnie jak złoto, stanowią część stałych rezerw banków centralnych z całego świata.

Zgodnie z danymi Międzynarodowego Funduszu Walutowego w I kwartale 2025 r. dolar odpowiadał za ok. 57,7% globalnych rezerw walutowych, a euro – za niespełna 20%. Znacznie mniejsze udziały mają kolejne waluty: jen japoński, funt brytyjski, dolar kanadyjski czy chiński juan, które łącznie stanowią zaledwie kilkanaście procent rezerw.

Banki centralne, firmy i osoby prywatne z całego świata chętnie przechowują środki zwłaszcza w dolarach i euro, bo mają duże zaufanie do ich emitentów i gospodarek. Odpowiada za to również fakt, że waluty te występują w ogromnych ilościach i podlegają relatywnie małym wahaniom wartości.

Bezpieczne przystanie

Dolar amerykański, obok m.in. franka szwajcarskiego, zalicza się również do walut typu safe haven (tzw. bezpiecznych przystani), które co do zasady zyskują na wartości w czasie kryzysów gospodarczych i niepokojów na rynkach finansowych. Z drugiej strony, jeśli gospodarki się rozwijają i na rynkach panuje optymizm, to kapitał ucieka od tych walut i dochodzi do spadków ich kursów.

Przegląd walut: dolar, euro, frank, a może jeszcze inna?

Pora bliżej przyjrzeć się dolarowi i euro, a także zastanowić, czy istnieją inne waluty, które mogą sprawdzić się w kontekście przechowywania oszczędności.

Zacznijmy jednak od tego, że w oczach inwestorów z rynku forex każdy dzień jest dobry na zakup lub sprzedaż jakiejś waluty – w końcu notowane są na nim tysiące par walutowych, którymi można handlować, i to przy wykorzystaniu dźwigni finansowej. Osoby mniej zaznajomione z inwestowaniem w waluty powinny jednak skupić się na tych najważniejszych i nabywać je raz na jakiś czas, tak aby uśrednić cenę zakupu. Jeśli zaliczasz się do tej grupy, warte rozważenia będą dla Ciebie niżej opisane waluty.

Czy warto zamienić złotówki na dolary?

Dolar to najważniejsza na świecie waluta transakcyjna i rezerwowa, dla której aktualnie nie ma żadnej realnej alternatywy. Na rynku walutowym forex przy jego udziale jest realizowana niemal co druga transakcja. Co więcej, całkowicie zdominował on rynek długu i instrumentów pochodnych, a przy tym stanowi walutę, w której wycenia się najważniejsze towary i aktywa.

Dominującą rolę dolara amerykańskiego potwierdza fakt, że wiele państw uczyniło go swoją oficjalną walutą urzędową. I nie chodzi tu jedynie o małe terytoria zależne od Stanów Zjednoczonych, ale również o duże niepodległe kraje, takie jak Ekwador, Salwador czy Zimbabwe. Innymi słowy – obywatele tych państw posługują się dokładnie tymi samymi banknotami i monetami, które na co dzień w portfelach trzymają Amerykanie.

Z powyższych względów, a także z uwagi na wspomniany status waluty rezerwowej i bezpiecznej przystani, pewną ilość amerykańskich pieniędzy warto posiadać tak naprawdę zawsze. Pytanie zatem nie czy warto wymienić złotówki na dolary, ale kiedy jest na to dobry moment?

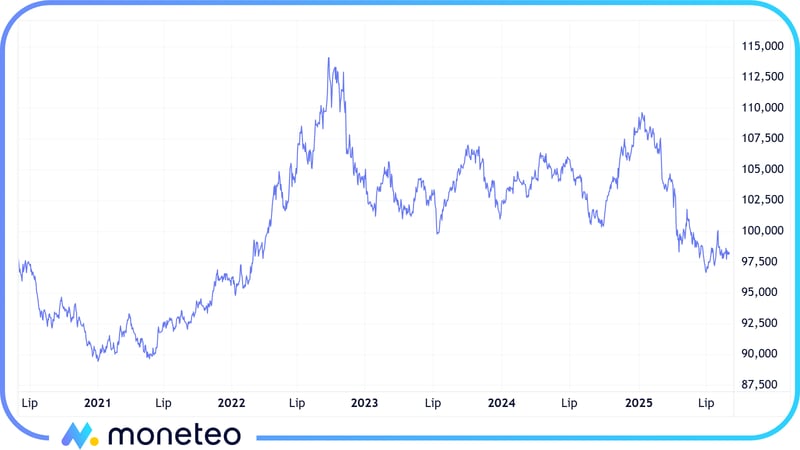

Niestety niełatwo jest określić, kiedy zakup dolara może okazać się opłacalny. Znaczenie ma tutaj m.in. obecna i przyszła kondycja światowej gospodarki, sytuacja geopolityczna na świecie, zachowanie tzw. indeksu dolara amerykańskiego (DXY), czy też – patrząc z perspektywy polskiego inwestora – kurs złotego względem dolara.

Znaczenie indeksu DXY

Indeks DXY (dolara amerykańskiego) może pomóc Ci określić, czy dolar jest w danym momencie tani czy drogi, jednak potrzebna jest do tego znajomość analizy fundamentalnej i analizy technicznej. W tym miejscu wspomnijmy jedynie, że wskaźnik ten obrazuje siłę amerykańskiej waluty wobec koszyka walut, w którym znajdują się: euro (udział na poziomie ok. 57%), jen japoński, funt brytyjski, dolar kanadyjski, korona szwedzka i frank szwajcarski.

W 2023 roku rozpiętość indeksu dolara (DXY) wyniosła zaledwie 8%, ale w całym okresie 2020–2025 aż 27%. To pokazuje, że dolar bywa stabilny, ale w dłuższym horyzoncie również podlega dużym wahaniom, co zwiększa ryzyko spekulacyjnych zakupów.

Euro – druga najważniejsza waluta globalnej ekonomii

Pieniądz emitowany przez Europejski Bank Centralny posiada około 20-procentowy udział w światowym handlu oraz w globalnych rezerwach walutowych. I podobnie jak dolar cieszy się sporym zaufaniem zarówno samych obywateli, jak i rządów poszczególnych państw (choć i tu można się spotkać z dość częstymi zarzutami o jego „psucie”).

Warto przypomnieć, że euro ma aż 57% udział w koszyku walut wchodzących w skład indeksu dolara. Oznacza to, że nabywając walutę europejską, niejako zakładasz jednocześnie osłabienie amerykańskiej. Ponieważ trudno jest przewidzieć, czy to się rzeczywiście wydarzy, dla wielu osób rozsądne będzie przechowywanie oszczędności w obydwu walutach.

Frank szwajcarski – bezpieczna waluta bardzo stabilnej gospodarki

Na pytanie czy warto kupować franka twierdząco odpowie każdy, kto chce zabezpieczyć kapitał przed zawirowaniami gospodarczymi i niepokojem na rynkach. Jest on kolejną po dolarze bardzo mocną i bezpieczną walutą, która jeszcze nieco ponad 20 lat temu, jako ostatnia na świecie, była powiązana ze złotem. Warto przy tym dodać, że od tamtego czasu o blisko dwukrotnie umocniła się względem waluty amerykańskiej.

Korona norweska – waluta ważnego eksportera ropy i gazu

Udział koron norweskich w światowym handlu jest znikomy, jednak tamtejszy system walutowy uważany jest za jeden z najstabilniejszych i najbardziej płynnych na świecie. Duża w tym zasługa ogromnych przychodów ze sprzedaży ropy naftowej i gazu ziemnego, dzięki którym norweski rząd nie ma najmniejszych problemów z obsługą swojego zadłużenia, a lokalne banki wręcz narzekają na nadmiar gotówki.

Z drugiej strony, kurs waluty Norwegii jest powiązany z sytuacją na rynkach wspomnianych surowców, a ta od czasu wybuchu pandemii koronawirusa zmienia się niezwykle dynamicznie. Z tego względu zalicza się ona do grupy walut surowcowych i nie powinna być traktowana jako bezpieczna przystań.

Inne waluty warte uwagi

Eksperci związani z rynkiem walutowym za dość stabilne uważają również waluty, takie jak:

- funt brytyjski,

- jen japoński,

- dolar australijski,

- dolar kanadyjski,

- dolar singapurski,

- dolar hongkoński.

Trzeba jednak podkreślić, że powyższe waluty mają swoją specyfikę i zależności, które niełatwo zrozumieć, nie posiadając pewnego doświadczenia inwestycyjnego.

Wystarczy wspomnieć, że np. dolar australijski i dolar kanadyjski są mocno powiązane z rynkiem surowcowym, a kurs funta przez długi czas determinowała kwestia brexitu.

Dolary Hongkongu i Singapuru to z kolei waluty gospodarek opartych w dużej mierze na handlu zagranicznym, które dodatkowo mają wyjątkowo niską zmienność względem dolara amerykańskiego.

Natomiast japoński jen stracił swoją siłą ze względu m.in. na utrzymywanie bardzo niskich stóp procentowych (które nadal obowiązują w Japonii) i ekstremalnie duży dodruk, jaki miał miejsce po wybuchu pandemii koronawirusa.

Jak oszczędzać w obcej walucie?

Wybór odpowiedniej waluty to nie jedyny dylemat stojący przed osobą, która chce oszczędzać w obcych walutach. Jeśli już zdecydujesz się na konkretny pieniądz, np. dolary, prawdopodobnie staniesz przed dylematem, jak przewalutować oszczędności. Problem nie występuje, gdy uzyskujesz dochody w amerykańskiej walucie (bo np. pracujesz dla firmy z USA). Najczęściej trzeba jednak nabyć te pieniądze, np. dokonując wymiany z polskich złotych.

Kantor internetowy – atrakcyjny sposób wymiany walut

Wybierając nieodpowiednie miejsce do zakupu waluty, możesz łatwo stracić kilka (a nawet więcej) procent wymienianej kwoty. Zdecydowanie warto wybrać zatem odpowiednią ofertę walutową.

W naszej opinii najlepszą opcją jest wybór jednego z kantorów online (zobacz aktualny ranking kantorów internetowych), które stosują bardzo wąskie spready i zwykle nie pobierają dodatkowych prowizji. Poza aspektami stricte finansowymi, przekonują one również wygodą korzystania, szybkością realizacji transakcji, a także szeroką ofertą dostępnych walut – w niektórych jest ich ponad dwadzieścia.

Godne polecenia są też aplikacje walutowe np. Revolut, dzięki którym możesz szybko i po atrakcyjnym kursie kupić lub sprzedać dolary, euro i dziesiątki innych walut. Pod względem opłacalności zawierania transakcji często wypadają podobnie do najlepszych e-kantorów.

- Liczba walut

- 22

- Średni spread

- 0,46%

- Średni spread weekendowy

- 0,45-0,55%

- Opłata za konto

- 0 zł

- Liczba walut

- 20

- Średni spread

- 0,66%

- Średni spread weekendowy

- 1,3-1,5%

- Opłata za konto

- 0 zł

- Liczba walut

- 21

- Średni spread

- 0,26 / 0,45%

- Średni spread weekendowy

- 1,0-1,3%

- Opłata za konto

- 0 zł

Gdzie trzymać oszczędności w obcej walucie?

Oszczędzając w walutach obcych, musisz wybrać odpowiednie miejsce do ich przechowywania. Środki, których nie chcesz trzymać w gotówce, możesz przechowywać np. na koncie walutowym lub w portfelu elektronicznym. Te, które nie będą potrzebne przez nieco dłuższy czas, można wpłacić na lokatę walutową lub zainwestować w ETF-y.

Konto walutowe lub portfel elektroniczny

Rachunki walutowe udostępnia praktycznie każdy polski bank komercyjny, przy czym poszczególne z nich różnią się m.in. kosztami użytkowania czy funkcjonalnością. Dlatego warto sprawdzić nasz ranking kont walutowych, który pomoże wybrać najlepszą dla siebie ofertę.

Wszystkie główne banki oferują konta walutowe w EUR, USD i GBP, a niektóre dodatkowo w CHF, ale nie brakuje też takich z kilkoma, a nawet kilkunastoma innymi walutami. Niezależnie od oferty, wpłat gotówkowych zwykle można dokonywać tylko w popularnych walutach: euro, dolarach, ewentualnie funtach lub frankach (sprawdź, jakie waluty obce przyjmują banki). Wpłaty bezgotówkowe takim ograniczeniom nie podlegają – walutę łatwo prześlesz na dowolne konto walutowe np. z kantoru internetowego.

Ranking kont walutowych - Marzec 2026

- Waluta

- EUR, USD, CHF, GBP + 15 innych

- Konto

- 0 zł

- Karta

- 0 zł

- Bankomaty za granicą

- 0 zł / 9 zł

- Waluta

- EUR, USD, GBP, CHF + 6 innych

- Konto

- 0 zł

- Karta

- 0 zł / 9 zł

- Bankomaty za granicą

- 0 zł

- Waluta

- EUR, USD, GBP, CHF + 6 innych

- Konto

- 0 zł

- Karta

- 0 zł / 10 zł

- Bankomaty za granicą

- 0 zł

Oszczędności walutowe możesz trzymać na koncie bankowym, ale również w tzw. portfelach elektronicznych (ang. e-wallet), takich jak choćby PayPal czy wspomniany Revolut. Pozwalają one swobodnie wpłacać i wypłacać środki w walutach, można też powiązać z nimi kartę płatniczą, czy też płacić za zakupy w sklepach internetowych. Ich ważną zaletą jest wysoka elastyczność, która wyraża się choćby tym, że umożliwiają przechowywanie wielu walut.

Lokaty walutowe i ETF-y na waluty

Konta i portfele elektroniczne to dobre miejsce dla środków, do których chcesz mieć łatwy dostęp. Jeśli jednak wiesz, że nie będziesz ich potrzebował przez kilka miesięcy lub dłużej, zastanów się, jak trzymać oszczędności w innej walucie tak, aby choć trochę uchronić je przed inflacją.

W powyższej sytuacji możesz rozważyć lokaty walutowe lub ETF-y na waluty. Na tę chwilę oferta tych pierwszych nie prezentuje się imponująco, ale i tak korzystniej niż rachunków walutowych, które w ogóle nie są oprocentowane.

Ranking lokat walutowych - Marzec 2026

- Oprocentowanie

- 3%

- Waluta

- USD

- Zakres kwot

- do 5 000 000 USD

- Czas trwania

- 2 lata

- Oprocentowanie

- 2,75%

- Waluta

- USD

- Zakres kwot

- do 5 000 000 USD

- Czas trwania

- 12 miesięcy

- Oprocentowanie

- 2,5%

- Waluta

- USD

- Zakres kwot

- do 250 000 USD

- Czas trwania

- 9 miesięcy

- Oprocentowanie

- 2,2%

- Waluta

- EUR

- Zakres kwot

- 500 - 10 000 EUR

- Czas trwania

- 12 miesięcy

- Oprocentowanie

- 2,1%

- Waluta

- USD

- Zakres kwot

- do 5 000 000 USD

- Czas trwania

- 6 miesięcy

Jeśli chodzi o fundusze typu ETF, to z ich pomocą możesz pośrednio zainwestować np. w obligacje USA (czyli niejako w odpowiednik lokaty dolarowej), albo we franki, dolary kanadyjskie czy inne waluty. Korzystanie z takiej formy inwestowania nie jest trudne, jednak wymaga posiadania odpowiedniego konta forex z ofertą funduszy ETF, a także choćby minimalnej wiedzy na temat tego typu produktów.

Plusy i minusy oszczędzania w walutach

W tekście zaprezentowaliśmy grupę walut, które naszym zdaniem najlepiej nadają się do ulokowania w nich swoich oszczędności. Jako podstawowe wskazaliśmy euro, dolara amerykańskiego i franka szwajcarskiego, ale jak już wiesz ciekawych propozycji jest więcej. Pamiętaj jednak, że na pytanie, w jakich walutach trzymać kapitał, musisz odpowiedzieć sobie samodzielnie.

Miej również na uwadze, że przechowywanie oszczędności w walutach obcych w ostatecznym rozrachunku wcale nie musi okazać się bardziej opłacalne niż trzymanie całego kapitału w polskich złotych. Dowiodły tego ostatnie miesiące, w których złoty sukcesywnie umacniał się w stosunku do najważniejszych walut. Dlatego też, zanim zdecydujesz się ulokować część swoich oszczędności w walutach, dobrze przeanalizuj najważniejsze wady i zalety takiego rozwiązania.

|

Zalety |

Wady |

|---|---|

|

Zabezpieczenie na wypadek wysokiej krajowej inflacji, która mogłaby skutkować mocnym osłabieniem polskiego złotego |

Możliwość umacniania się polskiego złotego względem posiadanych walut obcych |

|

Ochrona kapitału przed kryzysem finansowym czy pogorszeniem się sytuacji geopolitycznej, które zwykle prowadzą do umocnienia głównych walut (USD, EUR, CHF) |

Kursy walutowe zależą od wielu czynników, co utrudnia znalezienie dobrego momentu na zakup lub sprzedaż walut obcych |

|

Dywersyfikacja oszczędności |

Środki w walutach obcych trzymane w gotówce lub na koncie walutowym nie są chronione przed inflacją |

|

W razie skrajnego scenariusza, np. wybuchu wojny czy innego rodzaju poważnego naruszenia bezpieczeństwa w kraju, waluty obce będą umacniać się względem waluty krajowej |

Bezpieczne inwestycje, takie jak lokaty walutowe czy obligacje skarbowe w walutach, są niżej oprocentowane niż produkty oszczędnościowe w polskich złotych |

Nie należysz do grona zwolenników gotówki i zamiast niej wolisz przechowywać swój majątek w metalach szlachetnych, nieruchomościach, kryptowalutach czy w jeszcze inny sposób? Jesteśmy ciekawi Twoich preferencji inwestycyjnych i zachęcamy Cię do podzielenia się opinią na temat tego, które sposoby lokowania oszczędności uważasz za najatrakcyjniejsze.

Powyższy artykuł nie stanowi rekomendacji inwestycyjnej lub czynności doradztwa inwestycyjnego w rozumieniu (art.42 ust. 1 i art.76) Ustawy z dnia 29 lipca 2005 r. o doradztwie inwestycyjnym (Dz.U. 2005 nr 183 poz. 1538 z późn.zm.). Wszelkie obliczenia zawarte w tekście zostały wykonane zgodnie ze stanem na 27.08.2025 r.

Komentarze

(28)Warto też trzymać w tzw. twardej walucie np. srebrze czy złocie. Srebro w razie jakiś nieprzyjemnych czasów to mogłoby się nawet sprawdzić w płatnościach na nieco większą skalę. Stosunkowo tanie więc idzie się w nim rozliczać

Odpowiedz

Euro po 4,3X zł dolar po 3,9X zł, ale oczywiście mało kto kupuje bo za tanio. Ludzie się rzuca gdy znów wszystko będzie po 5 zł. I tak to się kręci

Odpowiedz

Już od dłuższego czasu główne waluty są właśnie w takich cenach, więc może będą jeszcze tańsze ;) ale fakt że to raczej już dobry czas żeby sobie je skupować pod gorsze czasy. Ja biorę glownie dolary i franki bo w pomysly UE i nasze euro jakoś mniej wierzę

Odpowiedz

A co myślisz o funtach?

Odpowiedz

To chyba dobry moment na zakup $ i euro, nie?

Odpowiedz

Tak, bierz :D a tak serio faktycznie ogólnie jest tanio i wydaje się że warto. Ale jeśli powtórzyłaby się historia sprzed kilkunastu lat, tzn zachowanie rynków przed wielkim kryzysem, to złoty jeszcze może nam się mocno umocnić...

Odpowiedz

Kolejną po dolarze? Dolarem butów bym sobie nie wytarł od dawna…niestety podobna rzecz dzieje się z funtem po brexicie …zastanawiam się na duża inwestycją we franki…

Odpowiedz

Jaki jest według was najlepszy sposób na zwiększenie swoich oszczędności?

Odpowiedz

Trzeba zacząć oszczędzać :D Pytanie ile możesz miesięcznie odkładać i nie ruszać tej kwoty.. Są konta oszczędnościowe, lokaty, obligacje, akcje itd

Odpowiedz

Wiadomo, że trzeba zacząć oszczędzać, pytanie tylko, który rodzaj oszczędzania byłby najlepszy.

Odpowiedz

Tylko nieruchomości, najprostsze małe mieszkania 1-2 pokojowe nawet na kredyt niskooprocentowany i comiesięczna rata jako forma oszczędzania. Mieszkania w większości lokalizacji co 10 lat podwajają swoją wartość. Warto jest tez trzymać trochę kasy w EUR i USD, tak na wszelki wypadek gdyby Glapiński zablokował bankomaty czy banki ograniczyły możliwość wypłacania gotówki.

Odpowiedz