2 komentarze

Rozpoczęcie współpracy z nowym kontrahentem zawsze wywołuje obawy, czy będzie się on należycie wywiązywał z ciążących na nim zobowiązań. Stąd poszukiwanie przez zamawiającego różnych rozwiązań, które zminimalizują ryzyko kłopotów. Do wyboru jest bardzo wiele propozycji, np. konieczność wniesienia przez dostawcę kaucji, wystawienia czeku in blanco czy przedstawienia innego zabezpieczenia. Jednym z nich może być gwarancja bankowa.

Co to jest gwarancja bankowa?

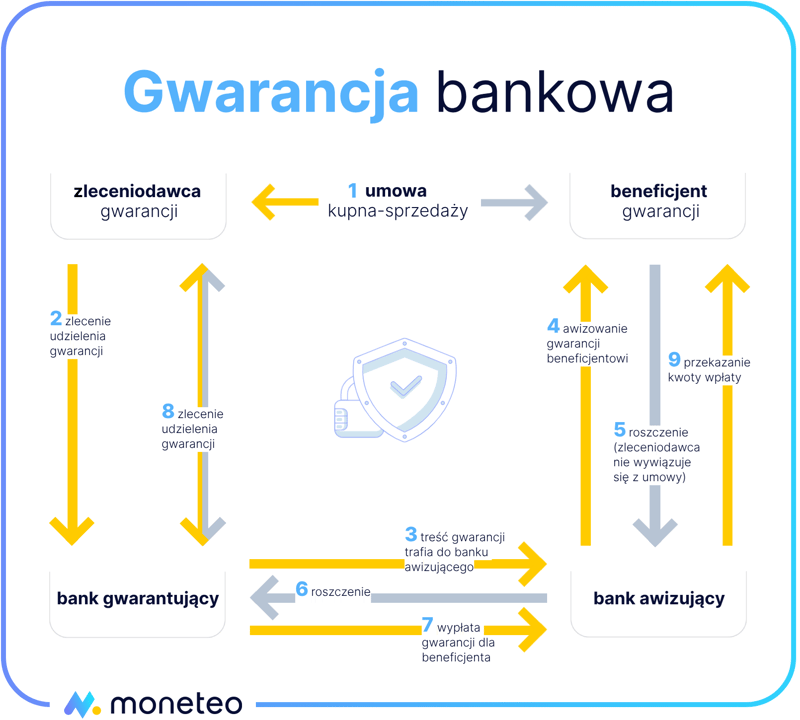

Jest to zobowiązanie się przez bank, który wystawił gwarancję (gwaranta), do zapłaty wskazanemu podmiotowi (beneficjentowi gwarancji bankowej) określonej kwoty (sumy gwarancyjnej). Procedura wypłaty uruchamiana jest w momencie, gdy zleceniodawca gwarancji (podmiot, który wyraził chęć skorzystania z zabezpieczenia w związku z podejmowanymi działaniami) nie wywiąże się ze swoich obowiązków a beneficjent, na rzecz którego gwarancja jest wystawiona, zwróci się z żądaniem przekazania mu środków.

Przekładając te dość skomplikowane kwestie na prostszy język można pisać, że gwarancja bankowa daje zleceniodawcy pewność, że gdy zleceniobiorca nie wywiąże się należycie z powierzonego mu zadania, to otrzyma pieniądze od banku, który udzielił gwarancji. Zleceniodawca musi tylko wystąpić z odpowiednim żądaniem mającym oparcie w warunkach zlecenia i wypłata kwota gwarancji nastąpi w krótkim czasie, bez konieczności prowadzenia długiego i kosztownego sporu sądowego.

Gwarancja bankowa może być też zabezpieczeniem zwrotu wypłaconej zaliczki czy zapłaty przez przedsiębiorcę należnego podatku czy cła.

Zasady funkcjonowania gwarancji bankowych zostały opisane w ustawie Prawo bankowe, wspomina o nich również Prawo zamówień publicznych. Umowa gwarancji bankowej bezwzględnie musi być sporządzona na piśmie.

Regwarancja i jakość gwarancji bankowych

Istnieje też regwarancja, czyli zabezpieczenie roszczeń przez inny bank. Przy zastosowaniu tego instrumentu podmiotem uprawnionym do otrzymania świadczenia jest bank, który bezpośrednio udzielił gwarancji przedsiębiorcy.

Co ciekawe, w przypadku gwarancji bankowych można mówić o ich jakości. Jeśli zabezpieczenie zostanie wystawione przez renomowany podmiot, cieszący się autorytetem na rynkach finansowych, to jest pewne, że gwarancja będzie honorowana przez większość firm i instytucji na całym świecie. W przeciwnym wypadku nie można wykluczyć, że spotkamy się z odmową przyjęcia gwarancji.

Inne ważne informacje

Dodajmy, że zanim dojdzie do dopełnienia wszelkich formalności między zleceniodawcą gwarancji a bankiem, który ma być gwarantem, możliwe jest wystawienie przez instytucję finansową promesy gwarancji stanowiącej zobowiązanie banku do spełnienia świadczenia.

Trzeba też wiedzieć, że gwarancja bankowa nie jest poręczeniem bankowym. Z tym drugim mamy do czynienia w sytuacji, gdy osoba/firma niezwiązana z bankiem przystępuje do umowy kredytowej, obiecując kredytodawcy, że gdyby kredytobiorca nie spłacał zobowiązania, to ona weźmie na siebie uregulowanie długu.

Cel i korzyści udzielania gwarancji

Ogólnie rzecz ujmując, gwarancje bankowe służą wzmocnieniu zaufania między kontrahentami, ułatwieniu nawiązywania relacji biznesowych. Oferując gwarancję bankową, jej zleceniodawca pokazuje się jako solidny partner, którego zobowiązania zostaną ewentualnie spłacone przez bank. Z kolei beneficjent gwarancji może podpisywać umowę ze znacznie mniejszymi obawami; spada ryzyko, że wyda pieniądze, a nie otrzyma zamówionego towaru, zlecona usługa nie zostanie należycie zrealizowana.

Ponadto korzystanie z takiego zabezpieczenia pozwala zleceniodawcy gwarancji zachować płynność finansową, gdyż nie musi on angażować swoich środków, składając depozyt, wpłacając wadium. Beneficjent gwarancji ma przy tym świadomość, że szybko i sprawnie będzie mógł uzyskać należne mu środki, bez względu na sytuację finansową kontrahenta, bez konieczności prowadzenia długotrwałego postępowania sądowego. Wszystko to podnosi bezpieczeństwo transakcji handlowych i wpływa na poziom wzajemnego zaufania.

Rodzaje gwarancji bankowych

Gwarancje bankowe mogą dotyczyć różnych sytuacji, odnosić się do jednorazowego zdarzenia/transakcji bądź mieć charakter ciągły w ramach określonej kwoty. Mechanizm działania tych drugich, udzielanych na ogół na 12 miesięcy, jest podobny do linii kredytowej, limitu kredytowego.

Przykłady sytuacji, w których gwarancja bankowa jest przydatna:

Oto kilka przykładów sytuacji, w których przydatna jest gwarancja bankowa:

- gwarancja przetargowa (wadialna) odpowiadająca tradycyjnemu wadium, którego wniesienie jest warunkiem udziału w przetargu;

- gwarancja dobrego wykonania kontraktu, stosowana m.in. w branży budowlanej. W przypadku nieprawidłowego wykonania robót beneficjent otrzymuje „odszkodowanie” w ramach gwarancji wystawionej przez bank na rzecz wykonawcy prac;

- gwarancja bankowa zwrotu zaliczki jest stosowana jako zabezpieczenie na wypadek nienależytego wykonania usługi lub nierozliczenia pieniędzy otrzymanych na poczet należności przez wykonawcę kontraktu;

- gwarancja akcyzowa/celna stanowi zabezpieczenie należności akcyzowych/celnych lub podatkowych na rzecz Skarbu Państwa; może zastępować depozyt gotówkowy;

- gwarancja terminowej zapłaty rat leasingowych / spłaty kredytu lub pożyczki czynszu zabezpiecza spłatę/zapłatę należności, gdyby nie dokonał tego zleceniodawca gwarancji.

Specjalne gwarancje bankowe dla nowych firm formalnie nie występują. Przedsiębiorcy rozpoczynający działalność mogą korzystać z ogólnodostępnej oferty, przy czym możliwe są pewne obostrzenia ze strony banków, które w takiej sytuacji ponoszą większe ryzyko, nie mając doświadczenia we współpracy z takim podmiotem.

Szczególną odmianą omawiane produkty są gwarancje de minimis – zabezpieczenie w formie pomocy publicznej, czyli udzielone przez gwaranta korzystającego ze środków publicznych i na warunkach odbiegających od rynkowych, które jest dopuszczone prawem Unii Europejskiej. W Polsce tego typu gwarancje udzielane są przez Bank Gospodarstwa Krajowego, a ich celem jest wspieranie rozwoju mikro-, małych i średnich przedsiębiorstw przez ułatwienie im zaciągania kredytów na działalność bieżącą i inwestycje;

Kiedy gwarancje bankowe mogą się przydać?

Krótko mówiąc, gwarancje bankowe mogą się przydać w różnych sytuacjach, o czym przekonuje kilka dodatkowych informacji.

E-gwarancje

Formę elektroniczną może mieć każdy rodzaj gwarancji. Ważne, by bank wystawiał tego typu zabezpieczenie, a kontrahent godził się na jego przyjęcie. Zaletą e-gwarancji jest możliwość szybkiego jej wystawienia (konieczne są podpisy kwalifikowane odpowiedniej liczby osób reprezentujących bank) i przesłania do zleceniodawcy lub bezpośrednio do beneficjenta.

Ważne są też względy bezpieczeństwa – w dokumencie elektronicznym, podpisanym z wykorzystaniem certyfikatu wydanego przez Krajowa Izbę Rozliczeniową, nie ma możliwości dokonania zmian. Ponadto beneficjent gwarancji może sprawdzić jej autentyczność bezpośrednio w pliku, w aplikacji Szafir lub za pośrednictwem swojego banku, który powinien wysłać stosowny komunikat SWIFT.

Gwarancja bankowa zwrotu zaliczki

Przepisy przewidują, by zamawiający przekazał wykonawcy zaliczkę na poczet realizacji zlecenia i dają mu prawo domagania się jakiejś formy zabezpieczenia zwrotu wypłaconych pieniędzy na wypadek, gdyby doszło do odstąpienia od umowy lub niedopełnienia jej warunków. W odpowiedzi na taki wniosek wykonawca może przedstawić gwarancję bankową zwrotu zaliczki. Gdyby nie zrealizował należycie zlecenia, wówczas zamawiający towar/usługę otrzyma od gwaranta kwotę, na jaką była udzielona gwarancja.

Przyjmuje się, że zamawiający nie ma prawa żądać gwarancji bankowych z wyprzedzeniem, na poczet przyszłych zaliczek, które będą wypłacane w trakcie realizacji kontraktu. Tego typu zabezpieczenie dotyczy tylko środków, które są właśnie przekazywane. Powinny być one wypłacone wykonawcy dopiero po przedstawieniu przez niego stosownego zabezpieczenia i zaakceptowaniu go przez zamawiającego.

Gwarancja obca

Istnieje też pojęcie gwarancja obca odnoszące się do usługi związanej z obsługą zabezpieczenia. Mówimy o niej, gdy instytucja wystawiająca gwarancję podejmuje się dochodzenia roszczeń na zlecenie swojego partnera będącego beneficjentem gwarancji od innego podmiotu (banku, towarzystwa ubezpieczeniowego), który wystawił zabezpieczenie. Chęć skorzystania z tej możliwości powinna być zgłoszona z odpowiednim wyprzedzeniem, przed upływem terminu ważności gwarancji przez osoby uprawnione do reprezentowania firmy.

Jak otrzymać gwarancję bankową?

Otrzymanie gwarancji bankowej wymaga kontaktu z doradcą banku i przedstawienia mu sytuacji, w której gwarancja ma zostać zastosowana. Na podstawie otrzymanych informacji pracownik przedstawi wykaz wymaganych przez bank dokumentów, poinformuje o przebiegu procesu udzielania gwarancji i pomoże w złożeniu stosownego wniosku.

Część instytucji finansowych stosuje uproszczoną procedurę ubiegania się o gwarancję, gdy jej zabezpieczeniem jest przeniesienie na bank prawa do dysponowania środkami na koncie klienta.

Podstawowym elementem starań o gwarancję bankową jest zbadanie zdolności kredytowej firmy, ocena, czy nie zachodzą przesłanki, które według bankowych procedur mogą być podstawą odmowy udzielenia gwarancji. Po złożeniu wniosku trzeba poczekać na decyzję, a jeśli będzie ona pozytywna podpisać umowę o udzielenie gwarancji, by bank przyjął na siebie ryzyko, że klient nie wywiąże się ze swoich zobowiązań i zabezpieczył transakcję.

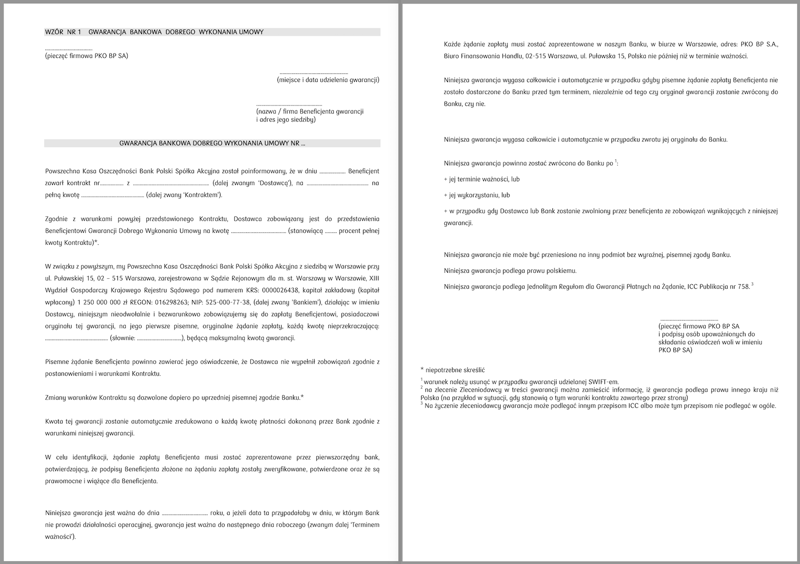

Umowa gwarancji bankowej - wzór

Treść gwarancji bankowej musi być precyzyjna i zawierać następujące elementy:

- dane stron umowy (banku i zleceniodawcy);

- dane beneficjenta gwarancji;

- określenie kwoty gwarancji i warunków jej wypłaty;

- okres obowiązywania gwarancji;

- koszty, jakie poniesie zleceniodawca gwarancji na rzecz banku i jak będą one egzekwowane;

- warunki/okoliczności, w których przestanie ona obowiązywać.

Na ogół gwarancje sporządza się w formie papierowej i opatruje podpisami osób uprawnionych do reprezentowania banku, ale, jak wspomnieliśmy, dopuszczalna jest także wersja elektroniczna.

Przykłady gwarancji bankowych przygotowane przez Bank Millennium:

Koszt gwarancji bankowej

Koszt udzielenia gwarancji przez bank zależy od jej rodzaju oraz kondycji finansowej firmy i branży, w jakiej działa dany podmiot. Można powiedzieć, że cała procedura przypomina nieco proces badania wiarygodności i zdolności kredytowej osoby starającej się o kredyt. Dlatego konieczne jest skontaktowanie się z bankiem i dostarczenie wymaganych dokumentów.

Z pewnością potrzebne będzie:

- przedstawienie wyciągów z CEIDG lub KRS;

- podanie numerów NIP i REGON;

- udokumentowanie zasad reprezentacji firmy w zakresie składania oświadczeń dotyczących praw i obowiązków majątkowych;

- dostarczenie danych na temat sytuacji finansowej.

Bank może też prosić o zabezpieczenie gwarancji bankowej (np. na majątku firmy, jej produktach, by mieć pewność, że będzie miał z czego wyegzekwować kwotę, którą wypłacił beneficjentowi) czy dokument, z którym będzie związana udzielana gwarancja (np. kontrakt, zamówienie, dokumentacja przetargowa). W tym ostatnim przypadku zleceniodawca gwarancji może odnieść dodatkową korzyść – możliwe, że bankowi prawnicy zwrócą uwagę na niejasne zapisy, nieprecyzyjne sformułowania, których dookreślenie uchroni przed ewentualnymi kłopotami w przyszłości.

Prowizja może być pobrana jednorazowo (jeśli gwarancja dotyczy konkretnego zdarzenia lub umowa przewiduje taki rodzaj rozliczenia za cały okres jej ważności) lub w określonych cyklach (np. co miesiąc, kwartał, rok). Na ogół pobierana jest jednorazowa prowizja za rozpatrzenie wniosku i przeprowadzenie działań przygotowawczych, których wysokość ustalana jest indywidualnie z klientem. Ponadto bank wymaga też wniesienia opłaty za udzielenie gwarancji (kwota rzędu kilkuset złotych) oraz prowizji za korzystanie z gwarancji (określanej jako pewien procent od aktualnej kwoty gwarancji, np. 0,20%, często z zastrzeżeniem nie mniej niż, np. 80 zł).

Opłaty, na ogół w wysokości kilkuset złotych, mogą też dotyczyć zmiany kwoty gwarancji, jej anulowania przed terminem czy wykonania innych czynności. Z kolei za przyrzeczenie gwarancji (wystawienie promesy), czy obsługę roszczeń wynikających z gwarancji, banki pobierają prowizję procentową (np. 0,10%, ale z uwagą nie mniej niż X zł, np. 100 zł).

Korzystanie z gwarancji bankowej oznacza większe bezpieczeństwo

Gwarancja bankowa z pewnością sprzyja zwiększeniu zaufania w relacjach biznesowych. Zamawiającemu daje większe poczucie bezpieczeństwa, że jego zlecenie będzie należycie wykonane lub – gdyby tak się nie stało – otrzyma rekompensatę za kłopoty. Z kolei ten, kto zleca wystawienie gwarancji, pokazuje się jako rzetelny, wiarygodny partner, gdyż ufa mu bank. Ponadto w wielu przypadkach nie musi angażować swoich środków, przygotowywać różnego rodzaju zabezpieczeń na rzecz zamawiającego – wystarczy, że przedstawi mu odpowiednią gwarancję bankową.

Korzystanie z tego typu usług ma jeszcze tę zaletę, że banki często oferują dodatkowe działania ze swojej strony. Przykładowo, może to być pomoc w skompletowaniu dokumentów do przetargu lub ocenie umowy zabezpieczonej gwarancją, bądź sprawdzenie jej autentyczności. Zdarza się, że opiniują warunki gwarancji lub weryfikują treść żądania wypłaty z gwarancji z jej warunkami. Na dodatek coraz więcej spraw związanych z gwarancjami można załatwić szybko i bezpiecznie online.

Komentarze

(2)W każdym banku mogę pytać o gwarancję, wszyscy coś takiego oferują?

Odpowiedz

Oferta różnego rodzaju zabezpieczeń jest indywidualnie ustalana przez każdy bank; będąc zainteresowanym tego typu produktem trzeba poszperać na podstronach internetowych różnych banków z ofertą dla klientów firmowych.

Odpowiedz