Szczegóły oferty

Oto opis oferty Smeo, który pozwoli rozeznać się w jej atrakcyjności.

Czym jest Smeo?

SMEO S.A. działa na polskim rynku usług finansowych od 2018 roku. Jej współudziałowcami są dwa fundusze venture capital – Finch Capital i Precapital – wyspecjalizowane w inwestycjach w nowoczesne technologie finansowe. Wsparcie kapitałowe o łącznej wartości 28 mln zł zapewniło firmie stabilne zaplecze finansowe i umożliwiło szybki rozwój w segmencie faktoringu online.

SMEO jest członkiem Polskiego Związku Faktorów oraz Konferencji Przedsiębiorstw Finansowych w Polsce. Spółka działa w oparciu o Zasady Dobrych Praktyk i regularnie poddaje się audytom etycznym, co potwierdza jej transparentność i wiarygodność.

Na czym polega faktoring w Smeo?

Dzięki faktoringowi firma otrzymuje środki niemal natychmiast po dokonaniu sprzedaży i może przeznaczyć uzyskaną zaliczkę na dowolne cele związane z działalnością gospodarczą, np. wypłatę wynagrodzeń, zakup towarów czy bieżące inwestycje. Pozwala to uniknąć zatorów płatniczych i utrzymać stabilną płynność finansową.

Co istotne, z faktoringu w SMEO można korzystać w zakresie wybranych faktur (cesja pojedyncza) lub wszystkich faktur (cesja globalna) – w zależności od potrzeb przedsiębiorstwa i charakteru współpracy z kontrahentami.

Podstawowe parametry

Oto najważniejsze parametry oferty:

- Limit faktoringowy

-

do 5 mln zł

Limit faktoringowy do 5 mln zł

- do 200 tys. zł na start przy podpisaniu umowy online

- do 2 000 0000 zł przy podpisaniu umowy za pośrednictwem kuriera

- Wysokość zaliczki

- do 100% wartości faktury

- Waluta

- PLN, EUR

- Rodzaje faktoringu

-

z regresem

Rodzaje faktoringu z regresem

- z regresem (niepełny)

firma stosuje określenia takie jak: faktoring krajowy, faktoring eksportowy, faktoring z limitem kontraktowym, faktoring z ubezpieczeniem, faktoring z cesją globalną oraz z cesją pojedynczą; nazwy te pochodzą z jej własnej oferty i sposobu prezentacji usług

- Dodatkowe korzyści

-

TAK

Dodatkowe korzyści TAK

- możliwość przeznaczenia całego limitu na jednego kontrahenta

- brak dodatkowej prowizji za pierwsze 30 dni opóźnienia

- dodatkowy okres finansowania uzależniony od terminu płatności faktury (usługa płatna)

- bezpłatny dostęp do panelu SMEO24

- wsparcie w windykacji należności

Informacje ogólne

| Dostępne rodzaje faktoringu |

firma stosuje określenia takie jak: faktoring krajowy, faktoring eksportowy, faktoring z limitem kontraktowym, faktoring z ubezpieczeniem, faktoring z cesją globalną oraz z cesją pojedynczą; nazwy te pochodzą z jej własnej oferty i sposobu prezentacji usług |

|---|---|

| Kto może skorzystać |

|

| Dodatkowe warunki |

kontrahent klienta musi być firmą zarejestrowaną w Polsce, działającą co najmniej od 6 lub 12 miesięcy; powinien wykazywać się wiarygodnością i dobrą kondycją finansową |

Parametry

| Limit faktoringowy |

|

|---|---|

| Wysokość zaliczki |

do 100% wartości faktury |

| Waluty |

PLN, EUR |

| Maksymalny termin płatności przejmowanych faktur |

od 7 do 90 dni, minimalna wartość faktury - 300 zł netto |

| Deklarowany czas wypłaty środków |

|

Korzyści/usługi

| Dodatkowe korzyści/ udogodnienia |

|

|---|

W SMEO koszt finansowania zależy od wartości faktury oraz czasu, przez jaki przedsiębiorca korzysta z wypłaconych środków. Prowizja naliczana jest od dnia przekazania zaliczki do momentu spłaty faktury przez kontrahenta. Firma nie pobiera opłat abonamentowych ani prowizji za weryfikację kontrahentów, podwyższenie limitu czy utrzymanie umowy.

Warunki finansowania

Warunki finansowania w Smeo przedstawiają się następująco:

Rodzaje faktoringu

Smeo udostępnia wyłącznie faktoring z regresem (niepełny), czyli bez przejęcia ryzyka niewypłacalności. W razie problemów z terminową spłatą faktur, klient musi zwrócić faktorowi kwotę zaliczki (wraz z kosztami), a następnie sam odzyskać zaległą należność od nierzetelnego płatnika.

Ponadto finansowanie faktur ma w Smeo charakter jawny i jest oparte o cesję wierzytelności. Oznacza to, że firma wnioskująca o faktoring musi wyrazić zgodę na przeniesienie wierzytelności i poinformować o tym fakcie swoich kontrahentów.

Fakt, że Smeo oferuje wyłącznie faktoring jawny, może być niekorzystny dla tych przedsiębiorców, którzy podpisali z inną firmą dwustronną umowę gospodarczą zawierającą klauzulę o zakazie cesji. W tym przypadku nie będą oni mogli liczyć na finansowanie faktur wystawionych na tego konkretnego płatnika.

Limit faktoringowy

Limit faktoringowy (zwany również limitem globalnym) to inaczej maksymalna kwota, jaką przedsiębiorca może otrzymać z tytułu udzielonego finansowania. W ramach limitu faktoringowego są przyznawane tzw. sublimity, czyli kwoty przypadające na poszczególnych kontrahentów.

W przypadku Smeo wysokość limitu zależy od sposobu podpisania umowy oraz oceny zdolności kredytowej faktoranta. Nowi klienci, podpisujący umowę online, uzyskują „na start" o wiele niższy limit niż „stali" klienci i przedsiębiorcy, którzy podpiszą umowę faktoringową za pośrednictwem kuriera.

Limit faktoringowy udostępniony przez Smeo ma charakter odnawialny. Po opłaceniu faktury przez kontrahenta, firma może się ubiegać o kolejną zaliczkę.

Jakie faktury można zgłosić do finansowania?

Aby faktura mogła zostać sfinansowana w SMEO, musi spełniać określone warunki dotyczące terminu płatności oraz minimalnej wartości transakcji. Do finansowania przyjmowane są faktury VAT wystawione za zrealizowane usługi lub dostarczone towary, które nie są przeterminowane.

SMEO nie finansuje faktur z płatnością gotówkową – akceptowana jest wyłącznie płatność przelewem bankowym. Na fakturze należy umieścić indywidualny numer rachunku SMEO, przypisany do klienta. Brak tego numeru może skutkować obniżeniem kwoty wypłaconej zaliczki.

Finansowaniu podlegają faktury wystawione w złotych polskich (PLN) oraz euro (EUR).

Dodatkowe korzyści i udogodnienia

Przyjrzyjmy się teraz, z jakich dodatkowych udogodnień mogą korzystać klienci Smeo.

Dwa warianty finansowania

SMEO oferuje dwa modele współpracy – faktoring z cesją pojedynczą oraz faktoring z cesją globalną.

W wariancie z cesją pojedynczą przedsiębiorca samodzielnie wybiera faktury, które chce przekazać do finansowania, dzięki czemu może elastycznie dostosować usługę do bieżących potrzeb swojej działalności.

Faktoring z cesją globalną jest natomiast rozwiązaniem skierowanym do firm regularnie korzystających z finansowania i współpracujących z wieloma kontrahentami. W tym modelu możliwe jest obejmowanie finansowaniem całego portfela faktur w ramach przyznanego limitu.

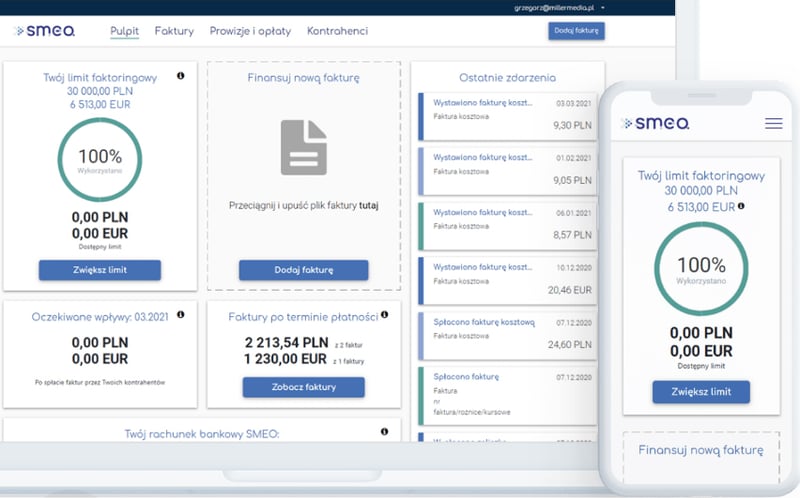

Panel Klienta

Obsługa faktoringu odbywa się za pośrednictwem Panelu Klienta SMEO24. Narzędzie umożliwia monitorowanie faktur, sprawdzanie statusów płatności oraz zarządzanie limitem finansowania. W panelu dostępna jest także funkcja tzw. miękkiej windykacji, wspierająca proces przypominania kontrahentom o płatnościach. Korzystanie z platformy jest bezpłatne.

Wsparcie w dochodzeniu należności

SMEO udostępnia swoim klientom narzędzia umożliwiające monitorowanie należności oraz przypominanie kontrahentom o płatnościach. W ramach Panelu Klienta SMEO24 przedsiębiorcy mogą wysyłać powiadomienia dotyczące zaległych faktur oraz kontrolować status rozliczeń.

W przypadku, gdy kontrahent opóźnia się z płatnością, faktor może – po uzgodnieniu z klientem – podjąć działania windykacyjne. Zasady prowadzenia takich czynności są określane indywidualnie i zgodnie z zapisami umowy faktoringowej.

Jeżeli pomimo zastosowanych działań kontrahent nie ureguluje zobowiązania, obowiązuje mechanizm faktoringu z regresem, co oznacza, że klient może zostać zobowiązany do zwrotu wypłaconej zaliczki.

Czas rozpatrywania wniosków

Weryfikacja klientów jest zautomatyzowana i odbywa się w całości online, a decyzja o przyznaniu limitu faktoringowego zapada zazwyczaj w krótkim czasie od złożenia wniosku. Niemniej firmy, które wnioskują o bardzo wysokie limity, mogą zostać poproszone o dodatkowe dokumenty umożliwiające ocenę ich kondycji finansowej.

Jak długo trzeba czekać na wypłatę środków?

Warto podkreślić, że choć decyzja o przyznaniu limitu faktoringowego w SMEO zapada zwykle w ciągu kilku minut, nie oznacza to natychmiastowej wypłaty środków. Przekazanie zaliczki następuje po weryfikacji faktury oraz sprawdzeniu podstawowych danych kontrahenta – proces ten może potrwać nieco dłużej, zwłaszcza przy nowych współpracach.

SMEO finansuje faktury wystawione na rzecz firm zarejestrowanych w Polsce. Kontrahent powinien być wiarygodny, posiadać dobrą kondycję finansową oraz potwierdzić poprawność danych na fakturze i brak zastrzeżeń do cesji wierzytelności.

Jak wynika z informacji na stronie faktora, środki są uruchamiane nawet w ciągu kilku minut od potwierdzenia faktury przez kontrahenta.

Kto może skorzystać z dofinansowania w Smeo?

Z oferty Smeo mogą skorzystać takie formy działalności, jak Jednoosobowa Działalność Gospodarcza (JDG), spółki cywilne, spółki z o.o., spółki jawne, spółki komandytowe, spółki akcyjne, czy też rolnicy będący płatnikami VAT.

Ponadto Smeo oferuje finansowanie start-upów (od pierwszej wystawionej faktury z odroczonym terminem płatności), a także branż zaliczanych do grupy wysokiego ryzyka (np. firm transportowych, budowlanych, produkcyjnych i handlowych).

Jak skorzystać z faktoringu w Smeo?

Aby uzyskać dofinansowanie, klient powinien wykonać następujące działania:

- Wypełnić formularz rejestracyjny na stronie Smeo, podając dane osobiste i firmowe.

- Założyć darmowe konto klienta w aplikacji Smeo24.pl i określić w nim wysokość limitu.

- Zweryfikować swoją tożsamość poprzez zalogowanie się do bankowości elektronicznej w swoim banku za pomocą usługi Kontomatik.

- Po otrzymaniu pozytywnej decyzji o przyznaniu limitu faktoringowego podpisać umowę z Smeo (online lub za pośrednictwem kuriera).

- Dodać w panelu klienta zdjęcie lub skan faktury z odroczonym terminem płatności. Ważne – plik powinien być zapisany w jednym z następujących formatów: PDF, PNG, JPG, TIFF lub GIFF.

Finansowanie faktur w euro

Klienci wystawiający faktury w euro dodatkowo muszą przesłać do Biura Obsługi Klienta w SMEO numer konta bankowego prowadzonego w tej walucie oraz dokument potwierdzający, że wskazany rachunek należy do ich firmy. Może to być np. pierwsza strona umowy z bankiem lub potwierdzenie przelewu z konta walutowego w euro.

Recenzja eksperta 4.1/ 5

Zalety

- dostępność oferty dla firm już od 1. dnia działalności i niski próg wejścia

- finansowanie nawet 100% wartości faktury

Wady

- brak faktoringu bez regresu i odwrotnego

Pora na kompleksową ocenę faktoringu w Smeo.

Ogólna ocena (4.1)

Moim zdaniem do największych atutów Smeo należy zaliczyć brak ukrytych opłat – kosztem faktoringu są odsetki oraz dzienna prowizja faktora. Ostateczna cena usługi jest prezentowana w trakcie zlecenia faktury do finansowania i zawsze wymaga akceptacji klienta.

Klienci Smeo mogą liczyć na sfinansowanie nawet 100% netto faktury. Co istotne, minimalna wartość poszczególnych faktur została ustalona na niskim poziomie, co nie jest częstym zjawiskiem.

Ponadto, aby uzyskać dofinansowanie, faktorant nie musi spełniać wygórowanych warunków, takich jak długi staż rynkowy czy posiadanie określonej liczby kontrahentów. Jest to więc idealny faktoring dla małych firm jednoosobowych, które wystawiają miesięcznie od kilku do kilkunastu faktur o niskiej wartości i nie mogą się pochwalić wysokim obrotem.

Smeo oferuje rozwiązania zarówno dla przedsiębiorców, którzy wolą sporadycznie korzystać z faktoringu, jak i firm zainteresowanych stałą współpracą. Oferowane są tu różne odmiany faktoringu, w tym z ubezpieczeniem czy kontraktowy, przy czym wszystkie opierają się na modelu faktoringu z regresem (niepełnym).

Kolejnym aspektem, który zasługuje na pochwałę, jest przejrzysty styl komunikacji z klientem. Platforma Smeo24 została zaprojektowana w taki sposób, by jej obsługa była intuicyjna, a dodawanie faktur szybkie i proste. Dużym plusem strony Smeo są też poradniki publikowane w ramach bloga oraz rozbudowana sekcja „Pytania i odpowiedzi".

Trzeba jednak podkreślić, że Smeo nie oferuje pewnych udogodnień przydatnych dla firm z sektora MŚP. Nie ma tu np. bezpłatnego okresu tolerowanego opóźnienia, czy też możliwości sfinansowania części faktury.

Smeo – czy warto skorzystać z oferty?

Propozycja Smeo jest na tyle elastyczna, że może się spodobać zarówno mikroprzedsiębiorcom, którzy z uwagi na niski poziom obrotów nie mogą liczyć na współpracę z bankami, jak i dużym firmom, którym zależy na wysokich limitach.

Faktoring Smeo można polecić także klientom, którzy potrzebują szybkiego dostępu do finansowania bez zbędnych formalności i długoterminowych umów współpracy. Uzyskanie środków finansowych nie wymaga spełnienia restrykcyjnych wymogów ani ustanowienia dodatkowych zabezpieczeń i jest to niewątpliwy plus tej oferty.

Ostatnią grupą, która może odnieść korzyść ze współpracy z Smeo, są firmy znajdujące się w fazie wzrostu, dynamicznie poszerzające bazę kontrahentów. W ich przypadku dużym atutem Smeo może być brak opłat za podwyższenie limitu oraz rezygnacja z ograniczeń kwotowych na jednego kontrahenta.

Komentarze i opinie

(0)