W Polsce nie ma obowiązku posiadania rachunku firmowego przez każdy podmiot prowadzący działalność gospodarczą. Wielu drobnych przedsiębiorców korzysta więc jedynie z prywatnych rachunków oszczędnościowo-rozliczeniowych, choć brak oddzielenia finansów firmowych i osobistych może prowadzić do niepotrzebnego zamieszania.

Z kolei państwo podejmuje działania zmierzające do uszczelnienia systemu podatkowego, które wymuszają na przedsiębiorcach zakładanie rachunków rozliczeniowych (kont firmowych) w bankach lub imiennych rachunków w Spółdzielczych Kasach Oszczędnościowo-Kredytowych (SKOK) otwartych w związku z prowadzoną przez członka działalnością gospodarczą.

Pierwszym z takich kroków było zapisanie w ustawie o podatku od towarów i usług przepisów dotyczących mechanizmu podzielonej płatności, tzw. split payment. Polega on na tym, że płatność za towar lub usługę, zrealizowana przez nabywcę specjalnym przelewem – tak zwanym komunikatem przelewu, nie trafia w całości na rachunek odbiorcy, ale zostaje rozdzielona na kwotę netto i podatek VAT, które wpływają na oddzielne konta.

Kolejnym było stworzenie funkcjonującej od 1 września 2019 r. tzw. białej listy podatników VAT nadzorowanej przez Krajową Administrację Skarbową (KAS).

Co to jest biała lista podatników VAT?

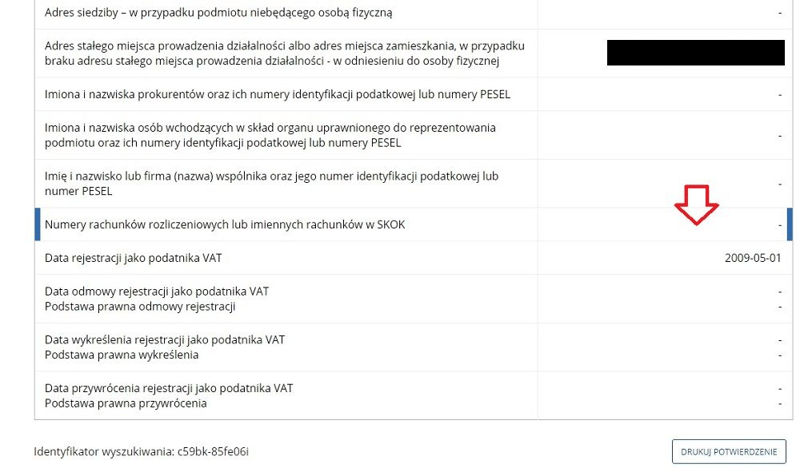

Jest to wykaz podmiotów prowadzących działalność gospodarczą, który zawiera m.in. informację o statusie podatnika VAT (zarejestrowany, niezarejestrowany, wykreślony, przywrócony) wraz z datą nadania go. Istotną częścią listy jest wykaz numerów rachunków rozliczeniowych, z których korzysta dany podmiot. Informacje o kontach pochodzą z Systemu Teleinformatycznego Izby Rozliczeniowej (STIR).

Na liście możesz nie tylko poznać numer rachunku rozliczeniowego, na który powinieneś przesłać należność kontrahentowi, ale także dowiedzieć się dlaczego interesująca Cię firma została wykreślona/przywrócona do rejestru podatników VAT albo czemu odmówiono jej rejestracji w tym rejestrze.

W zestawieniu nie ma kont osobistych, które są wykorzystywane do rozliczeń biznesowych przez wiele małych firm, zwłaszcza przez samozatrudnionych. Jeśli jesteś w takiej sytuacji, to możesz się spotkać z pytaniem od kontrahenta dlaczego rachunek, który podałeś na fakturze nie figuruje na liście. Wystarczy, że napiszesz oświadczenie, iż jest to Twoje konto osobiste, z którego korzystasz w ramach prowadzonej działalności gospodarczej i jeśli nie zachodzą przesłanki ustawowe (o których za chwilę) wykluczające dokonanie przelewu, to powinieneś otrzymać pieniądze.

Automatyczne dodawanie konta do białej listy

Nie musisz wykonywać żadnych ruchów, by dane Twojej firmy znalazły się na liście. Są one systematycznie pobierane przez Krajową Administrację Skarbową z jej baz danych. Twoja aktywność będzie konieczna tylko wtedy, gdy stwierdzisz, że dane są niepoprawne lub będziesz chciał je zaktualizować (np. z powodu zmiany rachunku firmowego).

Jak zgłosić rachunek na białą listę?

Pewnie zastanawiasz się skąd wiadomo, że dany rachunek ma się znaleźć na białej liście podatników VAT, a inny nie. Otóż, każdy przedsiębiorca ma obowiązek zgłosić założenie/zmianę rachunku firmowego i figuruje on wtedy w bazie danych KAS. Po drugie, bank/SKOK zobowiązany jest do przesłania wykazu prowadzonych kont firmowych/imiennych kont związanych z działalnością gospodarczą do STIR, który ułatwia przekazywanie informacji i ich analizę w celu zapobiegania wyłudzeniom skarbowym.

Ile trwa wpis na białą listę?

Dane widoczne na białej liście podatników VAT aktualizowane są w każdy dzień roboczy między godziną 22:00 a 00:00. To, czy zgłoszenie wprowadzone elektronicznie jednego dnia będzie widoczne już nazajutrz zależy od tego, czy urzędnicy skarbowi zdążą je zaakceptować, co pozwoli na "zaciągnięcie" nowych danych przez system. Weryfikacja zgłoszonych zmian nie powinna trwać dłużej niż 3 dni robocze.

Aktualizacja danych

Jako przedsiębiorca powinieneś dbać, by dane Twojej firmy były aktualne. Tak więc po założeniu działalności gospodarczej i uruchomieniu konta firmowego powinieneś przesłać zgłoszenie identyfikacyjne, a jeśli zmieniłeś konto rozliczeniowe swojej firmy - zgłoszenie aktualizacyjne. To drugie przeznaczone jest także dla przedsiębiorców, którzy chcą wprowadzić nowy rachunek firmowy na białą listę.

Aby znaleźć się na białej liście, musisz posiadać rachunek rozliczeniowy (firmowy). Jeśli dopiero zakładasz działalność i zastanawiasz się, jak przejść przez procedury bankowe oraz jakie dokumenty przygotować – sprawdź nasz kompletny przewodnik po kontach firmowych.

Sposób wykonania niezbędnych działań zależy od statusu prawnego Twojej działalności gospodarczej:

- firma zarejestrowana w CEIDG – zmiana danych bezpośrednio w ewidencji;

- firma zarejestrowana w KRS – wypełnienie zgłoszenie identyfikacyjnego NIP-8;

- spółki cywilne – aktualizacja danych spółki na formularzu NIP-2;

- osoby fizyczne prowadzące działalność gospodarczą, która nie podlega rejestracji w CEIDG – wypełnienie zgłoszenie identyfikacyjnego NIP-7.

Jak sprawdzić czy konto jest na białej liście? - sprawdzenie kontrahenta

Konstrukcja przepisów zmusza przedsiębiorców do sprawdzania czy rachunek kontrahenta znajduje się na białej liście podatników VAT praktycznie przy dokonywaniu każdego przelewu.

Weryfikacji można dokonać, wchodząc na stronę internetową Centralnej Ewidencji i Informacji o Działalności Gospodarczej lub korzystając bezpośrednio z wyszukiwarki dotyczącej podatników VAT. Umożliwia ona poszukiwania w oparciu o numer rachunku bankowego, NIP, REGON, a także nazwę firmy (wystarczy wpisać 5 liter) lub imię i nazwisko właściciela (w przypadku osób fizycznych prowadzących działalność gospodarczą zarejestrowaną w CEIDG).

Weryfikując dane kontrahenta, otrzymujesz informację o dacie i godzinie operacji. Jeśli przelew zostanie zrealizowany w danym dniu na rachunek wymieniony na białej liście, to uznaje się, że przedsiębiorca wykonał transakcję na właściwe konto. Warto więc zachować wynik wyszukiwania, może to być numer identyfikacyjny, zrzut ekranu (tzw. print screen) lub wydruk wyniku wyszukiwania.

Z czego może wynikać brak konta firmowego na białej liście?

Powodów może być kilka:

- podatnik nie zgłosił do urzędu skarbowego posiadanego rachunku rozliczeniowego;

- zgłoszenie zostało przesłane, ale nie doszło jeszcze do jego weryfikacji, więc wyszukiwarka nie "widzi" tego rachunku;

- podatnik posługuje się tylko kontem osobistym, a tego rodzaju rachunki nie figurują w zestawieniu;

- podatnik posiada konto rozliczeniowe, które zgłosił do urzędu skarbowego, ale nie rejestrował się jako płatnik VAT ze względu na zwolnienie przedmiotowe (zakres działalności) lub podmiotowe (wysokość obrotów) z jego płacenia.

Dlaczego warto wpisać konto firmowe na białą listę? Unikaj sankcji!

Można sobie zadać pytanie o konsekwencje związane z faktem, że firma nie ma na białej liście przypisanego rachunku. Są one dwojakie. Po pierwsze – psychologiczne. Taki kontrahent może wydawać się innym uczestnikom obrotu gospodarczego mało wiarygodny, a nawiązanie z nim współpracy może budzić obawy, np. ze względu na możliwe konsekwencje prawne i podatkowe.

W tym momencie zahaczamy już o drugi aspekt – prawny. Od 1 stycznia 2020 r., zgodnie z zapisami ustawy o podatku dochodowym od osób fizycznych (art. 22p ust. 1. pkt 2) oraz ustawy o podatku dochodowym od osób prawnych (art. 15d ust. 1 pkt 2) transakcje powyżej 15 000 zł zrealizowane na rachunek, który nie figuruje na białej liście, nie mogą być zaliczone w koszty prowadzenia działalności. Na dodatek, gdyby kontrahent nie wywiązał się z obowiązku zapłaty należnego podatku VAT, to firma, która zrealizowała przelew na konto spoza wykazu solidarnie ponosi odpowiedzialność za działania wystawcy faktury. W tym przypadku nie ma znaczenia wartość towaru, od sprzedaży którego nie został zapłacony podatek VAT.

Powiedzmy, że kupiłeś towar za 1000 zł + 230 zł VAT i zapłaciłeś za niego przelewem na rachunek, który nie jest widoczny na liście. Jeśli jego dostawca nie odprowadzi należnego podatku, to służby skarbowe zażądają jego uiszczenia od Ciebie.

Istnieje sposób na swoiste „ubezpieczenie się” przed machinacjami podatkowymi kontrahenta. Wysyłając pieniądze na rachunek, którego nie ma na białej liście, powinieneś zawiadomić o tym fakcie w ciągu 7 dni kalendarzowych naczelnika urzędu skarbowego właściwego dla wystawcy faktury. Kłopot w tym, że trzeba wiedzieć, w którym urzędzie skarbowym rozlicza się kontrahent. Identycznie należy postąpić w przypadku kłopotów technicznych z dostępem do białej listy. Wówczas konieczne jest zapisanie komunikatu o niedostępności (np. zrobienie zrzutu ekranu).

Wyjątkiem od tej reguły jest sytuacja, gdy płatność została zrealizowana na konto spoza białej listy, ale z zastosowaniem mechanizmu podzielonej płatności. W tym przypadku firma uniknie kar bez konieczności zawiadamiania skarbówki.

Krótko mówiąc, weryfikacja kontrahenta na białej liście podatników VAT nie jest obowiązkowa, ale pominięcie jej oznacza brak dochowania należytej staranności i może wiązać się z negatywnymi konsekwencjami. O ile brak możliwości zaliczenia do kosztów uzyskania przychodu płatności zrealizowanej na rachunek nie figurujący w wykazie nie jest nazbyt uciążliwy, to solidarne odpowiadanie za machinacje podatkowe kontrahenta może być bardzo kosztowne.

Komentarze

(0)