Czym jest zdolność leasingowa i dlaczego warto ją sprawdzić?

Mówiąc w pewnym uproszczeniu, jest to ocena Twojej wiarygodności finansowej przeprowadzona w oparciu o kryteria przyjęte przez danego leasingodawcę. Musisz bowiem wiedzieć, że każda firma leasingowa może samodzielnie ustalać warunki umożliwiające uzyskanie leasingu i stosować własne procedury rozpatrywania wniosku. Są więc leasingodawcy, którzy skrupulatnie sprawdzają sytuację finansową swoich klientów i proszą o przedstawienie różnych dokumentów, są i tacy, którzy podejmują decyzję o podpisaniu umowy po okazaniu kilku zaświadczeń.

Jakie czynniki wpływają na zdolność leasingową?

Proces weryfikacji potencjalnych leasingobiorców w dużej mierze zależy od tego, czy dany klient jest osobą prywatną, czy prowadzi działalność gospodarczą. Istotny jest także przedmiot leasingu i wartość umowy (przykładowo, jeśli chciałbyś wziąć w leasing najnowszy model Porsche, Twoja sytuacja majątkowa zostanie "prześwietlona" przez firmę leasingową o wiele dokładniej, niż gdybyś zamierzał wyleasingować dajmy na to Fiata Punto).

Reasumując, w zależności od wspomnianych wcześniej aspektów ocena zdolności leasingowej może mieć charakter standardowy lub uproszczony. W tym pierwszym przypadku będziesz musiał zgromadzić różne dokumenty, na podstawie których leasingodawca wnikliwie przeanalizuje Twoją kondycję finansową, a następnie jakiś czas poczekać na wydanie decyzji. Procedura uproszczona jest o wiele krótsza i wiąże się ze znacznie mniejszą liczbą formalności.

Pozytywna historia kredytowa

Niezależnie od tego, czy starasz się o leasing konsumencki, czy firmowy, musisz liczyć się z tym, że leasingodawca dokładnie prześwietli Twoją historię kredytową, posiłkując się danymi uzyskanymi z BIK-u (Biura Informacji Kredytowej). Wiele firm leasingowych upewnia się również, czy ich klient nie figuruje w BIG InfoMonitor, ERIF BIG, Bankowym Rejestrze Klientów Niesolidnych lub Krajowym Rejestrze Długów. Jeśli więc masz na swoim koncie nieuregulowane zobowiązania i trafiłeś do jednego z tych rejestrów, raczej nie masz co liczyć na otrzymanie leasingu. Piszemy "raczej", ponieważ niektóre firmy leasingowe przymykają oko na negatywne wpisy, pod warunkiem, że klient dysponuje wysokimi dochodami i jest w stanie wnieść wysoki wkład własny.

Czas działalności firmy na rynku

W większości firm leasingowych przedsiębiorstwo może liczyć na podpisanie umowy, o ile funkcjonuje na rynku od co najmniej 6 miesięcy. Nie jest to jednak regułą, gdyż niektórzy leasingodawcy wymagają rocznego lub dwuletniego okresu prowadzenia działalności gospodarczej. Z kolei inni zgadzają się na udzielenie finansowania nawet tym osobom, które dopiero rozpoczęły swoją przygodę z biznesem.

Warto jednak dodać, że firmy z krótkim stażem mogą skorzystać z leasingu jedynie z zachowaniem procedury standardowej oraz pod warunkiem, że zabezpieczą umowę, np. poprzez wskazanie poręczyciela, weksel, gwarancję odkupu, hipotekę na nieruchomości czy blokadę na rachunku bankowym. Często też muszą wnieść wyższy wkład własny.

Majątek firmy

Zdolność leasingowa firmy zależy również od posiadanego przez nią majątku, na który składają się zarówno środki pieniężne, jak i środki trwałe (np. budynki, maszyny, urządzenia, materiały, wyroby gotowe oraz pojazdy). Na korzyść firmy będzie przemawiał także fakt posiadania udziałów w innych przedsiębiorstwach. Dodatkowo w przypadku jednoosobowej działalności gospodarczej leasingodawca weźmie pod uwagę prywatny majątek przedsiębiorcy, a przy spółkach – majątek wspólników.

Obroty firmy i/lub zysk w ujęciu rocznym

Firmy leasingowe chcą mieć pewność, iż leasingobiorca poradzi sobie z terminową spłatą rat leasingu, dlatego biorą pod lupę również takie parametry jak obroty przedsiębiorstwa i/lub wykazywane przez nie zyski. Z reguły też kierują się założeniem, że dochód leasingobiorcy powinien być wyższy niż zsumowane 12 rat leasingu, a wartość wyleasingowanego przedmiotu nie powinna przekraczać 60% rocznego obrotu. W praktyce można jednak znaleźć firmy leasingowe, które stosują łagodniejsze kryteria, np. są skłonne do udzielenia leasingu firmom z ujemnym wynikiem finansowym (zwłaszcza jeśli strata była efektem jednorazowej amortyzacji środka trwałego).

Poziom zadłużenia leasingobiorcy

Kolejnym czynnikiem analizowanym przez firmy leasingowe są pozostałe zobowiązania finansowe potencjalnego klienta (kredyty, pożyczki, poręczenia kredytów, inne leasingi). Warto pamiętać, że w przypadku jednoosobowej działalności gospodarczej czy spółki cywilnej leasingodawcę może interesować także prywatne zadłużenie przedsiębiorcy.

Analiza sektorowa

W niektórych firmach ocena zdolności leasingowej obejmuje również analizę sektorową (czyli branżę, w której działa dana firma). Warto w tym miejscu dodać, iż poszczególni leasingodawcy często są wyspecjalizowani w określonych sektorach gospodarki (np. maszynach budowlanych, samochodach dostawczych, liniach technologicznych dla przemysłu spożywczego). Tak więc leasingodawca, który przede wszystkim finansuje inwestycje budowlane, może nie być zainteresowany współpracą z firmą rybacką, która chciałaby wyleasingować ponton pełnomorski, ponieważ będzie miał trudności z oceną ryzyka w kompletnie obcej dla niego dziedzinie.

Wpłata własna

Często też przyznanie leasingu zależy od wysokości wkładu własnego. Wysoka wpłata własna (do 45%) może znacząco podwyższyć zdolność leasingową i to nawet wówczas, gdy firma nie wykazuje odpowiednich dochodów lub spłaca inne zobowiązania.

Jak sprawdzić, czy dostanę leasing?

Jeśli chcesz poznać swoją zdolność leasingową, możesz skontaktować się z doradcą leasingowym, poprosić o przeanalizowanie Twoich dochodów i dobranie odpowiedniej oferty. Niektóre firmy leasingowe udostępniają też kalkulator umożliwiający samodzielną ocenę swoich możliwości finansowych.

Kontakt z doradcą leasingowym

Samodzielna weryfikacja ofert różnych leasingodawców jest czasochłonnym i żmudnym zajęciem, zwłaszcza gdy Twoja wiedza na temat udostępnianych przez nie produktów jest raczej niewielka. W takim momencie warto skorzystać z usług specjalisty, który na bieżąco śledzi sytuację na rynku leasingowym i potrafi wskazać rozwiązania, które umożliwią Ci osiągnięcie zamierzonych celów.

Dobrego doradcę leasingowego poznasz po tym, iż swoją rekomendację poprzedzi wnikliwą analizą potrzeb klienta. Taki doradca oceni Twoją wiedzę finansową, ustali akceptowany poziom ryzyka, spyta o oczekiwania oraz możliwości finansowe i dopiero na tej podstawie zaproponuje Ci zindywidualizowaną ofertę. Do tego omówi z Tobą wszystkie istotne parametry leasingu, a także wskaże jego wady i zalety.

Podczas rozmowy z doradą spytaj o jego doświadczenie zawodowe i poproś o odpowiedź na następujące pytania:

- Z iloma firmami leasingowymi Pan współpracuje?

- Czy posiada Pan referencje od wcześniejszych klientów?

- Na czym w praktyce polega Pana pomoc?

- Na jakiej podstawie Pan decyduje, która oferta jest najlepsza dla danego klienta?

- Czy jest Pan w stanie wynegocjować korzystniejsze warunki umowy?

- Czy mogę liczyć na Pana wsparcie również po otrzymaniu finansowania?

Jeśli uzyskane odpowiedzi będą dla Ciebie satysfakcjonujące, przejdź do drugiej tury pytań, tym razem bezpośrednio związanych z procesem leasingowym.

- Czy ocenia Pan/ Pani zdolność leasingową klienta i w razie potrzeby wskazuje metody na jej podwyższenie?

- Jakie dokumenty będą wymagane do przygotowania wniosku leasingowego?

- Jaka może być wysokość miesięcznej raty wraz z dodatkowymi kosztami?

- Na jakie "haczyki" w umowie warto zwrócić uwagę?

Oczywiście, po przedstawieniu przez doradcę konkretnych ofert, powinieneś dokładnie się z nimi zapoznać i poprosić o rozwianie wszystkich wątpliwości. Jak mówi przysłowie Kto pyta, nie błądzi, dlatego proś o wyjaśnienia tak długo, aż wszystko zrozumiesz.

Kalkulator zdolności leasingowej

Do samodzielnej oceny zdolności kredytowej możesz także wykorzystać kalkulator, który znajdziesz na stronie niektórych leasingodawców. Warto jednak w tym miejscu dodać, że duże firmy leasingowe unikają tego narzędzia, wolą od razu przedstawić klientowi spersonalizowaną ofertę.

Działanie kalkulatora jest bardzo proste – w odpowiednie pola wpisujesz:

- przedmiot leasingu (samochód osobowy, dostawczy, ciężarowy, ciągnik siodłowy, naczepy, inne środki trwałe, maszyny i urządzenia, sprzęt rolniczy),

- rok produkcji oraz markę (opcjonalnie),

- cenę przedmiotu leasingu,

- wysokość wpłaty własnej (w procentach), wykup końcowy (w procentach), okres finansowania (w miesiącach).

Następnie narzędzie obliczy maksymalną miesięczną ratę leasingu (czyli Twoją zdolność leasingową) i przedstawi Ci rekomendowane oferty.

Rzecz jasna, obliczanie zdolności leasingowej za pomocą kalkulatora ma wyłącznie szacunkowy charakter. Niemniej tego typu aplikacja umożliwia lepszy ogląd swojej sytuacji finansowej i pozwala łatwiej przygotować się do rozmów z leasingodawcą.

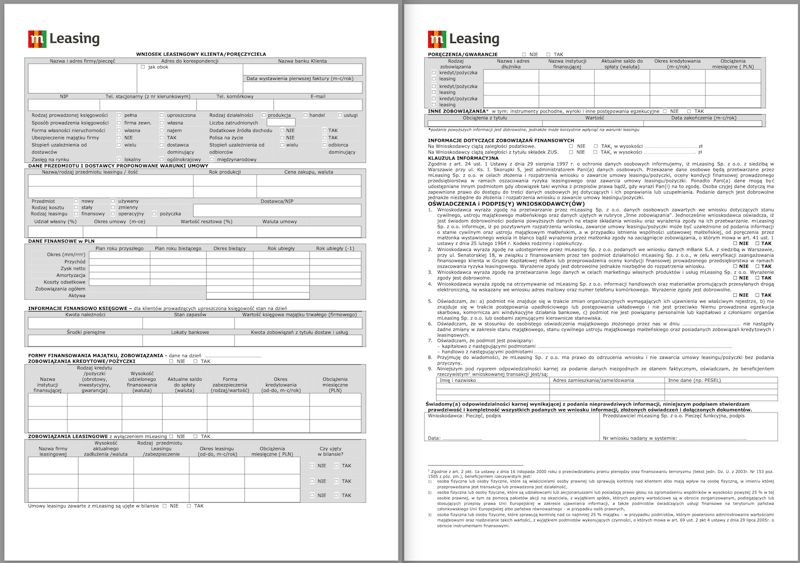

Złożenie wniosku o leasing

We wniosku (który z reguły ma formę kilkustronicowego formularza), należy wpisać następujące dane:

- podstawowe informacje na temat firmy (nazwa, dane kontaktowe, data wystawienia pierwszej faktury),

- rodzaj i sposób prowadzenia księgowości (pełna, niepełna, własna, za pośrednictwem firmy zewnętrznej),

- ubezpieczenie majątku firmy (tak / nie),

- formę własności nieruchomości (własna, najem),

- rodzaj działalności (produkcja, handel, usługi),

- liczbę zatrudnionych,

- stopień uzależnienia od dostawców i odbiorców,

- zasięg na rynku (lokalny, ogólnokrajowy, międzynarodowy),

- dodatkowe źródła dochodu,

- informacje dotyczące przedmiotu leasingu i dostawcy (rodzaj, marka ilość, rok produkcji itp.),

- rodzaj leasingu (finansowy, operacyjny, pożyczka leasingowa),

- ogólne warunki finansowania (np. wysokość opłaty wstępnej, czas trwania umowy, waluta leasingu),

- wyniki finansowe firmy (m.in. przychód, zysk netto, amortyzacja, koszty odsetkowe),

- informacje o pozostałych zobowiązaniach (w tym wynikające z tego tytułu obciążenie miesięczne),

- ewentualne poręczenia, gwarancje,

- informacje dotyczące zobowiązań podatkowych, składek ZUS czy innych obciążeń (np. z tytułu postępowania egzekucyjnego).

W dalszej części wniosku należy także wyrazić wymagane zgody (w tym na ocenę kondycji finansowej firmy w ramach analizy ryzyka leasingowego) oraz złożyć stosowne oświadczenia, m.in. o prawdziwości podanych wcześniej informacji.

Ocena zdolności leasingowej w leasingu konsumenckim

Przypomnijmy w tym miejscu, że leasing konsumencki jest produktem finansowym skierowanym do osób fizycznych (konsumentów). Za jego pomocą możesz sfinansować zarówno rzeczy ruchome (np. nowy lub używany samochód, sprzęt AGD/RTV, meble), jak i nieruchomości.

W większości przypadków otrzymanie leasingu jest szybkie i proste. Aby zawrzeć umowę z firmą leasingową, wystarczy dowód tożsamości, aktualne zaświadczenie o zatrudnieniu i wysokości dochodów.

Niemal wszyscy leasingodawcy akceptują różne źródła dochodu: zatrudnienie na umowę o pracę, emeryturę i rentę, dochody z rolnictwa oraz dochody z umowy dzierżawy i umowy najmu. Leasing konsumencki jest również dostępny dla osób reprezentujących wolne zawody, pracujących na podstawie umowy zlecenia lub na kontraktach.

Jeśli jednak wartość leasingowanego przedmiotu jest znaczna, będziesz musiał dostarczyć większą liczbę dokumentów. Są to:

- wypełniony i podpisany wniosek o leasing,

- dokument tożsamości (dowód osobisty) oraz ksero drugiego dokumentu tożsamości (np. paszportu),

- aktualne zaświadczenie o zatrudnieniu,

- wyciąg z konta bankowego z wykazanym wpływem deklarowanego wynagrodzenia (opcjonalnie - roczne rozliczenie podatkowe PIT),

- zgodę współmałżonka (jeśli kwota finansowania przekracza 100 tys. złotych),

- dokumenty poręczyciela (jeśli konieczne jest dodatkowe zabezpieczenie).

Pamiętaj jednak, że powyższa lista ma charakter przykładowy i może różnić się w zależności od leasingodawcy.

Szczegółowa ocena zdolności leasingowej – jakie dokumenty będziesz musiał przedłożyć?

Także w leasingu firmowym szczegółowa ocena aktualnej sytuacji potencjalnego leasingobiorcy wymaga dostarczenia wielu dokumenty. Zazwyczaj klient musi dołączyć do wniosku o udzielenie leasingu:

- zaświadczenie o wpisie do ewidencji działalności gospodarczej,

- zaświadczenie o nadaniu numeru identyfikacji podatkowej (NIP),

- zaświadczenie o nadaniu nr REGON,

- w przypadku spółki: zaświadczenie z KRS, umowę spółki oraz statut spółki,

- dokument potwierdzający posiadane udziały w innych firmach.

Do tego dochodzą rozmaite pisma poświadczające rzetelność danej firmy: zaświadczenie o niezaleganiu ze składkami ZUS, zaświadczenie z urzędu skarbowego o niezaleganiu z podatkami, oświadczenia o braku prowadzonej egzekucji komorniczej, opcjonalnie – opinia banku prowadzącego rachunek firmy.

Najbardziej interesującymi dla leasingodawcy dokumentami są oczywiście dokumenty księgowe, na podstawie których może obiektywnie ocenić finansową kondycję przedsiębiorstwa. W zależności od tego, w jaki sposób firma rozlicza się z fiskusem, najczęściej obowiązują ją następujące formularze:

- dla firm prowadzących księgi handlowe: pełny bilans, rachunek zysków i strat za ostatni rok obrachunkowy, deklaracje podatkowe za koniec poprzedniego roku,

- w przypadku firm prowadzących księgę przychodów i rozchodów: wyciąg z księgi przychodów i rozchodów, deklaracje podatkowe na koniec poprzedniego roku,

- w przypadku firm rozliczających się za pomocą karty podatkowej: roczna deklaracja PIT, deklaracja VAT od początku bieżącego roku, decyzja US w sprawie wysokości podatku na bieżący rok,

- dla firm opodatkowanych ryczałtem: roczne zeznanie podatkowe za poprzedni rok, deklaracja VAT za miesiące bieżącego roku.

Dodatkowo leasingodawca może poprosić o wykaz posiadanych środków trwałych wraz ze wskazaniem ich wartości, a także o zaświadczenie o obrotach i dochodach z ostatnich 12 miesięcy.

Jak poprawić swoją zdolność leasingową?

Jak już wiesz, każda instytucja finansująca posiada swoje własne kryteria pozwalające na weryfikację klienta. Dlatego ZANIM złożysz wniosek, sprawdź, jak dany leasingodawca wylicza zdolność leasingową (od dochodu, od przychodu, z uwzględnieniem amortyzacji) i czy toleruje wpisy w bazach dłużników. Jeśli wyniki finansowe Twojej firmy nie budzą entuzjazmu, wybierz leasingodawcę, który udostępnia uproszczoną procedurę przyznania leasingu bez konieczności dostarczania dokumentów finansowych.

Kolejnym sposobem na poprawę zdolności leasingowej jest wybór odpowiednich parametrów finansowania, zwłaszcza zadeklarowanie wysokiej wpłaty własnej. Inną metodą jest oparcie transakcji o dodatkowe zabezpieczenia, np. zastaw rejestrowy, hipotekę, poręczenie. Ponadto aby zwiększyć szansę na pozytywne rozpatrzenie wniosku, możesz poprawić swoją historię kredytową, regulując pozostałe zobowiązania. Przykładowo, jeśli starasz się o leasing konsumencki, zrezygnuj z karty kredytowej i limitu w koncie. Natomiast jeśli aplikujesz o leasing firmowy, spłać wszystkie zaległe faktury oraz zamknij lub skonsoliduj posiadane pożyczki.

Podsumowanie

W przypadku kredytów udzielanych przez banki najczęściej musisz przejść szczegółową weryfikację swojej zdolności kredytowej. Bank – zanim wyrazi zgodę na przekazanie środków – przeprowadza szereg czynności, które mają zminimalizować ryzyko związane z Twoją ewentualną niewypłacalnością, dlatego analizuje nie tylko Twoje finanse, lecz również Twoją życiową sytuację. Ocenie podlegają na przykład takie cechy, jak wiek, wykształcenie, zawód oraz stan cywilny osoby występującej o kredyt lub pożyczkę. Istotne jest również miejsce zamieszkania, status mieszkaniowy wnioskodawcy, liczba osób pozostająca na jego utrzymaniu, a przede wszystkim – warunki zatrudnienia i wysokość miesięcznych dochodów.

Natomiast w przypadku oceny zdolności leasingowej lista analizowanych wskaźników jest o wiele krótsza. Dla leasingodawcy najważniejszym kryterium są Twoje dochody, nie zaś to, czy mieszkasz w Wieluniu, czy w Warszawie i czy jesteś ojcem czwórki dzieci.

Biorąc w leasing łatwo zbywalny środek trwały, na który jest duży popyt na rynku wtórnym – np. auto, meble, komputer, panele fotowoltaiczne – możesz liczyć na uproszczone procedury rozpatrzenia wniosku i szybką decyzję o udzieleniu leasingu (w zależności od firmy będziesz na nią czekał od 30 minut do 24 godzin).

Pamiętaj jednak, że każda firma leasingowa ma swoje własne kryteria oceny ryzyka, zwłaszcza związanego z leasingiem dla podmiotów gospodarczych. Jeśli więc jesteś przedsiębiorcą z niewielkim stażem, Twoja firma nie przynosi zysku lub chcesz sfinansować nietypowy przedmiot, to musisz być przygotowany na standardową weryfikację, która niekiedy jest równie szczegółowa, co analiza zdolności kredytowej w bankach.

Komentarze

(0)