Szczegóły oferty

Banki stosują różnego rodzaju opłaty za transfer pieniędzy za granicę, a sposób ich naliczania często jest niejasny dla przeciętnego klienta. Twórcy Wise, którzy swoją ofertę kierują do osób indywidualnych i klientów firmowych, postanowili to zmienić; chcą, by ich usługa była miejscem do zarządzania pieniędzmi, pozwalała oszczędzać podczas wysyłania, otrzymywania i wydawania środków.

Czym jest Wise i jak działa?

Wise stworzyli w 2011 r. dwaj Estończycy. Taavet pracował dla Skype w Londynie i zarabiał w euro, ale potrzebował funtów, by opłacać rachunki. Kristo też mieszkał w Londynie, otrzymywał pensję w funtach, ale spłacał kredyt hipoteczny w euro w Estonii. Co miesiąc panowie sprawdzali rzeczywisty kurs walut w serwisie Reuters, po czym Taavat wysyłał swoje euro na konto Kristo w Estonii, a ten zasilał rachunek Taavata w funtach. Każdy z nich miał tę walutę, której potrzebował, nie ponosząc przy tym niepotrzebnych opłat.

Dlatego panowie postanowili stworzyć usługę, w której przesłanie pieniędzy do dowolnego zakątka świata nie różniłoby się niczym od przelania środków osobie z bliskiego sąsiedztwa. Filozofia działania Wise (dawniej TransferWise) sprowadza się do pomocy ludziom w zarządzaniu ich środkami, by można to robić taniej, szybciej i przejrzyściej.

Najważniejsze cechy Wise:

- konto do przechowywania pieniędzy (indywidualne lub firmowe),

- karta do dokonywania płatności na całym świecie,

- aplikacja mobilna,

- przelewy zagraniczne,

- zarządzanie finansami,

- płatności masowe dla firm.

Wise – opłaty i prowizje

Oto parametry oferty Wise:

- Oferowany produkt

-

platforma do przelewów walutowych

Rodzaj oferowanego produktu platforma do przelewów walutowych

- konta do przechowywania środków w walutach

- karta debetowa Visa / Mastercard

- serwis internetowy i aplikacja mobilna

- Przeznaczenie

- przekazy pieniężne, przechowywanie i wymiana walut

- Opłaty

-

0 zł

Opłata miesięczna 0 zł

0 zł za prowadzenie konta (możliwość przechowywania ponad 50 walut)

- Obsługa klienta

Przeznaczenie

| Dla kogo |

|

|---|---|

| Przeznaczenie |

przekazy pieniężne, przechowywanie i wymiana walut |

Opłaty

| Opłata miesięczna |

0 zł za prowadzenie konta (możliwość przechowywania ponad 50 walut) |

|---|---|

| Karta |

|

| Przelewy |

od 0,64% za przelew (dokładna prowizja uzależniona od konkretnej waluty) |

| Bankomaty |

|

Oferta

| Rodzaj oferowanego produktu |

platforma do przelewów walutowych |

|---|---|

| Główne składniki oferty |

|

| Usługi dodatkowe |

|

| Płatności mobilne |

|

Obsługa klienta

| Kanały obsługi klienta |

|

|---|---|

| Język obsługi |

polski |

Oferta Wise

Oferta Wise (dawniej TransferWise), to kilka usług adresowanych do osób indywidualnych i firm, które pozwalają zarządzać pieniędzmi, wysyłać przelewy i otrzymywać środki w różnych walutach.

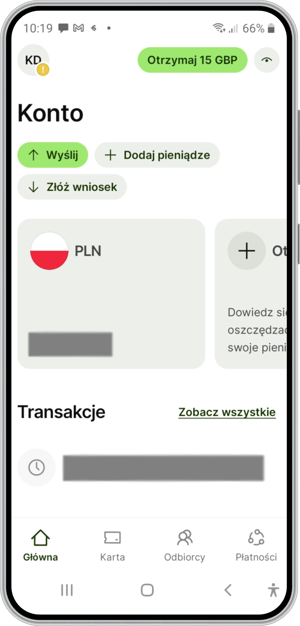

Konto

Korzystający z Wise mogą założyć rachunki dla około 50 walut, ale tylko dla kilku z nich otrzymają dane bankowe umożliwiające transfer pieniędzy. Dzięki temu z jednym kontem Wise klient może mieć różne rachunki do przechowywania pieniędzy i różne dane bankowe do ich otrzymywania. Fintech nie wymaga, by rachunki były aktywnie używane, dopuszczalne jest po prostu przechowywanie na nich środków w danej walucie.

Przelewy walutowe

Wise umożliwia wysłanie pieniędzy do odbiorcy nawet bez posiadania rachunku w danej walucie. Jest to możliwe po przekazaniu środków do Wise, które są przypisane do konkretnej transakcji.

Inna opcja to gospodarowanie swoimi środkami przechowywanymi na otwartych w Wise rachunkach w różnych walutach. Można je swobodnie wymieniać według potrzeb, także korzystając z usługi automatycznego przewalutowania po osiągnięciu przez daną parę walutową wskazanego kursu. Wise deklaruje, że stosuje uśredniony kurs wymiany walut, który można znaleźć na niezależnych serwisach takich jak: Google, XE, Yahoo Finance czy Reuters.

Kurs gwarantowany

Wise szczegółowo opisuje na swojej stronie internetowej, czym jest kurs gwarantowany, jak długo obowiązuje i w jakich sytuacjach może zostać anulowany. Krótko mówiąc, jest to kurs po jakim zostanie zrealizowane przewalutowanie, jeśli potrzebne środki dotrą do Wise w określonym czasie; weekend nie jest uwzględniany w obliczeniach. Kurs gwarantowany na 48 godzin z godziny 17:00 w piątek obowiązuje do 17:00 we wtorek.

Karta debetowa

Wise oferuje kartę wirtualną (dostępną natychmiast po zawarciu umowy o korzystanie z karty) oraz tradycyjną (w wersji plastikowej oraz ekologicznej, z biodegradowalnych materiałów), każda z nich może być dodana do Apple Pay czy Google Pay.

Kartą można płacić we wszystkich miejscach przyjmujących płatności bezgotówkowe i realizować wypłaty z bankomatów. Transakcja w walucie, która znajduje się na rachunku Wise, nie wiąże się z żadnymi kosztami (poza tymi, które mogą być ewentualnie pobrane przez operatora bankomatu), w innym przypadku zostanie pobrana opłata za przewalutowanie.

Aplikacja mobilna

Aplikacja mobilna Wise dostępna jest na urządzenia z system Android oraz iOS.

Wise Business – propozycja dla przedsiębiorców

Wise Business to konto wielowalutowe pozwalające na dokonywanie przelewów, otrzymywanie płatności i wydawanie pieniądze na całym świecie. Dzięki publicznemu API czynności mogą być zautomatyzowane, możliwe jest obsługiwanie płatności masowych.

Utworzenie konta firmowego Wise jest darmowe, fintech pobiera jedynie niewielką jednorazową opłatę za udostępnienie danych bankowych oraz prowizje związane z przewalutowaniem transakcji i za operacje kartą debetową w walucie, której klient nie posiada.

Skorzystanie z tego samego adresu e-mail przy rejestracji konta prywatnego i firmowego sprawia, że możesz się swobodnie przełączać między nimi po zalogowaniu się do Wise.

Przydatne informacje dotyczące wysyłania przelewów z firmowego konta Wise znajdziesz na stronie fintechu.

Polecenie zapłaty, automatyczne przewalutowanie i inne usługi

Wise oferuje także utworzenie polecenia zapłaty, by usługodawcy mogli pobierać płatności z konta klienta za usługi, z których korzysta, np. karnet na siłownię, rachunek za telefon lub energię elektryczną, subskrypcja innych usług.

Możliwe jest skorzystanie z automatycznego przewalutowania, czyli wymiany wskazanej waluty na inną, gdy kurs osiągnie pożądany przez użytkownika poziom. Stosowne dyspozycje (maksymalnie 15 zleceń w danym momencie) można wydać na stronie internetowej oraz w aplikacji mobilnej. System posiada zabezpieczenia uniemożliwiające ustawienie automatycznego przewalutowania na kwotę wyższą niż dopuszczalne limity oraz informuje klienta o osiągnięciu pożądanego kursu, gdy na rachunku nie ma wystarczającej ilości środków na wykonanie operacji.

Wśród narzędzi do płatności są też opcja przekazania darowizny oraz wniosek o rozliczenie ze znajomymi. Wsparcie można przekazać na wybraną organizację humanitarną o zasięgu globalnym lub skupioną na niesieniu pomocy ofiarom konfliktów zbrojnych, klęsk żywiołowych itp. Wniosek o płatność można wysłać bezpośrednio do osób, które także korzystają z Wise. Usługa jest bezpłatna, nie wymaga podawania numeru rachunku ani tworzenia własnej treści.

Tych, którzy korzystają z możliwości jakie daje Wise, fintech zachęca do polecania jego usług znajomym. Istnieje kilka programów zaproszeń, klient jest przypisywany do jednego z nich automatycznie, zależnie od regionu, w którym mieszka. Polscy klienci są najczęściej kwalifikowani do ogólnego programu poleceń usług Wise.

Kto może skorzystać?

Z Wise mogą korzystać osoby indywidualne z pełną zdolnością do czynności prawnych, jak i przedsiębiorcy.

Jak założyć konto Wise?

Założenie konta Wise (rozumianego w tym przypadku jako profil klienta) rozpoczyna się na stronie fintechu i wymaga jedynie podania podstawowych danych (personalia, adres e-mail). Tyle wystarczy, by móc wysyłać i otrzymywać pieniądze.

Kolejny krok to założenie rachunków, na których będą przechowywane środki, dla każdej z walut oddzielnie. Na początek wystarczy jeden, w dowolnej walucie, kolejne można dodać później na stronie internetowej lub w aplikacji mobilnej Wise.

Podobne do Wise

- Oferowany produkt

- platforma do przelewów walutowych

- Przeznaczenie

- przekazy pieniężne, przechowywanie i wymiana walut

- Opłaty

- 0 zł

- Obsługa klienta

- czat, infolinia, e-mail

- konta do przechowywania środków w walutach

- serwis internetowy i aplikacja mobilna

- brak stałych opłat

- koszty przelewu uzależnione od waluty i kraju docelowego (podawane przed zleceniem operacji)

- Oferowany produkt

- e-wallet

- Przeznaczenie

- płatności online

- Opłaty

- 0 zł

- Obsługa klienta

- czat, infolinia

- aplikacja mobilna

- serwis internetowy

- Oferowany produkt

- e-wallet

- Przeznaczenie

- płatności online, transfery pieniężne

- Opłaty

- 0 zł

- Obsługa klienta

- infolinia, formularz kontaktowy

- aplikacja mobilna

- serwis internetowy

- wirtualna i fizyczna karta przedpłacona

- 0 zł za założenie portfela

- pozostałe opłaty dotyczą konkretnych operacji

Przydatne dokumenty

Recenzja eksperta 4.2/ 5

Zalety

- możliwość przechowywania ok. 50 walut

- niskie i transparentne opłaty

- prosty proces rejestracji

Wady

- brak licencji bankowej i gwarancji środków

- brak polskiego numeru IBAN

- ograniczenia dotyczące przyjmowania i wysyłania niektórych walut

Oto moja ocena możliwości, jakie daje Wise.

Ogólna ocena (4.2)

Rozpoczęcie współpracy z Wise trwa zaledwie kilka chwil, wymaga podania jedynie danych personalnych oraz adresu e-mail i numeru telefonu.

Procedura zaczyna się od zarejestrowania adresu e-mail, który będzie służył do wymiany informacji, następnie musisz określić rodzaj otwieranego konta (osobiste lub firmowe). Jako klient indywidualny możesz posiadać tylko jedno konto, podobnie każdy podmiot prawny musi się posługiwać odrębnym kontem.

W odpowiedzi na kolejne pytania wpisujesz kraj zamieszkania, numer telefonu i ustalasz hasło. Po tych czynnościach decydujesz, czy wykonasz pierwszą operację, czy przystąpisz do zakładania rachunków.

Otwarcie rachunków (nawet kilkudziesięciu)

Zakładając rachunek osobisty, musisz podać personalia, datę urodzenia i adres. Od otwierających rachunek firmowy fintech wymaga przekazania numeru NIP oraz adresu firmy.

Jak łatwo się domyślić, pierwszy rachunek nie zostanie otwarty, jeśli nie zostaniesz zweryfikowany (należy przedstawić dokument tożsamości ze zdjęciem). Ważne też jest potwierdzenie adresu zamieszkania (np. poprzez okazanie rachunku za prąd, gaz, telefon) lub zdjęcie selfie, na którym trzymasz dokument obok swojej twarzy.

Fintech zastrzega, że w niektórych sytuacjach może być konieczne dodatkowe uwierzytelnienie – przy przesyłaniu większych kwot możesz się spodziewać pytań o źródło pochodzenia pieniędzy, przy dużej liczbie przelewów o adres, a w przypadku niektórych krajów lub walut pytań o inne kwestie.

Jedną z metod weryfikacji jest nadanie przelewu z konta bankowego, dla którego dane właściciela są zgodne z tymi zapisanymi w rejestrach Wise. Jeśli system nie wykryje różnic, to transakcja zostanie zrealizowana automatycznie, przy czym dotyczy to tylko niektórych walut i kwot nieprzekraczających 15 000 EUR.

Zakres wykorzystania Wise jest dość szeroki, usługi tego fintechu przydadzą się w różnych okolicznościach.

Zarządzanie kontem i kartą płatniczą

Zarządzenie kontem Wise (dawniej TransferWise) jest podobne do korzystania z bankowości elektronicznej. Tu też możesz zmienić adres e-mail, hasło dostępu, wprowadzić logowanie dwuetapowe i – jeśli przyjdzie Ci na to ochota – zrezygnować ze współpracy.

Istotną różnicą jest fakt, że do wysłania pieniędzy nie jest konieczne, by znajdowały się one na konkretnym rachunku walutowym. Można po prosty przekazać środki do Wise korzystając z tradycyjnego przelewu bankowego, przesłania środków z rachunku karty debetowej lub kredytowej, a także za pomocą Apple Pay lub Google Pay, a fintech zajmie się realizacją zlecenia, gdy środki do niego wpłyną.

Będąc posiadaczem konta Wise, możesz w każdym momencie zablokować/odblokować swoją kartę online, wygenerować kolejne karty cyfrowe oraz będziesz otrzymywał powiadomienia o każdej zrealizowanej transakcji. Zakres funkcjonalności jest więc bardzo podobny do karty płatniczej wydawanej przez banki.

Jeśli podczas płatności nie będziesz miał na koncie Wise danej waluty, to fintech udostępni Ci ją z rachunku, na którym opłaty za przewalutowanie są najniższe.

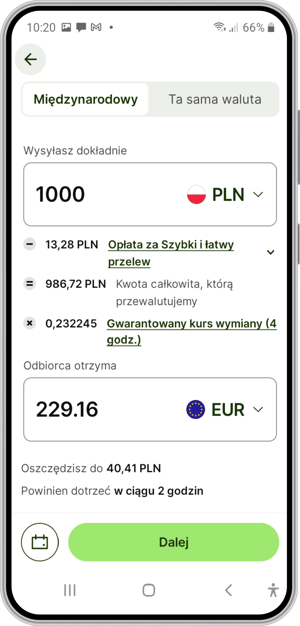

Wysłanie przelewu

Jeśli chcesz zrealizować przelew, zaloguj się na swoje konto Wise i wybierz przycisk Wyślij. W kolejnym kroku podaj kwotę, jaką chcesz wysłać lub tą, którą ma otrzymać odbiorca. W drugim przypadku system automatycznie wskaże Ci, ile pieniędzy powinieneś przekazać do Wise, by odpowiednia suma faktycznie trafiła do adresata.

Od razu zobaczysz, ile zapłacisz za operację i kiedy adresat będzie mógł odebrać pieniądze. Jeśli będą Ci odpowiadały zaproponowane warunki, przechodzisz na kolejny ekran, gdzie wpisujesz numer konta bankowego odbiorcy lub jego adres e-mail.

Wysłanie pieniędzy wymaga określenia celu korzystania z Wise oraz danych pozwalających na zweryfikowanie klienta.

Podobnie wygląda zasilenie konta Wise za pomocą przycisku Dodaj pieniądze.

Warunkiem realizacji transakcji jest uregulowanie związanych z nią opłat. Możesz to zrobić przelewem (w tym celu opuszczasz stronę Wise i logujesz się do bankowości elektronicznej; pamiętaj o zapisaniu danych do przelewu), kartą albo też Apple Pay / Google Pay (przydatne wskazówki, wraz z limitami płatności w różnych krajach, znajdziesz tutaj).

Pierwsze rozwiązanie jest tańsze, ale trwa nieco dłużej. Ważne, by imię i nazwisko właściciela konta bankowego było identyczne z danymi w systemie Wise, podany został prawidłowy numer członkowski Wise i dokładnie taka kwota, jaką wyliczył Ci system.

Po otrzymaniu pieniędzy fintech Wise poinformuje Cię o tym fakcie, przewalutuje transakcję i wyśle przelew do odbiorcy. Dodam, że system pozwala na śledzenie transakcji po zalogowaniu się na konto użytkownika i powiadamia adresata o wysłaniu do niego środków.

Uwaga: przelewy w niektórych walutach, a także na wyższe kwoty, wiążą się z koniecznością przedstawienia dokumentu tożsamości. To jedna z procedur bezpieczeństwa dla klientów fintechu.

Prowizja dla Wise

Prowizja za skorzystanie z przelewu związana jest z walutami wykorzystywanymi w operacji i wybranej metody płatności. Dane te Wise pokazuje już na samym wstępie.

Dokładniejsze informacje zobaczysz w trakcie wpisywania danych niezbędnych do realizacji transakcji. Fintech tłumaczy, że im więcej wie o planowanej operacji, tym łatwiej jest mu oszacować, ile ona faktycznie potrwa. Wiele zależy od kraju, z którego pieniądze są wysyłane i do którego mają trafić, sposobu opłacenia prowizji (przelew bankowy czy karta kredytowa), momentu składania dyspozycji (transakcje są przetwarzane w godzinach pracy banków) oraz względów bezpieczeństwa (niekiedy konieczna jest weryfikacja tożsamości nadawcy przelewu i źródła pochodzenia przesyłanych środków).

W przypadku większości par walutowych możliwe jest przesłanie pieniędzy w ciągu jednego dnia, przy czym różne formy płatności oraz rutynowe czynności sprawdzające mogą opóźnić przekazanie środków. Aktualny stan transakcji możesz śledzić na swoim koncie Wise.

Fintech umożliwia porównanie proponowanych przez siebie kosztów z tymi, które zapłaciłbyś u konkurencji. Dla uniknięcia podejrzeń, że dane są prezentowane wybiórczo lub stronniczo, Wise szeroko tłumaczy, skąd bierze dane do porównania.

Aplikacja mobilna

Aplikacja mobilna Wise pozwala na wysyłanie pieniędzy, przyjmowanie płatności z zagranicy, sprawdzanie kursów wymiany walut (możliwe jest ustawienie powiadomienia o zmianach kursowych) oraz opłacanie rachunków.

W aplikacji możesz zobaczyć pełną listę zleconych płatności, na bieżąco monitorować status przelewu oraz poznać szacunkowy czas dostarczenia pieniędzy, o ile wpiszesz podstawowe dane w kalkulatorze przelewów.

Możliwości działania

Zestawienie walut obsługiwanych przez Wise, wraz z dodatkowymi wyjaśnieniami, znajduje na specjalnym wykazie. Fintech przygotował też zestaw informacji dotyczących możliwości realizacji przelewu w danej walucie i listę krajów, do których można wysłać pieniądze. W przypadku niektórych walut dopuszczalne są tylko przelewy wychodzące.

Specyfika funkcjonowania Wise sprawia, że dostarczenie PLN na konto może potrwać od jednego do dwóch dni roboczych; dotyczy to także przychodzących przelewów natychmiastowych lub ekspresowych wysłanych na dane bankowe klienta w PLN, które są przetwarzane w standardowym czasie. Należy też wspomnieć, że nie ma możliwości przekazywania międzynarodowych przelewów Wire, przelewów SWIFT lub wpłat gotówkowych za pomocą Poczty Polskiej, a także przelewów wysłanych mechanizmem podzielonej płatności (VAT).

Obsługa klienta

Jak już wspomniałem, Wise przygotowało bogaty zestaw informacji nt. swojej oferty. Gdybyś jednak nie znalazł w gotowych materiałach odpowiedzi na swoje pytania, możesz skontaktować się z fintechem poprzez e-mail (zgodnie z zapewnieniami Wise, odpowiedź powinna nadejść w ciągu jednego dnia). Opcja ta jest dostępna tylko dla zalogowanych użytkowników i dotarcie do niej niestety nie jest proste. Trzeba wybrać temat, którego dotyczy problem, potem przejść przez pytania uzupełniające i dopiero jeśli w zaproponowanym przez system artykule nie znajdziesz odpowiedzi na swoje wątpliwości możesz skorzystać z opcji Nadal potrzebuję pomocy, która otwiera formularz pozwalający na opisanie problemu.

Wise zapewnia, że dane klientów są pieczołowicie chronione. Wynika to z przestrzegania surowych standardów bezpieczeństwa oraz stosowanie logowania dwuetapowego. W razie kłopotów klienci mogą liczyć na całodobowe wsparcie dostępne w 14 językach.

Bezpieczeństwo środków wynika z faktu, że fintech działa w różnych krajach świata poprzez swoje spółki-córki, które podlegają lokalnym regulatorom rynku finansowego, odpowiednikom Komisji Nadzoru Finansowego. Wise Europe SA jest spółką zarejestrowaną w Belgii, autoryzowaną przez Belgijski Bank Narodowy. Muszę jednak zaznaczyć, że środki przechowywane w Wise nie są chronione ani przez polski, ani żaden zagraniczny fundusz gwarancyjny.

Czy Wise to dobry wybór?

Wise można oceniać w dwóch kategoriach – przydatności oferowanych przez fintech usług oraz ich kosztów. W obu dziedzinach wystawiam ocenę pozytywną. Oferta nie ogranicza się bowiem do prostego przesyłania pieniędzy czy wymiany walut. Obie usługi są istotą działalności Wise, ale towarzyszy im wiele dodatków, m.in. możliwość korzystania z rachunków w różnych walutach, karta płatnicza, które czynią ofertę Wise kompleksową, przydatną w wielu sytuacjach i okolicznościach. Potwierdzają to opinie użytkowników wystawione na stronie trustpilot.com, gdzie Wise oceniane jest na 4,3 w 5-stopniowej skali.

Warte podkreślenia jest też, że Wise przywiązuje bardzo dużą wagę do udzielenia klientom wyczerpujących informacji na temat różnych aspektów realizacji swoich usług. Na stronie internetowej fintechu w zakładce Pomoc znajduje się logicznie ułożony zestaw tematów, do których opracowano precyzyjne wskazówki dla użytkowników.

Komentarze i opinie

(45)Podane są nieaktualne koszty wydania kart fizycznych. Wydanie karty standardowej kosztuje 16 zł, a wersja ekologiczna (biodegradowalna) kosztuje 26 zł. Wysyłka standardowa za 0 zł (w moim przypadku dostarczona 5 dnia roboczego od zamówienia). Przyśpieszona kurierem dodatkowo płatna.

Odpowiedz

A ja widzę, że opłaty w tekście są prawidłowe, bo takie są na stronie Wise. 16 zł standardowo kosztuje dopiero druga i każda kolejna karta.

Odpowiedz

A jak to sie ma do urzedu skarbowego ? Maja oni wiedze, ze klient ma konto w wise ? Czy taka informacja jest chroniona ?

Odpowiedz

to nie kwestia ochrony, po prostu wise nie ma w systemie ognivo i z tego wynika, że ani skarbówka ani komornik nie mogą widzieć tego konta

Odpowiedz

Kiedy przeprowadzam sie z kraju x do kraju y,w kraju x mam konto ktore chce zlikwidowac ,czy moge z kraju x przeslac pieniadze na transwer wise i Po zamknieciu konta w kraju x przetrzymac pieniadze na koncie transwer wise?

Odpowiedz

Jakieś dziwne kombinacje z przetrzymywaniem pieniędzy planujesz. Przecież najprościej byłoby założyć odpowiednie konto walutowe w tym drugim kraju i przesłać na nie pieniądze.

Odpowiedz

Posiadam transfer wise ,robie przelewy korzystajac z karty,czy moge przetrzymac srodki ,zamykajac konto z ktorego robilam przelew do transwer wise

Odpowiedz

Przetrzymywanie środków, nawet przez krótki czas, w instytucji która nie jest bankiem i nie jest objęta system gwarancji bankowych, nie wydaje mi się najlepszym pomysłem. Choć firma jest stabilna i nic nie wskazuje na jej kłopoty, jest to jednak pewne ryzyko.

Odpowiedz

Dzień dobry! Czy jest możliwość wpłacenia gotówki na konto Wise bezpośrednio? Dziękuję!

Odpowiedz

Zasilenie konta Wise zawsze odbywa się elektronicznie poprzez wykonanie przelewu.

Odpowiedz