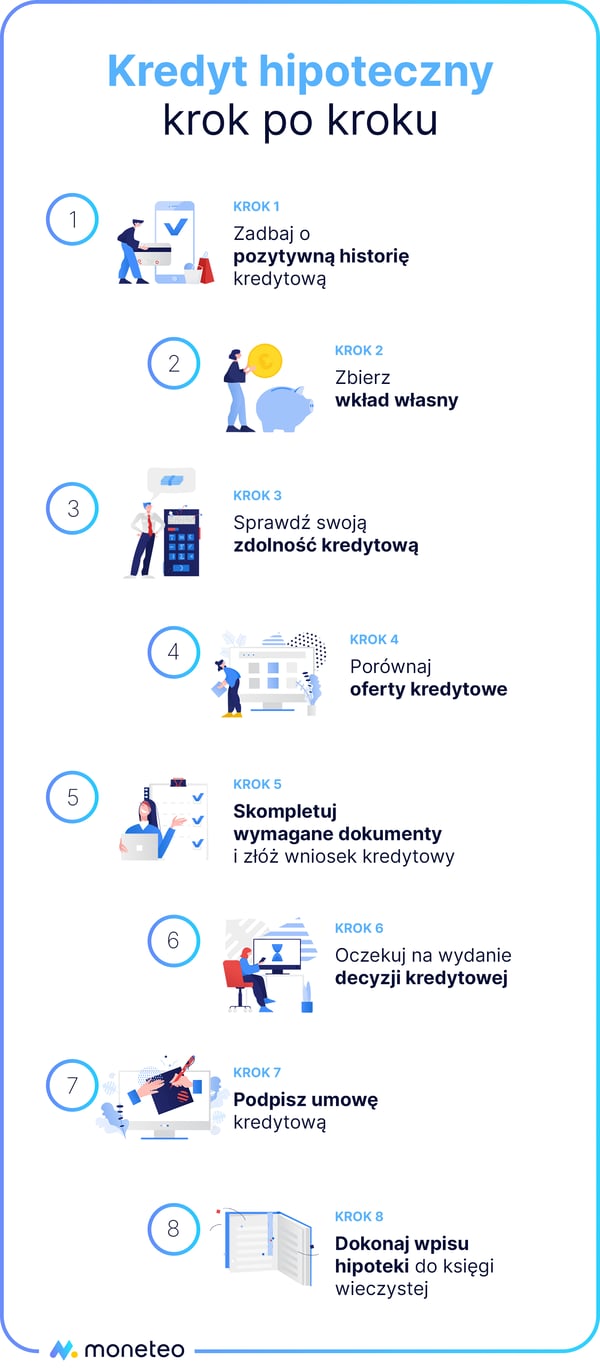

Kredyt hipoteczny - krok po kroku

Kredyt hipoteczny to wieloletnie zobowiązanie finansowe, udzielane zwykle na dość wysoką kwotę. Okres spłaty kredytu hipotecznego może wynosić nawet 30 lub 35 lat, a otrzymane środki możesz przeznaczyć na określony cel służący zaspokojeniu potrzeb mieszkaniowych tj.:

- zakup mieszkania bądź domu,

- budowę domu,

- kupno działki budowlanej,

- remont mieszkania lub domu.

Proces pozyskania tego rodzaju finansowania wydaje się bardzo złożony, jednak nie powinieneś się go obawiać. Jeżeli masz na oku konkretną nieruchomość bądź przymierzasz się do budowy domu i wkrótce planujesz wnioskować o kredyt hipoteczny, sprawdź koniecznie, jak odpowiednio się do tego przygotować i na co zwrócić szczególną uwagę.

Jak wziąć kredyt hipoteczny krok po kroku?

Krok 1: Zadbaj o pozytywną historię kredytową

Przy ubieganiu się o kredyt hipoteczny kluczową rolę odgrywa historia kredytowa, która opiera się na spłacie dotychczasowych zobowiązań. Dla banku niezwykle ważne jest terminowe regulowanie rat, a odnotowane opóźnienia i zaległości mogą negatywnie wpłynąć na ocenę wiarygodności kredytowej i uniemożliwić uzyskanie finansowania.

Warto zaznaczyć, że brak wcześniejszych zobowiązań finansowych i tym samym brak historii kredytowej nie stanowi przeszkody w uzyskaniu kredytu hipotecznego.

Historia Twoich spłat zostanie sprawdzona przez bank w trakcie wnioskowania na podstawie raportu BIK.

Krok 2: Zbierz wymagany wkład własny

Zapewne już wiesz, że banki nie finansują 100% kosztu inwestycji. Niezbędne będzie zaangażowanie własnych środków. Zgodnie z Rekomendacją S minimalny wkład własny wynosi 20% wartości nieruchomości. Warto wiedzieć, iż część instytucji finansowych obniża minimalny próg do 10%, jednak należy wówczas liczyć się z obowiązkiem zawarcia ubezpieczenia niskiego wkładu własnego, który wpłynie na zwiększenie całkowitego kosztu kredytu.

Co istotne, jeżeli planujesz pozyskać kredyt na budowę domu, za wkład własny będzie mogła posłużyć działka budowlana do której posiadasz prawo własności i na której docelowo będzie znajdować się nieruchomość. Jej aktualna wartość zostanie wyceniona przez rzeczoznawcę majątkowego.

Krok 3: Sprawdź swoją zdolność kredytową

W następnej kolejności powinieneś zweryfikować swoją zdolność kredytową. Dzięki temu, dowiesz się jakie są Twoje możliwości finansowe oraz szanse na otrzymanie kredytu w oczekiwanej wysokości.

W jaki sposób obliczana jest zdolność kredytowa? Przede wszystkim uwzględniane są takie czynniki jak m.in. wiek, płeć, wysokość uzyskiwanych dochodów, forma zatrudnienia, posiadane zobowiązania, koszty utrzymania czy ilość osób w gospodarstwie domowym. Na tej podstawie określana jest maksymalna wysokość finansowania, jaką możesz otrzymać od kredytodawcy.

Weryfikację zdolności kredytowej zdecydowanie warto przeprowadzić jeszcze przed złożeniem wniosku o kredyt. Jeżeli okaże się, że jest ona zbyt niska, będziesz miał czas, by ją poprawić. Może się zdarzyć, iż wskazane będzie zamknięcie niektórych posiadanych zobowiązań, np. karty kredytowej, co wpłynie na zwiększenie Twoich szans na otrzymanie pozytywnej decyzji.

Zdolność kredytową możesz sprawdzić w dowolnej instytucji finansowej bądź u pośrednika kredytowego. Należy jednak mieć na uwadze, iż ze względu na odmienną politykę oraz zróżnicowane kryteria, zdolność kredytowa w każdym banku może być nieco inna.

Krok 4: Porównaj oferty kredytowe

Kolejnym krokiem jest przegląd aktualnych ofert kredytowych. Zwróć uwagę na warunki udzielenia finansowania, m.in. na wysokość minimalnego wkładu własnego, formy zatrudnienia, które są akceptowane przez dany bank czy wymagane dodatkowe produkty, dzięki którym możliwe jest uzyskanie atrakcyjniejszych warunków finansowania.

Dodatkowo warto porównać koszty interesujących Cię ofert. Na tym etapie warto skorzystać z rankingu kredytów hipotecznych, który zawiera najkorzystniejsze oferty banków. Dzięki niemu szybko zorientujesz się ile wynosi orientacyjna wysokość raty, całkowita kwota do spłaty, oprocentowanie czy prowizja. Dowiesz się również m.in. jaki jest minimalny wkład własny, maksymalny okres kredytowania oraz wymagane produkty dodatkowe.

Krok 5: Skompletuj wymagane dokumenty i złóż wniosek kredytowy

Znalazłeś interesujące Cię oferty? Pora na złożenie wniosków o kredyt, najlepiej do wybranych 2-3 banków. Pamiętaj, że każdy bank stosuje własny algorytm do oceny zdolności kredytowej, co oznacza, że jej wynik może się różnić między instytucjami. Złożenie wniosków w kilku bankach zwiększa szanse na uzyskanie pozytywnej decyzji.

Do wniosku należy dołączyć dokumenty niezbędne do uzyskania kredytu hipotecznego. Można je podzielić na trzy kategorie: dokumenty osobowe, potwierdzające osiągane dochody oraz dotyczące nieruchomości.

Warto wiedzieć, że dokładny zakres wymaganej dokumentacji różni się w zależności od formy zatrudnienia oraz celu kredytowania, a dodatkowo może być nieco inny w każdym banku.

Krok 6: Oczekuj na wydanie decyzji kredytowej

Po złożeniu wniosków wraz ze wskazanymi przez bank dokumentami możesz oczekiwać na decyzje kredytową.

Jeżeli okaże się, iż kilka banków jest w stanie udzielić Ci finansowania, będziesz miał możliwość porównania warunków kredytów oraz wybrania tej oferty, która najbardziej odpowiada Twoim oczekiwaniom.

Krok 7: Podpisz umowę kredytową

Jeżeli zaakceptujesz warunki zaproponowane przez wybrany bank zostanie przygotowana dla Ciebie umowa kredytowa. Podpiszesz ją w placówce bankowej. Pamiętaj, żeby dokładnie ją przeczytać, a w razie pojawienia się wątpliwości niezwłocznie je wyjaśnić.

Jeżeli celem kredytowania jest kupno nieruchomości, po zawarciu umowy niezbędne będzie dostarczenie aktu notarialnego, potwierdzającego własność. Dokument ten zawrzesz ze sprzedającym u notariusza. W przypadku, gdy nieruchomość jest jeszcze w trakcie budowy podpisanie aktu własności będzie możliwe po oddaniu nieruchomości do użytkowania.

Termin wypłaty środków z kredytu hipotecznego zależy od tego, czy dotyczy on rynku wtórnego, pierwotnego oraz od indywidualnych zapisów w umowie kredytowej. Środki zostaną uruchomione po spełnieniu wszystkich warunków wskazanych przez bank.

W zależności od celu kredytowania oraz stanu zaawansowania inwestycji środki zostaną przekazane na rachunek bankowy sprzedającego, dewelopera bądź Twój, a dodatkowo mogą być wypłacone jednorazowo bądź w transzach. Forma wypłaty środków zostanie dokładnie określona w umowie.

Krok 8: Dokonaj wpisu hipoteki w księdze wieczystej

Jako, że kredyt hipoteczny wiąże się z dokonaniem zabezpieczenia na rzecz banku w formie hipoteki, niezbędne będzie złożenie wniosku o wpis do księgi wieczystej.

Można tego dokonać za pośrednictwem notariusza bądź udając się bezpośrednio do Sądu Rejonowego właściwego dla miejsca położenia nieruchomości. Dokonanie wpisu hipoteki do księgi wieczystej wiąże się z koniecznością uiszczenia opłaty w wysokości 200 zł.

Po złożeniu wniosku o wpis hipoteki czas oczekiwania na jego dokonanie może wynosić od kilku tygodni, nawet do kilku miesięcy. Po jego uprawomocnieniu niezbędne będzie dostarczenie do banku odpisu księgi wieczystej. Na jego podstawie kredytodawca zwolni Cię z obowiązku opłacania zwrotnego ubezpieczenia pomostowego, jeżeli było ono pobierane.

Proces pozyskania kredytu hipotecznego – podsumowanie

Proces pozyskania kredytu hipotecznego jest dość złożony, jednak znajomość jego etapów pomoże Ci uniknąć niepotrzebnego stresu. Pamiętaj, by w pierwszej kolejności zadbać o pozytywną historię spłat zobowiązań oraz odpowiednią zdolność kredytową, które są niezbędne do otrzymania pozytywnej decyzji. Dodatkowo, warto wcześniej skompletować wszystkie niezbędne dokumenty, co może przyśpieszyć przebieg procedury kredytowej. Dzięki temu szybciej uzyskasz środki niezbędne do sfinansowania wymarzonej nieruchomości.

Komentarze

(0)