Co to jest faktoring?

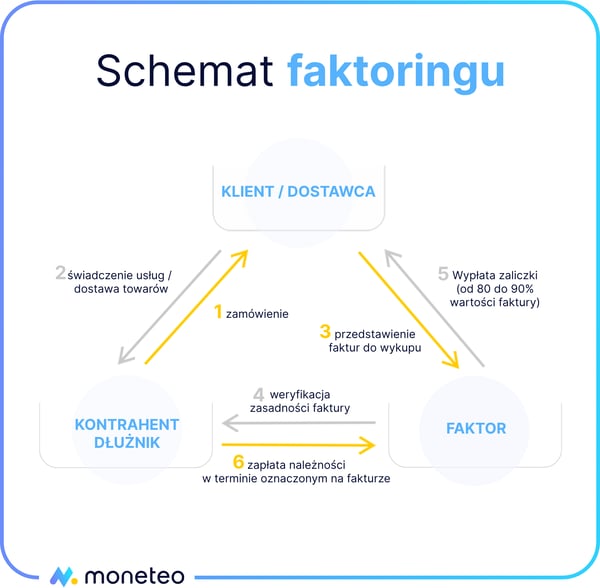

Jest to usługa polegająca na wykupie przez firmę faktoringową nieprzeterminowanych faktur o długim terminie płatności. Finansujący przejmuje fakturę od przedsiębiorcy i wypłaca na jego konto od 80% do 100% jej wartości, za co pobiera uzgodnioną prowizję. Przedsiębiorca może przeznaczyć otrzymane środki na dowolne cele związane z bieżącą działalnością firmy, np. na pensję dla pracowników, zakup materiałów, zapłatę dla podwykonawców, ZUS czy podatki. Tak więc dzięki faktoringowi firma dysponuje pieniędzmi natychmiast po dokonaniu sprzedaży, tak jak to ma miejsce w przypadku płatności gotówkowej.

Oferta firm faktoringowych zawiera także szereg usług dodatkowych, takich jak przejęcie ryzyka niewypłacalności dłużnika, weryfikacja potencjalnych kontrahentów, monitoring płatności, rozliczanie spłat czy działania windykacyjne podejmowane w imieniu klienta. Reasumując, faktoring z jednej strony poprawia płynność finansową przedsiębiorstwa, z drugiej – pozwala na obniżenie kosztów związanych z administracją należnościami.

Uczestnicy faktoringu

Definicję i warunki świadczenia usługi faktoringowej reguluje międzynarodowa konwencja z 28 maja 1988 r. podpisana w Ottawie. Faktoring w Polsce jest traktowany jako umowa nienazwana, zawierana na podstawie art. 353 Kodeksu cywilnego oraz kodeksu spółek handlowych.

Umowę faktoringową podpisują dwie strony: przedsiębiorca (faktorant) oraz instytucja specjalizująca się w wykupie przedterminowych wierzytelności (faktor). Faktorantami są zazwyczaj przedsiębiorstwa produkcyjne, usługowe i handlowe, które prowadzą sprzedaż z odroczonym terminem płatności.

Uczestnikiem faktoringu jest również dłużnik faktoringowy, czyli kontrahent danej firmy, zobowiązany do zapłaty faktury w określonym terminie. Nie jest on jednak stroną umowy, choć w niektórych rodzajach faktoringu musi wyrazić zgodę na przeniesienie wierzytelności na nowego nabywcę, czyli faktora.

Rodzaje faktoringu

Ze względu na przyjęte kryteria wyróżniamy kilka typów faktoringu. Podstawą podziału może być np. liczba obsługiwanych faktur, miejsce prowadzenia działalności przez kontrahentów, charakter zobowiązania, jawność umowy, docelowa grupa, do której kierowana jest usługa bądź też to, która strona – faktor czy faktorant - ponosi ryzyko niewypłacalności dłużnika.

Podział faktoringu ze względu na przejęcie ryzyka niewypłacalności kontrahenta

Niewypłacalność kontrahenta oznacza, że nie jest on zdolny do spłaty swoich zobowiązań finansowych. W zależności od tego, kto ponosi ryzyko związane z taką sytuacją, mamy do czynienia z faktoringiem pełnym, niepełnym oraz mieszanym.

- Faktoring pełny (in. właściwy, bez regresu) – polega na tym, że firma faktoringowa we własnym imieniu i na własny rachunek egzekwuje należność od kontrahentów danego przedsiębiorstwa i bierze na siebie ryzyko ich niewypłacalności. Innymi słowy, gdy kontrahent zalega ze spłatą faktury, to faktor ponosi konsekwencje tej opieszałości i to on podejmuje działania windykacyjne. Przedsiębiorca nie musi zwracać otrzymanej zaliczki ani zajmować się odzyskiwaniem długu. Dla firmy faktoringowej ten rodzaj faktoringu wiąże się z większym ryzykiem, co przekłada się na wyższe opłaty.

- Faktoring niepełny (in. niewłaściwy, z prawem regresu) - ten rodzaj faktoringu jest dla przedsiębiorcy mniej opłacalny, ponieważ to na nim spoczywa ryzyko niewypłacalności dłużnika. W momencie, w którym kontrahent zalega z zapłatą, przedsiębiorca musi oddać faktorowi kwotę zaliczki (wraz z kosztami), a następnie sam windykować należność. Dlatego tę formę faktoringu można polecić firmom, które pilnie potrzebują środków na regulowanie bieżących zobowiązań, a jednocześnie posiadają stałych i rzetelnych partnerów handlowych.

- Faktoring mieszany – stanowi połączenie faktoringu właściwego i niewłaściwego. Faktor przejmuje ryzyko tylko do pewnej, ustalonej w umowie kwoty, a po jej przekroczeniu ryzyko zostaje przeniesione na przedsiębiorcę.

Rodzaje faktoringu ze względu na charakter zobowiązania

W oparciu o to kryterium wyróżniamy:

- Faktoring wierzytelnościowy - sprowadza się do wypłaty należności z faktury przez faktora, tak jak ma to miejsce w faktoringu pełnym, niepełnym i mieszanym.

- Faktoring odwrotny (dłużny, zakupowy) - ten typ finansowania przypomina nieco krótkoterminową pożyczkę zaciąganą na spłatę zobowiązań. W tym przypadku firma faktoringowa finansuje zobowiązania klienta wobec jego dostawców. Przedsiębiorca – po otrzymaniu faktury od swojego kontrahenta - przekazuje ją faktorowi, który następnie reguluje płatność. Dzięki temu przedsiębiorca może np. zamówić większą ilość produktów lub usług, nie płacąc za nie od razu. Po ustalonym terminie faktorant zwraca firmie faktoringowej należną kwotę powiększoną o prowizje i odsetki.

Podział faktoringu ze względu na jawność umowy

Jednym z kryteriów podziału usług faktoringowych jest jawność umowy. Jeżeli kontrahent (dłużnik) ma świadomość, że faktor przejmuje jego zobowiązanie, mamy do czynienia z faktoringiem jawnym. Natomiast jeśli kontrahent nie wie, że wystawca faktury podpisał umowę z firmą faktoringową, to taką formę finansowania nazywamy faktoringiem cichym (tajnym).

Podział faktoringu ze względu na liczbę faktur

W tej kategorii wyróżniamy faktoring pojedynczy (często oferowany pod nazwą „Finansowanie faktur”) oraz faktoring globalny. Pierwszy – jak sama nazwa wskazuje – dotyczy pojedynczych wierzytelności, a przedsiębiorca ma pełną dowolność w ich wyborze. Natomiast w ramach faktoringu globalnego faktorant przekazuje faktorowi wszystkie faktury wystawiane dla jednego lub kilku klientów.

Podział faktoringu ze względu na miejsce prowadzenia działalności przez kontrahentów

Kolejny podział uwzględnia miejsce, w którym kontrahent prowadzi działalność gospodarczą. Przedsiębiorca może więc skorzystać z faktoringu krajowego, który obejmuje wyłącznie firmy zarejestrowane w Polsce lub faktoringu międzynarodowego, zwanego także faktoringiem eksportowym. W przypadku tego ostatniego cześć firm faktoringowych oferuje dodatkowe usługi, np. weryfikację zagranicznych kontrahentów lub pomoc prawną w odzyskiwaniu należności na terytorium innego kraju. I choć są to usługi dość drogie (np. w Alior Banku opłata za „Badanie Zagranicznego Kontrahenta” wynosi min. 1000 zł), to mogą okazać się dużym wsparciem dla firm wkraczających na zagraniczne rynki.

Podział ze względu na grupę docelową, do której kierowana jest usługa

Wielu faktorów (zwłaszcza pozabankowych) oferuje również usługę mikrofaktoringu. W rzeczywistości jest to klasyczny faktoring z regresem dedykowany mikro- i małym przedsiębiorcom, czyli firmom, których roczne obroty nie przekraczają 1 mln złotych.

Faktoring dla firm – kto może skorzystać?

Teoretycznie z usługi faktoringu mogą skorzystać wszystkie rodzaje przedsiębiorstw bez względu na ich formę prawną, wielkość czy branżę. Faktoring jest więc dostępny zarówno dla jednoosobowej działalności gospodarczej, jak i spółki z ograniczoną odpowiedzialnością czy dużej korporacji. Może się jednak zdarzyć – zwłaszcza w przypadku faktoringu oferowanego przez banki - iż faktor uzależnia podpisanie umowy od spełnienia dodatkowych warunków. Przykładowo, mBank udostępnia faktoring jednoosobowym działalnościom gospodarczym, jednak wcześniej sprawdza ich zdolność do spłaty limitu faktoringowego, co wiąże się z weryfikacją zdolności kredytowej.

Znacznie liberalniej traktują swoich klientów pozabankowe firmy faktoringowe. Podmioty te są otwarte na współpracę również z takimi firmami, które nie posiadają wysokiej zdolności kredytowej ani odpowiednio długiej historii działalności. Jednak choć uzyskanie finansowania za pomocą faktoringu jest w firmach pozabankowych znacznie łatwiejsze, z reguły wiąże się z wyższymi kosztami.

Podsumowanie

Zanim podejmiemy decyzję o podjęciu współpracy z firmą faktoringową, powinniśmy szczegółowo przeanalizować potrzeby przedsiębiorstwa, kondycję finansową kontrahentów oraz związane z usługą koszty i korzyści. Staranna ocena tych aspektów pozwoli dopasować rodzaj faktoringu do specyfiki działalności naszej firmy i ułatwi nam prowadzenie biznesu.

Ranking firm faktoringowych - marzec 2026

- Limit faktoringowy

- 5 tys. zł - 300 tys. zł

- Wysokość zaliczki

- do 100% wartości faktury

- Waluta

- PLN, EUR i inne

- Rodzaje faktoringu

- z regresem, bez regresu, odwrotny

- Limit faktoringowy

- 50 tys. zł - 300 tys. zł

- Wysokość zaliczki

- do 100% wartości faktury

- Waluta

- PLN, EUR

- Rodzaje faktoringu

- z regresem

- Limit faktoringowy

- 300 tys. zł - 15 mln zł

- Wysokość zaliczki

- do 100% wartości faktury

- Waluta

- PLN, EUR, USD

- Rodzaje faktoringu

- z regresem, bez regresu, odwrotny

Komentarze

(0)