Promesa kredytowa – co to jest i do czego jest potrzebna?

Promesa kredytowa to oficjalny dokument wydawany przez bank. Jest to pisemna obietnica wobec klienta, w której bank zobowiązuje się do udzielenia kredytu w określonej wysokości pod warunkiem spełnienia przez wnioskodawcę wskazanych warunków. Promesa kredytowa przyjmuje formę zaświadczenia opatrzonego pieczęcią banku. Termin jej ważności wynosi zazwyczaj 30 lub 60 dni.

Dokument ten może być przydatny w wielu różnych sytuacjach. Najczęstszą z nich jest planowanie kupna nieruchomości za pomocą kredytu hipotecznego. Uzyskanie promesy jest potwierdzeniem zdolności kredytowej wnioskodawcy, dlatego też będąc w jej posiadaniu, zyskasz większą pewność, że bank będzie skłonny do przyznania Ci niezbędnej kwoty. Wiedza na temat maksymalnej wysokości kredytu, jaką możesz otrzymać, znacznie ułatwi Ci poszukiwanie odpowiedniej nieruchomości.

Może również się zdarzyć, że przed podpisaniem umowy przedwstępnej o przedstawienie promesy bankowej poprosi Cię sam sprzedawca nieruchomości. Pisemna deklaracja wydana przez bank będzie bowiem dla niego zapewnieniem, że uzyskasz środki niezbędne na pokrycie kosztów zakupu. Daje to korzyść obu stronom - zarówno Tobie jak i zbywcy. W Twoim przypadku uzyskanie promesy zminimalizuje ryzyko utraty wpłaconego zadatku z powodu odmowy udzielenia kredytu, a niekiedy może pozwolić także na wynegocjowanie jego niższej kwoty. Zbywca z kolei będzie mieć większą pewność, że nie straci cennego czasu, gdyż osoba zainteresowana jego nieruchomością jest wiarygodna, a transakcja - z dużym prawdopodobieństwem - zostanie sfinalizowana.

Promesa kredytowa może występować w dwóch wersjach - skróconej oraz pełnej. Pierwsza z nich potwierdza możliwość uzyskania przez wnioskodawcę kredytu w określonej wysokości, z kolei druga jest wersją bardziej szczegółową, gdyż odnosi się do konkretnej nieruchomości oraz związanych z nią wymagań kredytowych. O pierwszą podstawową wersję promesy wnioskodawca może starać się jeszcze przed rozpoczęciem poszukiwań wymarzonej nieruchomości. W przypadku chęci uzyskania wersji szczegółowej powinien on mieć już wybrane konkretne mieszkanie lub dom, bowiem niezbędne wówczas będzie dostarczenie dodatkowych dokumentów dotyczących nieruchomości.

Promesa kredytowa a przedwstępna decyzja kredytowa - czym się różnią?

Promesę kredytową i przedwstępną decyzję kredytową różni przede wszystkim charakter oraz wiążące konsekwencje.

Pierwsza z nich stanowi pisemne zobowiązanie kredytodawcy do udzielenia finansowania na określonych warunkach, po spełnieniu przez wnioskodawcę wskazanych wymagań. Wystawienie promesy może wiązać się z opłatą.

Przedwstępna decyzja kredytowa jest z kolei informacją od banku o możliwości przyznania kredytu. Jeżeli jest ona pozytywna, oznacza to, że na podstawie wstępnej analizy bank byłby skłonny do udzielenia klientowi kredytu, jednak nie jest to zobowiązujące. Należy mieć na uwadze, że ostateczna decyzja - po przeprowadzeniu pełnej analizy klienta - może być odmienna. Uzyskanie przedwstępnej decyzji kredytowej na początkowym etapie procesu kredytowego pozwala na szybką ocenę szans na uzyskanie finansowania i nie wiąże się z opłatą.

Jakie warunki trzeba spełnić, aby otrzymać promesę kredytową?

By uzyskać promesę kredytową należy spełnić określone warunki. Wnioskodawca powinien przede wszystkim posiadać odpowiednią zdolność kredytową i złożyć wymagane dokumenty.

Zdolność kredytowa

Odpowiednia zdolność kredytowa jest podstawowym warunkiem niezbędnym do uzyskania promesy. Stanowi ona dla banku potwierdzenie, że będziesz w stanie bezproblemowo spłacać kredyt o określonej wysokości. Ocena zdolności kredytowej opiera się na analizie wielu czynników, w tym m.in. wysokości i źródła uzyskiwanych dochodów, kosztów utrzymania, wysokości posiadanych zobowiązań, stanu cywilnego czy liczby osób na utrzymaniu.

Dokumenty wymagane przez bank

Przed wystawieniem promesy kredytowej bank może wymagać przedstawienia:

- dokumentów osobowych (np. dowód osobisty);

- dokumentów dochodowych (np. zaświadczenie o zatrudnieniu i zarobkach, wyciąg z rachunku bankowego);

- dokumentów dotyczących nieruchomości (w przypadku promesy pełnej).

Liczba i rodzaj wymaganych dokumentów różni się w zależności od formy zatrudnienia, indywidualnej sytuacji klienta, polityki banku oraz wnioskowanej wersji promesy. Dokładną dokumentację przedstawi Ci pracownik banku.

Dodatkowe warunki

Wnioskując o promesę nie należy zapominać także o historii kredytowej. Bank sprawdzi w BIK-u (Biurze Informacji Kredytowej) czy rzetelnie wywiązywałeś z dotychczasowych zobowiązań. Należy mieć na uwadze, że negatywne wpisy obniżają wiarygodność wnioskującego, co może poskutkować odmową wydania promesy.

Jak wygląda procedura uzyskania promesy kredytowej?

Procedura uzyskania promesy kredytowej sprowadza się do wyboru banku, złożenia wniosku wraz z kompletem wymaganych dokumentów, analizy zdolności i wiarygodności kredytowej wnioskodawcy, a ostatecznie, w przypadku pozytywnej decyzji banku - do wystawienia dokumentu.

Które banki udzielają promesy kredytowej?

Warto wiedzieć, iż obecnie uzyskanie promesy kredytowej umożliwia kilka instytucji, wśród których wyróżnić można Bank Pekao SA, BOŚ Bank oraz mBank. Jeżeli bank, w którym zamierzasz złożyć wniosek, nie wystawia promesy, wówczas - jeżeli zdecydowałeś się na konkretną nieruchomość - możesz wnioskować bezpośrednio o wydanie decyzji kredytowej. Proces ten zwykle trwa nieco dłużej, jednakże po uzyskaniu zgody banku będziesz miał całkowitą pewność, że kredyt zostanie Ci przyznany.

Złożenie wniosku o promesę kredytową

W celu uzyskania promesy kredytowej należy udać się do wybranego banku lub skontaktować się z infolinią, a następnie złożyć stosowny wniosek. Jak już wiadomo, promesa wydawana jest na podstawie weryfikacji zdolności kredytowej, dlatego też konieczne będzie dostarczenie dodatkowych dokumentów. Jeżeli ubiegasz się o promesę szczegółową, niezbędne będzie także dołączenie dokumentacji dotyczącej nieruchomości. W trakcie trwania procesu kredytodawca sprawdzi również historię spłat Twoich dotychczasowych zobowiązań, a następnie, w przypadku pozytywnej oceny zdolności i wiarygodności kredytowej, przygotuje i wystawi promesę.

Ile się czeka na promesę kredytową?

Czas oczekiwania na wystawienie promesy zależy od wybranej wersji dokumentu, indywidualnej sytuacji wnioskodawcy oraz wewnętrznej polityki banku - zwykle wynosi on od kilku dni do dwóch tygodni. Po wydaniu promesa ważna jest zazwyczaj przez 30 lub 60 dni. W tym czasie należy dopełnić wszystkich wskazanych w dokumencie formalności.

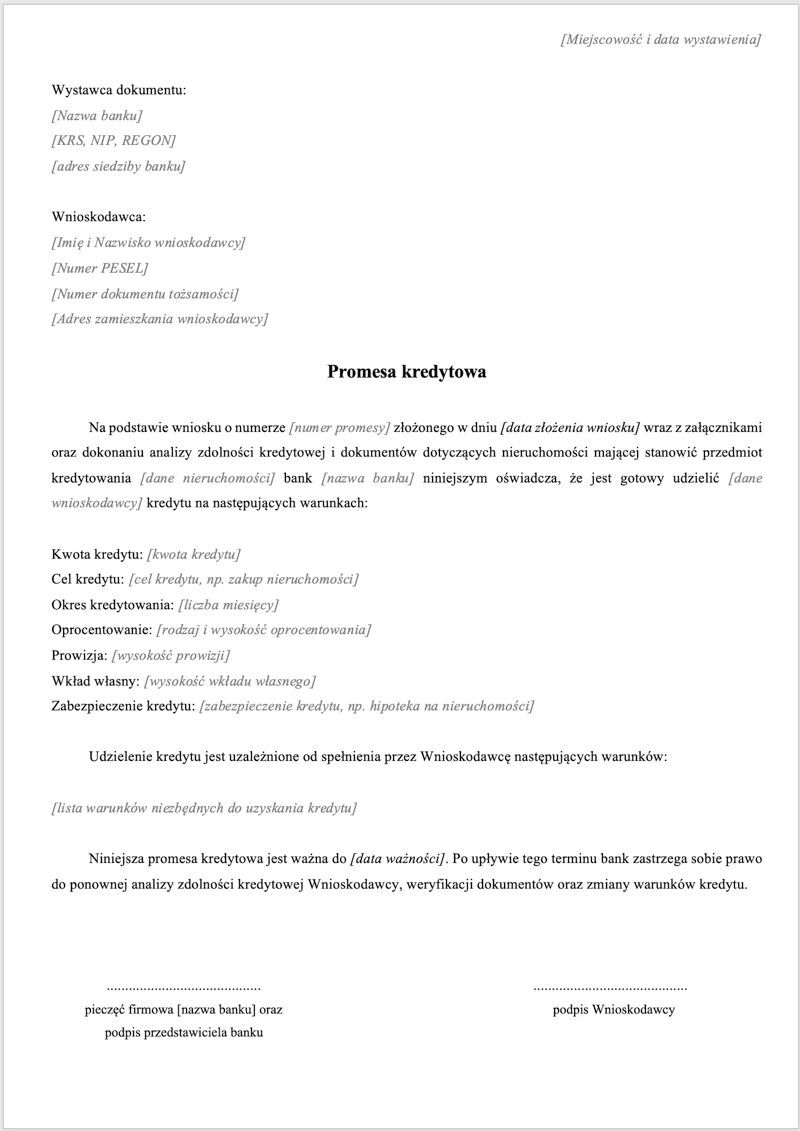

Co powinna zawierać promesa bankowa - wzór

Promesa kredytowa to formalny dokument zawierający deklarację banku do udzielenia wnioskodawcy kredytu na określonych warunkach. W jej treści powinny znajdować się przede wszystkim:

- dane banku (nazwa, adres siedziby, KRS, NIP, REGON);

- dane wnioskodawcy (imię, nazwisko, adres);

- podstawę wystawienia promesy (np. w oparciu o zdolność kredytową i dokumentację nieruchomości);

- wysokość możliwego do uzyskania kredytu oraz jego warunki;

- czas obowiązywania promesy;

- warunki, jakie musi spełnić wnioskodawca przed zawarciem umowy kredytowej;

- podpis przedstawiciela banku;

- pieczęć banku;

- podpis wnioskodawcy;

- miejscowość i data.

Biorąc pod uwagę powyższe elementy przykładowy wzór promesy może wyglądać następująco:

PROMESA KREDYTOWA - wzór Moneteo.com

Należy mieć na uwadze, że powyższy wzór jest jedynie poglądowy, a rzeczywista treść promesy może różnić się w zależności od banku oraz indywidualnej sytuacji wnioskodawcy i warunków kredytu.

Ile kosztuje promesa bankowa?

Wysokość kwoty przewidzianej za wystawienie promesy jest zależna od danej instytucji finansowej. Niegdyś za tę usługę należało wnieść opłatę w wysokości nawet do kilkuset złotych. Obecnie jednak wraz z automatyzacją procesów oraz wzrostem standardów obsługi, promesa stała jednym z podstawowych dokumentów udostępnianych klientom. Z tego też powodu koszt promesy jest niższy, a niekiedy jej wydanie jest bezpłatne.

W poniższej tabeli przedstawiamy aktualne koszty przewidziane przez banki za wystawienie promesy.

|

Bank |

Koszt wydania promesy |

|---|---|

|

Pekao SA |

0 zł |

|

BOŚ Bank |

200 zł |

|

mBank |

150 zł |

Co zrobić po otrzymaniu promesy kredytowej?

Po otrzymaniu promesy kredytowej możesz rozpocząć poszukiwania nieruchomości lub - jeżeli dokonałeś już jej wyboru - skontaktować się ze sprzedającym, a następnie umówić się na podpisanie umowy przedwstępnej. Pamiętaj o spełnieniu wskazanych w promesie warunków. Po dopełnieniu wszelkich formalności w terminie ważności promesy skontaktuj się z bankiem, by zawrzeć umowę kredytową.

Czy można negocjować warunki promesy kredytowej?

Parametry kredytu oraz warunki określone w promesie mogą być niekiedy negocjowane przed wystawieniem dokumentu, zwłaszcza jeżeli klient ma wysoką zdolność kredytową bądź zamierza wnieść wysoki wkład własny - warunki finansowania ustalane są bowiem indywidualnie.

Po podpisaniu promesy jej treść jest wiążąca, a ewentualne negocjacje mogą być możliwe np. w przypadku zmiany sytuacji finansowej, która wpłynęła na podwyższenie zdolności kredytowej. Warto jednak wiedzieć, że bank nie jest zobowiązany do negocjacji warunków promesy – decyzja w tym zakresie należy bezpośrednio do danej instytucji.

Czy promesa gwarantuje otrzymanie kredytu?

Należy mieć na uwadze, że choć promesa kredytowa daje spore szanse na uzyskanie finansowania, nie można jej utożsamiać z ostateczną pozytywną decyzją kredytową. Bank może finalnie nie udzielić finansowania przede wszystkim wówczas, gdy wnioskodawca nie spełni w wyznaczonym terminie wskazanych przez bank warunków. Innym powodem może być również zmiana sytuacji finansowej wnioskodawcy, spowodowana np. utratą pracy bądź zaciągnięciem innego zobowiązania czy pojawienie się negatywnych wpisów w bazach dłużników. Promesa może również stracić swoją moc wiążącą przykładowo w wyniku zmiany regulacji prawnych w zakresie działalności instytucji finansowych.

Co istotne, duże znaczenie w przypadku określenia rzeczywistego prawdopodobieństwa otrzymania finansowania ma wersja promesy - ogólna, oparta wyłącznie na analizie zdolności kredytowej, potwierdza jedynie możliwość otrzymania określonej kwoty w danym czasie, natomiast wersja szczegółowa uwzględniająca również daną nieruchomość jest znacznie bardziej wiążąca, niweluje bowiem ryzyko niezaakceptowania inwestycji.

Promesa kredytowa – klucz do sukcesu w uzyskaniu kredytu

Promesa kredytowa potwierdza gotowość banku do udzielenia kredytu na określonych warunkach, dlatego może być przydatna w procesie zakupu nieruchomości. Dokument ten znacząco zwiększa szanse na sukces w uzyskaniu kredytu - otrzymując go wnioskodawca zyskuje potwierdzenie, że po spełnieniu wskazanych wymogów będzie mógł uzyskać finansowanie, dzięki czemu proces zakupu nieruchomości będzie mniej stresujący. Pisemna deklaracja banku stanowi potwierdzenie również dla sprzedawcy nieruchomości, że kupujący uzyska środki niezbędne do sfinalizowania transakcji.

Warto jednak pamiętać, że na skuteczność promesy wpływa jej wersja - szczegółowa jest zdecydowanie mniej zawodna, jednak pewną, stuprocentową gwarancję otrzymania kredytu daje jedynie pozytywna decyzja kredytowa.

Komentarze

(0)