Szczegóły oferty

Liczba klientów Revoluta to już kilkadziesiąt milionów. Choć Polacy mogli korzystać z usługi już wcześniej, to firma oficjalnie rozpoczęła działalność na polskim rynku dopiero w marcu 2018 r. Od tego czasu popularność Revoluta nad Wisłą tylko rosła, a obecnie z usługi korzysta w naszym kraju ok. 5 milionów klientów.

Czym jest Revolut?

Założycielami Revoluta są Rosjanin Nikolay Storonskyi, niegdyś bankier z największego europejskiego „zagłębia finansowego”, czyli londyńskiego City (siedziba firmy mieści się zresztą właśnie w Londynie) oraz ukraiński programista Vlad Yatsenko. Podobno Storonskyi wpadł na pomysł stworzenia usługi, gdy podczas pobytu w Las Vegas dotarło do niego, z jakimi kosztami wiąże się korzystanie z brytyjskiej karty do płatności za oceanem.

Tak powstał Revolut, czyli fintechowy, mobilny bank oferujący narzędzie dostępne z poziomu aplikacji mobilnej, służące do dokonywania płatności i przelewów w obcych walutach po korzystnych kursach wymiany i bez prowizji za przewalutowanie.

Przedstawmy w kilku punktach najważniejsze cechy Revoluta i jego oferty:

- bank z licencją na Litwie,

- konta z polskim nr IBAN prowadzone w ponad 30 walutach (poza PLN: AED, AUD, BGN, CAD, CHF, CLP, COP, CZK, DKK, EUR, GBP, HKD, HUF, ILS, INR, ISK, JPY, KRW, MAD, MXN, NOK, NZD, PHP, QAR, RON, RSD, SAR, SEK, SGD, THB, TRY, USD, ZAR),

- karta wielowalutowa do płatności w sklepach stacjonarnych i internetowych,

- aplikacja mobilna do zarządzania finansami i zlecania operacji,

- usługi dodatkowe: oszczędności, kredyty, ubezpieczenia, inwestycje,

- możliwość kontaktu za pośrednictwem czatu (także w j. polskim).

Revolut – opłaty i prowizje

Poniżej szczegółowe parametry konta w Revolucie:

- Oferowany produkt

-

konta walutowe

Rodzaj oferowanego produktu konta walutowe

- aplikacja mobilna

- karta fizyczna

- karta wirtualna

- Przeznaczenie

- wymiana walut, codzienne finanse

- Opłaty

-

0 zł / 19,99 zł / 33,99 zł / 55,99 zł / 210 zł

Opłata miesięczna 0 zł / 19,99 zł / 33,99 zł / 55,99 zł / 210 zł

- 0 zł (Revolut Standard)

- 19,99 zł (Revolut Plus) / 149,99 zł za rok z góry

- 33,99 zł (Revolut Premium) / 300 zł za rok z góry

- 55,99 zł (Revolut Metal) / 500 zł za rok z góry

- 260 zł (Revolut Ultra) / 2520 zł za rok z góry (210 zł przez pierwsze 3 miesiące w ramach oferty powitalnej)

- Obsługa klienta

- czat, e-mail

Przeznaczenie

| Dla kogo |

|

|---|---|

| Przeznaczenie |

wymiana walut, codzienne finanse |

Opłaty

| Opłata miesięczna |

|

|---|---|

| Karta |

|

| Przelewy |

|

| Bankomaty |

0 zł w ramach miesięcznych limitów:

2% po przekroczeniu limitu (od nadwyżki) 2%, min. 5 zł za wypłatę z kodem Blik (niezależnie od planu) |

| Inne opłaty |

|

Oferta

| Rodzaj oferowanego produktu |

konta walutowe |

|---|---|

| Główne składniki oferty |

|

| Usługi dodatkowe |

|

| Płatności mobilne |

|

Obsługa klienta

| Kanały obsługi klienta |

czat, e-mail |

|---|---|

| Język obsługi |

polski, angielski (i inne) |

Jak widać, opłaty zależą w dużej mierze od wyboru konkretnego planu taryfowego (Standard, Plus, Premium i Metal). To praktyka, do której fintechy i banki mobilne zdążyły nas już przyzwyczaić.

Revolut Standard, Plus, Premium, Metal i Ultra – oferta banku

Oto, co oferują użytkownikom poszczególne plany.

Revolut Standard

Klienci Standard otrzymują możliwość otwierania kont w wybranych walutach oraz kartę wirtualną, a także – po opłaceniu wysyłki – fizyczną. W ramach wyznaczonego limitu mogą oni wymieniać waluty czy dokonywać zagranicznych płatności przez Internet bez prowizji i po korzystnych kursach dla ponad 140 walut.

Revolut daje też możliwość nielimitowanego generowania jednorazowych kart wirtualnych do płatności online. W najniższym planie możemy też otworzyć Konto <18 dla jednego dziecka.

Revolut Plus

Nieco rozszerzone w stosunku do standardowej oferty są możliwości oferowane korzystającym z taryfy Plus. Dodatkowo zyskują oni:

- darmową dostawę karty z możliwością personalizacji,

- ubezpieczenie polegające na ochronie zakupów przed uszkodzeniem, kradzieżą czy odmową zwrotu,

- priorytetowe wsparcie konsultantów w aplikacji,

- możliwość otwarcia do dwóch Kont <18 oraz korzystania z dodatkowych funkcji z nimi związanych.

Revolut Premium

Funkcje dostępne w wersjach Standard i Plus dla większości użytkowników mogą okazać się w pełni wystarczające. Bardziej wymagający mogą rozważyć skorzystanie z usług dostępnych w wersji Premium, która dodatkowo oferuje:

- wyższy limit wypłat z zagranicznych bankomatów,

- brak limitu bezprowizyjnych płatności z przewalutowaniem,

- opłaty za przelewy międzynarodowe niższe o 20%,

- darmowa wysyłka karty w trybie ekspresowym,

- międzynarodowe ubezpieczenie medyczne i sportów zimowych,

- ubezpieczenie opóźnionego lotu i zgubionego bagażu,

- dostęp do saloników na lotniskach w obniżonej cenie,

- subskrypcje (mogą się różnić w zależności od regionu) – np. szyfrowanie połączenia (NordVPN Complete), siłownie, kluby fitness, co-working w WeWork, prenumerata Financial Times.

Revolut Metal

W ramach Revolut Metal oferowana jest karta płatnicza z funkcją zbliżeniową wykonana z jednego kawałka wzmocnionej stali w kolorze czarnym, złotym lub różowym. Ponadto użytkownicy Metal mogą liczyć na korzyści dostępne w niższych planach, a także na:

- zwrot za transakcje niezależnie od waluty płatności (0,1% zwrotu w Europie i 1% poza Europą),

- jeszcze wyższy limit bezprowizyjnych wypłat gotówki z bankomatów w miesiącu,

- opłaty za przelewy międzynarodowe niższe o 40%,

- ubezpieczenie OC za granicą do 1 mln zł / rok.

- możliwość otwarcia pięciu Kont <18.

Revolut Ultra

Głównym wyznacznikiem najbardziej ekskluzywnej taryfy – Revolut Ultra – jest karta płatnicza pokryta platyną. W cenie planu użytkownik otrzymuje m.in.:

- najwyższy możliwy limit darmowych wypłat z bankomatów,

- ochronę zapewniającą zwrot do 70% kosztów biletów na odwołane loty czy wydarzenia,

- brak opłat ze strony Revolut za przelewy międzynarodowe,

- podwyższone oprocentowanie oszczędności,

- dostęp do saloników lotniskowych bez limitu.

Karta Revolut (wirtualna i fizyczna)

Zakupów w Internecie możemy dokonywać za sprawą wirtualnej karty od Revoluta. Dzięki dodaniu jej do portfela Google Pay / Apple Pay możliwe jest też wykonywanie płatności za zakupy w sklepach stacjonarnych.

Jeśli mimo wszystko chcemy korzystać z tradycyjnego „plastiku”, musimy zawnioskować o kartę Mastercard lub Visa. Termin ważności aktualnie wydawanych kart debetowych wynosi 5 lat.

- Typ karty

- debetowa w PLN

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł / 0,5% / 1% / 2%

- Bankomaty zagraniczne

- 0 zł / 2%

- 1% - w planie Standard dla nadwyżki ponad 5000 zł w miesiącu

- 0,5% - w planie Plus dla nadwyżki ponad 15000 zł w miesiącu

- 0 zł - w planie Premium, Metal i Ultra

Revolut pobiera prowizję 1% od płatności zagranicznych w soboty i w niedziele w każdym planie

w przypadku płatności w tajlandzkich batach (THB) prowizja w dni robocze wynosi 1%, a w weekendy: 2%

0 zł w ramach miesięcznych limitów:

- 800 zł / 5 wypłat - Standard

- 800 zł - Plus

- 1600 zł - Premium

- 3000 zł - Metal

- 7500 zł - Ultra

2% po przekroczeniu limitu (od nadwyżki)

Karta Revolut pozwala na transakcje w zdecydowanej większości walut świata. Wyjątki to m.in: ZWD, CKD, KID, PND, TVD, AMD, FOK, ERN, BTN, EHP, CUC, SHP, GGP, JEP, IMP, SDG, SYP, IRR, PRB, SOS oraz KPW.

Aplikacja mobilna Revolut i serwis transakcyjny

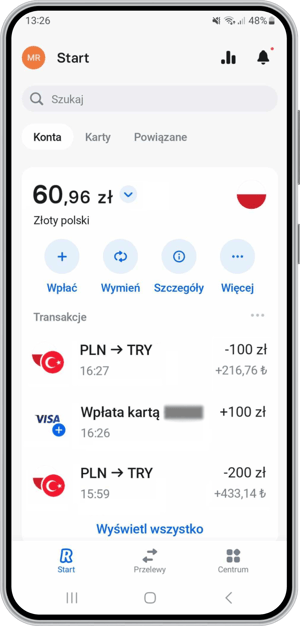

Podstawowym narzędziem do zarządzania kontami w Revolucie jest aplikacja mobilna. Ekran główny w aplikacji Revolut, do której zalogujesz się także biometrycznie, wygląda tak:

Do codziennego monitorowania wydatków służy Kontrola budżetu. Dzięki niej ustawisz limit miesięcznych wydatków na każdym z posiadanych przez Ciebie kont. Ustawienie limitu trwa dosłownie kilka sekund. Na głównej stronie w aplikacji widoczny jest wykres informujący o Twoich wpływach na konto i wydatkach. Uzupełnieniem usługi jest funkcja podziału wydatków na kategorie, sprzedawców i kraj transakcji.

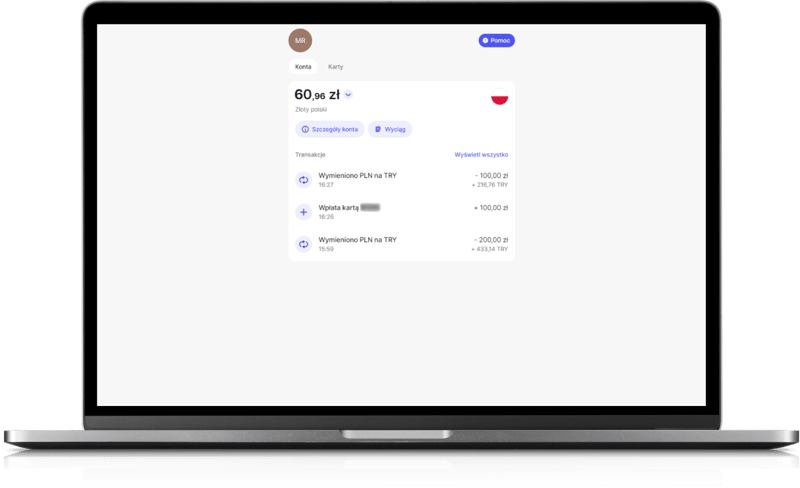

Klienci mogą również korzystać z wersji desktopowej, czyli serwisu transakcyjnego na komputerze. Bankowość internetowa Revoluta zapewnia dostęp do podstawowych funkcji.

Revolut Kids & Teens, czyli "konto" i karta dla dziecka

Dorosły klient może otworzyć coś na kształt rachunku bankowego dla dziecka w wieku 6-17 lat – Konto Revolut Kids & Teens (daw. Konto Revolut Junior). Takie konto można zasilać środkami, a pociecha może z nich korzystać przy użyciu karty, oczywiście pod nadzorem rodzica lub opiekuna.

Choć Konto Kids & Teens może otworzyć dziecku każdy klient Revoluta (nawet darmowej wersji), to zakres funkcjonalności zdecydowanie różni się w zależności od konkretnego planu taryfowego.

Jednorazowe karty wirtualne

Użytkownicy mają możliwość korzystania z jednorazowych, wirtualnych kart do płatności internetowych. Numer takiej karty zmieni się każdorazowo po dokonaniu transakcji, co minimalizuje ryzyko związane z przechwyceniem naszych danych przez niepowołane osoby.

Płatności mobilne, bezpieczeństwo transakcji w Internecie

Revolut stopniowo poszerzał wachlarz płatności mobilnych udostępnianych swoim użytkownikom. Aktualnie klienci mogą korzystać z płatności Blik (w tym przelewów na telefon), a także dodawać karty do Google Pay i Apple Pay. Grono dostępnych metod płatności uzupełnia Garmin Pay.

Transakcje internetowe są zabezpieczone technologią 3D Secure. Każdą taką płatność musimy więc dodatkowo autoryzować w aplikacji, naciskając otrzymane na telefon powiadomienie i wybierając Potwierdź.

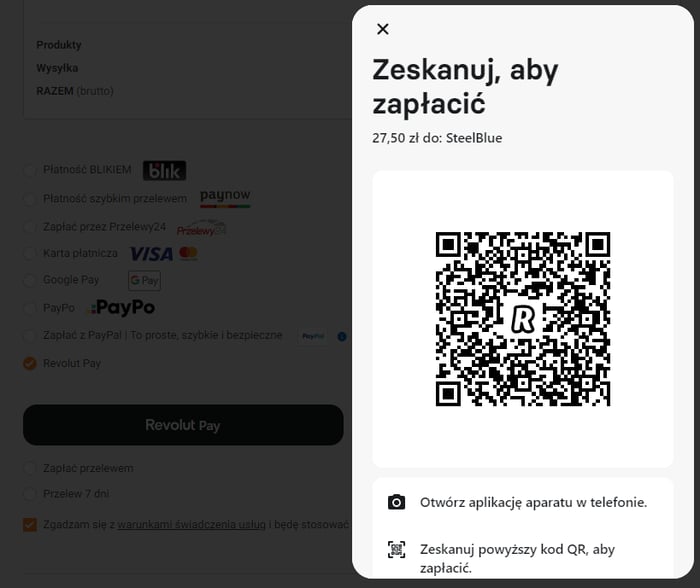

Revolut Pay

Bank uruchomił własną metodę płatności za zakupy w Internecie. Klienci Revoluta, którym sklep online oferuje zapłatę przez Revolut Pay, mogą wygenerować kod QR i zeskanować go przy użyciu aparatu w telefonie. Tym sposobem zostaną przeniesieni do aplikacji mobilnej, gdzie wystarczy zatwierdzić płatność.

Droga do sfinalizowania transakcji jest jeszcze krótsza, gdy zakupów dokonujemy na smartfonie – wówczas naturalnie nie skanujemy kodu, tylko od razu po wyborze metody płatności zatwierdzamy operację w aplikacji.

Pay Later, czyli płatności odroczone od Revoluta

Revolut wkroczył też na prężnie rozwijający się rynek odroczonych płatności. Pay Later pozwala na spłatę należności za zakupy w 3 ratach, przy czym pierwszą z nich należy spłacić już w momencie zakupu. Do kolejnych rat doliczana jest niewielka prowizja.

W odróżnieniu od większości innych płatności odroczonych, dzięki fizycznej karcie z Revolut Pay Later możemy skorzystać również wtedy, gdy robimy zakupy w sklepie stacjonarnym.

Oszczędności, czyli oszczędzanie na oprocentowanym rachunku

Revolut proponuje swoim użytkownikom narzędzie do realizacji swoich celów finansowych – Oszczędności. W ramach tej funkcji jest także usługa automatycznego oszczędzania. Polega ona na tym, że Revolut zaokrągla wartość każdej transakcji, a różnicę wpłaca na utworzoną wirtualną „skarbonkę”. Mamy też możliwość ustawienia płatności cyklicznej, dzięki czemu wskazana kwota będzie regularnie zasilać nasze oszczędności.

Oszczędności w euro i polskich złotych są oprocentowane, a stawka zależy od posiadanego planu. Usługa jest darmowa także dla użytkowników niekorzystających z planów płatnych.

Sejfy (Vaults)

- Oprocentowanie

- 4%

- Opłata za konto

- 0 zł

- Konto osobiste

- TAK

- Konto oszczędnościowe

- NIE

stawka oprocentowania zależy od wybranego planu:

- 2,75% - Revolut Standard

- 2,75% - Revolut Plus

- 3,25% - Revolut Premium

- 3,5% - Revolut Metal

- 4% - Revolut Ultra

Podziel rachunek i płatności cykliczne

Wzorem kilku innych fintechów Revolut oferuje funkcję Podziel rachunek. Jak to działa? Warto wytłumaczyć to na przykładzie: organizujemy ze znajomymi zrzutkę na prezent urodzinowy dla kolegi. Inicjator zbiórki deklaruje, że dokona jego zakupu, ale potrzebuje rzecz jasna pieniędzy od swoich „wspólników”. Zakładając, że i oni mają konta w Revolut, może wysłać do nich prośbę o przelanie odpowiedniej kwoty. Następnie wystarczy, by zaakceptowali oni operację jednym kliknięciem.

W aplikacji mamy również możliwość ustawienia płatności cyklicznej (innymi słowy: zlecenia stałego). Z kolei po zezwoleniu Revolutowi na dostęp do listy kontaktów aplikacja automatycznie odnajdzie tych znajomych, którzy również korzystają z Revoluta, by umożliwić wysyłanie szybkich przelewów.

Automatyczna wymiana walut

W kwestii wymiany walut po najlepszym możliwym kursie przydatne może się okazać narzędzie „Alert cenowy”. Usługa opiera się na powiadomieniach wysyłanych przez aplikację w momencie, w którym waluta osiągnie pożądany kurs.

Możemy też ustawić automatyczną wymianę walut. Wówczas Revolut samodzielnie wymieni walutę w momencie, w którym jej kurs zyska wskazany poziom.

Zniżki i zwroty za zakupy – Revolut Rewards, Revolut Sklepy, Revolut Noclegi

Użytkownicy Revoluta mogą korzystać ze zniżek i moneybacku za zakupy w ramach usługi Rewards. Możliwy do uzyskania zwrot dochodzi do kilkunastu procent. Lista partnerów jest już całkiem długa i zróżnicowana. Revolut sam dopasuje oferty do naszych upodobań i zwyczajów zakupowych.

Z kolei skorzystanie z usługi Sklepy pozwala na otrzymanie natychmiastowego zwrotu za zakupy online. Warunkiem jest wejście na stronę sklepu bezpośrednio z poziomu odpowiedniej zakładki w aplikacji Revolut.

Podobnie działa usługa Noclegi, z tą różnicą, że – jak sama nazwa wskazuje – dotyczy ona rezerwacji hoteli. Wysokość zwrotu uzależniona jest od posiadanego planu.

Revolut Pro, czyli oferta dla samozatrudnionych

Opcją pośrednią między ofertą Revoluta dla biznesu (Revolut Business) a propozycją dla klientów indywidualnych jest Revolut Pro. To odrębne konto dla samozatrudnionych, freelancerów i osób prowadzących jednoosobową działalność gospodarczą, do którego może zostać wydana osobna karta oferująca zwrot za płatności.

Konto Revolut Pro funkcjonuje jednak w ramach pakietu usług dostępnych w ramach oferty dla osób fizycznych. Aby zatem je otworzyć, musimy najpierw posiadać “zwykłe” konto Revolut w wybranym planie taryfowym. Z tytułu samego posiadania rachunku dla mikrofirm nie ponosimy dodatkowych kosztów, zaś koszt codziennych operacji jest zbieżny z tym, który dotyczy naszego planu.

Usługi Revolut Pro dotyczą osobne warunki korzystania, z którymi warto się wcześniej zapoznać. Aby skorzystać z oferty, należy odnaleźć ją w menu Centrum w zakładce Niezbędnik.

Oferta kredytowa w Revolucie

Wkrótce po uzyskaniu licencji bankowej klienci Revoluta w Polsce otrzymali dostęp do oferty kredytowej. Aktualnie tworzą ją:

- karta kredytowa (także wirtualna) z limitem do 50 tys. zł, która oferuje równie korzystne warunki dokonywania transakcji zagranicznych co karta debetowa,

- kredyt gotówkowy do 150 tys. zł z szybką decyzją i natychmiastową wypłatą środków.

Warto jednak zastrzec, że szczegóły oferty podlegają dość częstym zmianom, a ostateczna propozycja dla konkretnego użytkownika zależy od oceny zdolności kredytowej.

Inwestowanie w akcje i metale szlachetne

Zgodnie z obietnicą złożoną po otrzymaniu licencji bankowej Revolut udostępnił w ramach swojej aplikacji platformę do zakupu i sprzedaży akcji spółek notowanych na giełdzie amerykańskiej. Wkrótce potem dodano też możliwość inwestowania w metale szlachetne. Aktualnie ofertę uzupełniają także akcje wybranych spółek notowanych na Starym Kontynencie.

Z możliwości mogą skorzystać wszyscy klienci, choć np. wysokość prowizji za transakcje zależy już od konkretnego planu.

Revolut Mobile

Polscy klienci jako pierwsi na świecie otrzymali dostęp do usług telekomunikacyjnych od Revoluta. W ramach Revolut Mobile bank zaoferował nielimitowane rozmowy i SMS-y w Polsce oraz na obszarze EOG, a także pakiet danych 50 GB lub 200 GB (w zależności od wybranej opcji cenowej).

Usługę formalnie świadczy firma 1GLOBAL, a do jej funkcjonowania wykorzystywana jest sieć Play.

Program poleceń w Revolut – sprawdź, czy możesz zyskać premię za polecenie

Revolut dość regularnie oferuje swoim użytkownikom premie za polecanie konta znajomym. Warunki promocji (przede wszystkim wysokość premii) mogą się różnić w zależności od konkretnego użytkownika. Warto zatem co jakiś czas zajrzeć do aplikacji i sprawdzać, czy przypadkiem Revolut nie ma dla nas propozycji udziału w programie poleceń.

Obsługa klienta

Podstawową formą komunikacji z Revolutem jest całodobowy czat dostępny z poziomu aplikacji. Domyślnie z klientem łączy się z czatbot o imieniu Rita, ale po wpisaniu Live agent sprawą zajmie się „prawdziwy” pracownik. Na czacie możemy się komunikować w języku polskim.

Revolut podkreśla, że priorytetowo traktuje wiadomości otrzymywane od klientów droższych planów.

Kto może skorzystać z Revoluta?

Oferta Revoluta dla klientów indywidualnych jest skierowana do osób posiadających ważny dokument tożsamości z adresem zamieszkania na terytorium EOG, a także Australii, Singapuru, Szwajcarii, Japonii, Wielkiej Brytanii lub Stanów Zjednoczonych.

Wymagana jest przy tym pełnoletność, choć osoby w wieku od 6 do 17 lat nie pozostają niezauważone – nieletnim Revolut oferuje Konta <18, z których można korzystać pod nadzorem dorosłego opiekuna.

Bonus dla klientów Revoluta

Sprawdź, czy Revolut oferuje aktualnie premie dla swoich (nowych lub obecnych) klientów:

Zakładanie konta (rejestracja) w Revolucie

Proces zakładania konta rozpoczyna się od podania numeru telefonu na stronie banku. Następnie otrzymujemy SMS z linkiem do pobrania aplikacji, gdzie przechodzimy cały proces.

Weryfikacja tożsamości następuje z wykorzystaniem zdjęć twarzy oraz dokumentu tożsamości.

Podobne do Revolut

- Oferowany produkt

- karta płatnicza

- Przeznaczenie

- codzienne finanse

- Opłaty

- 0 EUR / 5,99 EUR / 9,99 EUR / 17,99 EUR

- Obsługa klienta

- czat, e-mail

- karta Mastercard

- karta wirtualna

- aplikacja mobilna

- 0 EUR (Curve Pay)

- 5,99 EUR (Curve Pay X)

- 9,99 EUR (Curve Pay Pro) / 99,90 EUR za rok z góry

- 17,99 EUR (Curve Pay Pro+) / 179,90 EUR za rok z góry

- Oferowany produkt

- konta walutowe

- Przeznaczenie

- wymiana walut, codzienne finanse

- Opłaty

- 0 zł / 4 zł / 30 zł

- Obsługa klienta

- czat, e-mail, formularz kontaktowy

- aplikacja mobilna

- karta fizyczna

- karta wirtualna

- kantor internetowy

- transfery pieniężne

- 0 zł (Free)

- 4 zł (Gold)

- 30 zł (Pro, Platinum)

- Oferowany produkt

- konto walutowe w EUR

- Przeznaczenie

- codzienne finanse (w EUR)

- Opłaty

- 0 EUR / 4,90 EUR / 9,90 EUR / 16,90 EUR

- Obsługa klienta

- czat, infolinia

- karta fizyczna Mastercard

- karta wirtualna

- aplikacja mobilna i serwis internetowy

czat w aplikacji, infolinia (tylko dla płatnych planów)

Przydatne dokumenty

Recenzja eksperta 4.7/ 5

Zalety

- licencjonowany bank mobilny (gwarancja środków)

- konto z polskim numerem IBAN z subkontami do wymiany ponad 30 walut obcych

- bezwarunkowo darmowe konto i karta (w podstawowym planie)

- szeroki wachlarz usług dodatkowych: oszczędności, inwestycje, ubezpieczenia i inne

Wady

- mocno ograniczony dostęp do usług dodatkowych dla użytkowników standardowego planu

- wyłącznie mobilna obsługa klienta

Oto moja ocena propozycji Revolta wraz z przydatnymi wskazówkami dotyczącymi korzystania z oferty.

Ogólna ocena (4.7)

Jeśli podjąłeś decyzję, by korzystać z Revoluta, to na start przyda Ci się krótka instrukcja. Poniżej podpowiadam, jak skutecznie skonfigurować swoje konto i „stawiać pierwsze kroki” w aplikacji.

Uwaga! Ze względu na brak możliwości ponownego przejścia procesu rejestracji poniższy opis prawdopodobnie różni się nieco od stanu obecnego. Zakładam jednak, że najważniejsze elementy tego procesu pozostały niezmienne.

Pierwszym krokiem jest przejście na stronę Revolut , na której należy wpisać swój numer telefonu.

Po chwili przyjdzie do Ciebie wiadomość z linkiem pozwalającym na pobranie i zainstalowanie aplikacji na smartfona. System sam wykryje, jaki telefon posiadasz, a aplikacja zostanie bezpiecznie pobrana ze sklepu Google Play lub App Store. Oczywiście bez żadnych opłat.

Następnym etapem jest konfiguracja. Na szczęście krótka i szybka. Wybieramy Utwórz bezpłatne konto.

Aplikacja poprosi Cię o podanie numeru telefonu i jego weryfikację, a następnie o ustalenie 4-cyfrowego kodu, którego będziesz odtąd używał do logowania. W tym miejscu od razu wskazówka, że później w aplikacji będziesz mógł ustawić logowanie odciskiem palca lub skanem twarzy.

Na wskazany przez Ciebie numer telefonu aplikacja wyśle ciąg 6 cyfr – wpisz go w następnym kroku. Jeśli podany numer dotyczy telefonu, na którym przeprowadzasz instalację, możesz zezwolić aplikacji na dostęp do Twoich wiadomości. Wówczas wykona ona tę czynność za Ciebie.

Po pozytywnej weryfikacji telefonu przyjdzie pora na podanie szczegółowych danych osobowych, w tym adresu zamieszkania. Revolut zapyta też o główny powód, dla którego zamierzasz korzystać z jego usług.

Na samym końcu zostaniesz poproszony o podanie adresu mailowego.

Generowanie kart wirtualnych

By móc korzystać z podstawowych funkcjonalności aplikacji, wygeneruj darmową kartę wirtualną. Revolut pozwala na dodanie 5 takich kart. Przejdź do sekcji Karty i wybierz opcję Wirtualna.

Do korzystania z takiej karty konieczne jest pozytywne przejście weryfikacji użytkownika. Na szczęście proces ten nie jest szczególnie uciążliwy. Wystarczy przesłać przez aplikację zdjęcie ważnego dokumentu tożsamości i – mówiąc kolokwialnie – „pstryknąć” sobie selfie. W ten sposób Revolut dokona oceny, czy osoba ze zdjęcia w dokumencie to rzeczywiście Ty. Na ukończenie weryfikacji czeka się krótką chwilę, a cały proces zwykle nie dłużej niż kilka minut.

Kilka uwag: po pierwsze, dane z dokumentu muszą być zgodne z tymi, które podałeś przy konfiguracji konta w Revolucie. Po drugie, dokument musi być ważny jeszcze przez co najmniej 3 miesiące. Po trzecie, musi to być zdjęcie (skany i fotokopie nie są akceptowane), a do tego wykonane bez lampy błyskowej i przy akceptowalnym oświetleniu.

Zamawianie fizycznej karty debetowej

Aby zamówić plastikową kartę, w sekcji Karty wybierz opcję Fizyczna. Następnie wskaż formę dostawy (standardowa lub ekspresowa). Jeśli jesteś użytkownikiem premium, możesz dokonać wyboru wersji kolorystycznej. Przy złożeniu zamówienia otrzymasz informację o dacie wysyłki i przewidywanym terminie dostawy. Gdy już otrzymasz kartę, konieczna będzie jej aktywacja (a także weryfikacja, jeśli nie przeszedłeś jej na wcześniejszym etapie korzystania z Revoluta).

Kartę możesz praktycznie od razu po zamówieniu dodać do usługi Apple Pay lub Google Pay i płacić nią jeszcze przed jej fizycznym dostarczeniem. Uspokajam jednak, że czas oczekiwania nie jest szczególnie wygórowany – do mnie karta Revolut dotarła po zaledwie kilku dniach roboczych.

Jak zasilić konto w Revolut?

Aby móc korzystać z funkcjonalności Revoluta, musisz zasilić konto. Możesz wpłacać dowolną kwotę od 50 zł wzwyż.

Konto możesz zasilić kartą płatniczą, a także przez Google Pay oraz przelewem bankowym, choć realizacja tej ostatniej metody trwa oczywiście najdłużej.

Jak Revolut prezentuje się w zakresie oferty i obsługi klienta?

Przewalutowanie w Revolut (warunki, prowizje)

Revolut umożliwia dokonywanie płatności w obcych walutach bez dodatkowych kosztów w ramach limitu planu. Co zatem różni Revolut od kart wielowalutowych wydawanych przez tradycyjne banki, które oparte są przecież na tym samym założeniu?

Przede wszystkim liczba dostępnych walut. Tutaj możliwości Revoluta są niemal nieograniczone. Użytkownicy aplikacji mogą otwierać subkonta w ponad 30 walutach i to nawet tak egzotycznych krajów jak Maroko, Katar, Tajlandia czy RPA.

Zdecydowanie wygrywa na tym polu ze znanymi nam bankami, które zwykle oferują rachunki prowadzone jedynie w kilku najpopularniejszych walutach (euro, dolar i funt, czasem też frank szwajcarski). Ograniczona oferta banków rodzi ryzyko tzw. podwójnego przewalutowania, które może podwyższyć koszt płatności nawet o kilkanaście procent – taka sytuacja ma miejsce, kiedy waluta karty i waluta kraju, w którym przebywamy, są różne (np. posiadając kartę w funtach, regulujemy rachunek w szwedzkich koronach). Tymczasem Revolut równie dobrze sprawdzi się zarówno w kraju strefy euro, w Wielkiej Brytanii czy w USA, jak i w znacznie bardziej egzotycznym zakątku świata.

| EUR | USD | GBP | CHF | SEK | |

|---|---|---|---|---|---|

| Alior Bank | 4,6251 | 4,3258 | 5,2927 | 4,7072 | 0,3895 |

| mBank | 4,5662 | 4,2711 | 5,2276 | 4,6673 | 0,3915 |

| Bank Millennium | 4,5624 | 4,2667 | 5,2338 | 4,8174 | 0,3949 |

| PKO BP | 4,6317 | 4,3307 | 5,3015 | 4,7344 | 0,3918 |

| Revolut | 4,4407 | 4,1605 | 5,0938 | 4,5998 | 0,3822 |

A skoro już o kursach walut mowa – Revolut standardowo stosuje kursy z rynku międzybankowego, które są znacznie korzystniejsze od tych obowiązujących w bankach. Dzięki temu unika się wysokich spreadów, czyli różnic między kursem kupna danej waluty a kursem jej sprzedaży. W efekcie płacenie kartą Revolut może być nawet kilka p.p. tańsze niż korzystanie z tradycyjnej karty płatniczej.

Co z przewalutowaniem w weekendy?

Wspomniałem już, że oprócz niezwykle korzystnych kursów mamy tu do czynienia z brakiem dodatkowych prowizji. Jest to jak najbardziej zgodne z prawdą, ale… jedynie od poniedziałku do piątku w ramach limitu planu.

W soboty i w niedziele (decyduje czas londyński), gdy nie działa rynek międzybankowy, w planach Standard i Plus nie unikniemy drobnej prowizji. Warto mieć tego świadomość, korzystając z usługi chociażby podczas weekendowego wypadu za granicę.

Revolut zaznacza też, że „ponieważ międzybankowy kurs wymiany podlega ciągłym wahaniom, kurs, który stosujemy w czasie weekendu, może różnić się od kursu dostępnego w chwili otwarcia rynków w poniedziałek rano”.

Czytelna aplikacja mobilna i serwis internetowy

Aplikacja Revoluta robi naprawdę dobre wrażenie. Trzeba przyznać, że nie ustępuje ona aplikacjom oferowanym przez banki i to zarówno pod kątem wizualnym, jak i w aspekcie przejrzystości i wygody.

Co do serwisu transakcyjnego, to wygląda on na pierwszy rzut oka skromnie, ale jednocześnie przejrzyście. Platformę powinny docenić w szczególności te osoby, które wolą zarządzać finansami z poziomu większego ekranu.

Przelewy w Revolut – szerokie możliwości

Z konta Revolut – podobnie jak z każdego innego konta bankowego – możesz zlecić przelew. Dostępne są następujące rodzaje przelewów:

- przelew krajowy (w PLN na konto w polskim banku),

- transfer środków na konto innego użytkownika Revoluta,

- przelew w ramach Jednolitego Obszaru Płatności w Euro (SEPA),

- przelew walutowy poza obszarem SEPA (a więc SWIFT),

- przelew na telefon Blik.

Revolut pobiera opłatę za ostatni z wymienionych transferów, przy czym ostateczny koszt jest zmienny i zostanie Ci przedstawiony jeszcze przed ostatecznym zleceniem operacji. Z moich obserwacji wynika, że prowizja nie odbiega raczej od standardowych kosztów zlecenia przelewu SWIFT w bankowości elektronicznej większości banków działających w Polsce. Mimo to warto korzystać z darmowych rodzajów transferu zawsze, gdy masz taką możliwość.

Z polskich numerów IBAN (które są kluczowe w kontekście bezprowizyjnych przelewów lokalnych) klienci Revoluta mogą korzystać dzięki jego współpracy z UniCredit (daw. Aion Bank).

Revolut – wypłaty z bankomatów

Nawet jeśli nie zamierzasz posługiwać się kartą Revolut z ponadprzeciętną częstotliwością, to możliwość darmowej wypłaty gotówki może się okazać wyjątkowo przydatna podczas pobytu za granicą. Taka operacja będzie bezpłatna, o ile zmieścisz się w ramach miesięcznego limitu właściwego dla Twojego planu. Ponadto dostawcy zewnętrzni mogą pobierać swoje opłaty.

Po przekroczeniu limitu w danym miesiącu pobierana jest prowizja liczona jako procent od wartości kwoty, która stanowi nadwyżkę ponad limit.

Oszczędzanie w Revolucie. Czy to ma sens?

W połowie grudnia 2021 r. Revolut (we współpracy z ówczesnym Aion Bankiem, obencie UniCredit) zaoferował klientom oprocentowanie Oszczędności w euro, a od stycznia 2022 r. oprocentowane są również Oszczędności w polskiej walucie. Stawka zależy od planu taryfowego, a odsetki są dopisywane codziennie. Polska jest pierwszym krajem w UE, w którym Revolut zaproponował klientom oprocentowanie od Oszczędności.

Samą możliwość autooszczędzania warto docenić – osobiście zawsze miałem słabość do tej funkcji w bankach. Oprocentowanie nie jest może konkurencyjne w porównaniu z najwyżej oprocentowanymi kontami i lokatami na rynku, ale należy pamiętać, że Sejf z założenia służy do odkładania drobnych resztek z zakupów, które dopiero po pewnym czasie mogą urosnąć do konkretnych rozmiarów.

Uwaga! Revolut nie odprowadza należnego podatku od wypracowanych odsetek, co oznacza, że klient musi samodzielnie rozliczyć podatek od zysków kapitałowych.

Promocje

Swego czasu Revolut organizował promocje z premią dla nowych klientów. Obecni użytkownicy od czasu do czasu mogą się natomiast ubiegać o bonusy (nieraz naprawdę cenne!) za polecenie konta.

Nie muszę dodawać, że tego typu akcje znacznie podnoszą atrakcyjność banku. Możliwość zgarnięcia premii to zawsze miła niespodzianka.

Obsługa klienta na zadowalającym poziomie

Moje doświadczenia z obsługą klienta w Revolucie są raczej pozytywne. Zdecydowaną większość spraw, zwłaszcza drobnych, bez problemu udaje mi się załatwić na czacie. Przydatność czatbota jest raczej niewielka, ale „żywi” pracownicy zwykle bez problemu i bez długiego oczekiwania na odpowiedź udzielają potrzebnych wyjaśnień – i to zarówno po angielsku, jak i po polsku. Czasem skuteczne jest też wysłanie prywatnej wiadomości na facebookowym profilu polskiego oddziału Revoluta.

Mała rada: jeśli jesteś w stanie dogadać się po angielsku, spróbuj komunikować się na czacie właśnie w tym języku. Jest spora szansa, że odpowiedź od anglojęzycznego pracownika uzyskasz nieco szybciej.

Polecam również Centrum Pomocy (dostępne także z poziomu aplikacji) – niby to tylko zwykłe FAQ, ale zakres tematów i wyczerpujące odpowiedzi sprawiają, że naprawdę sporo wątpliwości możemy dzięki niemu rozwiać.

Revolut posiada licencję wydaną przez Financial Conduct Authority (FCA), czyli brytyjski odpowiednik Komisji Nadzoru Finansowego. W połowie grudnia 2018 r. fintech otrzymał licencję bankową od Banku Litwy. Mimo to przez niemal dwa kolejne lata pozostawał jedynie instytucją pieniądza elektronicznego, w związku z czym nie mógł oferować chociażby pożyczek ani oprocentowanych rachunków. Najważniejsze jest jednak to, że środki zgromadzone na kontach w Revolucie nie były w żaden sposób chronione w ramach jakiegokolwiek systemu gwarancji depozytów.

Dopiero w październiku 2020 r. fintech oficjalnie ogłosił start nowego podmiotu – Revolut Bank UAB – w Polsce. Kwestią czasu było więc wspomniane wdrożenie np. nowych produktów kredytowych, które dotychczas nie mogły być oferowane. Dotychczasowi klienci mogli przekształcić swoje konta na takie, które będą objęte gwarancją środków w ramach litewskiego systemu gwarantowania depozytów. Obecnie ochrona środków przysługuje rzecz jasna wszystkim nowym posiadaczom kont oferowanych przez tę instytucję.

Sprawdź zasady gwarantowania depozytów w UE.

Wniosek? Revolut jest aktualnie instytucją o wysokim poziomie bezpieczeństwa, nie ustępując pod tym względem tradycyjnym bankom.

Revolut. Czy warto?

Revolut zasługuje na uznanie, którym się cieszy. Trzeba przyznać, że wprowadzone z rozmachem rozwiązania odpowiedziały na zapotrzebowanie użytkowników związane z poszukiwaniem jak najtańszych sposobów na płatności w obcych walutach.

Atutem Revoluta są także atrakcyjne usługi dodatkowe. Bank nie tylko oferuje niedrogie ubezpieczenia, ale „puszcza oko” np. do oszczędzających. Rozszerzenie oferty np. o usługi dla dzieci i młodzieży, pożyczki i platformę do inwestowania w akcje w praktyce sprawiło, że zakres usług jest co najmniej porównywalny z tym, co oferują tradycyjne banki.

Wydaje się, że Revolutowi udało się odnaleźć odpowiedni balans między funkcjami dostępnymi za darmo a tymi, za które trzeba już zapłacić. Działania banku rozpoczęte po otrzymaniu licencji ewidentnie miały na celu zachęcenie użytkowników do przejścia na płatne plany taryfowe. Dzięki temu, choć z podstawowych funkcjonalności może skorzystać dosłownie każdy, to właśnie za sprawą użytkowników korzystających z płatnych usług bank ma środki, które pozwalają mu myśleć o nieustannym poszerzaniu swojej oferty i dalszej ekspansji.

Komentarze i opinie

(381)Czy mogę mieć te same konto na dwóch telefonach ?

Odpowiedz

Możesz, tylko nie zdziw się, jak powiadomienia z autoryzacją będą przychodziły tylko na jeden z nich.

Odpowiedz

Czy pieniądze można wpłacić na konto we wpłatomacie?

Odpowiedz

Nie. Revolut dopiero testuje opcję wpłat gotówkowych i ponoć już udostępnia ją wybranym klientom, ale z podawanych informacji wynika, że ma to dotyczyć raczej wpłat w sklepach, a nie wpłatomatów.

Odpowiedz

Revolut oszukuje na kursie wymiany który i tak jest słaby.

Kiedy chcę wymienić walutę to apka podaje u góry aktualny kurs wymiany (to nie jest kurs sredni tylko sprzedaży). Kiedy wpisuje kwotę jaką chcę wymienić to od razu kurs sprzedaży spada o około 1 grosz...

Kurs jest znacznie gorszy niz w innych serwisach internetowych.

Odpowiedz

Ten kurs się aktualizuje co kilka sekund, generalnie w tak krótkim czasie nie ma prawa zajść zmiana kursu większa niż na poziomie 3 miejsca po przecinku, więc w "około 1 grosz" jakoś nie wierzę. Poza tym nie rozumiem... Jaki inny kurs chciałbyś mieć wyświetlany podczas wymiany niż kurs sprzedaży? Dalej, sugerujesz oszustwo, jednocześnie przyznajesz, że apka wyświetla aktualny kurs przed zatwierdzeniem wymiany. Czyli chyba wszystko jest jednak transparentne tak?

Podpowiedz proszę, które "serwisy internetowe" dają lepszy kurs niż ten z rynku międzybankowego, nie bądź taki ;)

Odpowiedz

Powyżej 1000 Euro kurs wymiany na PLN jest ten sam który podaje apka.

W momencie kiedy wpiszesz do wymiany mniej niż 1000 Euro to kurs automatycznie spada o około 1 grosz np z 4,2375 pln na 4,2272 pln.

Zrób test ...

A z takim kursem to dowolny kantor internetowy ma lepiej.

PS. Korzystam z darmowej wersji Revolut. Może masz Premium

Odpowiedz

Dzięki za doprecyzowanie, czyli się wyjaśniło. To nie żadne oszustwo, tylko w darmowej wersji jest limit przewalutowania i wynosi on dokładnie 1000 euro miesięcznie. Powyżej tej sumy doliczana jest prowizja 1%. Czyli wniosek jest taki, że darmowy Revolut rzeczywiście nie jest wystarczający dla ciebie, jeśli jednorazowo wymieniasz takie kwoty.

Odpowiedz

Ok. Ale wprowadzają w błąd użytkownika podając najpierw "dobry" kurs. A po wpisaniu kwoty niższej od 1000 euro kurs magicznie zmienia się o około 1 grosz.

Nigdzie nie ma choćby ikonki wyjaśnienia z czego wynika tak duży spread ...

W przypadku tradycyjnego banku takie zagranie mogłoby zostać potraktowane przez UOKIK za celowe wprowadzanie w błąd

Odpowiedz

Moim zdaniem przestrzeliłeś. Pokazują zgodnie z prawdą "dobry" kurs, dopóki mieścisz się w limicie bezprowizyjnych wypłat, gdy go przekraczasz, doliczają prowizję, którą akceptujesz w momencie zawierania umowy o konkretny plan.

Powtórzę, jeśli limit 1000 euro to dla ciebie za mało, zwiększ sobie plan i korzystaj z wyższego limitu albo jego braku. Układ jest prosty i uczciwy i pomimo tego, że sam mam do Revoluta uwagi, to zarzut celowego wprowadzania w błąd to gruba przesada w sytuacji, w której wprost podają ci kurs przed zatwierdzeniem wymiany.

Nie atakuję i nie odbieraj tego tak proszę, to po prostu mój punkt widzenia. Pozdrawiam :)

Odpowiedz