Szczegóły oferty

Mimo niełatwych czasów fintechy (zwłaszcza te, które funkcjonują od dłuższego czasu) wciąż mają swoich zwolenników. Pierwszym z brzegu przykładem jest oczywiście Revolut, który już dawno przestał być jedynie ciekawostką, a dla wielu klientów jest dziś nieodłącznym towarzyszem zagranicznych podróży (a przy okazji pełnoprawnym bankiem mobilnym z licencją bankową).

Kolejnym rozwiązaniem fintechowym wywodzącym się z Wielkiej Brytanii jest Curve, które oferuje jednak zupełnie inne usługi.

Curve – co to jest?

Curve to brytyjski fintech działający w krajach EOG na mocy licencji Banku Litwy (nie jest to licencja bankowa) i oferujący aplikację Curve Wallet oraz kartę płatniczą.

Istotą usługi jest pośredniczenie między naszymi kartami wydanymi przez tradycyjne banki a odbiorcą płatności. Curve to zatem pewnego rodzaju nakładka, dzięki której posiadane przez nas karty płatnicze zyskują dodatkowe możliwości.

Oto główne cechy oferty Curve:

- karta fizyczna i wirtualna będąca „hubem” dla innych posiadanych przez nas kart płatniczych (w tym kredytowych) i lojalnościowych,

- aplikacja Curve Wallet do zarządzania portfelem,

- przewalutowanie transakcji zagranicznych po kursie Mastercard,

- moneyback (jego warunki są uzależnione od posiadanego planu).

Curve – opłaty i szczegóły oferty

Oto najważniejsze parametry portfela Curve Wallet:

- Oferowany produkt

-

karta płatnicza

Rodzaj oferowanego produktu karta płatnicza

- karta Mastercard

- karta wirtualna

- aplikacja mobilna

- Przeznaczenie

- codzienne finanse

- Opłaty

-

0 EUR / 5,99 EUR / 9,99 EUR / 17,99 EUR

Opłata miesięczna 0 EUR / 5,99 EUR / 9,99 EUR / 17,99 EUR

- 0 EUR (Curve Pay)

- 5,99 EUR (Curve Pay X)

- 9,99 EUR (Curve Pay Pro) / 99,90 EUR za rok z góry

- 17,99 EUR (Curve Pay Pro+) / 179,90 EUR za rok z góry

- Obsługa klienta

- czat, e-mail

Przeznaczenie

| Dla kogo |

pełnoletni posiadacz karty płatniczej wydanej przez bank funkcjonujący w Polsce lub innym kraju EOG |

|---|---|

| Przeznaczenie |

codzienne finanse |

Opłaty

| Opłata miesięczna |

|

|---|---|

| Karta |

|

| Bankomaty |

0 EUR w ramach limitu:

2%, min. 2 EUR po przekroczeniu limitu - w podstawowym planie prowizja dotyczy każdej wypłaty |

| Inne opłaty |

2,99% prowizji za przewalutowanie transakcji dla nadwyżki ponad 250 EUR / mies. (Curve Pay) 1% prowizji za przewalutowanie transakcji dla nadwyżki ponad:

2,5% prowizji za transakcje Curve Fronted (w przypadku Curve Pay Pro i Curve Pay Pro+ bezprowizyjne są transakcje w ramach limitu odpowiednio 1000 i 3000 EUR w miesiącu) 1,5% prowizji za przewalutowanie w weekendy (Curve Pay) |

Oferta

| Rodzaj oferowanego produktu |

karta płatnicza |

|---|---|

| Główne składniki oferty |

|

| Usługi dodatkowe |

|

| Płatności mobilne |

|

Obsługa klienta

| Kanały obsługi klienta |

czat, e-mail |

|---|---|

| Język obsługi |

angielski |

Curve Pay, X, Pro, Pro+

Fintech oferuje cztery opcje – Curve Pay, Curve Pay X, Curve Pay Pro i Curve Pay Pro+ (daw. odpowiednio: Curve Lite, Curve X, Curve Black i Curve Metal) – z czego trzy ostatnie wiążą się ze stałą, miesięczną opłatą.

Curve Pay

Curve Pay, czyli opcja bez miesięcznych opłat, jest przeznaczona dla biernych użytkowników usługi lub tych, którzy dopiero rozpoczynają korzystanie z Curve. W jej ramach otrzymujemy kartę do płatności w sklepach stacjonarnych i online, którą możemy płacić praktycznie w dowolnej walucie (Curve obsługuje ich ponad 150). To jedyny plan, w którym musimy liczyć się z kosztem wydania i dostawy plastiku.

Transakcje bez przewalutowania możemy wykonywać bez żadnych opłat. Z kolei dodatkowa prowizja za transakcje zagraniczne jest pobierana dopiero po przekroczeniu określonej równowartości w miesiącu.

Karta może służyć również do wypłat gotówki z bankomatów w kraju i za granicą. W podstawowym planie takie operacje są zawsze płatne.

W darmowej taryfie do portfela Curve możemy dodać maksymalnie 3 karty płatnicze.

Curve Pay X

Alternatywą dla darmowej wersji jest Curve Pay X. W zamian za comiesięczną opłatę użytkownicy otrzymują kartę z wyższym limitem transakcji zagranicznych oraz pewną pulą darmowych wypłat gotówki z bankomatów.

W Curve Pay X możemy przypisać do portfela już nie 3, a 5 kart bankowych.

Curve Pay Pro

Trzecią opcją jest pakiet Curve Pay Pro (daw. Black). W jego cenie otrzymujemy przede wszystkim jeszcze wyższy limit transakcji zagranicznych oraz bezprowizyjnych wypłat z bankomatów. W Curve Pay Pro nie obowiązuje maksymalna liczba kart możliwych do dodania.

Curve Pay Pro+

Dla najbardziej wymagających udostępniana jest wersja Curve Pay Pro+ (daw. Metal). Wyróżnikiem najdroższego planu jest metalowa karta.

Plan charakteryzuje się najwyższymi limitami wypłat z bankomatów w Polsce i za granicą oraz brakiem prowizji za przewalutowanie.

Jak to zwykle bywa w przypadku produktów z kategorii premium, posiadacze karty Curve Pay Pro+ zyskują także dostęp do priorytetowej obsługi klienta oraz saloników lotniskowych.

Oto podsumowanie opłat i limitów związanych z obowiązującymi planami taryfowymi:

| Curve Pay | Curve Pay X | Curve Pay Pro | Curve Pay Pro+ | |

|---|---|---|---|---|

| Opłata miesięczna | 0 EUR | 5,99 EUR | 9,99 EUR (lub 99,90 EUR / rok) | 17,99 EUR (lub 179,79 EUR / rok) |

| Wydanie fizycznej karty | 5,99 EUR | 0 EUR | ||

|

Maksymalna liczba kart w portfelu |

3 | 5 | bez limitu | |

| Prowizja od transakcji Curve Fronted | 2,5% wartości transakcji | 2,5% wartości transakcji powyżej limitu 1000 EUR / mies. | 2,5% wartości transakcji powyżej limitu 3000 EUR / mies. | |

|

Miesięczny limit bezprowizyjnych transakcji zagranicznych (z przewalutowaniem) |

250 EUR | 3 333 EUR | 50 000 EUR | 100 000 EUR |

|

Miesięczny limit bezprowizyjnych wypłat z bankomatów (2%, min. 2 EUR powyżej limitu) |

prowizja od każdej wypłaty | 300 EUR | 500 EUR | 1000 EUR |

Jak działa Curve i co oferuje?

Poniżej poszczególne elementy oferty fintechu.

Karta wirtualna i fizyczna Mastercard

Podstawą korzystania z Curve jest karta Mastercard. To właśnie jej zadaniem jest zastępowanie podczas zakupów wszystkich innych kart płatniczych posiadanych przez użytkownika.

Front karty Curve zawiera jedynie symbole informujące o wydawcy oraz funkcji płatności zbliżeniowych. Jej numer, termin ważności i kod zabezpieczający znajdują się na rewersie.

Cyfrowym odpowiednikiem plastiku jest karta wirtualna, którą możemy płacić, jeszcze zanim przesyłka do nas dotrze.

Aplikacja Curve

Zarządzanie portfelem Curve umożliwia aplikacja mobilna. Z jej poziomu możemy dodać kartę płatniczą i lojalnościową, sprawdzić historię transakcji, zmienić ustawienia (w tym dotyczące posiadanego planu) oraz nawiązać kontakt z obsługą.

Przewalutowanie transakcji zagranicznych

W przypadku transakcji w walucie innej niż waluta karty podpiętej do Curve, fintech samodzielnie dokona przewalutowania po kursie Mastercard. Ewentualne dodatkowe prowizje zależą od konkretnego planu, dnia tygodnia oraz tego, czy płatność mieści się w przysługującym użytkownikowi limicie.

Curve Fronted – karta kredytowa w portfelu Curve

Do portfela Curve można dodać nie tylko kartę debetową, ale również kredytową – w ten sposób pośrednio zrealizujemy transakcje płatnicze z rachunku kredytówki.

Ponadto możemy płacić w ten sposób także u sprzedawców, którzy co do zasady nie akceptują płatności kartą kredytową. Aby jednak było to możliwe, musimy wcześniej włączyć opcję Curve Fronted w ustawieniach aplikacji.

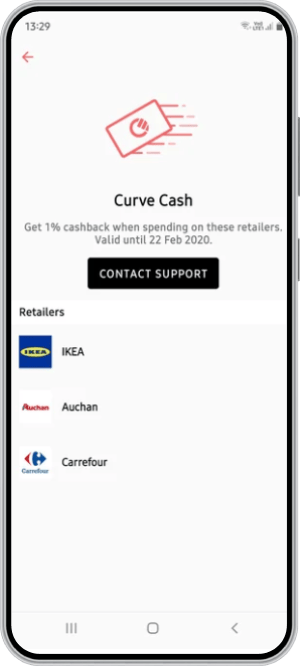

Curve cashback – zwrot za płatności

Curve przyznaje użytkownikom droższych planów zwrot za wydatki, który trafia na wirtualną kartę Curve Cash, zasilając ją w formie punktów. Korzystający z wersji Pro i Pro+ mogą wybrać odpowiednio 6 i 12 sprzedawców, u których zwrot będzie przysługiwał bez żadnych ograniczeń czasowych.

Go Back in Time

Transakcje wykonane za pośrednictwem Curve można (już po fakcie) przypisać do rachunku innej karty niż tej, która została rzeczywiście użyta w momencie zakupu. Płatność jest zwracana, a następnie Curve obciąża inną wskazaną przez użytkownika kartę.

Korzystanie z funkcji Go Back in Time może być ograniczone limitami zależnymi od posiadanego planu.

Anti-Embarrassment Mode, Smart Rules i ReFi

Kolejne funkcje to:

- możliwość ustawienia kart wspierających (Anti-Embarrassment Mode) w sytuacji, gdy transakcja kartą wskazaną w danym momencie jako główna jest odrzucona (np. z powodu braku wystarczających środków),

- Smart Rules, czyli funkcja umożliwiająca wydanie polecenia, by zakupy z danej kategorii lub na kwotę przewyższającą określoną sumę były realizowane z rachunku konkretnej karty w portfelu Curve,

- ReFi, czyli opcja częściowej lub całkowitej spłaty zadłużenia na karcie kredytowej z rachunku innej karty za pośrednictwem Curve Wallet (funkcja dodatkowo płatna).

Płatności mobilne

Kartę Curve (również wirtualną) można podpiąć pod mobilne portfele Google Pay i Apple Pay. Możliwe są też płatności zegarkiem (Garmin Pay, Swatch Pay).

Użytkownicy smartfonów od Huawei mają do dyspozycji płatności Curve Pay, w których do płacenia telefonem wystarczy sama aplikacja fintechu.

Fintech współpracuje z producentami gadżetów do płatności zbliżeniowych, w tym np. pierścieni czy breloków. Z ofertą można się zapoznać na stronie Curve, zyskując także zniżkę na zakup wybranego gadżetu.

Kto może skorzystać z Curve?

Oferta Curve przeznaczona jest dla posiadaczy dowolnych kart płatniczych wydanych przez banki funkcjonujące na terytorium EOG. Wymagana jest pełnoletność oraz pełna zdolność do czynności prawnych.

Nie ma możliwości posiadania więcej niż jednego profilu w Curve.

Jak zacząć korzystać z Curve? Rejestracja i aktywacja

Rejestracja w Curve możliwa jest jedynie zdalnie. Po wejściu na stronę Curve należy zeskanować telefonem kod QR umożliwiający pobranie aplikacji mobilnej.

Proces rejestracji może się wiązać z etapem weryfikacji tożsamości z wykorzystaniem zdjęcia dokumentu tożsamości (dowodu osobistego lub paszportu) i twarzy.

Podobne do Curve

- Oferowany produkt

- konta walutowe

- Przeznaczenie

- wymiana walut, codzienne finanse

- Opłaty

- 0 zł / 19,99 zł / 33,99 zł / 55,99 zł / 210 zł

- Obsługa klienta

- czat, e-mail

- aplikacja mobilna

- karta fizyczna

- karta wirtualna

- 0 zł (Revolut Standard)

- 19,99 zł (Revolut Plus) / 149,99 zł za rok z góry

- 33,99 zł (Revolut Premium) / 300 zł za rok z góry

- 55,99 zł (Revolut Metal) / 500 zł za rok z góry

- 260 zł (Revolut Ultra) / 2520 zł za rok z góry (210 zł przez pierwsze 3 miesiące w ramach oferty powitalnej)

- Oferowany produkt

- płatności odroczone

- Przeznaczenie

- zakupy przez Internet i w sklepach stacjonarnych

- Opłaty

- 0 zł / 9,99 zł / 19,99 zł

- Obsługa klienta

- czat, infolinia, e-mail

- aplikacja mobilna i serwis internetowy

- karta wirtualna i fizyczna

- Oferowany produkt

- konta walutowe

- Przeznaczenie

- wymiana walut, codzienne finanse

- Opłaty

- 0 zł / 4 zł / 30 zł

- Obsługa klienta

- czat, e-mail, formularz kontaktowy

- aplikacja mobilna

- karta fizyczna

- karta wirtualna

- kantor internetowy

- transfery pieniężne

- 0 zł (Free)

- 4 zł (Gold)

- 30 zł (Pro, Platinum)

Przydatne dokumenty

Recenzja eksperta 4.3/ 5

Zalety

- unikatowa usługa na rynku fintechowym

- korzystne warunki przewalutowania transakcji zagranicznych

- dodatkowe udogodnienia: moneyback, "cofnięcie" transakcji na inną kartę

Wady

- stosunkowo ubogie możliwości darmowego planu

- obsługa klienta wyłącznie w aplikacji i w języku angielskim

Posiadasz w portfelu kilka, a może nawet kilkanaście kart płatniczych? Co nieuniknione, każda z nich ma inne możliwości i wiąże się z różnymi opłatami. A gdyby tak zastąpić je jedną kartą, dzięki której będziesz mógł z łatwością zarządzać wszystkimi pozostałymi, a do tego zapłacisz w obcej walucie po najkorzystniejszym kursie?

Ja sam dałem się skusić tej wizji. Z Curve korzystam już na tyle długo, że postanowiłem podzielić się swoimi spostrzeżeniami.

Ogólna ocena (4.3)

Zacznę od początku, czyli opisu procesu instalacji i konfiguracji Curve.

Uwaga: Ze względu na brak możliwości ponownego przejścia procesu rejestracji (a co za tym idzie – sprawdzenia, jak wygląda on obecnie) poniższy opis poszczególnych kroków tego procesu może nieco odbiegać od stanu obecnego. Zakładam jednak, że najważniejsze jego elementy pozostały niezmienne.

Instalacja i konfiguracja

Po zainstalowaniu aplikacji konieczna jest konfiguracja konta. Na podany adres e-mail otrzymasz tzw. magiczny link. Otwórz skrzynkę mailową w telefonie i naciśnij link, a zostaniesz przeniesiony do aplikacji.

Później Curve poprosi o podanie: numeru telefonu (konieczne będzie jego potwierdzenie przy użyciu kodu otrzymanego w SMS-ie), imienia i nazwiska, daty urodzenia i adresu zamieszkania.

Następne etapy to nadanie PIN-u do karty i aplikacji, dokonanie wyboru planu taryfowego oraz potwierdzenie adresu wysyłki karty.

Proces konfiguracji może wiązać się z koniecznością potwierdzenia tożsamości z użyciem zdjęcia dokumentu i twarzy. To typowa procedura stosowana przez banki i fintechy, nie musisz się jej obawiać.

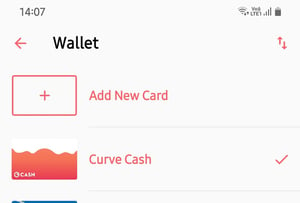

Dodawanie kart do aplikacji

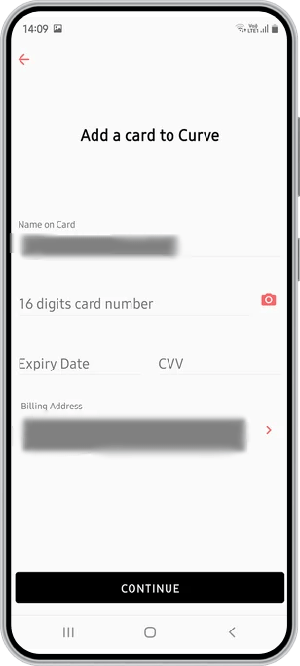

Zanim otrzymasz plastik od Curve, masz możliwość wprowadzenia do aplikacji już posiadanych kart płatniczych. W menu Wallet wybierz ikonkę kart w prawym górnym rogu, a następnie Add New Card.

Następnie wprowadź dane karty. Opcjonalnie możesz zezwolić aplikacji na dostęp do aparatu, dzięki czemu Curve sam zeskanuje potrzebne informacje.

Weryfikacja karty

W celu weryfikacji Curve pobierze z rachunku karty dodanej do aplikacji niewielką kwotę. Nie martw się, chodzi dosłownie o „drobne”, które zresztą i tak zostaną szybko zwrócone. Co mnie osobiście zaskoczyło, to fakt, że wysokość pobranej kwoty może być różna w zależności od konkretnego banku. W moim przypadku przy dodaniu karty T-Mobile Usługi Bankowe było to 1,04 zł, Banku Millennium 1,37 zł, a BNP Paribas – 0,80 zł…

Po co to wszystko? Po to, by tytuł operacji widoczny w systemie transakcyjnym banku wpisać w aplikacji Curve. W taki sposób potwierdzasz, że jesteś rzeczywistym posiadaczem karty, gdyż w założeniu tylko Ty powinieneś mieć dostęp do danych operacji w bankowości elektronicznej.

Po pozytywnej weryfikacji karta trafia do wirtualnego portfela, z którego będziesz mógł ją „wyciągnąć” – oczywiście również wirtualnie, czyli w praktyce wskazać ją przy płatności kartą Curve.

Wybór punktów objętych zwrotem 1%

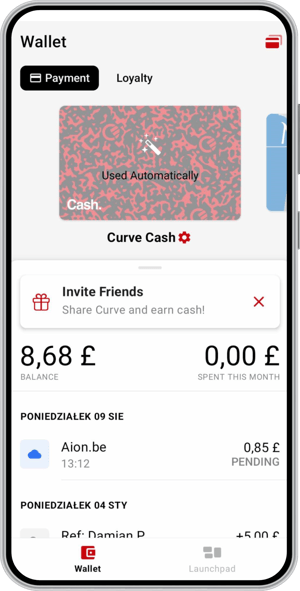

Kolejną rzeczą, którą możesz zrobić przed otrzymaniem fizycznej karty Curve, jest wybór punktów handlowych i usługowych do zwrotu 1% transakcji (dotyczy użytkowników Pro i Pro+). Lista jest naprawdę długa i obejmuje też sklepy internetowe, a nawet serwisy typu Netflix. Jak już wspomniałem, zmiana raz dokonanego wyboru jest niemożliwa. Możesz jedynie sprawdzić, które punkty wskazałeś. Wystarczy wejść w ustawienia Curve Cash (to na tę „kartę” będzie wpływał cashback):

Ile idzie karta Curve? Aktywacja

W ciągu kilku dni powinna do Ciebie dotrzeć elegancka koperta z kartą Curve (podobno niektórzy dostają nawet naklejki w gratisie). Ja akurat czekałem równo tydzień, a przesyłka przyszła z Niemiec. Nie przejmuj się zatem brakiem brytyjskiego adresu nadawcy.

Kartę należy aktywować w aplikacji.

Rejestracja ukończona, karta aktywowana. Teraz kolej na ocenę oferty Curve.

Różnorodne plany i opłaty

Co do kosztów, to mam mieszane uczucia. Dostępność aż czterech planów taryfowych niby daje pewną elastyczność w kwestii dostosowania opłat do własnych możliwości, ale mocno uwiera fakt, że funkcje jedynego darmowego planu są bardzo mocno okrojone. Czasy, w których Curve praktycznie nie generowało kosztów, niestety się skończyły. Niezdecydowani mogą wybrać na start wersję podstawową; przejście na wyższy plan jest możliwe w dowolnym momencie.

Szczegółowa ocena dostępnych w ramach planów opłat i limitów jest trudna, bo ich różnorodność jest naprawdę duża. Ograniczę się więc do kwestii prowizji za wypłaty z bankomatów. Moim zdaniem, porównując wysokość opłaty z tymi, które nieraz pobierają banki za korzystanie z „obcych” maszyn, nie wydaje się ona wcale szczególnie wygórowana.

Prosta aplikacja Curve

Apka od Curve jest niezwykle przejrzysta i intuicyjna w obsłudze. Dzięki temu nawet fakt, że jest ona dostępna w języku angielskim, nie powinien sprawiać problemu. Zapewniam, że do skutecznego korzystania z Curve wystarczy absolutnie podstawowa znajomość tego języka.

Aplikacja działa sprawnie. Jak dotąd – a od momentu rozpoczęcia mojej przygody z Curve minęło sporo czasu – nie napotkałem na żadne przerwy techniczne czy nawet spowolnienia.

Curve – karta debetowa Mastercard

Drugim niezbędnym „składnikiem” usługi jest fizyczna karta Curve od Mastercarda. Na pierwszy rzut oka różni się ona od typowej karty płatniczej wydawanej przez tradycyjne banki, ale i tak znajdziemy na niej numer, datę ważności, dane posiadacza (tyle, że na rewersie), elektroniczny chip, pasek magnetyczny i hologram. Na karcie Curve umieszczono też znajomy symbol, który informuje, że posiada ona powszechną w dzisiejszych czasach funkcję płatności zbliżeniowych.

Czy to wystarczy, by określić kartę Curve mianem „zwykłego plastiku”? Zdecydowanie nie. Wyjątkowość tej karty polega bowiem na tym, że nie jest ona powiązana z żadnym konkretnym rachunkiem / rachunkami. W Curve nie otwierasz ani konta osobistego, ani nawet rachunku technicznego.

Dość oczywiste wydaje się być pytanie: skąd zatem są pobierane środki, gdy dokonujemy transakcji kartą od fintechu? Odpowiedź jest prosta – z rachunku wydanej przez bank karty płatniczej, którą wcześniej dodaliśmy do aplikacji Curve, a następnie oznaczyliśmy jako tę, która ma w danym momencie pokryć wartość zakupów. Dzięki takiemu mechanizmowi wystarczy, że fizycznie posługujemy się jedną kartą, a efekt jest dokładnie taki sam, jakbyśmy mieli ze sobą ich cały portfel. Zamiast sięgać po jeden z kilku „plastików”, możesz uruchomić aplikację, zaznaczyć wybraną kartę, a następnie posługiwać się już wyłącznie kartą Curve.

W sytuacji, gdy posiadamy wiele różnych rachunków, takie rozwiązanie jest niezwykle wygodne. Komfort noszenia jednej karty zamiast kilku nie jest jednak jedyną zaletą Curve – gdyby tak było, rozwiązanie to nie byłoby lepsze chociażby od popularnych płatności mobilnych Google Pay i Apple Pay, w których rolę „uniwersalnej karty” pełni smartfon. Tym, co sprawia, że Curve jest tak wyjątkowym narzędziem, są dodatkowe korzyści oferowane użytkownikom.

Płatności w obcych walutach na korzystnych warunkach

Jednym z największych plusów karty Curve jest możliwość dokonywania korzystnych płatności zagranicznych. Nie ma przy tym znaczenia, jakie warunki takich transakcji oferuje Twój bank.

Załóżmy, że płacisz kartą do rachunku w polskich złotych za granicą, np. za posiłek w czeskiej restauracji. Nie trzeba być doświadczonym podróżnikiem, by stwierdzić, że ta metoda płatności zwykle nie będzie należała do najkorzystniejszych. W takiej sytuacji ryzykujesz, że transakcja zostanie przewalutowana po mało korzystnym kursie, a do tego może nastąpić podwójne przewalutowanie (np. z koron czeskich na EUR lub USD, a dopiero potem na PLN). Nie wspominając już o prowizjach naliczanych przez bank. W efekcie dodatkowe opłaty mogą wynieść co najmniej kilka procent rzeczywistej wartości transakcji, co przy wyższych kwotach może dość mocno „zaboleć”.

Jeśli natomiast podepniesz tę samą kartę do aplikacji Curve, a do opłacenia rachunku za posiłek użyjesz fizycznej karty wydanej przez ten fintech, z Twojego konta zniknie prawie dokładnie równowartość płatności przewalutowana na polskie złote po korzystnym kursie Mastercard. Dlaczego tak się dzieje? Curve we własnym zakresie dokonuje przewalutowania na walutę podpiętej karty, tak więc bank nie musi już wykonywać tej drogiej z perspektywy klienta operacji.

Nie muszę chyba dodawać, że kurs organizacji płatniczej jest znacznie korzystniejszy od tych obowiązujących w bankach czy tradycyjnych kantorach (Curve pokonuje więc pod tym względem nawet kartę walutową, którą trzeba przecież zasilać; tutaj niestety nie unikniemy przewalutowania po bankowym kursie). W przypadku jednej czy dwóch płatności zagranicznych na niewielkie kwoty różnica nie jest może ogromna, ale jeśli posługujemy się kartą regularnie np. przy okazji kilkudniowego wyjazdu zagranicznego, to dzięki Curve możemy sporo zaoszczędzić.

Jedno zastrzeżenie – wymiana walut w Curve ma miejsce wyłącznie przy okazji płatności kartą. Operacja wymiany waluty rozumiana jako przelew z jednego subkonta walutowego na inne (jak w Revolucie) nie ma w tym przypadku zastosowania, gdyż – jak już wspomniałem – w Curve nie otwieramy żadnego rachunku bankowego.

Cofnij się w czasie, czyli bezcenna funkcja dla łowców promocji

W aplikacji Curve możesz zmienić kartę użytą do wykonania transakcji i to wiele dni po zakupach – pod warunkiem, że jej wartość nie przekracza 5000 funtów. To absolutnie unikatowa funkcja, jakiej nie zagwarantuje żadna inna znana nam usługa i mamy tu na myśli zarówno rynek tradycyjnych rozwiązań bankowych, jak i fintechowych.

Do rzeczy. Jeśli stwierdzisz, że z jakiegoś powodu środki powinny jednak obciążyć rachunek innej karty, po prostu „zmień bieg wydarzeń”. Na pierwotnie obciążane konto otrzymasz zwrot transakcji, a jej wartość zostanie pobrana z innej karty, którą wskażesz w aplikacji.

Być może zastanawiasz się, do czego funkcja Go Back in Time mogłaby Ci się przydać. Wyobraź sobie, że po wykonanej płatności nagle dociera do Ciebie, że środki pozostałe na Twoim koncie nie wystarczą do skutecznej realizacji ustawionego wcześniej zlecenia stałego (lub po prostu zwykłego przelewu, który planowałeś zlecić akurat z tego konkretnego konta). Dzięki Curve możesz bez żadnych konsekwencji odzyskać środki i obciążyć wartością transakcji inny rachunek.

Jaki może być inny pretekst do takiej „podmianki”? Oto możliwe scenariusze, z którymi każdy z nas może się zetknąć, a w których Curve okaże się niezastąpiony:

- Zbliża się koniec miesiąca, a Ty martwisz się, że nie wykonałeś transakcji zwalniającej z opłaty za konto lub kartę… W Curve możesz sprawić, by płatność wykonana kilka dni wcześniej obciążyła inny rachunek. Dzięki temu spełnisz warunek bezpłatności konta lub karty bez konieczności dokonywania zakupów na ostatnią chwilę.

- Otworzyłeś kilka kont w promocji i trudno Ci kontrolować warunki dotyczące wymaganych transakcji w celu otrzymania premii. Curve nie tylko da Ci dostęp do wszystkich informacji o płatnościach w jednej aplikacji, ale także możliwość wygodnego „manewrowania” transakcjami tak, by łatwiej było Ci spełnić warunki wszystkich promocji.

- Gdybyś tylko użył innej karty do płatności, otrzymałbyś zwrot… Już wiesz, co robić ;) Transakcje wykonane za pośrednictwem Curve zachowują swój kod MCC. Możesz otrzymać za nie zwrot dokładnie tak samo, jakbyś wykonał je w tradycyjny sposób, czyli fizyczną kartą wydaną przez bank.

Niestety, użytkownicy wersji darmowej oraz X mogą wykonać w miesiącu maksymalnie 3 operacje „cofnięcia w czasie”, a ponadto taka opcja jest dostępna jedynie przez 30 dni (Curve Pay) / 60 dni (Curve Pay X) od momentu płatności . W pozostałych planach nie ma limitu ilościowego (możemy korzystać z tej funkcji do woli), ale pozostaje ograniczenie dotyczące dni, które upłynęły od zakupów (90 dni w Curve Pro i 120 dni w Curve Pro+).

Curve Cash – „karta” dla każdego użytkownika

Naczelne miejsce w portfelu Curve zajmuje Curve Cash, czyli coś w rodzaju wirtualnej karty przedpłaconej w brytyjskiej walucie służącej np. do gromadzenia moneybacku. To tak naprawdę jeszcze jedna quasi-karta w „portfelu” (możesz wybrać ją do dokonania płatności tak samo jak każdą inną), z tą różnicą, że otrzymuje ją każdy użytkownik.

W aplikacji możemy ustawić Curve Cash jako domyślne źródło naszych płatności. O ile znajdują się na takiej wirtualnej karcie odpowiednie środki (bo np. zgromadziliśmy zwrot), to punkty Curve Cash pokryją kwotę zakupów, nawet jeśli aktualnie w aplikacji wskazana jest inna karta.

Karta Curve nie działa? Ustaw karty „wspierające”, by uniknąć zakłopotania

Wiesz już, że gdy płacimy kartą Curve, środki na pokrycie płatności są pobierane z karty wskazanej w aplikacji. A co w sytuacji, gdy brak na niej wystarczających środków lub gdy z innego powodu płatność nie może zostać zrealizowana?

Na szczęście nie jesteś skazany na kłopotliwe „przełączanie się” na inną kartę, potęgując zniecierpliwienie sprzedawcy i klientów oczekujących za Tobą w kolejce. Curve pozwala na wskazanie jednej, a nawet dwóch kart awaryjnych, które uaktywnią się w momencie ewentualnych problemów z plastikiem wybranym w aplikacji mobilnej.

Jak ustawić karty „wspierające”? W tym celu wejdź w ustawienia i wybierz funkcję Anti-Embarrassment Mode (czyli Tryb Anty-Zawstydzeniowy). Na marginesie, trzeba przyznać, że ludzie z Curve mają dryg do oryginalnego nazywania opcji oferowanych użytkownikom.

Smart Rules – ustaw priorytet dla kart według własnych zasad

Zarządzanie kartami dodatkowo ułatwia możliwość określenia własnych zasad, według których Curve obciąża rachunek właściwej karty. Dzięki Smart Rules możesz z góry ustalić, by zakupy z określonej kategorii (np. spożywcze) były rozliczane z konkretnego plastiku, a transakcje przekraczające określoną kwotę – z innego.

Zaletą tej funkcji jest fakt, że w przypadku przewidywalnych transakcji nie musimy za każdym razem upewniać się, która karta w aplikacji jest wskazana jako domyślna i dokonywać ewentualnych zmian.

Dodaj kartę lojalnościową

Kolejnym typem karty, którą bez problemu powiążesz z Curve, jest karta lojalnościowa. Warunek? Sklep / punkt usługowy, który ją wydał, musi znajdować się na liście udostępnionej w aplikacji. Uspokajam jednak, że lista jest całkiem obszerna i zawiera także te sklepy, restauracje, stacje benzynowe i apteki, które funkcjonują wyłącznie na rynku polskim (np. Biedronka czy Żabka).

Karty lojalnościowe są wyświetlane w osobnej zakładce. Aby je zobaczyć i nimi zarządzać, wybierz przycisk Loyalty w menu Wallet.

Szeroki wachlarz płatności mobilnych

Curve oferuje klientom możliwość podpięcia karty fizycznej do Garmin Pay, pod koniec stycznia 2020 r. udostępnił również płatności Apple Pay.

W naszym kraju więcej osób byłoby jednak zainteresowanych powiązaniem karty z mobilnym portfelem w systemie operacyjnym Android, w mniejszym stopniu – płatnościami zegarkiem czy przez Apple Pay. Na szczęście we wrześniu 2020 r. Curve przekazał radosną nowinę o udostępnieniu Google Pay w kilkunastu krajach, w tym w Polsce.

Jakby tego było mało, użytkownicy smartfonów od Huawei też nie mogą narzekać. Dzięki Curve Pay do płacenia telefonem wystarczy sama aplikacja fintechu, więc posiadacze sprzętu od chińskiego producenta nie są pozbawieni tej możliwości nawet pomimo braku dostępu do portfeli od Google’a i Apple. Jak widać, fintech oferuje więc polskim użytkownikom właściwie wszystkie najważniejsze rodzaje płatności mobilnych.

Prowizja od płatności zagranicznych w weekendy

Wspomniałem już o tym, że jako użytkownik Curve możesz wykonywać transakcje zagraniczne bez opłaty dodatkowej pod warunkiem, że mieścisz się w limitach. Wszystko się zgadza, ale nie należy zapominać o prowizji za płatności z przewalutowaniem wykonane w weekendy. Opłata nie dotyczy transakcji w EUR, GBP i USD.

„Weekend” oznacza w tym przypadku po prostu sobotę i niedzielę (a dokładnie okres między 23:59 w piątek a 23:59 w niedzielę). Dodatkowa opłata weekendowa nie jest rzecz jasna niczym przyjemnym, ale nawet po jej uwzględnieniu warunki transakcji zagranicznych są konkurencyjne. Przypominam, że prowizję z tego samego tytułu nalicza również Revolut.

Uwaga na karty kredytowe i wypłaty z bankomatów!

Kolejna istotna uwaga dotyczy wypłat z bankomatów, a konkretnie sytuacji, w której do wypłaty użyjemy karty kredytowej podpiętej do Curve. Jeśli myślałeś, że taka operacja pozwoli Ci na bezprowizyjną wypłatę gotówki z rachunku „kredytówki”, to niestety muszę Cię wyprowadzić z błędu. Twój bank pobierze dodatkową opłatę za taką operację niezależnie od tego, czy użyłeś „nakładki” w postaci Curve, czy nie. Nie wolno też zapominać o tym, że wypłat z rachunku karty kredytowej za pośrednictwem Curve dotyczy osobny limit.

Z kolei Curve Fronted umożliwiająca dokonywanie transakcji z rachunku „kredytówki” w sytuacji, gdy karta kredytowa nie jest akceptowana przez sprzedawcę, również wiąże się z dodatkowym kosztem. Od każdej takiej płatności Curve pobiera prowizję, która może być odczuwalna w przypadku operacji na wyższe kwoty.

Curve i wypłata z bankomatu? Lepiej unikać maszyn Euronetu

A skoro jesteśmy przy wypłatach z bankomatów – musisz wiedzieć, że karta Curve niekoniecznie sprawdzi się przy okazji wypłaty gotówki z maszyn Euronetu. Powodem jest prowizja, którą ten operator nalicza od transakcji z wykorzystaniem zagranicznej karty (podobnie to wygląda w przypadku „plastiku” od Revoluta). Nie ma przy tym znaczenia, że do Curve masz podpiętą kartę w PLN, więc teoretycznie przy wypłacie nie następuje przewalutowanie. Liczy się fakt, że maszyna zidentyfikowała kartę Curve jako zagraniczną.

Curve przyda się łowcom promocji… ale nie w każdym przypadku

Pisałem wcześniej, że Curve może być nieocenionym narzędziem dla łowców promocji, którzy chcą mieć kontrolę nad spełnianiem ich warunków oraz dla tych, którzy otrzymują zwrot za transakcje kartą. Czy we wspomnianych sytuacjach coś może pójść nie tak?

Po pierwsze, teoretycznie może się zdarzyć, że bank w regulaminie promocji będzie wymagał wykonania transakcji w Polsce; tymczasem transakcje przy użyciu Curve będą odczytywane jako płatności wykonane za granicą (niezależnie od miejsca ich wykonania w szczegółach transakcji znajdziemy dopisek „LONDON”).

Drugie zastrzeżenie dotyczy moneybacku za zakupy w konkretnym sklepie. Jeśli zapłacisz kartą Curve, to w systemie transakcyjnym banku opis płatności będzie poprzedzony znakami „CRV*”, np. „CRV*ZABKA”. W konsekwencji Curve będzie przydatny w kontekście moneybacku tylko wówczas, gdy dotyczy on np. danej kategorii sklepów (z określonymi kodami MCC); natomiast nie będzie on miał zastosowania w przypadku zwrotu za zakupy w konkretnych punktach handlowych i usługowych.

Obsługa klienta

Podstawową formą komunikacji z fintechem jest czat w aplikacji. Początkowo na pytanie próbuje odpowiedzieć chatbot Otis; „próbuje” to trafne określenie, bo przy bardziej skomplikowanym problemie zdecydowanie warto poczekać na pomoc pracownika.

Co istotne, czat jest dostępny po angielsku, nie ma możliwości uzyskania odpowiedzi w języku polskim.

W kontekście bezpieczeństwa zwracamy zwykle uwagę na kwestię ewentualnej ochrony środków, jednak w tym przypadku nie ma ku temu podstaw. W Curve nie otwierasz konta, a co za tym idzie, nie gromadzisz w nim żadnych pieniędzy. Nawet środki zapisane na Curve Cash formalnie mają postać punktów, które stanowią jedynie równowartość „realnych” kwot (100 punktów = 1 funt).

Mimo to odnotujmy fakt, że Curve działa na prawach instytucji pieniądza elektronicznego, a możliwość działalności na terenie EOG gwarantuje fintechowi licencja Banku Litwy.

Dane kart – co robić w przypadku ewentualnej kradzieży?

Zapewne spora część z Was zastanawia się, czy w przypadku kradzieży karty Curve w niebezpieczeństwie znajdą się środki na wszystkich kontach. Po pierwsze, z samą fizyczną kartą od fintechu złodziej co najwyżej skorzysta z pieniędzy na tej karcie bankowej, która akurat jest wskazana w aplikacji. Po drugie, o płatnościach – także tych, których nie wykonaliśmy osobiście – poinformują nas powiadomienia PUSH. Po trzecie, kartę Curve możemy czasowo zablokować. Po czwarte, wszystkie dodane karty można w każdej chwili usunąć z aplikacji (nie trzeba zastrzegać w banku każdej z osobna).

Co z ochroną danych o naszych kartach płatniczych? W samej aplikacji są one odpowiednio maskowane, więc ryzyko wiązałoby się raczej z ewentualnym atakiem hakerskim. Oczywiście Curve zapewnia, że podjął stosowne kroki w celu zapewnienia bezpieczeństwa, a dane są odpowiednio szyfrowane. Jeśli to Was nie przekonuje, zawsze możecie podpiąć do aplikacji jedynie karty do tych kont, na których nie przechowujecie zbyt dużych środków.

Curve – limity transakcji

Dla bezpieczeństwa Curve automatycznie narzuca limity transakcji, który dla polskich klientów wynosi standardowo 2500 GBP dziennie dla płatności kartą i tyle samo dla wypłat z bankomatów. Oczywiście te kwoty – choć podane są w funtach – dotyczą także równowartości w innych walutach.

Stopień wykorzystania limitu można sprawdzić w aplikacji. Co więcej, limity możemy podnieść. Warunek: przejście pełnej weryfikacji tożsamości.

Biometria w imię bezpieczeństwa

Na koniec warto wspomnieć o zabezpieczeniu dostępu do aplikacji. W przypadku telefonów wyposażonych w czytnik linii papilarnych istnieje możliwość ustawienia logowania przy pomocy odcisku palca. Aplikacja automatycznie wylogowuje nas nie tylko po jej zamknięciu, ale również po chwili bezczynności. Zastosowanie rozwiązań biometrycznych jest obecnie standardem w przypadku aplikacji bankowych. Jak widać, sięgają po nie także fintechy, w tym Revolut i właśnie Curve.

Curve. Czy warto?

W recenzji kilkukrotnie odnosiłem się do Revoluta. Naprawdę trudno uciec od porównań tych rozwiązań, gdyż w obu istotną zaletą są atrakcyjne warunki płatności zagranicznych.

Najważniejszą różnicą jest fakt, że Curve jest usługą nieco mniej rozbudowaną od swojego wciąż popularniejszego konkurenta. Moim zdaniem jednak wcale nie musimy tego odbierać jako wadę. Podczas gdy w Revolucie (funkcjonującego już na licencji bankowej) otwieramy coś na kształt subkont w różnych walutach, w Curve wystarczy podpięcie już posiadanych kart. Dzięki temu nie ma konieczności zasilania środkami „z zewnątrz”, by móc wykonywać płatności.

Możliwości Curve ograniczają się do kilku, ale za to bardzo praktycznych funkcji. Poza korzystnymi zakupami w obcej walucie mamy do czynienia z ewenementem w postaci opcji „cofnięcia w czasie” już dokonanej transakcji. Do tego dochodzi zwrot za transakcje oraz płatności mobilne.

Wniosek? Karta Curve jest warta przetestowania zwłaszcza przez podróżników, łowców promocji oraz wszystkich tych, którzy stale poszukują alternatyw dla tradycyjnej bankowości. Nie zmieniają tego nawet ostatnie, niekorzystne zmiany w planach taryfowych. Trend na podnoszenie cen usług finansowych obserwujemy od dłuższego czasu i można było się spodziewać, że podąży za nim także Curve. Niemniej warto się dobrze zastanowić, który z planów będzie miał szansę spełnić nasze potrzeby – zawsze można zacząć od niższego, a w razie potrzeby przejść na wyższy.

Komentarze i opinie

(284)Jakie są aktualne koszty przewalutowania przy płatnościach za granicą w weekend?

Odpowiedz

To zależy od planu. Załóżmy, że mówimy o płatnościach przekraczających miesięczny limit bezprowizyjnych przewalutowań. W takiej sytuacji:

– w planie Curve Pay – kurs Mastercarda + 2,99% + 1,5% prowizji weekendowej

– w planie Curve Pay X – kurs Mastercarda + 1% (bez prowizji weekendowej)

– w planie Curve Pay Pro – kurs Mastercarda + 1% (bez prowizji weekendowej)

– w planie Curve Pay Pro+ – kurs Mastercarda + 1% (bez prowizji weekendowej)

Odpowiedz

Niestety, ale autor artykułu nie wspomniał najważniejszego. Cashback 1% jest tylko poza Europą (i online) jak możemy przeczytać w zakładce każdego planu płatnego, więc w Polsce na przykład plan płatny pod względem cashbacku jest bezużyteczny.

Odpowiedz

Piszesz tylko o jednym ze scenariuszy otrzymania cashbacku, któremu nawet nie poświęcam uwagi właśnie ze względu na jego – jak sam ująłeś – bezużyteczność :) Ten "właściwy" zwrot dotyczy zakupów u 6 (Curve Pro) lub 12 (Pro+) sprzedawców i to właśnie o nim piszę w recenzji. Moim zdaniem taki mechanizm zwrotu jest już pewnym atutem najdroższych planów.

Odpowiedz

Mój dzienny limit w darmowy planie po przejściu kyc wynosi marne 210 PLN, nie wiem dla kogo to jest dobra oferta

Odpowiedz

Czy ktoś się orientuje, czy w obecnych planach płatnych Curve pobiera prowizjęm w weekend za przewalutowanie w walucie Liry Tureckie?

Odpowiedz

To wynika z wykazu opłat. W płatnych planach nie ma prowizji za przewalutowanie w weekendy i konkretna waluta nie ma tu znaczenia.

Odpowiedz

Dzięki @Robert

Odpowiedz

Cześć. Jaki jest limit płatności w sklepie dla planu podstawowego?

Odpowiedz

Wysokość dziennego limitu transakcyjnego nie jest zależna od planu, a od tego, czy użytkownik przeszedł pełną weryfikację tożsamości. Bez takiej weryfikacji maksymalnie z użyciem karty Curve możemy wydać w ciągu jednego dnia równowartość 2500 GBP.

Jeśli z kolei pytasz o transakcje zagraniczne bez dodatkowej prowizji za przewalutowanie, to w podstawowym planie limit wynosi 250 GBP lub EUR / mies.

Odpowiedz

Niestety o limicie wszystkich transakcji dowiedziałem się po odrzuceniu dwukrotnie mojej płatności na stacji benzynowej, przy dużej kolejce za mną. Limit bez weryfikacji roczny,miesięczny i dzienny wynosił u mnie marne 630zł a nie równowartość 2500GBP. Aplikacja dla Huawei. Teoretycznie było to niezłe rozwiązanie dla telefonu Huawei bez usług Googla ale przekazanie zdjęć obu stron mojego dowodu i mojego zdjęcia dla zwiększenia limitu, podczas gdy rejestracja aplikacji w 3 bankach i pełnych danych do kart powinna wystarczyć- to moim zdaniem tylko wyłudzenie zbędnych danych. Ponadto nie mogłem usunąć danych ostatniej karty, bo jakaś musiała być a polecenie usunięcie konta z 10 razy wykonywało błąd. Musiałem dane karty zostawić, usunąć Curve z portfela Huawei i dopiero wtedy przy ponownym uruchomieniu Curve , chciał zakładać nowe konto. Teraz nie mam pewności czy dane ostatniej karty gdzieś sobie nie wędrują.

Odpowiedz

Ciekawe, a ja bez weryfikacji mam limit 2500. Może to kwestia tego że konto Curve mam od zawsze i teraz te limity są niższe?

Odpowiedz

Tak samo i u mnie. Ledwie 630 zł na dzień/miesiąc/rok. Kiepski żart

Odpowiedz