7 komentarzy

|

W co inwestujesz pieniądze? |

W fundusze ETF, które mają za zadanie naśladować zachowanie wybranych indeksów akcji i obligacji. |

|---|---|

|

Jak inwestujesz? |

Pasywnie; Finax robodoradca modeluje Twój portfel w oparciu o ankietę, w której musisz podać m.in. cele i horyzont inwestycji oraz posiadane doświadczenie inwestycyjne; algorytm sam przeprowadza transakcje tak, aby umożliwiły realizację obranej strategii. |

|

Co musisz zrobić, by móc korzystać z usługi? |

Odwiedzić stronę Finax i wypełnić ankietę, a następnie zarejestrować się w systemie usługi i zawrzeć umowę o zarządzanie portfelem; wszelkich formalności dopełnisz wygodnie online. |

|

Ile kosztuje inwestowanie z Finax? |

Najważniejsze koszty to: opłata w wysokości 1,2% za zarządzanie w Finax (0,5% w przypadku jednego z planów) oraz ok. 0,2% prowizji za zarządzanie i administrację ETF-ami. |

|

Do kogo kierowana jest usługa? |

Do osób, które chcą lokować środki na rynku kapitałowym, ale z jakiegoś względu wolą nie zajmować się tym samodzielnie; inwestorów średnio- i długoterminowych, którzy nie chcą na bieżąco śledzić rynków i są otwarci na innowacje. |

Finax robodoradca od początku swojego funkcjonowania przykuwa uwagę sporej części inwestorów, zwłaszcza początkujących. Zainteresowali się nim także ci, którzy mieli już styczność z giełdą papierów wartościowych, ale ze względu na brak czasu, chęci czy negatywne doświadczenia inwestycyjne pozostawali ostatnio przy lokatach terminowych, obligacjach skarbowych i tradycyjnych funduszach inwestycyjnych.

Co to jest Finax?

Finax jest słowackim domem maklerskim, który działa obecnie w pięciu krajach Europy Środkowej, w tym w Polsce. Specjalizuje się w dostarczaniu usługi zwanej robodorodztwem inwestycyjnym, która pozwala w prosty i wygodny sposób inwestować pasywnie.

Jeśli chodzi o polskie podmioty, to usługi w mniejszym lub większym stopniu nawiązujące do robodoradztwa inwestycyjnego oferuje PKO BP i ING Bank Śląski. Faktem jest jednak, że oferta firmy Finax ma giełdowy charakter i umożliwia automatyczne inwestowanie w ETF-y. Robodoradcy krajowych instytucji póki co skupiają się wyłącznie na tradycyjnych funduszach inwestycyjnych.

Jak działa Finax i czym jest inwestowanie pasywne?

Inwestowanie z pomocą robodoradcy wymaga od Ciebie jedynie minimalnego zaangażowania i ma celu zapewnić Ci wyniki na poziomie średniej rynkowej. Co należy przez to rozumieć?

Aktywni inwestorzy dążą do osiągnięcia lepszych wyników niż szeroki rynek, więc samodzielnie komponują swoje portfele inwestycyjne, w razie potrzeby dokonując w nich odpowiednich korekt. Dla takich graczy punktem odniesienia często jest wybrany indeks giełdowy, np. SP500, dlatego starają się inwestować w instrumenty, które w ich ocenie pozwolą go „pokonać”. Tymczasem w przypadku funduszu pasywnego, np. na WIG20, w określonym czasie zarobisz (lub stracisz) praktycznie tyle samo, co warszawski indeks dwudziestu największych spółek.

Robodorodca Finax inwestuje dla Ciebie wyłącznie w wybrane fundusze ETF tak, aby umożliwić realizację strategii dopasowanej do Twojego profilu inwestycyjnego. Nie zapewnia ekspozycji na konkretne akcje czy obligacje, lecz na całe grupy tego typu aktywów. W skład portfela mogą wejść zatem np. akcje amerykańskich spółek (SP500), globalne obligacje rządowe (Citi World Government Bond Developed Markets) i europejskie obligacje korporacyjne (Bloomberg Barclays Euro Corporate Bond). Tak powstaje zdywersyfikowany portfel, który daje ekspozycję na różne rynki z całego świata.

Warto dodać, że ETF-y są znacznie tańsze niż tradycyjne fundusze inwestycyjne, które pobierają kilku-, a nawet kilkunastokrotnie wyższe opłaty za zarządzanie. Co więcej, jak pokazują rozmaite statystyki, przynoszą też większe od nich stopy zwrotów (mowa o porównaniu funduszy z podobnym profilem inwestycyjnym).

Jak zacząć inwestowanie z robodoradcą Finax?

Finax robodoradca nie jest automatycznym systemem tradingowym, nie korzysta z sygnałów rynkowych i nie zawiera setek transakcji tygodniowo. To algorytm informatyczny, który przypomina doradcę inwestycyjnego, przy czym w odróżnieniu od niego dodatkowo sam zajmuje się Twoimi inwestycjami.

Zamiast podpowiadać Ci, kiedy i które instrumenty finansowe kupić, robodoradca sam tworzy portfel uszyty na miarę Twoich potrzeb. Pozwala mu na to m.in. ankieta inwestycyjna, od której tak naprawdę zaczyna się Twój kontakt z usługą.

Inwestowanie z Finax robodoradcą krok po kroku

1. Wejdź na stronę Finax i wybierz odpowiedni dla siebie plan inwestowania.

W pierwszym kroku zostaniesz poproszony o wskazanie swojego celu finansowego i wybór planu inwestycyjnego.

Planów jest sporo, więc nie powinieneś mieć problemu ze znalezieniem odpowiedniej dla siebie opcji. Jeśli chciałbyś odkładać na różne cele, np. przyszłość dzieci, emeryturę i rezerwę finansową, to najpierw utwórz jeden plan, a po założeniu konta dodaj kolejne. Pamiętaj tylko, że stopy zwrotu, jakie pojawiają się przy opisach planów, mają jedynie orientacyjny charakter – robodoradca nie daje gwarancji ich uzyskania.

2. Wypełnij ankietę inwestycyjną.

Na tym etapie udzielasz odpowiedzi na kilkanaście pytań, które pozwolą robodoradcy poznać m.in:

- Twój wiek,

- horyzont inwestycyjny,

- początkową i inwestowaną regularnie kwotę (to jedynie deklaracje, które do niczego Cię nie zobowiązują),

- poziom Twojego doświadczenia inwestycyjnego,

- wysokość i źródło Twoich dochodów,

- Twój stosunek do ryzyka,

- docelową kwotę, jaką chciałbyś zainwestować z Finax.

Na podstawie odpowiedzi robodoradca ustali Twój profil inwestycyjny i dobierze najlepszą dla Ciebie strategię. Co ważne, kwestionariusz jest dla niego jedynym źródłem informacji na Twój temat, dlatego warto wypełnić go rzetelnie i uczciwie. W ten sposób zwiększysz szanse na otrzymanie usługi skrojonej na miarę Twoich potrzeb.

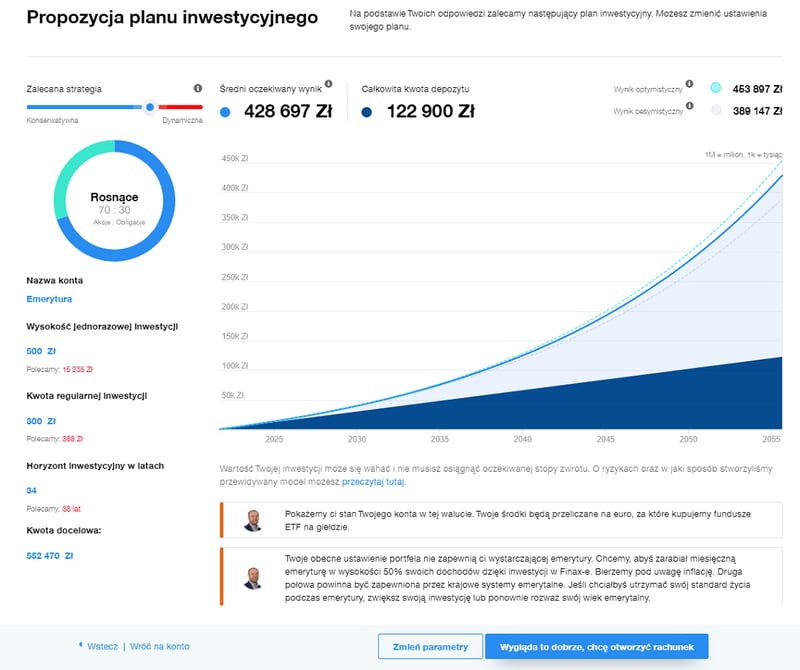

3. Zaakceptuj lub zmodyfikuj zaproponowany plan inwestycyjny.

Robodoradca zaproponuje odpowiednią dla Ciebie strategię, wskazując przy tym jej parametry oraz potencjalne rezultaty. Będzie to wyglądało mniej więcej tak:

Uważasz, że robodoradca uznał Cię za zbyt ostrożnego lub zbyt agresywnego inwestora? Nic nie stoi na przeszkodzie, abyś swobodnie zmienił proporcje instrumentów w portfelu. Chcąc inwestować agresywniej, powinieneś zwiększyć udział ETF-ów akcyjnych. Natomiast zwiększając zaangażowanie w funduszach obligacyjnych, utworzysz portfel o niższym ryzyku.

4. Otwórz bezpłatne konto w Finax.

W kolejnym kroku musisz otworzyć bezpłatny rachunek inwestycyjny. To standardowa procedura, związana m.in. z podaniem danych osobowych i kontaktowych, a następnie ich weryfikacją. Odbywa się to drogą internetową i przebiega w sprawny, nowoczesny sposób.

By móc założyć konto, musisz mieć pod ręką dowód osobisty i telefon. Tożsamość zweryfikujesz przy pomocy identyfikacji biometrycznej lub przelewu weryfikacyjnego. Po zatwierdzeniu umowy online możesz rozpocząć korzystanie z usługi.

5. Przelej środki i rozpocznij inteligentne inwestowanie.

Na koniec pozostaje Ci wykonać przelew na konto Finax. Po zaksięgowaniu środków robodoradca dokona odpowiednich transakcji tak, by móc zrealizować dobraną dla Ciebie strategię inwestowania.

Warto dodać, że czas oczekiwania na zaksięgowanie wpłaty jest relatywnie długi i wynosi zwykle jeden dzień roboczy. To pewna niedogodność, jednak pamiętaj, że w inwestowaniu pasywnym liczą się cele długoterminowe. Skoro z założenia inwestujesz na okres kilku lub kilkunastu lat, to nie ma większego znaczenia, czy pozycje rynkowe zajmiesz już dziś, czy dopiero za kilka dni.

Robodoradca Finax – inteligentne inwestowanie w praktyce

Przyjrzyjmy się bliżej, w co konkretnie robodoradca będzie inwestował środki. Procentowy udział ETF-ów akcyjnych i obligacyjnych zależy od obranej strategii, ale miej świadomość, że nie będą to dowolne fundusze z całego świata. Finax lokuje środki w dziesięciu dużych ETF-ach o wysokiej płynności, które są dostarczane przez BlackRock, Deutsche Bank, StateStreet i UBS.

Finax – lista ETF-ów

Robodoradca buduje dla klientów Finax portfele o różnym składzie, ale zawsze korzysta wyłącznie z funduszy, które pozwalają uzyskać ekspozycję na następujące indeksy i instrumenty:

- SP500 – największe spółki z USA,

- SP400 – średnie spółki z USA,

- Russell 2000 – małe spółki z USA,

- Euro Stoxx 600 – średnie i duże firmy europejskie,

- MSCI Europe Small Cap – małe europejskie firmy,

- MSCI Emerging Markets – fundusze akcji spółek z rynków wschodzących,

- World Government Bond Developed Markets – globalne obligacje rządowe,

- Bloomberg Barclays Emerging Markets Sovereign – obligacje rządowe krajów wschodzących,

- Bloomberg Barclays Euro Corporate Bond – obligacje korporacji europejskich,

- Iboxx EUR Liquid High Yield – europejskie obligacje wysokodochodowe.

Skład portfela inwestycyjnego i rebalancing

Na świecie działa ponad 5000 ETF-ów, więc powyższa lista może sprawiać wrażenie wyjątkowo skromnej. Jest ona jednak wystarczająca dla docelowej grupy klientów firmy Finax, a więc początkujących, pasywnych inwestorów. Zauważ też, że wymienione fundusze pozwalają pośrednio zainwestować w łącznie blisko 10 tys. papierów wartościowych, notowanych na giełdach całego świata.

W zależności od strategii w skład portfela wchodzi od kilku do 10 ETF-ów. Aby utrzymać ustalone proporcje instrumentów i poprawić rezultaty inwestowania, robodoradca przeprowadza tzw. rebalancing (równoważenie wag portfela aktywów). Dochodzi do niego regularnie, przy czym praktyka pokazuje, że zwykle rzadziej niż raz w roku.

Ile kosztuje Finax robodoradca?

Robodoradca Finax wykonuje dla swoich użytkowników sporo działań – i co równie ważne, robi to za całkiem rozsądną cenę. Roczna prowizja za usługę wynosi standardowo 1,2% (1% + VAT słowacki), oprócz niej występują jedynie niewielkie opłaty za zarządzanie ETF-ami. Te ostatnie sięgają średnio raptem 0,2% rocznie, przy czym nie są pobierane z rachunku, lecz uwzględniane w wycenach ETF-ów.

Za robodoradztwo inwestycyjne zapłacisz więcej niż gdybyś nabywał ETF-y samodzielnie, jednak w zamian otrzymujesz gotowy portfel i systematyczny rebalancing. Co więcej, łączny koszt w wysokości ok. 1,4% i tak jest niższy niż w przypadku większości tradycyjnych funduszy inwestycyjnych.

Co ważne, ETF-y nabywane przez robodoradcę są denominowane w euro. By móc je kupić, musi przewalutować wpłacane przez Ciebie środki (chyba że będziesz dokonywał wpłat w EUR). Z naszych obserwacji wynika, że w Finax warunki przewalutowania są całkiem korzystne, więc możesz śmiało pozostać przy wpłatach w PLN.

Bezpieczeństwo i kwestie podatkowe

Fakt, że transakcje są zawierane w EUR, oznacza niestety pewne trudności przy rozliczaniu podatków. Finax, w odróżnieniu od innych zagranicznych brokerów, już od jakiegoś czasu wysyła polskim klientom formularz podatkowy PIT-8C, co znacznie ułatwia im rozliczanie podatku od zysków kapitałowych.

Warto podkreślić, że Finax jest domem maklerskim zarejestrowanym na Słowacji, więc jego klienci podlegają ochronie tamtejszego Funduszu Gwarancji Inwestycyjnych (do kwoty 50 tys. euro). Są też chronieni przepisami unijnymi, zgodnie z którymi w przypadku ewentualnego bankructwa brokera ich majątek pozostanie nietknięty. Reasumując, korzystając z usług Finax, możesz liczyć na podobny poziom bezpieczeństwa jak w przypadku polskich brokerów i domów maklerskich.

Czy warto korzystać z robodoradztwa Finax?

Naszym zdaniem robodoradca Finax to warty rozważenia sposób na proste, tanie i wygodne inwestowanie na rynkach kapitałowych. Podkreślamy jednak, że ma szansę sprostać oczekiwaniom jedynie tych osób, które są na rynku od niedawna lub dopiero chcą rozpocząć przygodę z inwestycjami giełdowymi. Dodatkowo, muszą one zaakceptować fakt, że usługa służy do inwestowania długoterminowego.

Minusem jest dość długi czas oczekiwania na zaksięgowanie wpłaty, a także na wypłatę środków – od zamknięcia portfela do wpływu środków na Twoje konto bankowe może upłynąć kilka dni.

Na zakończenie wspomnijmy, że narzędzie Finax jest bardzo proste w obsłudze, więc nie ma potrzeby rozpisywać się na temat technicznych aspektów jego działania. Założenie konta i późniejsze użytkowanie produktu nie przysporzy Ci trudności nawet wówczas, jeśli dotychczas nie korzystałeś z usług domów maklerskich.

Jeśli jednak nie przekonały Cię atuty usługi i wolisz korzystać z tradycyjnego konta inwestycyjnego w domu maklerskim, poniżej znajdziesz ranking, który pomoże Ci znaleźć najlepsze dla siebie miejsce do samodzielnego inwestowania.

- Konto

- 0 zł

- Akcje z GPW

- 0%

- Kontrakty na WIG20

- kontrakty CFD

- Rynki zagraniczne

- USA, DE, UK + 12 innych

- Konto

- 0 zł

- Akcje z GPW

- 0,12%, min. 10 zł

- Kontrakty na WIG20

- niedostępne

- Rynki zagraniczne

- USA, DE, UK + ponad 20 innych

- Konto

- 0 zł

- Akcje z GPW

- 4 zł

- Kontrakty na WIG20

- niedostępne

- Rynki zagraniczne

- USA, UK, DE + ponad 30 innych

Komentarze

(7)Na giełdach wzrosty więc pewnie znów rośnie zainteresowanie finaxem. Aa gdy jest tanio i rynki spadają to wtedy zainteresowania oczywiście nie ma. No bo po co kupować tanio skoro można drogo?

Odpowiedz

Finaxa generalnie polecam, ale to usługa fajna raczej tylko w hossie. Gdy rynki finansowe wejdą w bessę (pewnie już niebawem), wielu będzie finaxem rozczarowanych

Odpowiedz

Rozumiem, że Finax nie zabezpiecza od straty?tzn wpłacając np 100000 mogę za kilka lat mieć mniej?Wybacz zbyt trywialne pytanie.

Odpowiedz

Ano nie zabezpiecza rzecz jasna, po prostu inwestuje w różne instrumenty realizując określoną strategię inwestycyjną. Sam jestem ciekaw jak to będzie wyglądać w przypadku bessy, ale wszystko wskazuje na to, że nienajlepiej... z drugiej strony to aplikcja do inwestowania dlugoterminowego, wiec w teorii nawet jeśli przez rok czy dwa będziesz tracił to generalnie 'nie szkodzi':P

Odpowiedz

A to nie jest tak, że w bessie zmieniasz strategię i inwestujesz bardziej w obligacje?

Odpowiedz

Ten Robodoradca Finax działa wg jakiegoś stałego algorytmu, czy też w jakiś sposób się uczy. Powiedzmy dostrzega, że na danym ETF-ie sytuacja się zmienia i w związku z tym nie sugeruje go określonej grupie klientów?

Odpowiedz

Oj nie, niestety raczej na pewno nie ma aż tak dobrze. W sumie Finax nigdzie nie podawał szczegółów działania usługi, ale już na podstawie jej oficjalnego opisu można wnioskować, że robodoradca nie uczy się i nie reaguje na bieżące wydarzenia...

Odpowiedz