162 komentarze

Czym jest podatek od zysków kapitałowych?

Podatek od zysków kapitałowych, zwany potocznie podatkiem Belki, jest płacony przez osoby fizyczne od dochodów, jakie wypracowały ich środki. Stanowi jeden z najprostszych w swojej konstrukcji podatków obowiązujących w Polsce.

W odróżnieniu m.in. od podatku od dochodów osobistych (PIT) w przypadku podatku Belki nie ma żadnych progów, ulg ani kwot wolnych. Jest za to stała kwota podatku, która niezależnie od tego, ile zarobiłeś, inwestując na giełdzie, zawsze wyniesie 19% (jest to tzw. podatek liniowy, zryczałtowany).

Rodzaje zysków kapitałowych

Wszystkie osoby fizyczne, pomnażające swój kapitał z pomocą rozmaitych instrumentów inwestycyjnych i produktów oszczędnościowych, są zobowiązane rozliczyć się z tego tytułu z fiskusem.

Z zapłatą podatku Belki musisz liczyć się w przypadku m.in. przychodów z:

- lokat i kont oszczędnościowych,

- obrotu papierami wartościowymi, takimi jak akcje, obligacje czy ETF-y,

- handlu walutami,

- tradingu na instrumentach pochodnych, w tym kontraktach CFD,

- inwestowania w kryptowaluty,

- dywidend,

- odsetek od pożyczek udzielanych osobom prywatnym.

Co istotne, choć wszystkie zyski kapitałowe podlegają opodatkowaniu, to jednak nie każdy wymaga samodzielnego rozliczenia się z urzędem skarbowym. We własnym zakresie musisz o to zadbać zwłaszcza, jeśli jesteś inwestorem giełdowym, natomiast w przypadku części przychodów za formalności podatkowe odpowiada bank, biuro maklerskie lub inna zobowiązana instytucja (przychody te znajdziesz w zestawieniu na końcu artykułu).

Wyliczanie podatku od zysków kapitałowych

Obliczanie należnego podatku Belki nie należy do skomplikowanych. Przykładowo, jeśli Twój ubiegłoroczny zysk z handlu akcjami, obligacjami, REIT-ami czy z innych inwestycji na giełdzie wyniósł np. 100 zł, to kwota, którą przelejesz fiskusowi, wyniesie 19 zł (100 zł × 19%). Jeśli z kolei zarobiłeś 1 mln zł (wszystkim życzymy takich zysków kapitałowych), wówczas do odprowadzenia będziesz miał 190 tys. zł (1 mln zł × 19%).

Jak poprawnie rozliczyć podatek od zysków kapitałowych?

Obecnie podatek od zysków kapitałowych można rozliczyć w naprawdę prosty sposób – a przynajmniej tak jest w standardowych przypadkach. Jeśli tylko korzystałeś z usług polskiego biura maklerskiego, Twój PIT-38 jest już wypełniony i czeka, aż go zaakceptujesz lub odrzucisz za pośrednictwem strony: https://www.podatki.gov.pl/e-urzad-skarbowy/. Jako inwestor wciąż powinieneś jednak wiedzieć, jak prawidłowo rozliczyć PIT od zysków kapitałowych i znać zasady odliczania strat z lat ubiegłych.

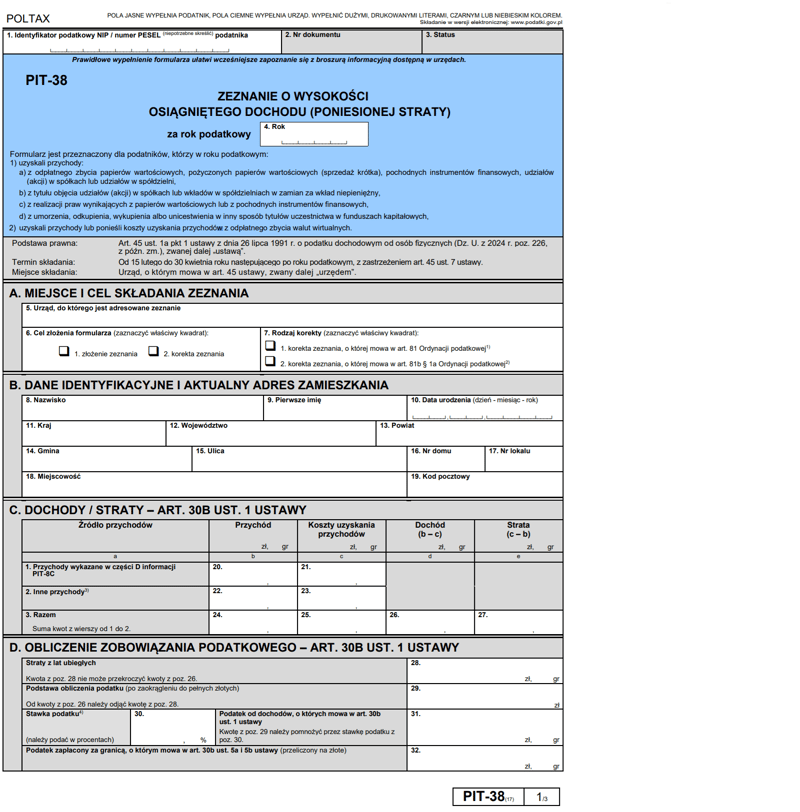

PIT-38

Osoby, które w ubiegłym roku dokonały przynajmniej jednej transakcji odpłatnego zbycia papierów wartościowych, sprzedając np. akcje, składają deklarację na formularzu PIT-38, który służy do rozliczania podatku od zysków kapitałowych.

Tych, którzy jeszcze tego nie zrobili i właśnie głowią się nad tym, jak prawidłowo rozliczyć dochody giełdowe, pocieszamy, że poprawne wypełnienie rubryk formularza jest stosunkowo proste, a większość związanej z tym pracy wykona za nich biuro prowadzące ich rachunek maklerski. Wszystko, co będzie potrzebne, to arkusz kalkulacyjny Excel lub kalkulator, a w wielu przypadkach nawet i to nie będzie konieczne.

Poniższy formularz podatkowy PIT-38 możesz pobrać za pośrednictwem tej strony.

Termin rozliczenia PIT-38

Z osiągniętych w danym roku zysków kapitałowych co do zasady trzeba rozliczyć się najpóźniej do 30 kwietnia roku kolejnego. Jeśli jednak dzień ten wypada w sobotę lub niedzielę, to termin złożenia druku PIT-38 jest wydłużony do kolejnego dnia roboczego.

Poczekaj na formularz PIT-8C od domu maklerskiego

Zadanie rozliczenia podatku Belki jest o tyle łatwe, że zestawienie wszystkich zrealizowanych w danym roku transakcji akcjami, obligacjami czy instrumentami pochodnymi, takimi jak kontrakty terminowe czy opcje, przygotuje dla Ciebie biuro maklerskie prowadzące Twój rachunek inwestycyjny. Taki bilans otrzymasz na formularzu PIT-8C, który trafi zarówno do Ciebie, jak i do urzędu skarbowego. Trzeba jednak podkreślić, że będzie tak pod warunkiem, że korzystasz z usług polskiego domu maklerskiego.

W przypadku, gdy handlujesz tylko u jednego brokera i nie masz możliwości odliczenia strat z lat poprzednich, wystarczy:

- przepisać do formularza PIT-38 kwoty dotyczące wysokości przychodów, kosztów ich uzyskania oraz osiągniętego zysku;

- pomnożyć zysk przez 19% (czyli tyle, ile wynosi stawka podatku). Więcej na ten temat w dalszej części tekstu.

Rozliczanie przez Internet

W opisany sposób wyliczysz ostateczną wysokość należności wobec skarbówki z tytułu podatku Belki. Sprawa będzie jeszcze prostsza, jeśli formularza PIT-38 nie wypełniasz długopisem, ale robisz to komputerowo. W takim przypadku program służący do rozliczania deklaracji podatkowych dokona kalkulacji za Ciebie.

Tak wypełniony formularz możesz złożyć w urzędzie skarbowym osobiście lub skorzystać ze strony rządowej podatki.gov.pl, dzięki której wyślesz PIT-38 bez konieczności odchodzenia sprzed komputera.

Rozliczenie w przypadku więcej niż jednego rachunku inwestycyjnego

Kwestia prawidłowego rozliczenia podatku od zysków kapitałowych robi się nieco trudniejsza, jeśli w akcje, ETF-y i inne instrumenty inwestujesz za pośrednictwem więcej niż jednego biura maklerskiego. W takiej sytuacji otrzymasz zestawienie transakcji (formularz PIT-8C) od każdego z nich z osobna. Dotyczy to wyłącznie rachunków, na których w danym roku przeprowadziłeś przynajmniej jedną transakcję. Jeśli rachunek był nieużywany, wówczas formularz nie zostanie wysłany.

W opisanej sytuacji Twoje zadanie polega na zsumowaniu pozycji dotyczących przychodów oraz kosztów znajdujących się we wszystkich otrzymanych dokumentach, a następnie wpisaniu ich do formularza PIT-38.

Reszta formalności nie będzie różniła się od przypadku, w którym w danym roku handlowałeś tylko z jednego rachunku maklerskiego. Sposób rozliczania podatku od zysków kapitałowych w sytuacji, w której korzystałeś z usług więcej niż jednego domu maklerskiego, prezentuje poniższy przykład.

Przykład wyliczeń podatku Belki w PIT-38 na bazie dwóch PIT-8C

Inwestor w roku podatkowym 2024 aktywnie korzystał z dwóch rachunków inwestycyjnych w domach maklerskich „Alfa” i „Beta”. Z inwestycji za pośrednictwem pierwszego z wymienionych uzyskał łączny przychód w wysokości 10 000 zł, natomiast koszt uzyskania przychodu wyniósł 8000 zł. Oznacza to, że dochód z inwestycji był równy 2000 zł.

|

Przychód (pozycja 35.) |

Koszt uzyskania przychodu (pozycja 36.) |

Dochód (pozycja 37.) |

Strata (pozycja 38.) |

|---|---|---|---|

|

10 000,00 zł |

8 000,00 zł |

2000,00 zł |

0,00 zł |

Natomiast w przypadku drugiego z posiadanych rachunków koszty (10 000 zł) były wyższe niż przychody (9 000 zł), co oznacza stratę z inwestycji w wysokości 1 000 zł.

|

Przychód (pozycja 35.) |

Koszt uzyskania przychodu (pozycja 36.) |

Dochód (pozycja 37.) |

Strata (pozycja 38.) |

|---|---|---|---|

|

9 000,00 zł |

10 000,00 zł |

0,00 zł | 1000,00 zł |

Chcąc obliczyć wysokość należnego podatku, inwestor zsumował łączną wysokość osiągniętych przychodów oraz kosztów, a obliczone wartości wpisał do formularza PIT-38.

| Przychód (pozycja 24.) | Koszt uzyskania przychodu (pozycja 25.) | Dochód (pozycja 26.) | Strata (pozycja 27.) |

|---|---|---|---|

|

19 000,00 zł |

18 000,00 zł |

1000,00 zł |

0,00 zł |

Łączna wysokość osiągniętych przychodów (19 000 zł) przewyższyła koszty ich uzyskania (18 000 zł), co oznacza, że inwestor osiągnął w ubiegłym roku dochód brutto w wysokości 1000 zł.

Ostatnim krokiem jest pomnożenie tej kwoty przez 19%. Wynik to 190 zł i taką kwotę inwestor powinien przelać na konto fiskusa z tytułu podatku od zysków kapitałowych.

Rozliczanie na rynku walutowym forex

W ostatnim czasie, oprócz oferty umożliwiającej handel akcjami spółek notowanych m.in. na Giełdzie Papierów Wartościowych w Warszawie, domy maklerskie (np. XTB czy TMS Brokers) zaczęły rozwijać swoją ofertę w zakresie możliwości zawierania transakcji na rynku walutowym forex. Jest to odpowiedź na to, że zalety tego rynku (ale także ryzyka z nim związane) z roku na rok chce odkrywać coraz więcej inwestorów. Coraz większa jest też liczba wysyłanych formularzy PIT-8C obejmujących transakcje walutowe.

Uwzględnienie zysków (lub strat) z inwestowania w waluty w większości przypadków nie różni się od tych, które osiągasz, handlując akcjami czy kontraktami terminowymi. Wartości znajdujące się w rubrykach przychody i koszty (pozycje 35. i 36. formularza PIT-8C) przenosisz (lub sumujesz, jeśli korzystasz z usług więcej niż jednej firmy) do wypełnianego przez siebie formularza PIT-38, a następnie postępujesz identycznie, jak we wcześniej opisanych przykładach.

Ranking brokerów forex i CFD - Marzec 2026

- Opłata za konto

- 0 zł

- Oddział w Polsce

- TAK

- Typ brokera

- market maker

- Spread na EUR/USD

- 0,9

- Opłata za konto

- 0 zł

- Oddział w Polsce

- NIE

- Typ brokera

- market maker

- Spread na EUR/USD

- 0,9

Rozliczenie podatku od zysków u zagranicznego brokera

Sytuacja znacznie komplikuje się, kiedy Twój rachunek prowadzony jest w walucie innej niż polski złoty lub też, gdy korzystasz z usług zagranicznej firmy, która nie wysłała Ci stosownego formularza.

W pierwszym z wymienionych przypadków musisz przeliczyć każdą z przeprowadzonych transakcji na polską walutę (według kursu sprzed dnia wykonania danej operacji), a uzyskane wyniki zsumować i przenieść do formularza PIT-38.

Jeszcze trudniej robi się wówczas, gdy Twoim usługodawcą jest firma zagraniczna. W takim przypadku musisz:

- samodzielnie sporządzić dokument z zestawieniem przeprowadzonych operacji;

- jeśli konto było w walucie obcej, przeliczyć rezultaty każdej z operacji na polskie złote;

- uzyskane wyniki, oprócz druku PIT-38, wpisać do załącznika PIT/ZG.

W praktyce rozliczanie transakcji prowadzonych w dolarach czy euro wymaga dużej skrupulatności i często jest bardzo czasochłonne. Z drugiej strony, część brokerów udostępnia specjalne programy i zestawienia transakcji, które czynią te formalności mniej dokuczliwymi.

Poniesione koszty a podatek od zysków z giełdy

Jak wspominaliśmy – tym, co na plus odróżnia podatek od zysków kapitałowych od wielu innych danin, jest jego prosta konstrukcja, dzięki której łatwo obliczysz sumę należności wobec fiskusa. Niestety ta prostota niesie dla inwestorów także szereg niekorzystnych konsekwencji. Po pierwsze, przy jego obliczaniu nie możesz uwzględnić praktycznie jakichkolwiek kosztów (które zmniejszyłyby wysokość należności).

Właściwie jedynym wyjątkiem są tutaj koszty ponoszone na rzecz biura maklerskiego, takie jak opłata za prowadzenie rachunku inwestycyjnego czy prowizja od handlu instrumentami. Jeśli natomiast na potrzeby swoich inwestycji kupiłeś nowy komputer z dużym monitorem i zaprenumerowałeś branżową gazetę lub odbyłeś kurs korzystania z analizy technicznej – skarbówka nie zaliczy Ci tych wydatków na poczet poniesionych kosztów.

Podatku nie możesz łączyć też z innymi rodzajami podatków płaconych m.in. od dochodów z umowy o pracę, dzieło czy przychodów z najmu nieruchomości. W przypadku podatku Belki nie obowiązuje także możliwość wspólnego rozliczenia wraz z małżonkiem.

Rozliczanie straty z giełdy

Nikt nie lubi tracić pieniędzy, szczególnie tych przeznaczonych na inwestowanie. Niestety, praktycznie każdy (dobry) inwestor doświadczy tego uczucia prędzej czy później. Sprawdźmy, jakie obowiązki i prawa podatkowe się z tym wiążą.

PIT-8C a strata – czy trzeba rozliczać podatek?

Obowiązek wysłania zeznania podatkowego dotyczy także tych inwestorów, którzy w danym roku ponieśli stratę na handlu akcjami czy instrumentami z dźwignią finansową. Choć w takiej sytuacji nie ma konieczności płacenia podatku Belki, to jednak wykazanie straty tak naprawdę leży w interesie inwestora.

Wynika to z faktu, że poniesioną stratę można uwzględnić w zeznaniach podatkowych za kolejne lata (w sytuacji, jeśli pojawi się w nich zysk) i tym samym zmniejszyć wysokość płaconej daniny. Co więcej, straty można kompensować nawet na 5 lat w przód.

Zgodnie z najnowszymi regulacjami, stratę z lat podatkowych rozpoczętych po 31 grudnia 2018 roku można rozliczyć jednorazowo, pod warunkiem że jej wysokość nie przekracza 5 mln zł. W przypadku kwot wyższych nadwyżka podlega limitowi odliczenia w wysokości 50% rocznie. Dla porównania, jeszcze do niedawna, w odniesieniu do strat poniesionych do końca 2018 roku, obowiązywał limit, który pozwalał na odliczenie maksymalnie 50% wartości straty w jednym roku podatkowym. Pełne rozliczenie takich strat mogło więc trwać nawet pięć lat.

Przyjrzyjmy się teraz, jak wygląda odliczanie strat zgodnie z najnowszymi przepisami.

Kompensowanie strat – przykład

W roku podatkowym 2019 inwestor poniósł stratę w wysokości 8 000 zł. W efekcie nieudanych inwestycji zniechęcił się do rynku giełdowego i w latach 2020-2022 nie zrealizował ani jednej transakcji.

Po kilku latach przerwy inwestor zdecydował się wrócić do handlu. W 2023 roku poszło mu dobrze, a jego zysk wyniósł 10 000 zł. Wymienioną kwotę wykazał w rocznym zeznaniu podatkowym na formularzu PIT-38 (pozycja 26.). Ponieważ 4 lata wcześniej poniósł on stratę, całą jej wysokość mógł uwzględnić w swoim sprawozdaniu (pozycja 28.).

To z kolei zmniejszyło podstawę obliczenia podatku (pozycja 29.) do 2 000 zł (10 000 zł zysku w roku 2023 minus 8 000 zł straty z roku 2019). W efekcie podatek został obliczony tylko od tej kwoty i wyniósł 380 zł (2 000 zł x 19%). Gdyby inwestor nie wykazał w zeznaniu wcześniej poniesionych strat, kwota należnej daniny wyniosłaby aż 1900 zł.

Jeśli w roku 2019 inwestor poniósłby stratę w wysokości np. 12 000 zł, to poza odliczeniem 10 000 zł w 2023 r. zostałyby mu jeszcze 2000 zł, które mógłby odjąć od ewentualnego zysku osiągniętego w 2024 r. i tym samym obniżyć podatek do zapłacenia w tym roku.

Kiedy nie trzeba rozliczać lub płacić podatku Belki?

Warto pamiętać, że nie wszystkie operacje związane z zyskiem lub stratą kapitałową powinny być ujęte w formularzu PIT-38. Poza nielicznymi wyjątkami (jak m.in. niektóre transakcje na rynku prywatnym) w Twoim zeznaniu podatkowym powinny znaleźć się jedynie te operacje, które zostały ujęte na drukach PIT-8C otrzymanych od biura maklerskiego.

Podatek od dywidend, funduszy inwestycyjnych i lokat

W swoim zeznaniu nie musisz, a wręcz nie możesz, uwzględniać dochodów osiągniętych z tytułu otrzymanych dywidend (sprawdź konta maklerskie pozwalające uzyskać formularz W8-BEN i obniżyć podatek u źródła z 30 na 15%). W tej sytuacji podatek od zysków kapitałowych rozlicza w Twoim imieniu biuro maklerskie, a kwota, którą wypłaca na Twój rachunek, jest kwotą netto, czyli już uwzględniającą podatek.

Podobnie jest w przypadku lokat bankowych (tutaj podmiotem rozliczającym podatek jest bank) czy odsetek od obligacji. W każdej z tych sytuacji trafia do Ciebie już opodatkowana kwota i nie musisz podejmować dodatkowych działań podatkowych.

Złą wiadomością jest to, że zysków i strat z wymienionych źródeł nie można ze sobą łączyć. Warto jednak podkreślić, że od roku podatkowego 2024 obowiązują korzystniejsze zasady w zakresie rozliczania zysków z funduszy inwestycyjnych (wspominamy o nich w dalszej części artykułu). Obecnie można już je łączyć z zyskami i stratami na innych aktywach np. akcjach, podczas gdy we wcześniejszych latach nie było to możliwe.

Brak podatku na rachunkach IKE i IKZE

Jednym z niewielu dostępnych obecnie sposobów na inwestowanie bez podatku Belki jest założenie konta zabezpieczenia emerytalnego typu IKE i IKZE. Oba rodzaje kont umożliwiają Ci inwestowanie w akcje, obligacje, a także nabywanie jednostek uczestnictwa w funduszach inwestycyjnych. Alternatywnie możesz za ich pośrednictwem założyć konto oszczędnościowe IKE/IKZE i otrzymywać odsetki nieobciążone podatkiem.

Pamiętaj jednak, że aby zachować prawo do zwolnienia z podatku Belki, należy osiągnąć wiek pozwalający na wypłatę zgromadzonych środków (w przypadku IKE jest to 55-60 lat, a dla IKZE 65 lat). Jeśli wycofasz zgromadzone tam pieniądze wcześniej, będziesz musiał rozliczyć się z fiskusem na normalnych zasadach. Dodatkową wadą tego typu rozwiązań są także obowiązujące limity wpłat, które w 2025 roku wynoszą odpowiednio: 10 407, 60 zł (IKZE) i 26 019 zł (IKE) rocznie.

- Sprawdź, jaki rodzaj konta emerytalnego warto wybrać

- Sprawdź ranking IKE/IKZE

- Art. 30a Ustawy o podatku dochodowym od osób fizycznych - zawiera szczegółowy opis zasad rozliczania podatku Belki

Kary za nieprawidłowe rozliczenie podatku od zysków kapitałowych

W przypadku nieprawidłowego rozliczenia podatku od zysków kapitałowych, czy też niezłożenia w terminie deklaracji podatkowej, podatnikowi grożą konsekwencje karno-skarbowe. Każdy przypadek rozpatrywany jest indywidualnie, jednak w tego typu sytuacjach zwykle trzeba się liczyć z karą grzywny za wykroczenie lub przestępstwo skarbowe.

Kara pieniężna może pojawić się jednak dopiero wówczas, gdy organ podatkowy rozpocznie postępowanie podatkowe. Dopóki tego nie zrobi, możesz skorzystać z tzw. czynnego żalu i dobrowolne ujawnić błędy w rozliczeniu. Składając poprawnie wypełniony PIT-38, nawet po terminie, i ewentualnie uiszczając brakującą kwotę podatku, unikniesz skutków karno-skarbowych.

Podsumowanie rozliczenia przychodów kapitałowych

Na zakończenie prezentujemy tabelę, która pozwoli łatwo się zorientować, które rodzaje przychodów należy rozliczyć samodzielnie w formularzu PIT-38.

|

Przychody kapitałowe, które rozliczamy samodzielnie w formularzu PIT-38 |

Przychody kapitałowe, których nie rozliczamy w formularzu PIT-38 |

|---|---|

|

Przychody ze sprzedaży akcji |

Odsetki z lokat bankowych |

|

Przychody ze sprzedaży obligacji |

Przychody z tytułu dywidend |

|

Transakcje na rynku walutowym forex |

Kupony odsetkowe z obligacji oraz przychody z tytułu ich dyskonta |

|

Handel instrumentami pochodnymi (kontrakty terminowe, opcje, etc.) |

Od dochodów z tytułu udziałów w spółkach kapitałowych |

| Przychody ze sprzedaży jednostek uczestnictwa w funduszach inwestycyjnych |

Odsetki od pożyczek udzielonych jako osoba prywatna |

| Przychody ze sprzedaży udziałów | |

| Przychody z tytułu objęcia udziałów i wkładów |

W PIT-38 rozliczasz również handel cyfrowymi aktywami. Co ważne, przychód z inwestowania w kryptowaluty nie może być sumowany z przychodami ze sprzedaży akcji, udziałów czy praw finansowych. Tak samo jest w przypadku kosztów, a to oznacza, że nie można odliczać np. strat z handlu krypto od zysków na innych instrumentach finansowych – i vice versa.

Wskazówki dotyczące prawidłowego rozliczenia podatków od zysków kapitałowych

Szczegóły związane z rozliczeniem zysków kapitałowych zależą głównie od tego, jakimi instrumentami i z pomocą jakich pośredników (polskich czy zagranicznych) handlował w danym roku inwestor. Dla każdego gracza przydatne będą jednak poniższe wskazówki, które ułatwiają rozliczenie się z fiskusem.

1. Zbierz wszystkie druki PIT-8C i raporty podatkowe otrzymane od domów maklerskich i brokerów, w których posiadasz rachunki inwestycyjne.

2. Na podstawie powyższych dokumentów podsumuj przychody i koszty oraz sprawdź, czy pokrywają się z wartościami, które zostały automatycznie wpisane do Twojego formularza PIT-38, znajdującego się na stronie podatki.gov.pl.

3. Jeśli w danym roku inwestowałeś wyłącznie za pośrednictwem polskich domów maklerskich, Twój PIT-38 powinien być już poprawnie wypełniony i czeka tylko na Twoją akceptację.

4. Jeśli w danym roku korzystałeś z usług zagranicznych brokerów lub np. handlowałeś wirtualnymi aktywami za pośrednictwem giełd kryptowalut, uzupełnij PIT-38 o związane z tym informacje.

5. Pamiętaj, że nie wszystkie zyski kapitałowe są ujmowane w druku PIT-38; część podatków rozliczyły za Ciebie już banki lub inne instytucje finansowe.

6. Dochowaj terminu złożenia PIT-38, który co do zasady przypada na 30 kwietnia.

7. Jeśli nie dopilnujesz terminu rozliczenia lub popełnisz w nim błąd, niezwłocznie wyślij poprawioną deklarację podatkową i ewentualnie ureguluj zaległy podatek.

Mamy nadzieję, że nasz artykuł dostarczył odpowiedzi na pytania, które najczęściej pojawiają się przy okazji rozliczania podatku od zysków kapitałowych. Liczymy, że dzięki zamieszczonym informacjom prawidłowe wypełnienie zeznania nie przysporzy Wam większych problemów. Jeśli jednak w tekście zabrakło odpowiedzi na nurtujące Was kwestie, polecamy skontaktować się z Informacją Skarbową i z jej pomocą rozwiać swoje wątpliwości dotyczące rozliczania podatku.

Komentarze

(162)Lokaty Raisin dostępne w Polsce, inwestycja w szwedzkim banku HoistSpar w którym nie jest pobierany żaden podatek. Nigdzie nie znalazłem dokładnie jak to zapisać w PIT 38 a nie chcę czegoś przeoczyć. Kwotę do zapłaty znam, co do tego nie ma wątpliwości tylko jak wypełnić PIT żeby nie było problemu z US. Ewentualnie do kogo się udać czy do biura rachunkowego czy może trzeba iść do doradcy podatkowego?

Odpowiedz

krajowa informacja skarbowa - mają infolinię ale można też spróbować mailowo (choć pewnie dłużej to trwa)

Odpowiedz

Od Raisin:

Odpowiedz

Jeśli dobrze rozumiem instrukcję do PIT-38, to te odsetki wpisuje się w pozycji 44

Odpowiedz

Przeczytałem artykuł, by się przygotować do rozliczenie PIT-a z inwestycji za 2024 przez e-Urząd Skarbowy. Mysłałem, że będą kłopoty, bo miałem zysk z jednej inwestycji a stratę z drugiej, a tu system porównał dane, obliczył należność. W zasadzie jej brak, bo strata była wyższa od zysku. Ciekawe, czy raz rok/dwa będzie "pamiętał" o tej stracie, która nie została teraz rozliczona, uwzględni ją wraz z ewentualnym wykazanym zyskiem

Odpowiedz

Ja dopiero przymierzam sie do rozliczenia inwestycji, też miałem zysk i stratę, ale ta pierwsza była większa, więc będę musiał coś dopłacić. Fajnie, że wszystko jest online, trzeba tylko zweryfikować, czy zgadza się z tymi z domu maklerskiego.

Odpowiedz

czy to prawda, że przy chęci wypłaty znacznych zysków z inwestycji krótkotermonowej na giełdzie amerykańskiej muszę zapłacić podatek w ciągu 3 dni roboczych i nie mogę do tego użyć pieniędzy z zysków?

Odpowiedz

Nie, to są bzdury. Gdzie słyszałaś o czymś takim?

Odpowiedz

Ile mogę odliczyć straty w 2023r jeśli wyniki były takie:

2023 zysk 7000

2022 strata 5000

2021 strata 3000

Odpowiedz

Nie możemy udzielić konkretnej odpowiedzi na Twoje pytanie. Miałaby ona bowiem formę porady podatkowej, a do tego uprawnieni są jedynie doradcy podatkowi.

Odpowiedz