Kiedyś lokaty strukturyzowane były bardzo popularnym produktem, reklamowanym jako możliwość osiągnięcia ponadprzeciętnego zysku. Rzeczywistość zweryfikowała te oczekiwania dość bezwzględnie słabymi wynikami lokat, niemniej znalazły się też takie oferty, które przyniosły całkiem solidne zyski, znacznie przekraczające oprocentowanie standardowych depozytów bankowych.

Aby jednak osiągać wyższe wyniki, potrzebna jest znajomość tego, w jaki sposób zbudowane są takie produkty, podstawowa orientacja w świecie finansów, a także odrobina rynkowej intuicji i łut szczęścia. W naszym artykule dowiesz się, na co zwracać uwagę podczas wyboru „struktury” i w jaki sposób wybrać najlepszą z nich.

Czym jest lokata strukturyzowana?

Lokata strukturyzowana to produkt, w którego skład wchodzą co najmniej dwa instrumenty finansowe. Tym podstawowym jest lokata bankowa lub inny instrument zapewniający pewną i przewidywalną stopę zwrotu (jak np. obligacje). Jest to tzw. część bezpieczna, która ma stanowić gwarancję tego, że po zakończeniu inwestycji otrzymamy zwrot części lub całości ulokowanych pieniędzy (w zależności od tego, czy wybraliśmy strukturę ze 100-proc. gwarancją czy mniejszą np. 80-procentową).

Druga, znacznie mniejsza część to tzw. część inwestycyjna. Jej głównym zadaniem jest stworzenie możliwości do tego, aby inwestor osiągnął zwrot wyższy od gwarantowanego. Z uwagi na koszty najczęściej do tego celu wykorzystuje się opcje lub specjalnie stworzony indeks cenowy.

Jak działa lokata strukturyzowana?

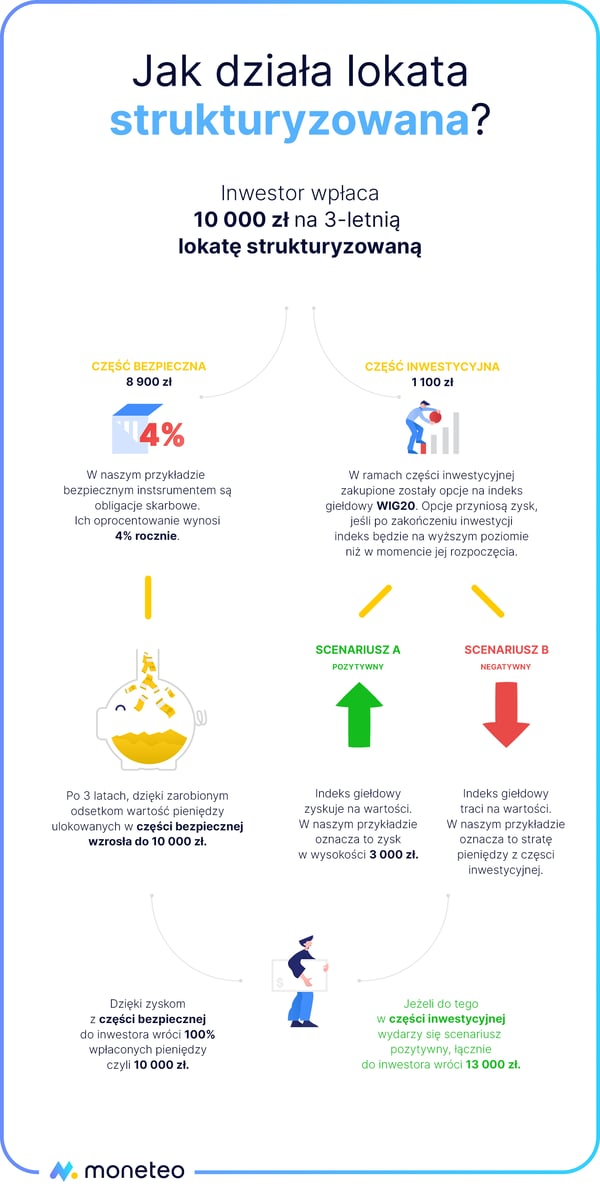

Skąd bierze się zysk inwestora oraz gwarancja zwrotu zainwestowanej kwoty?Przyjmijmy, że zamierzamy zainwestować 10 tys. zł w 3-letnią lokatę strukturyzowaną, która oferuje 100 proc. gwarancję zwrotu kapitału. Jest to możliwe, ponieważ zdecydowana większość pieniędzy (na naszym przykładzie prawie 90 proc.) lokowana jest w bezpieczne obligacje skarbowe. Wysokość ich oprocentowania wynosi 4 proc., co oznacza, że po 3 latach inwestowania kapitał wraz z otrzymanymi odsetkami wzrośnie do 10 tys. zł. Ta kwota jest równa temu, co inwestor wpłacił na lokatę strukturyzowaną i stąd właśnie bierze się gwarancja zwrotu całego zainwestowanego kapitału.

Źródłem potencjalnych zysków jest natomiast część inwestycyjna. W naszym przypadku pieniądze znajdujące się w tej części (a jest ich 1,1 tys. zł) lokowane są w opcje na indeks giełdowy WIG20. Opcje przyniosą zysk, jeśli po zakończeniu 36-miesięcznego okresu inwestycyjnego indeks będzie znajdował się na wyższym poziomie niż w momencie ich kupna (patrz: scenariusz A na naszej infografice). W przeciwnym razie, tj. kiedy wartość WIG20 będzie niższa (patrz: scenariusz B), opcje nie przyniosą jakiegokolwiek dochodu, a zainwestowana w nie kwota przepadnie.

Po trzech latach w zależności od scenariusza inwestor może osiągnąć zysk (A) lub otrzymać zwrot ulokowanego kapitału (B). W żadnym przypadku nie poniesie on natomiast nominalnej straty.

Okres trwania lokaty

Zwykle jest dłuższy niż przy standardowych lokatach terminowych i wynosi kilka lat, np. 24 lub 36 miesięcy. Czas rozpoczęcia lokaty strukturyzowanej poprzedzony jest okresem subskrypcji, który nie wlicza się do ogólnego okresu trwania depozytu.

Okres subskrypcji

W okresie subskrypcji osoby chętne na założenie lokaty mogą deklarować swoje uczestnictwo. Okres subskrypcji pozwala na zebranie wszystkich zainteresowanych klientów i rozpoczęcie inwestycji w tym samym czasie na takich samych warunkach. Może on trwać np. jeden miesiąc. W tym czasie oczekiwania środki klienta tymczasowo pracują na wyznaczonej przez bank lokacie.

Okres inwestycji

Rozpoczyna się następnego dnia po zakończeniu okresu subskrypcji i trwa do dnia zapadalności lokaty.

Od czego zależy zysk na strukturze?

W zdecydowanej większości lokat strukturyzowanych potencjalny zysk zależy od zachowania tzw. aktywa bazowego. Poniżej wymieniliśmy przykładowe rodzaje tego typu aktywów. W rzeczywistości liczba dostępnych możliwości jest jednak znacznie większa i tak naprawdę zależy wyłącznie od wyobraźni osoby tworzącej tego typu produkt.

- kurs walutowy – bardzo popularny rodzaj aktywa bazowego. Lokaty oparte na zachowaniu walut zakładają, że w okresie ich trwania dany kurs walutowy będzie zachowywał się w określony sposób (np. wzrośnie lub pozostanie bez zmian). Jednak jak wiadomo, na kurs walutowy wpływa wiele czynników (np. sytuacja ekonomiczna na świecie, sytuacja polityczna, wyniki gospodarcze poszczególnych państw, nastroje inwestorów), dlatego w długim okresie można tylko spekulować, jak będzie kształtowała się wartość waluty;

- indeksy giełdowe – lokaty mogą także bazować na indeksach polskiej giełdy (WIG20 lub WIG30) lub giełd światowych (np. S&P500 z USA). Indeksy obrazują ogólną sytuację na konkretnej giełdzie, jednak są równie podatne na wahania, co kurs walutowy. Jeśli przyjrzymy się, jak kształtował się WIG20 w ciągu ostatnich 10-15 lat, można dojść do wniosku, że nie da się do końca przewidzieć, na jakim poziomie WIG 20 będzie za 2-3 lata, dlatego inwestując w lokaty strukturyzowane oparte na indeksach giełdowych ryzykujemy utratę zysku z tego instrumentu;

- surowce i metale szlachetne – banki czasem oferują klientom lokaty strukturyzowane oparte o złoto, srebro, ropę naftową i inne surowce. Taka inwestycja polega na spekulacji, jak ukształtuje się cena np. złota na rynkach światowych (sprawdź Inwestycja w złoto). Również ten typ lokaty obarczony jest ryzykiem, ponieważ pomimo przeświadczenia, że np. cena złota powinna wzrastać, może stać się inaczej, a wtedy nasze zyski nie będą tak wysokie, jak oczekiwaliśmy.

Poza wymienionymi powyżej czynnikami, które ważą na naszym końcowym zysku, są także kwota lokaty strukturyzowanej oraz czas trwania inwestycji. Co oczywiste, im wyższą sumę pieniędzy ulokujemy na tego typu lokacie, tym nasz potencjalny zysk będzie wyższy. Nie trzeba chyba wyjaśniać, że wyższy zysk w ujęciu nominalnym osiągniemy, inwestując na okres np. kilku lat niż w przypadku "struktury" trwającej, powiedzmy, 6 miesięcy.

Jakie są koszty i opłaty związane z lokatą strukturyzowaną?

Zakładając lokatę strukturyzowaną, powinieneś liczyć się z pewnymi opłatami. Nie wszystkie z nich pojawią się w przypadku każdej oferty, niemniej warto zdawać sobie sprawę z kosztów, którymi może obarczyć Cię bank.

- Koszty wejścia, marża banku. Wliczana w warunki prowadzenia depozytu strukturyzowanego. Marża wyrażona jest w ujęciu procentowym, zwykle od 2% do nawet 7%, a dokładny jej koszt będzie znany dopiero po zakończeniu lokaty.

- Koszty bieżące: np. koszty transakcji portfelowych prowadzonych przez bank, kupna i sprzedaży inwestycji bazowych na potrzeby lokaty. Większość banków ich nie nalicza.

- Koszty dodatkowe: opłaty za wyniki, potrącane gdy wyniki produktu przekroczą jego poziom referencyjny, oraz premie motywacyjne.

- Koszty wyjścia: opłata likwidacyjna, pobierana jeśli zerwiesz lokatę przed terminem. Wysokość takiej opłaty to kilka procent (np. 5%) kwoty depozytu strukturyzowanego. Jej dokładna wysokość może być zależna od daty zerwania depozytu.

Podatek

Odsetki uzyskane z lokaty strukturyzowanej podlegają opodatkowaniu podatkiem od zysków kapitałowych w wysokości 19% (tzw. podatek Belki). Ale uwaga, niekiedy banki informują enigmatycznie o innych obowiązkowych podatkowych, jakie mogą wiązać się z daną ofertą:

Zawieranie transakcji, których przedmiotem są lokaty strukturyzowane, może się wiązać z konsekwencjami podatkowymi. W celu uzyskania szczegółowych informacji w zakresie opodatkowania dochodów z inwestycji w lokaty strukturyzowane, Klient powinien zasięgnąć porady profesjonalnego doradcy podatkowego, radcy prawnego lub innej osoby, uprawnionej do udzielania porad w przedmiotowym zakresie.

Czy na lokacie strukturyzowanej można stracić?

Na początek należy jasno zdefiniować, co rozumiemy poprzez pojęcie straty. Jeśli mowa o stracie realnej, to niestety na lokacie strukturyzowanej taka może mieć miejsce. Wszystko z powodu inflacji, a także dostępności alternatywnych form inwestowania. Przykładowo, jeśli po 3 latach wróci do nas jedynie zainwestowany kapitał, to w wyniku inflacji jego wartość nabywcza będzie o dobrych kilka procent niższa niż w momencie rozpoczęcia inwestycji. Druga sprawa to odsetki, które moglibyśmy zarobić chociażby na tradycyjnej lokacie bądź lokując pieniądze w obligacjach skarbu państwa. W przypadku "struktury" tych pieniędzy nie zarobimy (zakładamy, że inwestycja kończy się jedynie zwrotem ulokowanego kapitału).

Istnieje także szereg przypadków, w których otwarcie lokaty strukturyzowanej może zakończyć się nominalną stratą. Wówczas pod koniec inwestycji wróci do nas nie 100% zainwestowanych pieniędzy, ale tylko pewna ich część, np. 80% czy 90%.

Brak pełnej gwarancji zwrotu

Jednym z przypadków, kiedy inwestycja w „strukturę” może zakończyć się stratą, jest ulokowanie pieniędzy w produkcie pozbawionym pełnej ochrony kapitału. Część dostępnych na rynku ofert zapewnia ochronę np. tylko 80 proc. zainwestowanej kwoty. Oznacza to, że z każdego tysiąca złotych mamy pewność otrzymania z powrotem ośmiuset złotych.

Na rynku znaleźć można także produkty strukturyzowane pozbawione jakiejkolwiek gwarancji. W ich przypadku potencjalna strata może wynieść nawet 100 proc. tego, co wpłaciliśmy.

Należy jednak dodać, że brak pełnej gwarancji jest jednocześnie szansą na osiągnięcie zysków wyższych niż te, które mogą przynieść „struktury” ze 100-procentową gwarancją zwrotu zainwestowanych środków. Dzieje się tak dlatego, że większa pula pieniędzy (a w skrajnych wypadkach nawet całość) może być w tym przypadku ulokowana w części inwestycyjnej. Takie zyski również zdarzały się w historii.

Przedwczesne zerwanie lokaty strukturyzowanej

Przyczyną strat może być także zerwanie lokaty strukturyzowanej przed zakończeniem czasu jej trwania. W takiej sytuacji prawie zawsze musimy liczyć się z dodatkową opłatą w wysokości od kilku do nawet kilkudziesięciu procent.

Wynika to (przynajmniej częściowo) z kosztów, jakie sprzedawca „struktur” musi ponieść w związku z naszym przedterminowym wyjściem z inwestycji. Przykładami takich obciążeń są m.in. prowizje ze sprzedaży obligacji, opcji czy jednostek uczestnictwa w funduszu stworzonym na potrzeby produktu strukturyzowanego, a do tego wszystkiego dochodzi jeszcze spread transakcyjny.

Ryzyko kursowe

Stratni z inwestycji w lokatę strukturyzowaną możemy być także, jeśli zdecydujemy się na ulokowanie pieniędzy w produkt narażony na ryzyko kursowe. Przykładami takich „struktur” są lokaty denominowane w euro, dolarach czy funtach. W ich przypadku możliwa jest sytuacja, że z powodu zmian kursowych po zakończeniu inwestycji wróci do nas mniej pieniędzy niż przed jej rozpoczęciem (i to nawet wtedy, kiedy sama „struktura” okaże się być zyskowna). Przykład takiej sytuacji przedstawiamy poniżej:

- Inwestujemy 3 tys. dolarów w produkt strukturyzowany. Przy obecnym kursie (3,60 zł/1 USD) ta kwota jest warta 10,8 tys. zł.

- Po trzech latach produkt strukturyzowany przynosi nam łącznie 10% zysku, czyli 300 dolarów.

- Niestety w tym czasie dolar traci na wartości i kosztuje 3 zł/1 USD. W takim przypadku nawet mimo tego, że osiągnęliśmy zysk z inwestycji, ostatecznie wróci do nas tylko 9,9 tys. zł.

Bezpieczeństwo środków na lokacie

Trzeba jasno zaznaczyć, że popularne "struktury" same w sobie nie są objęte systemem gwarantowania depozytów Bankowego Funduszu Gwarancyjnego ani też innymi gwarancjami jak np. tymi, których udziela Ministerstwo Finansów. Niemniej, poszczególne części składowe lokaty strukturyzowanej mogą podlegać tego typu zabezpieczeniom. Przykładowo, jeśli w ramach części bezpiecznej nasze środki trafiają na bankowy depozyt lub też inwestowane są w obligacje skarbowe, są one chronione w identyczny sposób co w przypadku kupna pojedynczego instrumentu (pamiętajmy jednak, że w przypadku lokat bankowych obowiązuje maksymalny limit gwarancyjny wynoszący równowartość 100 tys. euro).

Jak wybrać najlepszą ofertę?

Choć nie istnieje jedna, uniwersalna zasada pozwalająca na wybranie „struktury”, która na pewno przyniesie nam zysk, to stosując się do kilku podstawowych reguł, możemy zwiększyć prawdopodobieństwo tego, że nasza inwestycja zakończy się na plusie. Oto niektóre z nich:

- Wybieraj wyłącznie takie produkty, które rozumiesz – mimo że brzmi to banalnie, mnóstwo ofert skonstruowanych jest tak, że nawet doświadczony inwestor miałby problem ze zrozumieniem tego, o co w nich chodzi. Dlatego przed wyborem powinniśmy dokładnie wczytać się w warunki danej lokaty i upewnić się, że dobrze rozumiemy sposób wyliczania zysku z takiego produktu, jakie towarzyszy mu ryzyko oraz jakie są instrumenty wchodzące w skład danej „struktury”.

- Określ prawdopodobieństwo osiągnięcia zysku – część znanych nam lokat strukturyzowanych jest skonstruowana tak, że możliwość osiągnięcia zysku jest w ich przypadku znacznie mniej prawdopodobna niż to, że nie zarobimy na niej ani grosza lub wręcz poniesiemy stratę. Przykładem takiej lokaty jest produkt oferowany swego czasu przez jeden z banków, który zapewniłby zysk dopiero, gdyby kurs dolara w stosunku do złotego znacznie stracił na wartości. Jeśli natomiast kurs spadłby tylko nieznacznie lub poszedłby w górę, wówczas inwestor ochroniłby jedynie swój kapitał. Taki niesymetryczny profil sprawia, że szansa na godziwy zysk z lokaty jest w tym przypadku bardzo niewielka.

- Pamiętaj, że dobre wyniki w przeszłości nie gwarantują zysku w przyszłości – dla wielu niedoświadczonych inwestorów to, że dany produkt pozwalał zarabiać w przeszłości, stanowi przesłankę, że przyniesie zyski także w przyszłości. Tymczasem dobre wyniki historyczne nie dają gwarancji ich powtórzenia, a często stanowią wręcz negatywny sygnał (mogą wskazywać na to, że dany produkt jest przewartościowany, tj. jego obecna cena jest zbyt wysoka i może w przyszłości spaść).

- Sprawdź warunki przedterminowego wycofania z inwestycji - choć dzisiaj Twoja sytuacja finansowa może być znakomita, to nigdy nie wiadomo, co zdarzy się w przyszłości. Z tego powodu warto wiedzieć, na jakich zasadach możesz odzyskać kapitał ulokowany w strukturę, jeśli zdecydujesz na przedwczesne zakończenie inwestycji.

- Unikaj modnych produktów – często na rynku można spotkać lokaty strukturyzowane oparte na instrumentach, które w danym momencie cieszą się wysoką popularnością. Przykładowo, kilka lat temu można było znaleźć mnóstwo „struktur”, których kurs powiązany był z notowaniami złota. Później w modzie były produkty oparte na kursach spółek technologicznych, a następnie na zachowaniu walut elektronicznych, takich jak bitcoin. W każdym takim przypadku powinniśmy zachować czujność. To, że coś jest „w modzie”, stanowi ostrzeżenie, że kiedyś jego popularność przeminie i może znacznie stracić na wartości.

- Dywersyfikuj swój kapitał - choć wizja 7-8% zysku, którą nieraz kuszą dystrybutorzy "struktur", brzmi kusząco, to jednak odradzamy inwestowanie wszystkich posiadanych oszczędności w jeden produkt. Wystarczy jedna "wtopa", np. strata 15% ulokowanego kapitału, a jej odrobienie może zająć całe lata. W rzeczywistości realna strata będzie jeszcze większa - tracimy przecież zyski, które moglibyśmy osiągnąć chociażby na zwykłej lokacie bankowej.

- Stwórz sobie własną „strukturę” – piąta i według nas najważniejsza zasada. W wielu przypadkach produkt strukturyzowany możemy sobie stworzyć sami. Często jedynym, czego będziemy do tego celu potrzebowali, będzie aktywny rachunek maklerski. W takiej sytuacji stworzenie „struktury”, zbudowanej np. z obligacji skarbowych i opcji na indeks giełdowy, nie będzie stanowiło najmniejszego problemu. A jakie są tego plusy? Największym jest brak kosztów, które pobierają od nas firmy oferujące tego typu produkty, a także o wiele większa elastyczność. Inwestycję będziemy mogli prowadzić, kiedy tylko chcemy i jak chcemy. Nie do przecenienia jest przy tym również doświadczenie, które zdobywamy, samemu tworząc taki produkt finansowy.

Lokata strukturyzowana – oferta banków

Lokaty strukturyzowane nie są powszechnymi produktami bankowymi i liczba ofert jest wyraźnie mniejsza niż standardowych lokat terminowych. Niemniej, kilka banków umożliwia założenie depozytu strukturyzowanego, m.in. Bank Millennium i PKO BP.

Wady i zalety lokat strukturyzowanych

Na koniec sprawdźmy, jakie są plusy i minusy lokat strukturyzowanych.

Zalety:

- możliwość osiągnięcia wyższego zysku niż w przypadku standardowej lokaty terminowej;

- lokowanie środków w bezpieczną część zapewniającą stabilny zysk oraz w bardziej ryzykowną, ale potencjalnie bardziej efektywną część inwestycyjną.

Wady:

- ryzyko poniesienia straty, od niewielkiej do dużej, w zależności od warunków lokaty;

- ryzyko kursowe w przypadku depozytu denominowanego w walucie obcej;

- możliwość poniesienia opłaty likwidacyjnej w przypadku konieczności przedwczesnego zerwania lokaty.

Czy warto inwestować w struktury?

W naszej opinii inwestycja w „strukturę” stanowi wartą rozważenia alternatywę dla tradycyjnych lokat bankowych. Co prawda w ostatnich latach tego typu produkty przynosiły zyski na poziomie kilku procent rocznie (mniej więcej takim, co zwykłe lokaty), jednak część z nich pozwoliła zarobić nawet 10 i więcej procent. To właśnie ta szansa na dodatkowy zysk stanowi główną zaletę lokat strukturyzowanych.

Przed podjęciem ostatecznej decyzji: „struktura” czy lokata bankowa należy jednak uwzględnić wszystkie plusy i minusy takiej inwestycji, a także jasno określić swoje oczekiwania. Jeśli chcemy dać naszym pieniądzom szansę na ponadprzeciętny zysk, „mrożąc” je jednak na okres kilku lat – wybierzmy lokatę strukturyzowaną (oczywiście przy uwzględnieniu wszystkich wskazówek, o których pisaliśmy w tekście). A kiedy zadowala nas niewielki, ale z góry określony zysk – wybierzmy tę tradycyjną. Wybór pozostawiamy Wam.

Komentarze

(0)