3 komentarze

Są różne sposoby na śledzenie wydatków i zarządzanie domowym budżetem. W artykule skupimy się na tych bardziej nowoczesnych, uwzględniających aplikacje mobilne, ale wspomnimy również o tradycyjnych metodach.

Przegląd popularnych aplikacji do zarządzania budżetem

W sklepach z aplikacjami istnieje całe mnóstwo różnych programów, które służą do notowania i analizy wydatków oraz tworzenia budżetu domowego. Oczekujemy od nich przede wszystkim całościowego zarządzania domowymi finansami. Pożądane jest, by po uruchomieniu aplikacji wyświetlał się stan naszych rachunków, poniesione do tej pory wydatki oraz stan wykonania budżetu. Cenna jest także możliwość edytowania i tworzenia kategorii wydatków, aby dopasować je do własnych potrzeb, oraz dodanie wielu kont bankowych.

Jeśli chodzi o samo notowanie wydatków, często przy dużych zakupach zdarza się, że na jednym paragonie mamy wydatki z różnych kategorii np. żywność i środki czystości. Możliwość rozbicia pojedynczego wydatku na kilka mniejszych i przypisanie odpowiednich sum do danych kategorii to interesująca dodatkowa funkcjonalność, za którą warto docenić konkretny program.

Poniżej przedstawiamy wybrane przez nas aplikacje, które są najczęściej pobierane (min. 5 mln pobrań) i najlepiej oceniane (ocena przynajmniej 4,4) przez użytkowników. W przeglądzie braliśmy pod uwagę:

- przejrzystość i intuicyjność aplikacji,

- pokazywanie stanu kont i ostatnio wykonanych transakcji, także przelewów między rachunkami,

- opcję tworzenia budżetu i jej prezentowanie,

- możliwość tworzenia i edytowania kategorii wydatków,

- dodawanie dowolnej liczby kont bankowych,

- dodatkowe funkcjonalności np. podział pojedynczego wydatku na różne kategorie, wysyłanie raportów na maila, transakcje powtarzalne i planowane itd.

Darmowe aplikacje

Zacznijmy od bezpłatnych aplikacji, których funkcjonalności nie odbiegają od ich płatnych konkurentów. Warto pamiętać, że w tej grupie mogą pojawiać się reklamy, pozwalające na korzystanie z programów bez dodatkowych opłat.

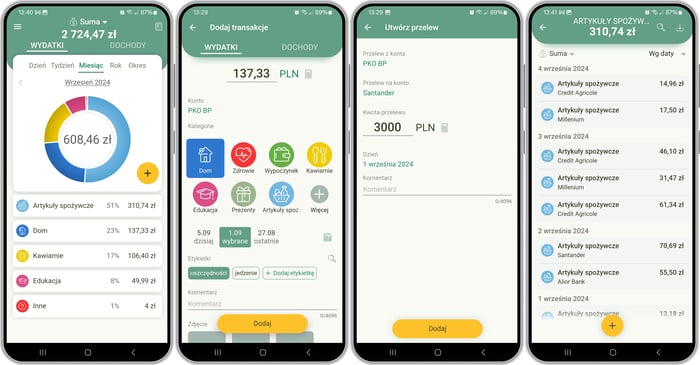

Finanse – wydatki i budżet

Aplikacja o nazwie Finanse jest prosta i intuicyjna. Domyślny widok po zalogowaniu to tygodniowe wydatki w podziale na kategorie (można go zmienić w ustawieniach), a cała lista wykonanych transakcji dostępna jest po kliknięciu ikonki w prawym górnym rogu. U góry widać dostępne środki ze wszystkich posiadanych rachunków, których można dodać nawet kilkanaście, a samo notowanie transakcji nie nastręcza problemów. Przydatną funkcją są Regularne płatności, które poprzez powiadomienia PUSH z aplikacji wysyłają przypomnienie o cyklicznych transakcjach.

Pewną niedogodnością dla nas jest to, że przelewy między kontami nie są dostępne w zestawieniu wydatków. Może to być problematyczne dla osób, które chcą śledzić przepływy między swoimi rachunkami i mieć wszystko w jednym miejscu. W aplikacji nie znajdziemy niestety typowego narzędzia do tworzenia budżetu. Dopiero po przejściu do menu Kategorie można dodać przewidywane miesięczne wydatki dla każdej z grup, jednak nie można już ich edytować i zmieniać z miesiąca na miesiąc.

|

Zalety |

Wady |

|---|---|

|

prosta i nieskomplikowana aplikacja |

brak możliwości edytowania budżetu |

|

możliwość dodania wielu kont bankowych |

“ukryta” lista przelewów między kontami |

|

przypomnienia o cyklicznych wydatkach |

reklamy po uruchomieniu aplikacji |

Money Manager Expense & Budget

Money Manager to aplikacja do zarządzania finansami, z której skorzystają zarówno początkujący, jak i zaawansowani użytkownicy. Ci pierwsi mogą liczyć na proste śledzenie wykonywanych transakcji, podczas gdy ostatni z pewnością docenią możliwość dodawania wielu kont bankowych czy transakcje powtarzalne. Cenną funkcją jest także generowanie listy wszystkich operacji i wysyłanie ich na adres mailowy.

To, co razi w tej aplikacji, to brak typowego ekranu głównego z podsumowaniem naszych przychodów i wydatków oraz stanu kont bankowych. Po uruchomieniu programu pojawia się widok dzienny, który niewiele mówi o już dokonanych transakcjach i jest mało przejrzysty. Na minus zaliczamy też funkcję budżetu, która “schowana” jest na ekranie głównym w zakładce Łącznie. Wprawdzie można edytować kwotę w poszczególnych miesiącach, ale nie ma możliwości usunięcia konkretnego wpisu. Jedyną opcją jest wpisanie zera, jeśli nie chcemy dodawać budżetu w danym miesiącu.

|

Zalety |

Wady |

|---|---|

|

proste notowanie przychodów i wydatków |

mało intuicyjna funkcja budżetowania |

|

możliwość dodania wielu kont bankowych |

mało przejrzysty ekran główny |

|

możliwość przesłania listy wydatków na maila |

reklamy na dole ekranu głównego |

Szybki Budżet – Wydatki

Aplikacja Szybki Budżet to interesujące rozwiązanie dla osób, które nie posiadają wielu kont bankowych, a chcą śledzić swoje wydatki. Ekran główny jest przejrzysty, z wszystkimi istotnymi informacjami. Zanim zaczniemy notować wykonane transakcje, możemy także przetestować aplikację, korzystając z gotowych danych, i przekonać się, jak działa dodawanie przychodów i wydatków, podsumowanie operacji, tworzenie budżetu itp. Ten ostatni widać od razu po zalogowaniu, łatwo go także dodać i zmieniać. Przydatną funkcją będą z kolei transakcje powtarzalne, dzięki czemu nie trzeba co miesiąc wprowadzać tego samego wydatku.

Wadą Szybkiego Budżetu są ograniczenia występujące w wersji bezpłatnej. W tym wariancie można dodać tylko trzy konta bankowe (konto Portfel jest tworzone automatycznie), nie ma także dostępu do prognoz stanu naszych finansów. Dobrze ukryta jest także lista przelewów – trzeba przejść w zestawienie kont i kliknąć jedno z nich, aby wyświetlić operacje.

|

Zalety |

Wady |

|---|---|

|

przejrzysty ekran główny |

możliwość dodania tylko 3 kont (wersja bezpłatna) |

|

transakcje cykliczne i planowane |

“ukryta” lista przelewów między kontami |

|

możliwość skorzystania z wersji testowej aplikacji |

reklamy (wersja bezpłatna) |

Płatne aplikacje

Pora na przegląd sprawdzonych przez nas programów, za które trzeba opłacać subskrypcję w ustalonym czasie.

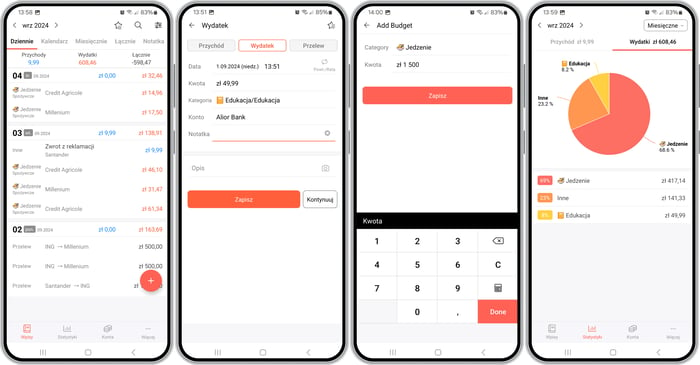

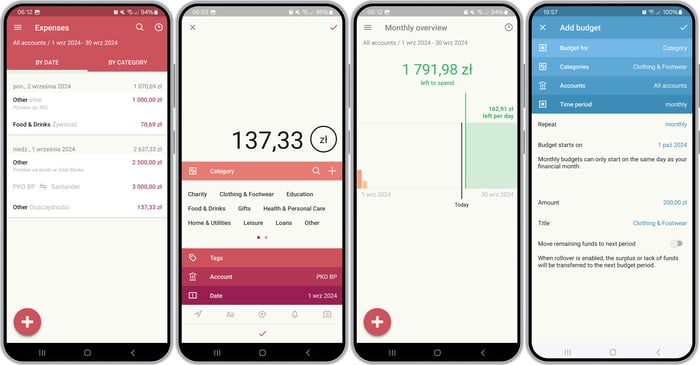

1Money

1Money to nieskomplikowana aplikacja o całkiem sporych możliwościach dostosowania do potrzeb użytkownika. Po zalogowaniu domyślnie widać listę posiadanych kont, ale w ustawieniach można to zmienić np. na przegląd finansów lub zestawienie ostatnich transakcji. Jeśli chodzi o kategorie transakcji, to można je dowolnie edytować, a po przejściu do tej zakładki od razu widać podział naszych wydatków i przychodów. Intuicyjne jest także samo dodawanie operacji, które wymaga podania tylko kwoty i kategorii, a dodatkowo można także wprowadzać płatności planowane i cykliczne, a aplikacja wyświetli nam prognozowane saldo.

Sporym uchybieniem aplikacji 1Money jest brak możliwości jej pełnego przetestowania. Choć nie musimy od razu wybierać planu cenowego, to jednak dopóki tego nie zrobimy, nasze opcje dodawania kont czy dostosowywania ustawień do własnych potrzeb będą ograniczone. Zdecydowanie brakuje tu pełnej, przynajmniej kilkudniowej wersji testowej. Nieco doskwiera także brak przycisku do dodawania wydatków na ekranie głównym. Pojawia się on dopiero w zakładce “Transakcje”, a jednak bardziej intuicyjne byłoby, gdyby był dostępny chociażby w widoku listy kont. Koszt miesięcznej subskrypcji to 9,99 zł, można jednak za większą kwotę wykupić dożywotnią licencję.

|

Zalety |

Wady |

|---|---|

|

możliwość dodania wielu kont bankowych |

brak dodawania transakcji na ekranie głównym |

|

płatności cykliczne i planowane |

brak możliwości pełnego przetestowania aplikacji |

|

wygodne dodawanie transakcji |

Toshl Finance

Toshl to aplikacja dla bardziej zaawansowanych użytkowników, którzy chcą mieć kontrolę nad finansami nie tylko przez telefon, ale także za pośrednictwem komputera. Można tu podpiąć konto bankowe, dzięki czemu nie trzeba “ręcznie” wprowadzać wszystkich wydatków, oraz logować się zarówno na smartfonie (w aplikacji), jak i w wersji internetowej (przez przeglądarkę). Transakcje można także dodawać samodzielnie, a jeśli chcemy prowadzić budżet, Toshl ma tu całkiem sporo różnych opcji do zaoferowania. Warto także wiedzieć, że aplikacja posiada miesięczną wersję próbną, dzięki czemu możemy wypróbować podstawowe funkcje bez dodatkowych opłat.

Największą wadą Toshla jest brak polskiej wersji językowej, co może stanowić potężną barierę dla wielu osób, nawet tych z podstawową znajomością angielskiego. Sam ekran główny aplikacji nie jest zbyt przejrzysty, brakuje tu jednej listy ostatnich transakcji, jak i salda wszystkich posiadanych rachunków (mało tego, przychody i wydatki są od siebie rozdzielone). Dodawanie operacji jest mało intuicyjne; naszym zdaniem nie każdy zauważy, że “plus” na ekranie trzeba poruszyć, aby wprowadzić przychody czy przelewy między rachunkami, a “formatka” wydatków nie jest zbyt przejrzysta. Koszt wersji podstawowej Toshla to 11,99 zł / miesiąc, jeśli jednak chcemy mieć możliwość synchronizacji z bankiem, zapłacimy miesięcznie 24,99 zł.

|

Zalety |

Wady |

|---|---|

|

możliwość dodania wielu kont bankowych |

aplikacja tylko w języku angielskim |

|

dużo opcji tworzenia budżetu |

nieintuicyjne dodawanie transakcji |

|

wersja na komputer, synchronizacja z bankiem |

mało przejrzysty ekran główny |

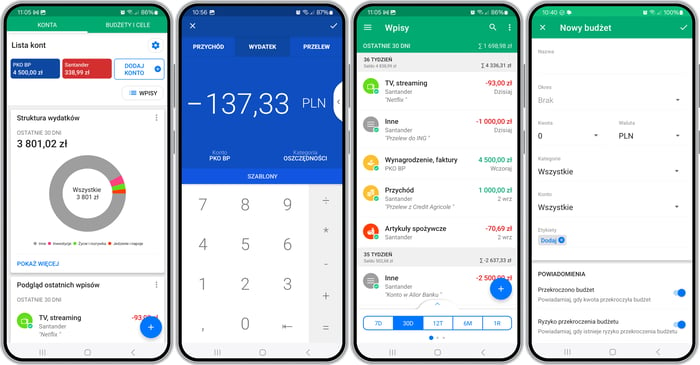

Wallet – przychody i wydatki

Wallet to przyjazne rozwiązanie dla każdego, kto chce mieć w jednym miejscu informacje o swoich finansach, a przy okazji dopasować je do swoich potrzeb. Aplikacja posiada zarówno wersję na smartfony, jak i przeglądarki internetowe, a dane można zsynchronizować z kontem bankowym bądź zaimportować z pliku. Ekran główny jest przejrzysty, wszystkie istotne informacje są w jednym miejscu. Co istotne, wszystko można dopasować do swoich potrzeb, wybierając kafelki z interesującymi nas danymi. Dodawanie transakcji i budżetu jest dość proste – można nawet podzielić jedną operację na różne kategorie! – są także powiadomienia o przekroczeniu limitu wydatków. Aplikacja oferuje 14-dniowy okres próbny, pozwalający na jej wypróbowanie.

Wallet ma kilka niedociągnięć. Dodawanie transakcji w aplikacji mogłoby być bardziej intuicyjne. Nie każdy domyśli się, że data i metoda płatności są ukryte pod bocznym przyciskiem, w dodatku wybór konta i kategorii jest mało przejrzysty. Z tą ostatnią kwestią wiąże się także istotne ograniczenie, bowiem Wallet posiada sztywno określoną listę kategorii i podkategorii transakcji. Owszem, można je edytować, ale nie da się już dodać nowych. W przypadku budżetu miesięcznego niedogodnością jest obowiązywanie go także w miesiącach przeszłych, zamiast tylko w kolejnych, co nie jest przejrzyste i może wprowadzać niepotrzebny zamęt w analizie wydatków. Koszt miesięcznej subskrypcji to 17,99 zł, można jednak wykupić dożywotni dostęp za wyższą kwotę.

|

Zalety |

Wady |

|---|---|

|

przejrzysty ekran główny z możliwością dopasowania do użytkownika |

mało przejrzyste dodawanie transakcji |

|

powiadomienia o ryzyku przekroczenia budżetu |

ograniczona liczba kategorii transakcji |

|

wersja na komputer, synchronizacja z bankiem |

dodawanie budżetu także do minionych miesięcy |

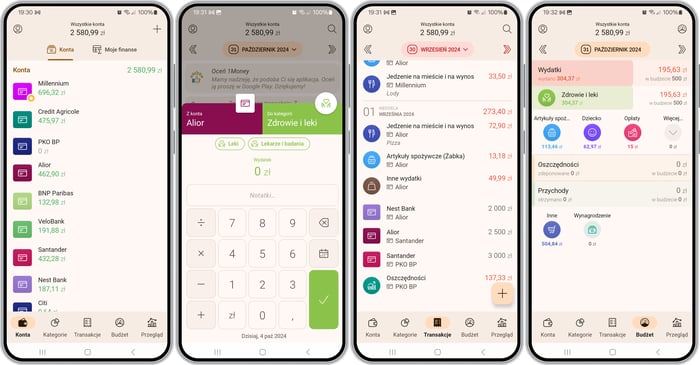

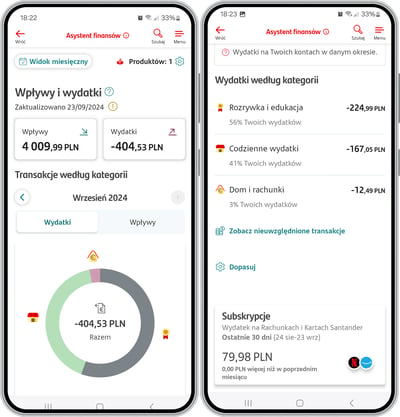

Aplikacje bankowe

Liczne aplikacje bankowe posiadają wbudowane dodatkowe funkcjonalności o nazwie “Asystent Finansów”, “Menedżer Finansów” itp. Pozwalają one głównie na analizę wydatków na rachunkach w konkretnym banku, jeśli jednak taka instytucja pozwala na korzystanie z otwartej bankowości, to zestawienie obejmie także transakcje w innych bankach. Zaletą takiej funkcjonalności jest jest zautomatyzowanie i brak konieczności wpisywania transakcji samodzielnie, jak przy aplikacjach zewnętrznych. Ponadto korzystanie z aplikacji banku jest bezpłatne, czego nie można powiedzieć o niezależnych programach.

W przeciwieństwie do niezależnych aplikacji te bankowe nie posiadają modułu do budżetowania. Sprawia to, że nie możemy ustawić sobie limitu wydatków i powiadomień o jego przekroczeniu. Samo kategoryzowanie transakcji dokonywane jest automatycznie, zdarza się zatem, że system bankowy niezbyt trafnie przypisze wydatek do danej kategorii, co trzeba potem skorygować samodzielnie. Warto także zauważyć, że funkcja analizy finansów nie jest szeroko rozpowszechniona i wciąż są aplikacje, które jej nie posiadają.

|

Zalety |

Wady |

|---|---|

|

brak konieczności korzystania z zewnętrznej aplikacji |

zwykle ograniczone tylko do rachunków w jednym banku |

|

brak konieczności notowania wydatków |

brak opcji budżetu |

|

bezpłatne |

dostępne w niektórych bankach |

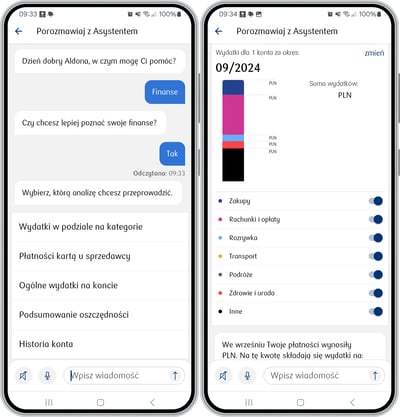

Aplikacja Santander mobile

W aplikacji Santander Bank Polska wydatkami można zarządzać w Asystencie Finansów. Moduł graficznie pokazuje podział transakcji na konkretne kategorie, który można zmienić w razie potrzeby. Asystent prezentuje sumę przychodów i wydatków, jednak na tym jego działanie się kończy.

Aplikacja IKO

PKO BP w aplikacji IKO analizę wydatków "ukrył" pod postacią Asystenta. Na pierwszy rzut oka trudno się domyślić, że pod tą nazwą kryje się narzędzie do sprawdzenia transakcji na koncie. Wydatki można przeanalizować ogólnie bądź w podziale na kategorie. Asystent może także podsumować stan naszych oszczędności.

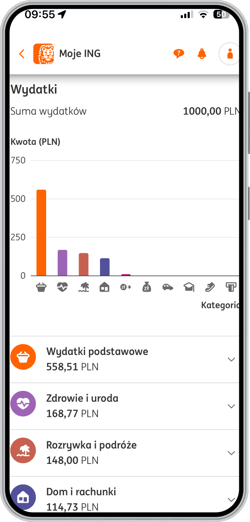

Aplikacja Moje ING mobile

W Moim ING od ING Banku Śląskiego na ekranie głównym znajdziemy przycisk o nazwie "Analiza wydatków", który pozwala na podejrzenie listy transakcji w podziale na kategorie. Co interesujące, jeśli do aplikacji mamy podpięte konta z innych banków (w ramach otwartej bankowości"), analiza obejmie także wydatki dokonane na tych rachunkach.

Tradycyjne metody śledzenia budżetu jako alternatywa

Wśród tradycyjnych sposobów monitorowania budżetu można wyróżnić system kopert oraz metodę kalendarza. Nie wymagają one wiele wysiłku, a mogą pozwolić na skuteczne kontrolowanie naszych wydatków.

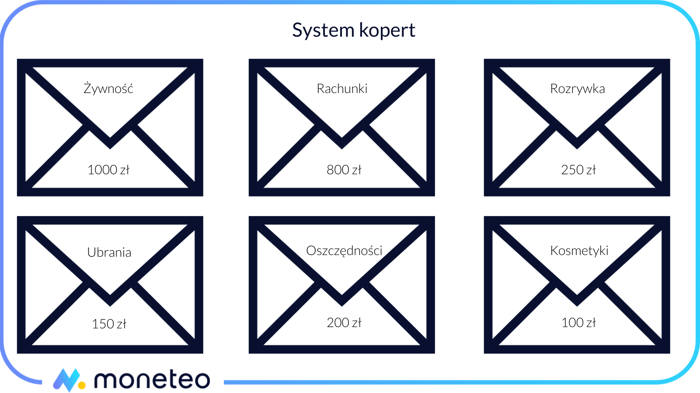

System kopert

System kopert to dość stara metoda zarówno planowania, jak i śledzenia wydatków. Polega ona na odkładaniu gotówki (to ważne!) na określone cele w podpisanych kopertach. Obecnie ta metoda odchodzi do lamusa ze względu na rosnącą popularność płatności kartami debetowymi i kredytowymi.

Jak działa ta metoda?

-

Pieniądze, które mamy do dyspozycji w danym miesiącu, należy przypisać do odpowiednich kategorii (np. rachunki, żywność, ubrania itd.), następnie ustalone kwoty włożyć do oddzielnych kopert, które na końcu „adresujemy”, podpisując je kategorią wydatków i przypisaną jej kwotą.

-

Z tak przygotowanych, odpowiednich kopert wyciągamy pieniądze za każdym razem, kiedy ponosimy konkretne wydatki: na zakupach, płacąc rachunki, w restauracji itp.

-

W każdym momencie możemy zajrzeć do koperty i sprawdzić, ile środków zostało nam jeszcze na dany typ wydatków.

-

Co do zasady nie można przenosić pieniędzy z koperty do koperty – jeśli w danym miesiącu wydaliśmy wszystko np. na przyjemności, oznacza to, że nie możemy już sobie pozwolić na takie wydatki.

Naszym zdaniem tę ostatnią regułę można nieco złagodzić w wyjątkowych sytuacjach, np. kiedy w budżecie na rozrywkę pozostały nam środki, a skończyły się pieniądze na żywność, możemy przenieść odpowiednią kwotę na pokrycie pilnych wydatków (zmianę warto opisać na kopertach, żeby łatwo móc śledzić zmiany). Starajmy się jednak robić to tylko w ostateczności, a w kolejnym miesiącu stworzyć bardziej realny budżet.

|

Zalety |

Wady |

|---|---|

|

duża kontrola wydatków |

tylko do płatności gotówką |

|

dobre i łatwe do zrozumienia narzędzie do nauczania dzieci budżetowania |

mało wygodne |

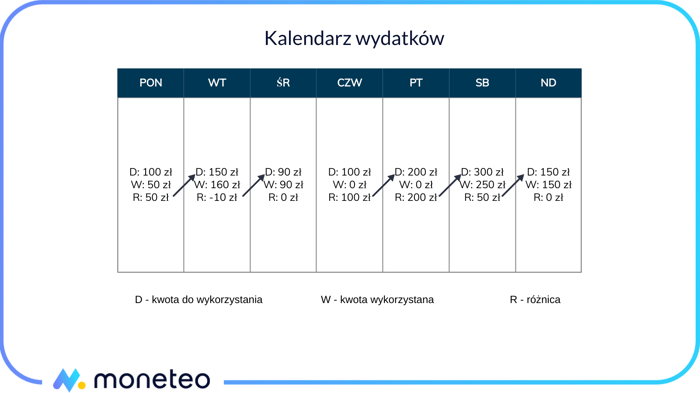

Kalendarz wydatków

Metoda kalendarza również może służyć kontrolowaniu naszego budżetu. Tutaj także zaczynamy od określenia, ile pieniędzy mamy do dyspozycji w danym miesiącu. Po odjęciu od tego stałych rachunków i opłat otrzymujemy środki do wydania, które dzielimy przez ilość dni w miesiącu. Tak obliczona kwota to nasz dzienny limit wydatków. Jeśli w danym dniu wydamy mniej, niż założyliśmy, różnica przechodzi na kolejny dzień, jednak gdy wydaliśmy więcej, następnego dnia nasze środki do dyspozycji będą mniejsze.

Taki kalendarz warto wydrukować i umieścić w widocznym dla wszystkich domowników miejscu, np. na lodówce.

Przyjmijmy, że nasz miesięczny dochód to 4500 zł (netto). Po odjęciu opłat i rachunków zostaje nam do dyspozycji 3000 zł. Dzieląc tę kwotę przez liczbę dni w miesiącu (przyjmijmy, że jest to 30 dni), otrzymujemy dzienną kwotę do wydania, czyli 100 zł. Kalendarz wydatków może wtedy wyglądać tak:

|

Zalety |

Wady |

|---|---|

|

duża kontrola wydatków |

sztywne przypisanie określonej kwoty do wydania każdego dnia zamiast do konkretnych kategorii |

|

brak konieczności tworzenia skomplikowanego budżetu |

przenoszenie nadwyżki na kolejny dzień zamiast na oszczędności |

|

możliwość szybkiej weryfikacji poniesionych do tej pory wydatków |

brak możliwości analizy wydatków w podziale na kategorie |

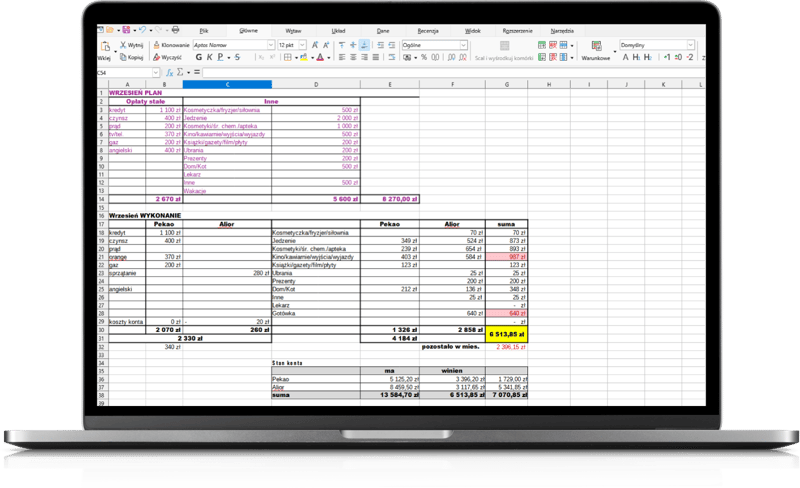

Arkusz kalkulacyjny

Ostatnim z tradycyjnych sposobów na zarządzanie finansami jest zwykły arkusz kalkulacyjny. Można tu skorzystać zarówno z bezpłatnego oprogramowania, jak i płatnych pakietów biurowych, nie ma to jednak znaczenia dla działania samej metody. W zależności od naszych preferencji, samodzielnie tworzymy kategorie transakcji, dodajemy konta bankowe, wpisujemy formuły obliczające bieżące saldo rachunków, sumę wydatków itd. Nie trzeba tu bazować na gotowych rozwiązaniach (choć z pewnością jest to możliwe, często za dodatkową opłatą), bowiem wszystko możemy dopasować do własnych potrzeb.

Podstawowym warunkiem korzystania z tej metody śledzenia finansów jest znajomość działania samego arkusza kalkulacyjnego. Choć wydaje się to oczywiste, to nie każdy odnajdzie się wśród licznych formuł, wykresów i tabel. Kolejna kwestia to samodzielne przygotowanie takiego arkusza, które wymaga zaplanowania swojego budżetu, stworzenia formuł matematycznych, a następnie systematycznego wprowadzania danych.

|

Zalety |

Wady |

|---|---|

|

możliwość dopasowania do potrzeb użytkownika |

wymagana znajomość arkusza kalkulacyjnego |

|

bezpłatne |

wymagane samodzielne stworzenie kategorii transakcji, budżetu i zestawień |

Jak wybrać najlepszą aplikację do budżetu domowego dla siebie?

Złotą regułą przy wyborze aplikacji do budżetu domowego jest jasne określenie własnych potrzeb. Dobrze jest odpowiedzieć sobie na kilka pytań:

- Czy chcę samodzielnie wpisywać wydatki, czy wolę, aby było to dokonywane automatycznie?

Każda aplikacja pozwala na "ręczne" wprowadzanie wydatków, jeśli jednak wolimy zdać się tu na automatyczny proces, zwykle konieczne będzie skorzystanie z płatnej wersji (np. 1Money czy Wallet).

- Czy chcę korzystać z aplikacji mobilnej, komputera, czy bardziej tradycyjnych metod?

Jeśli zależy Ci na kontroli wydatków z poziomu telefonu i komputera, wybierz program, który pozwala na synchronizację między różnymi urządzeniami i posiada tzw. wersję "webową" (Toshl, Wallet). Jeśli chcesz zarządzać kontem tylko przez telefon, możesz także wybrać bezpłatną aplikację np. Szybki budżet.

- Czy chcę płacić za aplikację, która pozwala na korzystanie z dodatkowych, rozbudowanych funkcji? Jeśli tak, to jakie koszty jestem gotów ponieść?

Tutaj trzeba określić, czy w ogóle chciałbym płacić za aplikację do zarządzania finansami. Warto skorzystać z okresu próbnego (jeśli jest), a następnie wybrać odpowiedni model subskrypcji.

- Jakie funkcje są dla mnie istotne? Możliwość edytowania kategorii? Najważniejsze informacje w jednym miejscu? Intuicyjne dodawanie transakcji?

Nie każdy lubi rozbudowane funkcje, a do wszystkiego można się przyzwyczaić, nawet jeśli na początku nie budzi naszej wielkiej sympatii. To od nas zależy, czy chcemy mieć możliwość dopasowania aplikacji do swoich potrzeb, czy raczej zdać się na domyślne ustawienia.

Jeśli sprecyzujemy nasze oczekiwania co do idealnej aplikacji do zarządzania finansami, pozostanie nam wybór tej jednej. Wskazane jest wręcz, aby wypróbować kilka (np. poprzez wersje próbne), porównać i wtedy podjąć decyzję. Można także zacząć od najprostszych metod i w zależności od naszych potrzeb zmieniać je na bardziej zaawansowane.

Podsumowanie

Liczba różnych aplikacji i usług do zarządzania finansami może przyprawić o zawrót głowy. Niezależnie od tego, jaki sposób wybierzesz, niezmienne pozostaje, że warto śledzić swoje wydatki i opracować budżet domowy, aby rozsądnie gospodarować pieniędzmi.

Osoby, które nie chcą korzystać z nowoczesnych rozwiązań, mogą oczywiście monitorować stan swojego budżetu w sposób tradycyjny – korzystając z odpowiednio przygotowanego arkusza, systemu kopert lub kalendarza.

Programy dedykowane na smartfony mają natomiast tę zaletę, że można łatwo i szybko dodać w nich poniesiony wydatek czy sprawdzić, w jakim stanie jest nasz budżet. Takie aplikacje mogą nam pomóc zapanować nad finansami i monitorować ich kondycję.

Warto przetestować różne metody i wybrać tę, która spełni nasze oczekiwania.

A z jakiej metody śledzenia wydatków Ty korzystasz? Daj nam znać w komentarzach!

Komentarze

(3)Brakuje w zestawieniu aplikacji kontomierz. Wiem, że to nie to samo to kiedyś, ale na start w zarządzaniu budżetem to apka nie gorsza od reszty

Odpowiedz

Nie bardzo rozumiem jak to jest z tymi aplikacjami spoza banków - tam się ręcznie wpisuje wszystkie ruchy na swoich kontach bankowych? No bo jeśłi jakoś tam się podpina swoje rachunki, to co z bezpieczeństwem danych?

Odpowiedz

Tak, trzeba każdy wydatek wpisać ręcznie. Jeśli aplikacja ma opcję synchronizacji z bankiem, to możesz się do niego zalogować, aby zaimportować wszystkie operacje. Bezpieczeństwo jest takie, jak w przypadku otwartej bankowości w bankach, czyli tutaj aplikacja zewnętrzna tylko odczytuje te informacje, nie ma prawa dostępu do konta.

Odpowiedz