1 komentarz

Co to jest FATCA?

FATCA (ang. Foreign Account Tax Compliance Act) to ustawa przyjęta przez rząd USA, dotycząca obowiązku ujawniania informacji o rachunkach zagranicznych.

Kilka lat temu władze USA na celownik wzięły swoich obywateli ukrywających majątki poza krajem i nakłoniły zagraniczne instytucje finansowe do przekazywania danych o saldach zgromadzonych na kontach obywateli amerykańskich, a także o właścicielach tychże kont. Po co sięga się po takie informacje? Oczywiście w celach naliczenia odpowiedniego podatku przez amerykański urząd skarbowy (IRS).

Sprawdź także Co to jest oświadczenie CRS? Kto musi je złożyć?

Co polscy obywatele mają wspólnego z FATCA?

Polska znalazła się w gronie państw, które zgodziły się wspomóc amerykańską administrację skarbową, a to oznacza, że nasze instytucje finansowe – banki i domy maklerskie, fundusze inwestycyjne czy zakłady ubezpieczeniowe – zobligowane zostały do współpracy z amerykańską skarbówką (odpowiednią ustawę znajdziesz tutaj).

Poza Polską porozumienie z USA podpisało lub wkrótce podpisze także kilkadziesiąt innych krajów, m.in. Wielka Brytania, Niemcy, Włochy, Francja, Rosja, Szwajcaria, Finlandia, Norwegia, Australia, Nowa Zelandia, Singapur, Słowacja, Czechy, Węgry, Brazylia, Chile i RPA. Umowy zawierane były dwustronnie, z uwzględnieniem przepisów obowiązujących w danym kraju, np. prawa o ochronie danych osobowych.

W jaki sposób USA tak łatwo porozumiały się z kilkudziesięcioma państwami? Otóż instytucje finansowe z kraju, który nie podpisałby umowy FATCA (oraz osoby, które uzyskiwałyby dochód ze Stanów za pośrednictwem tych instytucji), zostałyby obłożone 30-procentowym podatkiem od przychodów uzyskanych ze źródeł w Stanach Zjednoczonych. Oprócz „kija” jest również i „marchewka”: umowa jest obustronna, tak więc np. polski fiskus będzie otrzymał z USA informacje skarbowe o polskich obywatelach posiadających konta w amerykańskich bankach.

Kto powinien złożyć oświadczenie FATCA?

Obowiązkiem złożenia oświadczenia objęci są wszyscy klienci polskich instytucji finansowych, którzy w tzw. okresie przejściowym, tj. od 1 lipca 2014 r. do 30 listopada 2015 r., założyli rachunki takie jak:

- konto oszczędnościowo-rozliczeniowe,

- konto oszczędnościowe,

- lokata,

- konto w kantorach walutowych,

- konto firmowe,

- rachunek karty kredytowej,

- konto powiernicze,

- rachunek maklerski;

- subrejestr w Towarzystwie Funduszy Inwestycyjnych (TFI). Ważne! Osoby, które nabyły fundusze w okresie przejściowym, a nie są już obecnie aktywnymi uczestnikami, również powinny złożyć oświadczenie.

Kiedy należy złożyć oświadczenie FATCA?

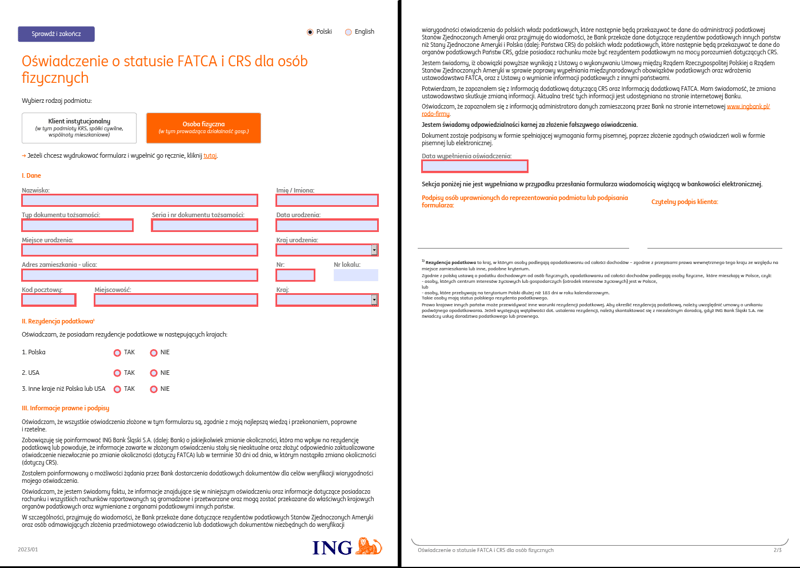

Oświadczenie FATCA składają zarówno klienci indywidualni, jak i prowadzący jednoosobową działalność gospodarczą, wspólnicy spółek cywilnych oraz instytucje. Osoby czy firmy, które zakładały rachunek finansowy po 30 listopada 2015 r., już we wniosku o otwarcie nowego konta podpisały oświadczenie o rezydencji podatkowej, więc teraz konieczność złożenia kolejnego oświadczenia FATCA ich nie obowiązuje.

Jak złożyć oświadczenie FATCA i co należy w nim podać?

Oświadczenie możesz złożyć przez internet, listownie, za pomocą infolinii lub osobiście w placówce banku. W razie wątpliwości warto skontaktować się ze swoim bankiem; konsultanci pomogą Ci przejść cały proces krok po kroku.

W oświadczeniu powinieneś podać dane takie jak:

- imię i nazwisko,

- PESEL,

- numer i serię dokumentu tożsamości,

- obywatelstwo,

- kraj urodzenia,

- numer telefonu i adres zamieszkania.

Jeżeli dane te ulegną zmianie (np. numer telefonu), klient zobowiązany jest powiadomić o tym swój bank. Ponadto w oświadczeniu należy m.in. zaznaczyć, czy jest się wyłącznie polskim podatnikiem i nie ma się obowiązku rozliczania się z podatków w USA, a także czy posiada się amerykańskie obywatelstwo.

| Bank | Link do oświadczenia FATCA na stronie banku (w PDF) |

|---|---|

| Alior Bank | |

| Bank Millennium | Oświadczenie FATCA w Banku Millennium |

| Bank Pocztowy | Oświadczenie FATCA w Banku Pocztowym |

| BNP Paribas | Oświadczenie FATCA w BNP Paribas |

| BOŚ Bank | Oświadczenie FATCA w BOŚ Banku |

| Citi Handlowy | Oświadczenie FATCA w Citi Handlowym |

| Credit Agricole | Oświadczenie FATCA w Credit Agricole |

| INB Bank Śląski | Oświadczenie FATCA w ING Banku Śląskim (plik należy pobrać na komputer i otworzyć go w programie Adobe) |

| Nest Bank | Oświadczenie o rezydencji podatkowej w Nest Banku |

| PKO BP | Oświadczenie FATCA w PKO BP |

| Santander Bank Polska | Oświadczenie FATCA w Santander Banku |

| Santander Consumer Bank | Oświadczenie FATCA w Santander Consumer Banku |

| VeloBank | Oświadczenie FATCA i CRS w VeloBanku |

| Volkswagen Bank | Oświadczenie o rezydencji podatkowej w Volkswagen Banku |

Konsekwencje niezłożenia lub złożenia fałszywego oświadczenia FATCA

W sytuacji, gdy spóźnisz się z dostarczeniem oświadczenia, bank ma obowiązek zablokować Twój rachunek najdalej w ciągu 3 dni od upływu ostatecznego terminu (30 listopada). Dotyczy to co do zasady wszystkich rachunków firmowych, a także kont indywidualnych, ale tylko w sytuacji, gdy zgromadzone na nich środki przekraczają 50 tys. dol.

Twoje konto zostanie odblokowane najpóźniej po 3 dniach od momentu, w którym złożysz oświadczenie w banku.

Jakie dane będą przekazywane do urzędu skarbowego Stanów Zjednoczonych?

Za rezydenta podatkowego USA uznaje się osobę fizyczną, która posiada amerykańskie obywatelstwo, ma prawo do stałego pobytu w Stanach w dowolnym okresie (na podstawie tzw. Zielonej Karty), wybrała amerykańską rezydencję podatkową dla celów podatkowych lub przebywała w Stanach Zjednoczonych przez min. 31 dni w ciągu roku podatkowego (przy czym łączna liczba tych dni w ciągu bieżącego roku i dwóch poprzednich lat kalendarzowych musi wynosić min. 183 dni).

Rezydentem podatkowym są również podmioty takie jak: spółki osobowe, kapitałowe lub trusty, np. notowane na amerykańskiej giełdzie, zwolnione z podatku na podstawie przepisów USA, należące do amerykańskiej administracji stanowej lub federalnej itp.

Dane osób uznanych za amerykańskich podatników, które będą przekazywane amerykańskiej administracji skarbowej przez instytucje finansowe to: imię i nazwisko, adres, amerykański numer identyfikacji podatkowej (TIN), numery rachunków finansowych, suma sald na rachunkach finansowych wyrażona w USD, a także kwota wypłaconych przez bank odsetek.

Podsumowanie: Nie daj się zaskoczyć!

Żyjemy w globalnej wiosce i coraz częściej stykamy się z ustawodawstwem nie tylko własnego, ale i obcych państw. Oświadczenie FATCA jest tego dobrym przykładem: mimo że zdecydowana większość z nas nie ma nic wspólnego z amerykańską skarbówką, a chyba żaden polski bank nie prowadzi działalności w USA, zmuszeni jesteśmy, na mocy międzynarodowego porozumienia Polski i Stanów Zjednoczonych, do ujawnienia swoich danych.

Dobre relacje z sojusznikami mają swoją cenę (i to wymierną: eksperci szacują, że weryfikacja klientów może kosztować polski sektor finansowy nawet do 50 mln zł). Ale poza groźbą obłożenia dużym podatkiem ewentualnych dochodów pochodzących z USA (podatek w wysokości aż 30%) Amerykanie zaproponowali Polsce udzielanie informacji o polskich obywatelach korzystających z amerykańskich banków, z czego może skorzystać nasz fiskus.

Być może to lepiej dla nas wszystkich, że relacje podatkowe staną się bardziej przejrzyste? A może powinna jednak istnieć przestrzeń, w której urzędnicy nie kontrolują stanu naszego posiadania? Jak sądzicie?

My, jako klienci banków i innych instytucji finansowych, nie mamy wyjścia: jeśli chcemy korzystać z naszych rachunków, musimy podpisać oświadczenie FATCA (o ile do tej pory tego nie zrobiliśmy).

Komentarze

(1)"Dobre relacje z sojusznikami mają swoją cenę" - ci sojusznicy to niby Amerykanie tak? A te "dobre relacje" to właśnie widzimy w postaci FATCA.

Odpowiedz