Co to jest kredyt kupiecki?

Kredyt kupiecki stanowi alternatywne wobec kredytu bankowego źródło finansowania działalności. Skorzystanie z tej formy kredytowania nie wymaga szczególnej formy prawnej – kredyt może być potwierdzony pisemną umową między stronami lub wynikać z ogólnych warunków sprzedaży, a nawet sprowadzać się do wystawienia faktury z odroczonym terminem płatności.

Wyróżniamy dwie formy kredytu handlowego:

- kredyt dostawcy (sprzedającego) - jak sama nazwa wskazuje, jest udzielany przez dostawcę towarów lub usług, a jego beneficjentem jest odbiorca,

- kredyt odbiorcy (kupującego) - w tej opcji odbiorca wpłaca zaliczkę na towar, który nie został jeszcze dostarczony lub na usługę, która nie została jeszcze wykonana. Ten rodzaj kredytu jest stosowany dość rzadko - z reguły w przypadku nietypowych zamówień lub drogich produktów, których dostawca nie byłby w stanie pozyskać bez środków pochodzących z zaliczki.

Kiedy i kto powinien rozważyć skorzystanie z kredytu kupieckiego?

Z kredytu kupieckiego szczególnie chętnie korzystają firmy działające w branży budowlanej i spożywczej, jednak obecnie nie ma takiej gałęzi rynku, która nie wykorzystywałaby odroczonego terminu płatności. Dziś nawet przedsiębiorstwa w dobrej kondycji finansowej, które nie mają kłopotów z regulowaniem należności w terminie, chętnie posiłkują się tą specyficzną formą finansowania działalności.

Czy kredyt kupiecki wiąże się z ryzykiem?

Nie da się ukryć, iż firma decydująca się na kredytowanie kontrahentów ponosi z tego tytułu pewne ryzyko, jako że w odróżnieniu od banków i firm pożyczkowych nie dysponuje zbyt wieloma metodami, pozwalającymi sprawdzić wiarygodność oraz wypłacalność kontrahentów. Dlatego w większości firm kredyt handlowy jest przyznawany przede wszystkim stałym odbiorcom, w stosunku do których firma posiada pełne zaufanie. Klienci nowi, bez sprawdzonej wiarygodności, są traktowani znacznie ostrożniej.

Najczęściej stosowaną przez kredytodawców strategią jest strategia "wahadła", polegająca na tym, iż sprzedawca monitoruje stan zadłużenia odbiorcy i wydaje mu nową partię towaru dopiero po uregulowaniu należności za poprzednią dostawę. Do rzadkości należą firmy, które kredytują wszystkich kontrahentów – z reguły są to przedsiębiorstwa o dostatecznie dużej rentowności w sprzedaży, posiadające sprawnie działający dział windykacji.

Wyjątkowo ostrożni kredytodawcy korzystają z usług biur windykacyjnych lub wywiadowni gospodarczych lub też próbują we własnym zakresie szukać informacji na temat wiarygodności swoich klientów, np. w CEIDG, BIG, KRD, biurach komorników i rejestrach handlowych.

Zdarza się jednak, że w niektórych firmach uzyskanie kredytu kupieckiego może przybrać bardziej sformalizowaną postać. Bywa, że kontrahent musi wypełnić wniosek kredytowy i podać w nim informacje ułatwiające ocenę kondycji finansowej swojego przedsiębiorstwa, np. bilans i rachunek zysków i strat, kopię dokumentów finansowych za ostatni rok obrotowy (PIT, CIT), listę najważniejszych odbiorców oraz dostawców, planowaną wartość rocznych zakupów w firmie oferującej kredyt itp. Część kredytodawców może również zażądać aktualnego wyciągu z KRS lub zaświadczenia o wpisie do ewidencji działalności gospodarczej (w zależności od formy prawnej firmy), a także zaświadczeń o posiadaniu NIP oraz REGON.

Dodatkowo firma starająca się o kredyt powinna podać proponowany termin płatności (wyrażony w dniach) oraz wpisać limit kupiecki (czyli wysokość kredytu).

Zabezpieczenia ograniczające ryzyko

Aby zabezpieczyć się przed nierzetelnymi kontrahentami, firmy niekiedy stosują zabezpieczenia, których celem jest poprawa egzekucji długu lub ochrona własnej płynności finansowej. I tak, sprzedawca może od nabywcy zażądać poręczenia, weksla in blanco, zastawu ogólnego lub gwarancji bankowej. Niektóre firmy w umowie kredytu umieszczają klauzulę, iż mają prawo odebrać towar w przypadku przekroczenia terminów płatności. Najprostszym (i najmniej skutecznym) rodzajem zabezpieczenia jest umieszczenie w umowie zapisu o naliczaniu odsetek karnych za zwłokę.

Ubezpieczenie kredytu kupieckiego

Firma może również wykupić ubezpieczenie kredytu kupieckiego. Ochrona ubezpieczeniowa dotyczy tylko tych przypadków, w których brak spłaty należności jest następstwem prawnej lub faktycznej niewypłacalności dłużnika bądź też przewlekłej zwłoki w płatności. Suma ubezpieczenia jest ustalana zwykle na podstawie obrotu. Polisa może mieć charakter jednostkowy (transakcje zawierane z tylko jednym odbiorcą) lub obrotowy – ogół transakcji przeprowadzanych ze wszystkimi kontrahentami. Dla każdego kontrahenta określany jest limit kredytowy, czyli maksymalny poziom salda, jaki podlega ochronie ubezpieczeniowej.

Ubezpieczony uczestniczy w ryzyku poprzez tzw. udział własny w szkodzie. Jego wysokość wynosi zazwyczaj 10% lub więcej.

Co istotne, firma ubezpieczeniowa zobowiązuje się nie tylko do wypłaty odszkodowania rekompensującego koszt dostarczonych towarów i świadczonych usług, lecz także do monitorowania kondycji finansowej klientów ubezpieczonego. Niektóre polisy oferują również dodatkowo płatną opcję windykacji. Usługa może obejmować zarówno polubowne dochodzenie należności, jak i windykację sądową z kompleksową obsługą procesu egzekucji komorniczej.

Gdzie możesz wykupić ubezpieczenie kredytu kupieckiego?

Ubezpieczenie kredytu kupieckiego, zwane również ubezpieczeniem należności, znajdziemy w ofercie zaledwie kilku ubezpieczycieli krajowych (PZU SA, Ergo Hestia, Allianz Trade) oraz międzynarodowych towarzystw ubezpieczeniowych posiadających swoje oddziały w Polsce (np. Marsh, Atradius, Credendo). Proponowane przez towarzystwa polisy dość istotnie różnią się w szczegółach, dlatego przed podpisaniem umowy konieczne należy zapoznać się z ogólnymi warunkami ubezpieczenia (zwłaszcza z częścią dotyczącą wyłączeń - ochrona może nie dotyczyć strat pośrednich takich jak odsetki za zwłokę, kary umowne, koszty transportu). Warto również dopytać o dodatkowe opłaty (np. prowizję za zamianę limitu).

Allianz Trade

Ubezpieczenie "All Cover" jest dedykowane małym oraz średnim firmom wystawiającym faktury z odroczonym terminem płatności. Polisa pokrywa do 95% zadłużenia, a rozliczenia muszą mieścić się w limicie przyznanym dla danego klienta. Allianz Trade ubezpiecza należności powstałe do 90 dni przed podpisaniem umowy. Wysokość składki jest obliczana indywidualnie dla danej firmy i stanowi odsetek wartości obrotu (z reguły poniżej 1%). Ubezpieczenie obejmuje sprzedaż do wszystkich krajów świata oraz szereg dodatkowych opcji: analizę zdolności kredytowej i stabilności finansowej odbiorców objętych limitem, monitorowanie wypłacalności kontrahentów, wsparcie w windykacji długu.

Ergo Hestia

Także w Ergo Hestii podstawą do naliczenia składki jest wartość obrotu, jednak strony w drodze negocjacji mogą ustalić inne zasady obliczania składek (np. od salda należności). Klient zobowiązany jest zgłosić ubezpieczycielowi wszystkich swoich odbiorców, a ubezpieczyciel ustala dla nich kwotowo limity kredytowe po ocenie poziomu ich wypłacalności.

W przypadku przewlekłej zwłoki w spłacie należności ubezpieczony musi w ciągu 14 dni zgłosić ten fakt ubezpieczycielowi oraz wstrzymać sprzedaż towarów i usług zamówionych przez nierzetelnego odbiorcę.

Marsh

Ochrona ubezpieczeniowa oferowana przez Marsh w ramach ubezpieczenia kredytu kupieckiego obejmuje sprzedaż krajową i/lub eksportową. Ubezpieczenie to może także obejmować tzw. ryzyko polityczne związane z eksportem, np. wojnę lub embargo na określone towary. Koszt ubezpieczenia jest wyliczany w oparciu o zrealizowany obrót lub poziom sald należności. Klient ma do wyboru aż cztery warianty polisy:

- ubezpieczenie całości obrotu kredytowego,

- ubezpieczenie największych odbiorców (czyli kontrahentów, którzy z uwagi na skalę współpracy zostali zdefiniowani przez klienta jako kluczowi),

- ubezpieczenie odbiorców wskazanych w oparciu o obiektywne kryterium doboru (np. branżę, miejsce prowadzenia działalności),

- ubezpieczenie pojedynczych transakcji/kontrahentów.

Skonto – czyli marchewka zamiast kija

Specyficzną formą zabezpieczenia kredytu towarowego jest skonto, czyli rabat przyznawany kontrahentom, którzy uregulują należność przed umówionym terminem. Odbiorca może wybrać płatność natychmiastową i odnieść korzyść w postaci rabatu lub zdecydować się na odroczoną spłatę należności, która nie daje prawa do upustu.

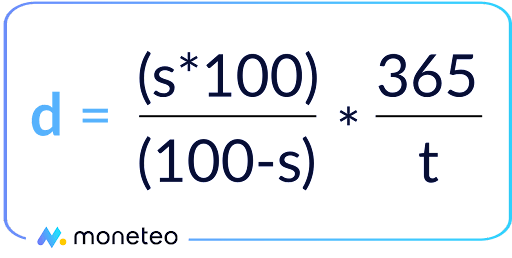

W celu sprawdzenia czy skorzystanie ze zniżki jest opłacalne, możemy porównać skonto do kredytu kupieckiego, korzystając z wzoru:

d – kredyt kupiecki w skali rocznej,

s – skonto,

t – odroczone płatności (okres wyrażony w dniach).

Koszt kredytu kupieckiego

Z otrzymaniem kredytu towarowego nie wiążą się skomplikowane formalności – nie trzeba przedstawiać dokumentów finansowych niezbędnych do oceny zdolności kredytowej firmy, nie trzeba również spłacać rat kapitałowych, marż i prowizji ani odsetek w okresie kredytowania Z tego powodu kredyt towarowy bywa nazywany najtańszym kredytem na rynku.

Wady i zalety kredytu kupieckiego

Kredyt kupiecki - oprócz niewątpliwych zalet - posiada również swoje wady. Ta forma finansowania jest opłacana przede wszystkim dla odbiorców, natomiast sprzedawcy powinni dobrze rozważyć wszystkie "za" i "przeciw".

Kredyt handlowy – korzyści dla odbiorcy

Z punktu widzenia odbiorcy największą zaletą kredytu kupieckiego jest jego niski koszt, łatwość uzyskania i elastyczność. Strony umowy, czyli dostawca oraz odbiorca, samodzielnie określają warunki kredytu, np. okres kredytowania lub formę zabezpieczeń (przy czym częstą praktyką jest całkowita rezygnacja z podpisywania umowy, co jeszcze bardziej usprawnia cały proces).

Kredyt kupiecki pozwala odbiorcy przez pewien czas dysponować cudzymi środkami - tym samym nie musi on angażować własnych ani korzystać ze znacznie droższych form finansowania, takich jak limit w koncie, pozabankowa pożyczka dla firm bądź też kredyt obrotowy.

Kredyt kupiecki – korzyści dla sprzedawcy

Jak wykazały badania rynku, firmy udostępniające kredyt kupiecki notują niemal trzykrotny wzrost zamówień. Dzięki kredytowi kupieckiemu przedsiębiorca może więc znacząco poszerzyć krąg odbiorców oraz uzyskać przewagę nad konkurencją.

Niemniej przedsiębiorstwo decydujące się na udzielenie kredytu handlowego musi wziąć pod uwagę również takie czynniki, jak stan zapasów magazynowych, wysokość produkcji oraz własną zdolność do wywiązania się z zobowiązań. Powinno również oszacować, ilu kontrahentom może udzielić kredytu, aby uniknąć zatorów płatniczych, a także dokładnie skalkulować ryzyko związane z niewypłacalnością odbiorców.

Różnice między kredytem kupieckim a innymi formami finansowania

Aby rozbudować lub zmodernizować firmę i jednocześnie realizować cele związane z bieżącą działalnością, przedsiębiorca musi dysponować odpowiednio wysokim kapitałem. Bywa więc, że oprócz kredytu kupieckiego posiłkuje się kredytem z banku lub pożyczką oferowaną przez firmy pozabankowe. Są to jednak produkty, które w wielu aspektach różnią się od kredytu kupieckiego.

Kredyt kupiecki a kredyt bankowy

Zacznijmy od tego, że termin "kredyt kupiecki" jest nieco mylący. Przede wszystkim dlatego, że kredyt jest produktem celowym oferowanym wyłącznie przez banki i SKOKi. Po drugie, kredyt to inaczej kwota pieniężna, którą instytucja finansowa przekazuje kredytobiorcy na czas określony w umowie, przy czym umowa obowiązkowo musi być zawarta na piśmie i określać w szczególności: kwotę oraz walutę finansowania, okres kredytowania, sposób naliczania odsetek, wysokość oprocentowania i warunki jego zmiany, harmonogram spłaty, informację o kosztach zobowiązania, wymagane przez bank zabezpieczenia. Po trzecie - przed udzieleniem kredytu banki muszą dokładnie ocenić zdolność kredytową klienta, dlatego proces kredytowy jest czasochłonny i mocno sformalizowany.

Jak widać, żadna z tych zasad nie odnosi się do kredytu kupieckiego. Nie ma tu podmiotu (banku) specjalizującego się w udzielaniu finansowania jako strony umowy. Finansowanie nie polega na przekazaniu odbiorcy określonej kwoty pieniędzy, a na odroczeniu płatności wynikającej z faktury. Pisemna umowa między sprzedającym a kupującym nie jest obligatoryjna (choć dla własnego bezpieczeństwa warto ją sporządzić). Oprócz tego dostawca nie pobiera prowizji za wydłużenie terminu zapłaty ani nie jest prawnie zmuszony do zbadania wiarygodności finansowej odbiorcy.

Wszystko to sprawia, że uzyskanie kredytu kupieckiego jest o niebo łatwiejsze niż otrzymanie kredytu w banku. Ponadto o kredyt kupiecki może starać się każda firma, niezależnie od wielkości, branży, stażu na rynku czy wysokości obrotów. Nawet negatywna historia kredytowa nie jest formalną przeszkodą do otrzymania kredytu kupieckiego.

|

Kredyt bankowy |

Kredyt kupiecki |

|

|---|---|---|

|

Finansujący |

Wyłącznie bank lub spółdzielcza kasa oszczędnościowo-kredytowa |

Dowolny podmiot gospodarczy, niezależnie od formy prawnej i stażu na rynku |

|

Ocena zdolności kredytowej |

Obligatoryjna. Bank jest prawnie zobowiązany do analizy zdolności kredytowej oraz historii kredytowej klienta |

Dobrowolna. Zakres weryfikacji zależy od sprzedającego |

|

Dodatkowe wymagania stawiane przed kredytobiorcami |

Określony staż na rynku, dobra kondycja finansowa przedsiębiorstwa |

Pozbawiona potknięć historia współpracy |

|

Zabezpieczenia kredytu |

Kaucja, weksel in blanco, gwarancja bankowa albo hipoteka |

Poręczenie, weksel in blanco, zastaw ogólny, gwarancja bankowa |

|

Forma umowy |

Obligatoryjnie pisemna |

Pisemna lub ustna. Wystarczy również samo wystawienie faktury z odroczonym terminem płatności |

|

Okres kredytowania |

Od roku do kilkunastu lat w zależności od tego, czy klient występił o kredyt krótko- czy długoterminowy |

Od kilku do kilkudziesięciu dni |

|

Opłaty |

Oprocentowanie, marża banku, prowizje pobierane za dodatkowe czynności (np. wydłużenie okresu spłaty) |

Brak |

|

Forma spłaty |

Ratalna |

Jednorazowa |

Ranking kredytów gotówkowych - luty 2026

- Miesięczna rata

- 452,23 zł

- Kwota do spłaty

- 10 853,46 zł

- Oprocentowanie

- 7,99%

- Prowizja

- 0%

- Miesięczna rata

- 452,23 zł

- Kwota do spłaty

- 10 853,46 zł

- Oprocentowanie

- 7,99%

- Prowizja

- 0%

- Miesięczna rata

- 453,14 zł

- Kwota do spłaty

- 10 875,36 zł

- Oprocentowanie

- 8,19%

- Prowizja

- 0%

Kredyt kupiecki a faktoring

Warto w tym miejscu wspomnieć o rozwiązaniu, które może zapewnić sprzedającemu bufor bezpieczeństwa w okresie oczekiwania na płatność. Tym rozwiązaniem jest faktoring - usługa polegająca na tym, że przedsiębiorca przenosi na firmę faktoringową własność wierzytelności wynikających z umów zawartych ze swoimi odbiorcami, natomiast firma faktoringowa zobowiązuje do wypłaty należności z przejętych faktur oraz określa wysokość prowizji, którą będzie pobierać za tę usługę. Dzięki temu klient może zaoferować swoim odbiorcom długie terminy płatności, a jednocześnie pozyskać kapitał na sfinansowanie bieżącej działalności (pensje dla pracowników, zakup materiałów, zapłatę dla podwykonawców, ZUS czy podatki).

Dodatkowo część faktorów oferuje szereg dodatkowych usług, takich jak monitoring należności, a nawet polubowne działania windykacyjne podejmowane w imieniu klienta.

Ranking firm faktoringowych - luty 2026

- Limit faktoringowy

- 5 tys. zł - 300 tys. zł

- Wysokość zaliczki

- do 100% wartości faktury

- Waluta

- PLN, EUR i inne

- Rodzaje faktoringu

- z regresem, bez regresu, odwrotny

- Limit faktoringowy

- 100 tys. zł - 15 mln zł

- Wysokość zaliczki

- do 90% wartości faktury

- Waluta

- PLN, EUR

- Rodzaje faktoringu

- z regresem, bez regresu, odwrotny

- Limit faktoringowy

- 50 tys. zł - 300 tys. zł

- Wysokość zaliczki

- do 100% wartości faktury

- Waluta

- PLN, EUR

- Rodzaje faktoringu

- z regresem

Kredyt kupiecki a pożyczka pozabankowa

Kolejną alternatywą dla kredytu kupieckiego jest szybka pożyczka dla firm oferowana przez instytucje pozabankowe. Firmy pożyczkowe działają na innych zasadach prawnych niż banki, dzięki czemu nie są zmuszone do rygorystycznej oceny zdolności kredytowej swoich klientów. W efekcie proces wnioskowania o pożyczkę jest błyskawiczny, a wypłata środków trwa maksymalnie kilka dni roboczych.

Warto jednak mieć świadomość, że ta forma finansowania jest znacznie droższa niż kredyt w banku, nie mówiąc już o kredycie kupieckim.

Ranking pożyczek dla firm - luty 2026

- Maksymalna kwota

- 200 000 zł

- Okres spłaty

- do 12 miesięcy

- Sprawdzane bazy

- BIG InfoMonitor, ERIF, KRD

- Dodatkowe korzyści

- TAK

Pożyczka dla firm Noviti Finance

- Maksymalna kwota

- do 500 000 zł

- Okres spłaty

- do 36 miesięcy

- Sprawdzane bazy

- brak danych

- Dodatkowe korzyści

- TAK

Pożyczka dla firm Avior Finance

- Maksymalna kwota

- 100 000 zł

- Okres spłaty

- do 60 miesięcy

- Sprawdzane bazy

- BIG, BIK, KRD, ERIF

- Dodatkowe korzyści

- TAK

Kredyt kupiecki - czy warto?

Jest faktem, że kredyt kupiecki pozwala zachować dobre relacje z odbiorcami i w wielu przypadkach zwiększa sprzedaż, jednak udzielany bez należytej ostrożności potrafi wpędzić firmę w poważne kłopoty. Dlatego decydując się na tę formę rozliczeń, warto kierować się następującymi zasadami:

- w przypadku nowych odbiorców zawsze sprawdzać ich wiarygodność. Możemy w tym celu przejrzeć bazy dłużników, poprosić o dostarczenie zaświadczeń stwierdzających brak zobowiązań publicznoprawnych wobec ZUS i US, zapoznać się ze sprawozdaniem finansowym firmy klienta, ewentualnie skorzystać z usług wywiadowni gospodarczych. Innym sposobem jest sprawdzenie w Internecie, jakimi opiniami cieszy się dana firma,

- zacząć od krótszych okresów kredytowania i wydłużać je w miarę trwania współpracy,

- zadbać o pisemną formę umowy kredytu,

- umieścić w umowie zapisy o konsekwencjach opóźnienia w spłacie (wstrzymanie dalszej sprzedaży, odbiór towaru, odsetki karne, oddanie sprawy do kancelarii windykacyjnej itp.),

- regularnie monitorować nierozliczone należności i reagować bez zwłoki na wszystkie przeterminowane faktury,

- wdrożyć wewnętrzne procedury windykacyjne i konsekwentnie je stosować.

Tymczasem wielu przedsiębiorców decydujących się na kredytowanie kontrahentów wychodzi z założenia, że nie warto zrażać stałych odbiorców i to nawet wtedy, gdy łamią oni zasady kredytu kupieckiego (czyli mówiąc prościej, nie płacą w terminie). Ta strategia na dłuższą metę może doprowadzić do katastrofy, zwłaszcza gdy takich niepłacących kontrahentów przybywa, a kwota zadłużenia błyskawicznie rośnie. Kredyt kupiecki powinien być opłacalny dla obu stron - jeśli tak nie jest, warto jak najszybciej przyjąć zasadę, że udzielamy kredytu wyłącznie rzetelnym klientom, a nie każdemu, kto o to poprosi.

Komentarze

(0)