21 komentarzy

Czym jest cykl rozliczeniowy karty kredytowej?

Rozliczenie transakcji przeprowadzonych kartą kredytową odbywa się zazwyczaj w regularnych, comiesięcznych cyklach (choć sporo banków umożliwia klientowi samodzielne wybranie początku cyklu, np. po dacie otrzymywania wynagrodzenia). Na zakończenie każdego z nich posiadacz karty otrzymuje od banku zestawienie podsumowujące wszystkie poniesione w tym czasie wydatki. Na wyciągu widoczna jest kwota, data i miejsce dokonania transakcji. Od tego momentu biegnie czas na spłatę zadłużenia.

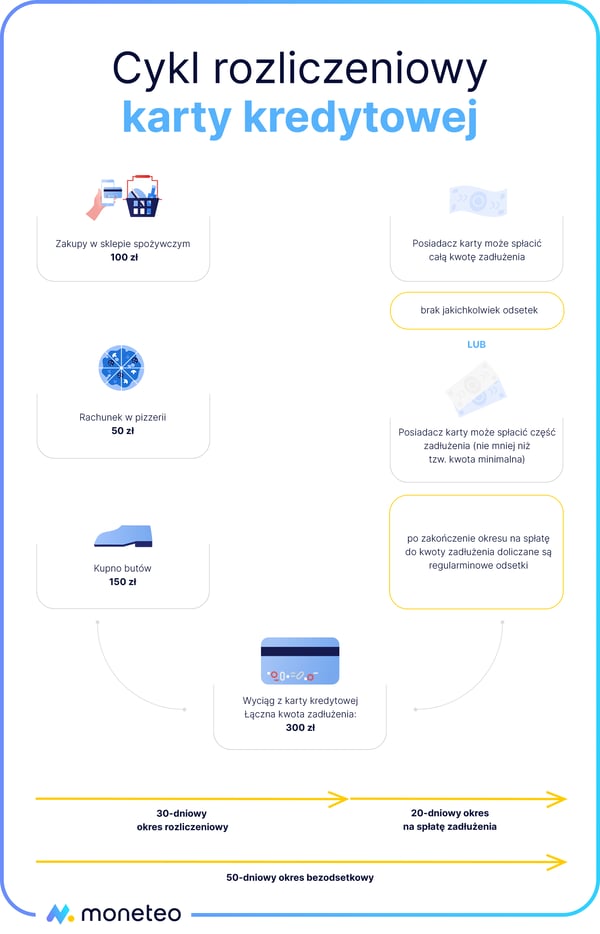

Rozważmy następujący przykład: posiadacz karty w danym cyklu rozliczeniowym wykonał trzy transakcje. Były to: zakupy w sklepie spożywczym (100 zł), rachunek w pizzerii (50 zł) oraz kupno butów (150 zł). Łączna kwota wydana z limitu kredytowego w okresie rozliczeniowym wyniosła więc 300 zł i taką sumę posiadacz kredytówki ma teraz do spłaty (tyle wynosi kwota jego zobowiązania).

Wspomnianą sytuację prezentuje poniższy schemat:

Co to jest okres bezodsetkowy?

Okres bezodsetkowy to czas, w który bank nie nalicza odsetek od zadłużenia powstałego na rachunku karty kredytowej z tytułu transakcji bezgotówkowych.

Etapy okresu bezodsetkowego

Okres bezodsetkowy składa się z dwóch części:

- Cyklu rozliczeniowego (30 dni), w którym posiadacz kredytówki wykonuje transakcje.

- Okresu na spłatę zadłużenia.

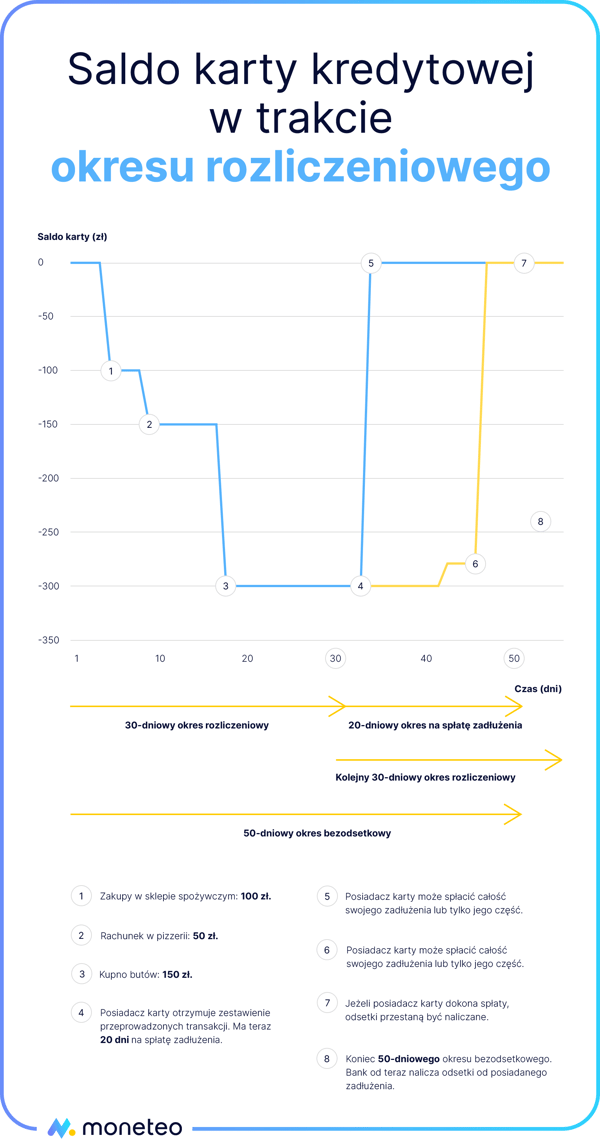

Poniższy wykres pokazuje, jak będzie wyglądało saldo karty kredytowej w trakcie trwania okresu bezodsetkowego. W naszym przykładzie jego długość okresu spłaty zadłużenia wynosi 20 dni, choć zwykle ten termin wynosi od 21 do 29 dni.

Kiedy okres bezodsetkowy nie obowiązuje?

Niektóre transakcje wykonywane kredytówką nie są uwzględniane w okresie bezodsetkowym, co oznacza, że odsetki od nich naliczane są od razu. Są to przede wszystkim:

- Transakcje gotówkowe, czyli wypłaty z bankomatów.

- Przelewy z rachunku karty kredytowej.

- Transakcje w kasynach i punktach hazardowych, tzw. transakcje specjalne.

- Spłata innych kredytów kartą kredytową.

Decydując się na wykonanie powyższych operacji, powinieneś pamiętać, żeby spłacić je jak najszybciej. Inna sprawa, że zwykle tego rodzaju transakcje obłożone są dodatkowymi prowizjami banku, co sprawia, że są podwójnie nieopłacalne.

Ile wynosi okres bezodsetkowy w poszczególnych bankach?

Sprawdźmy teraz, jak długi okres bezodsetkowy na kartach kredytowych proponują banki:

| Bank | Karta kredytowa | Okres bezodsetkowy |

|---|---|---|

| Alior Bank | 59 dni | |

| Bank Millennium | 51 dni | |

| Bank Pekao SA | Karta Kredytowa z Żubrem | 59 dni |

| Bank Pocztowy |

Karta kredytowa Mastercard Visa Silver "Akcja Pajacyk" |

55 dni |

| BNP Paribas |

Karta kredytowa Mastercard Standard Karta kredytowa Visa Platinum |

56 dni |

| Citi Handlowy |

Citibank Mastercard World |

56 dni |

| Credit Agricole |

Karta kredytowa Visa Classic (Standard) Karta kredytowa Silver |

54 dni |

|

Karta kredytowa Gold |

56 dni | |

| ING Bank Śląski |

Karta kredytowa Mastercard ING Karta kredytowa Visa Infinite |

52 dni |

| mBank |

Karta kredytowa World Mastercard Intensive Karta kredytowa Mastercard Standard Karta World Mastercard |

54 dni |

| PKO BP |

Przejrzysta karta kredytowa PKO Karta kredytowa PKO Mastercard Platinum Karta Kredytowa PKO Visa Infinite |

55 dni |

| Santander Bank Polska |

Karta kredytowa World Mastercard Visa Silver "Akcja Pajacyk" |

54 dni |

| Santander Consumer Bank |

Visa Comfort Karta Ratalna Comfort Plus ze stałą spłatą |

54 dni |

| Twisto |

Karta Twisto |

45 dni |

| VeloBank |

Karta kredytowa Standard |

52 dni |

Działanie okresu bezodsetkowego i spłata zadłużenia w praktyce

Przyjrzyjmy się teraz kwestii spłaty zadłużenia. Klient wykonał transakcje bezgotówkowe kartą na 1000 zł w 30-dniowym okresie rozliczeniowym i właśnie dobiega końca czas uregulowania długu. Co stanie się, gdy zwróci na rachunek karty 1000 zł, 50 zł lub nic?

Jeśli zadłużenie zostanie spłacone w całości, to nie zostaną naliczone odsetki, a klient nie ponosi żadnych kosztów kredytu.

Można też spłacić tylko tzw. kwotę minimalną, którą po każdym cyklu rozliczeniowym bank podaje na wyciągu. Zazwyczaj jest to ok. 5% wartości wykonanych transakcji, czyli w naszym przypadku 50 zł (5% z 1000 zł). Dzięki temu klient może nadal korzystać z przyznanego limitu kredytowego, ale od niespłaconej kwoty (950 zł) bank zaczyna naliczać odsetki.

Natomiast gdy posiadacz kredytówki nie uiści nawet wymaganej kwoty minimalnej (wspomniane 50 zł), naliczane są odsetki od zadłużenia przeterminowanego, a bank wysyła powiadomienia o konieczności spłaty (zazwyczaj płatne). Jeśli dług wciąż nie jest spłacany, blokowany jest dostęp do limitu kredytowego, a następnie wypowiadana jest umowa o kartę kredytową.

Szczegółowo o możliwych scenariuszach (całkowita spłata, minimalna i braku spłaty) przeczytasz w naszym przewodniku: Jak spłacać kartę kredytową?.

Komentarze

(21)Jak spłacić kartę kredytową inną karta kredytową?

Odpowiedz

Nigdy tego nie próbowałem, ale na logikę wychodzi mi, że trzeba wykonać przelew z karty (z tej, z której mają pójść pieniądze) na rachunek karty, która ma zostać spłacona.

Opcja takiej operacji jest przy funkcjach/opcjach karty, z której będą przesłane pieniądze, a numer konta karty do spłacenia jest w jej szczegółach.

Tyle tylko, że taka operacja wiąże się z opłatą, no i od razu będą naliczone odsetki.

Odpowiedz

Dokonał trzech transakcji lub wykonał trzy transakcje ;)

Odpowiedz

Masz rację, Twoje propozycje są poprawne. Zmieniliśmy zapis.

Odpowiedz

Witam serdecznie mam kartę kredytową od 3 Bądź 4 lat na limit 2000 tyś zł. Na pączatku splacalem regularnie. Potem zaczęły się problemy. Splacalem minimalna kwotę w banku PKO ale ciągle wypalcalem. I ciągle wypalcalem tylko minimalna kwotę. Nie mam wgladu ile mi naliczyli odesetek boję się bo mam też kredyt czy będę mógł połączyć to z kredytem który oplacam jak zapłacę za kartę kredytową i Ja zamknę. Oprocentowanie 7 i 20 % . Myślicie że naliczyli mi dużo za czas nie spłacania.

Odpowiedz

Jeśli spłacałeś tylko minimalną kwotę, a nie całość zadłużenia, to od pozostałej wykorzystanej części limitu bank naliczył odsetki i robił tak w każdym cyklu rozliczeniowym. Nie warto zwlekać ze spłatą długu, bo ciągle będzie się ona powiększać.

Odpowiedz

Nie wie Pani jakie to moga być koszty .....

Odpowiedz

Te kwoty powinieneś widzieć na każdym wyciągu z karty.

Odpowiedz

Czyli co miesiąc splacalem minimalna A oni mi naliczyli 7.20% od kwoty nie opłacone co miesiąc przez rok tak . Czyli 7.20% z 1800 zl przez 3 lata . ???

Odpowiedz

To jeszcze zależy, czy co miesiąc jeszcze płaciłeś tą kartą, bo to wtedy powiększa Twoje zadłużenie. Radziłabym skontaktować się z bankiem albo zalogować do bankowości elektronicznej i sprawdzić, jaką kwotę masz do spłaty.

Odpowiedz

Właśnie dziś będę jechał zapłacić całość zadłużenia. Te które nie mam spłacone i próbować się dogadać z bankiem bo nw ile tego jest A bardzo się boję bo już mam kredyt na glowie

Odpowiedz

I nw czy będę w stanie pogodzic i spłatę karty i zadłużenia wraz z kredytem . Myśli Pani czy w banku Pko będą w stanie mi może pójść na rękę i połączyć to z kredytem gotówkowy

Odpowiedz

Spłata karty kredytowej to osobna kwestia od kredytu gotówkowego. Jeśli chcesz spłacić zadłużenie na karcie, to na pewno bank znajdzie dogodne rozwiązanie.

Odpowiedz

Dziękuję bardzo za podpowiedzi . Miłego dnia

Odpowiedz

Dziękujemy i życzymy powodzenia!

Odpowiedz

2000 tyś to spory limit :D

Odpowiedz