3 komentarze

Czym jest saldo konta bankowego?

Na początku wyjaśnijmy, czym jest saldo: w rachunkowości przedsiębiorstw saldo konta księgowego to różnica między sumami na stronach „winien” i „ma” w danym czasie (np. w danym dniu), czyli operacji obciążeniowych i uznaniowych. Saldo może być dodatnie (gdy przedsiębiorstwo wykazuje zysk) lub ujemne (gdy wykazywana jest strata).

Saldo konta bankowego to również suma wpływów i wydatków, ale jego wyliczenie jest znacznie prostsze, przykładowo: notujesz wpływ na rachunek w wysokości 3000 zł, wydajesz 500 zł, saldo równa się 2500 zł.

Z tym że każdy co nieco obeznany z bankowością elektroniczną od razu nabierze wątpliwości; zaraz, zaraz, przecież te 500 zł nie jest księgowane od razu, w czasie rzeczywistym, tylko do kilku godzin – a w skrajnych sytuacjach nawet kilka dni później. W takim razie na którym etapie wyliczane jest saldo? Tuż po transakcji czy dopiero po zaksięgowaniu?

Z tym że każdy co nieco obeznany z bankowością elektroniczną od razu nabierze wątpliwości; zaraz, zaraz, przecież te 500 zł nie jest księgowane od razu, w czasie rzeczywistym, tylko do kilku godzin – a w skrajnych sytuacjach nawet kilka dni później. W takim razie na którym etapie wyliczane jest saldo? Tuż po transakcji czy dopiero po zaksięgowaniu?

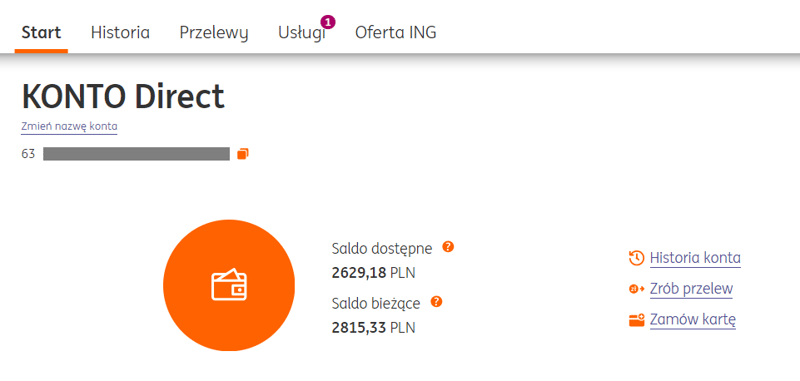

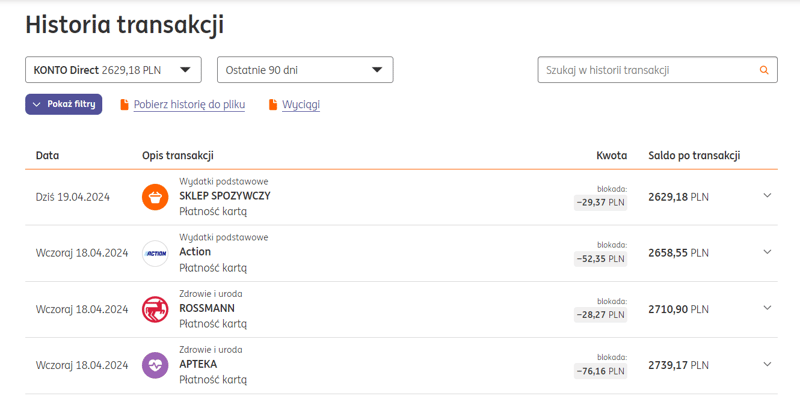

Sęk w tym, że saldo na koncie bankowym oznacza i środki dostępne, i środki objęte blokadą. Przykładowo, na rachunku masz 500 zł, wydajesz 100 zł, które zostają zaksięgowane do godziny, oraz 200 zł, które będą zaksięgowane dopiero następnego dnia. To ile w końcu wynosi saldo pod koniec dnia, w którym wykonałeś obie transakcje? 400 zł (500 zł – 100 zł), chociaż tak naprawdę wydałeś 300 zł i dostępne środki skurczyły się do 200 zł. W tym wypadku saldo konta jest wyższe niż dostępne środki.

Saldo a dostępne środki po operacji

Jak widzisz, oba terminy mogą, ale nie muszą oznaczać tego samego. Jeśli nie jesteś pewien, czy starczy Ci pieniędzy, nie patrz na saldo konta, ale właśnie na blokady na rachunku (przeprowadzone, ale nierozliczone operacje) i odejmij te wartości od salda – różnica będzie kwotą, którą masz do dyspozycji.

Jak rozpoznasz, które środki na razie objęte są blokadą, a które transakcje zostały już zaksięgowane? Każda taka operacja jest albo oznaczona, albo opisana, przykładowo, nierozliczone transakcje (środki zablokowane) zaznaczone są kolorem szarym, a rozliczone – czarnym, albo przy tych pierwszych widoczny jest komunikat „oczekuje na zaksięgowanie” itp.

Ale uwaga! W niektórych bankach nie ma rozróżnienia między saldem konta a dostępnymi środkami i nierzadko sam musisz przeliczyć, jaką kwotą tak naprawdę dysponujesz w danej chwili.

Co zrobić, jeśli saldo rachunku bankowego jest błędne?

Zwykle niewłaściwie saldo oznacza, że bank jeszcze nie zaksięgował wszystkich operacji na rachunku i musisz po prostu poczekać. Jeżeli jednak zauważyłeś w rozliczeniu błąd, jak najszybciej powinieneś skontaktować się z konsultantem i wyjaśnić sytuację. W ostateczności zostaje reklamacja w banku.

Saldo debetowe a saldo kredytowe

Spotkać możemy także terminy „saldo debetowe” lub „saldo kredytowe”. To pierwsze oznacza sytuację, gdy wpływy na rachunek są wyższe od wypływów, natomiast drugie: gdy wypływy przekraczają wpływy.

Na szczęście nie przy każdym debecie bank pogrozi nam palcem – wprost przeciwnie, w niektórych sytuacjach wręcz do niego zachęca. Chodzi tu o tzw. limit w koncie, czyli swego rodzaju kredycie związanym z naszym rachunkiem osobistym. Dzięki temu rozwiązaniu możemy w danym okresie rozliczeniowym wydać (zwykle) kilka tysięcy złotych więcej, a jeśli spłacimy je w wyznaczonym terminie, bank nie naliczy odsetek.

Trzeba tylko pamiętać, że skorzystanie z limitu w koncie może wiązać się z coroczną opłatą lub początkową prowizją za jego udzielenie oraz że każda wpłata na rachunek automatycznie spłaca zadłużenie. Przykładowo, jeśli skorzystasz z 4 tys. zł limitu, a następnie na Twój ROR wpłynie wynagrodzenie w wysokości 5 tys. zł, to do dyspozycji pozostanie Ci jedynie 1000 zł… chyba że znowu skorzystasz z limitu. Wiadomo jednak, że lepiej nie wpadać w permanentne zadłużenie, a z propozycji kredytowych korzystać rozsądnie i okazjonalnie. Wtedy i stan naszego konta będzie stabilniejszy.

Ujemne saldo na koncie

Zasada korzystania z konta bankowego jest bardzo prosta: możesz wydać tyle, ile masz dostępnych środków na rachunku. Jeśli do wykonania przelewu brakuje Ci choćby 1 grosza, to przelew nie przejdzie, a Ty będziesz musiał uzupełnić stan konta. Jasne? Oczywiście.

Zdarzają się jednak i takie sytuacje, kiedy na koncie powstaje debet. Jak to możliwe? Po pierwsze, na koncie może być zbyt mało środków do pokrycia standardowych opłat bankowych, np. opłaty za prowadzenie rachunku lub korzystanie z karty debetowej (karta kredytowa ma swój własny rachunek, niezwiązany ze standardowym ROR-em) lub spłatę raty kredytu.

Po drugie, teoretycznie może zdarzyć się tak, że w stosunkowo krótkim czasie wydałeś zbyt dużo kartą debetową, a operacje te nie zostały w porę odnotowane na rachunku. Brzmi nieprawdopodobnie? Nie do końca. Otóż jeszcze kilka lat temu niemało terminali POS (czyli tych, przy których płacisz w sklepie) mogła działać w trybie… offline, czyli nie łączyła się z wystawcą karty (bankiem) w czasie rzeczywistym. Oczywiście w ten sposób nie dałoby się zapłacić z użyciem kodu PIN – bo transakcja musiała być autoryzowana, a więc konieczne było połączenie – ale przy płatności zbliżeniowej taki wymóg nie istniał. Oznaczało to, że mogłeś opłacić swoje zakupy zbliżeniowo, ale informacja o wydaniu środków docierała do banku z opóźnieniem. Jeśli w tym czasie wydałeś więcej, niż miałeś na rachunku, powstawał debet. Obecnie takie sytuacje należą do rzadkości, gdyż chyba już niemal wszystkie banki w Polsce dopuszczają jedynie transakcje online, ale i tak warto zachować czujność.

Sprawdź także, jak sprawdzić stan konta w banku.

Nie chodzi przy tym tylko o to, że możemy się „spłukać” i nic o tym nie wiedzieć. Minusowe saldo na koncie osobistym może Cię naprawdę słono kosztować, gdyż w większości banków od zadłużenia naliczane są odsetki za niedozwolone saldo debetowe: dwukrotność odsetek ustawowych, które stanowią sumę stopy referencyjnej NBP i 3,5 punktów procentowych. Lepiej więc czym prędzej dopłacić brakujące środki, nawet jeśli wydaje się nam, że dług wcale nie jest taki duży.

Komentarze

(3)Moim zdaniem to najbardziej przekombinowana rzecz w bankowości. Klienta interesuje w 99,99% przypadków wyłącznie KWOTA DOSTĘPNYCH ŚRODKÓW w konkretnej chwili i powinna ona być aktualizowana natychmiast po każdej nowej operacji. Saldo sprzed kilku godzin lub co gorsza dni nie ma żadnej wartości dla mnie, wręcz jest mylące w kwestii tego ile środków posiadam. Wielokrotnie się na tym łapałem, że byłem pewny, że mam x zł na koncie, a tu nagle bank odejmuje wartość transakcji wykonanej kilka dni wcześniej. Apeluję do tych banków, które jeszcze o to nie zadbały (na szczęście są też pozytywne przykłady) - ogarnijcie to tak, by ułatwić klientom kontrolę nad tym, ile mają pieniędzy!

Odpowiedz

Otwieram apkę i co widzę - saldo rachunku czy środki jakie moge wydać?

Odpowiedz

W Santanderze widzę dostępne środki już po odjęciu blokad na rachunku, ale to chyba niekoniecznie standard. Pewnie co bank to inne zwyczaje i trzeba się w praktyce przekonać, jak jest, sprawdzić po kilku płatnościach saldo itd.

Odpowiedz