3 komentarze

Co to jest lokata rentierska?

Największą różnicą pomiędzy standardowymi lokatami terminowymi a lokatami rentierskimi jest sposób wypłacania odsetek. W przypadku tych pierwszych – trafiają one do Ciebie dopiero po zakończeniu lokaty. Natomiast w tym drugim przypadku płatności odsetkowe odbywać się będą w regularnych cyklach np. co kwartał. Dzięki temu będziesz cieszyć się osiąganymi zyskami już w czasie trwania inwestycji, a nie dopiero na jej koniec.

Co prawda większość lokat rentierskich skierowanych jest do osób zamożnych, dysponujących przynajmniej 100 tys. zł wolnego kapitału (kwota maksymalna zwykle nie jest określona lub wynosi przynajmniej kilka milionów złotych), ale dość niedawno w ofercie banków spotkać można było także lokaty, które można było założyć, posiadając znacznie mniej środków. Minimalna kwota takiego depozytu mogła wynosiła choćby 5000 zł. Skorzystać mogą z niego także osoby ze znacznie chudszym portfelem.

Co odróżnia lokatę rentierską od standardowych lokat?

Poniżej prezentujemy podstawowe różnice i podobieństwa pomiędzy lokatami rentierskimi a standardowymi lokatami terminowymi:

- Zarówno lokaty rentierskie, jak i lokaty terminowe zakładane są na określony czas, przy czym lokaty rentierskie są najczęściej depozytami długoterminowymi (okres trwania takiej lokaty to zwykle 12, 24 lub 6 miesięcy).

- W przypadku lokaty rentierskiej odsetki z zainwestowanego kapitału nie są kapitalizowane na rachunku, lecz przelewane na konto osobiste klienta w regularnych odstępach czasu. Cykliczność takich przelewów uzależniona jest od parametrów konkretnej oferty, przy czym najczęściej odbywa się to co jeden, trzy lub sześć miesięcy.

- Z uwagi na to, że odsetki z lokaty rentierskiej są regularnie wypłacane, sumaryczny zysk z takiego rodzaju depozytu będzie minimalnie niższy niż w przypadku standardowej lokaty terminowej o tych samych parametrach.

Oprocentowanie lokat rentierskich

Oprocentowanie najlepszych lokat rentierskich aktualnie oferowanych przez polskie banki (marzec 2024) mieści się w zakresie 3,5%-4,5%. Na tle rynkowej średniej to dość mało. Jeśli więc dla kogoś liczy się przede wszystkim oprocentowanie – ten z lokaty rentierskiej raczej nie skorzysta.

Ranking lokat rentierskich

Poniżej przedstawiliśmy zestawienie lokat rentierskich dostępnych na polskim rynku, umożliwiające porównanie poszczególnych propozycji:

- Oprocentowanie

- 3%

- Zakres kwot

- od 50 000 zł

- Czas trwania

- 3 lata

- Konto osobiste

- TAK

- Oprocentowanie

- 3%

- Zakres kwot

- od 50 000 zł

- Czas trwania

- 24 miesiące

- Konto osobiste

- TAK

- Oprocentowanie

- 3%

- Zakres kwot

- od 50 000 zł

- Czas trwania

- 18 miesięcy

- Konto osobiste

- TAK

- Oprocentowanie

- 2,5%

- Zakres kwot

- od 50 000 zł

- Czas trwania

- 36 miesięcy

- Konto osobiste

- TAK

- Oprocentowanie

- 2,5%

- Zakres kwot

- od 50 000 zł

- Czas trwania

- 24 miesiące

- Konto osobiste

- TAK

- Oprocentowanie

- 2,5%

- Zakres kwot

- od 50 000 zł

- Czas trwania

- 18 miesięcy

- Konto osobiste

- TAK

Zysk z lokaty rentierskiej

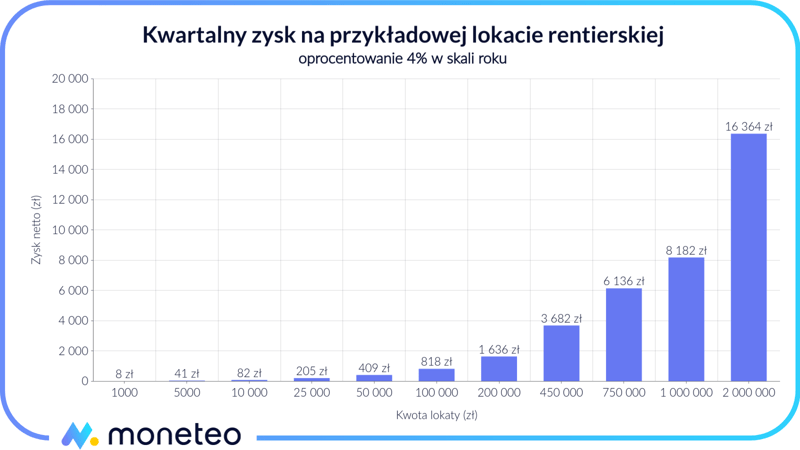

Poniżej prezentujemy zysk, na jaki może liczyć posiadacz lokaty rentierskiej. W naszych obliczeniach założyliśmy, że oprocentowanie takiego depozytu to 4% w skali rocznej, a wypłata odsetek odbywa się co kwartał.

Przykładowe wyliczenia zysku na lokacie rentierskiej:

| Kwota na lokacie | Zysk netto |

|---|---|

| 1 000 zł | 8 zł |

| 5 000 zł | 41 zł |

| 10 000 zł | 82 zł |

| 25 000 zł | 205 zł |

| 50 000 zł | 409 zł |

| 100 000 zł | 818 zł |

| 200 000 zł | 1 636 zł |

| 450 000 zł | 3 682 zł |

| 750 000 zł | 6 136 zł |

| 1 000 000 zł | 8 182 zł |

| 1 500 000 zł | 12 273 zł |

| 2 000 000 zł | 16 364 zł |

Na poważniejsze zyski liczyć można dopiero w przypadku siedmiocyfrowych kwot leżących na lokacie. Przykładowo – mając wpłacone na nią 2 mln zł, Twój kwartalny zysk wyniósłby ponad 16 tys. zł.

Od czego zależy zysk z lokaty rentierskiej?

Zysk z lokat rentierskich w największym stopniu uzależniony jest od aktualnego poziomu stóp procentowych, a także inwestowanej sumy pieniędzy. W przypadku niektórych ofert obowiązują bowiem określone przedziały kwotowe i im więcej środków trafia na lokatę, tym bardziej oprocentowanie idzie w górę.

Kalkulator dla lokaty rentierskiej

Jeśli chcesz obliczyć zysk z lokaty rentierskiej, możesz skorzystać z naszego kalkulatora lokat. Pamiętaj, aby w okienku "kapitalizacja" ustawić odpowiedni parametr częstotliwości wypłaty odsetek ("kapitalizacja miesięczna").

Czy lokaty rentierskie są bezpieczne?

Wszystkie lokaty bankowe – w tym lokaty rentierskie - chronione są przez Bankowy Fundusz Gwarancyjny. W praktyce oznacza to, że w razie mało prawdopodobnego bankructwa banku zdeponowane tam pieniądze zostaną zwrócone klientom. Ale uwaga – gwarancje obowiązują tylko do równowartości 100 tys. euro (ok. 450 tys. zł). Jeśli więc dysponujesz większą kwotą, rozsądnie będzie podzielić ją na kilka części i ulokować w różnych bankach. Wówczas cały Twój majątek będzie w pełni gwarantowany.

Co się stanie w przypadku zerwania lokaty?

Gdy zerwiesz standardową lokatę terminową przed jej zakończeniem, najczęściej tracisz wszystkie wypracowane odsetki, a wypłacany Ci jest jedynie wpłacony na depozyt kapitał. A jak to wygląda w przypadku lokaty rentierskiej, w przypadku której część zysku została Ci już wypłacona? Otóż w takim przypadku (o ile zerwanie lokaty przed terminem jej zapadalności oznacza utratę zysku) bank zwraca Ci włożony na lokatę kapitał, ale pomniejszony o kwotę wypłaconych odsetek.

Alternatywne produkty

Lokaty rentierskie nie są jedynymi produktami oszczędnościowymi dostępnymi w bankach. Możesz skorzystać także ze standardowej lokaty terminowej lub konta oszczędnościowego.

Lokata rentierska a konto oszczędnościowe

Lokaty rentierskie są w pewnym sensie połączeniem tradycyjnej długoterminowej lokaty terminowej z kontem oszczędnościowym. Oprocentowanie takiej lokaty znane jest już w momencie jej rozpoczęcia, a bank raz na jakich czas wypłaca Ci określoną kwotę pieniędzy. Mając rachunek oszczędnościowy, w praktyce możesz zrobić tak samo – ustalając, że np. na koniec każdego miesiąca wypłacisz zarobione przez ten czas odsetki.

Przewaga lokaty rentierskiej nad kontem oszczędnościowym polega jednak na tym, że nie musisz się obawiać obniżenia oprocentowania w trakcie inwestycji. Niestety w przypadku tych drugich jest to dość powszechna praktyka. Banki kuszą klientów wysokim promocyjnym oprocentowaniem obowiązującym przez kilka miesięcy, po czym jego wysokość gwałtownie spada (sprawdź najlepsze oferty kont oszczędnościowych).

A może standardowa lokata terminowa?

Oczywiście zamiast lokaty rentierskiej możesz ulokować pieniądze na standardowej lokacie terminowej i tak jak wspomnieliśmy wcześniej – prawdopodobnie uda Ci się w ten sposób osiągnąć nieco wyższy zysk. Pamiętaj jednak, że taki zwykły depozyt posiada istotne wady, z czego podstawowa to „zamrożenie” gotówki na rachunku lokaty. To sprawia, że zanim będziesz mógł cieszyć się zarobionym kapitałem, minie sporo czasu.

Druga sprawa to limit maksymalnej kwoty takiego standardowego depozytu, który w przypadku większości ciekawych ofert wynosi dziesięć, góra pięćdziesiąt tysięcy złotych (w przypadku lokat rentierskich limity sięgają wielu milionów złotych). A jeśli w pilnej potrzebie będziesz musiał wycofać swoje pieniądze – w większości przypadków utracisz naliczone do tego czasu odsetki.

- Oprocentowanie

- 7,5%

- Zakres kwot

- 2000 - 50 000 zł

- Czas trwania

- 3 miesiące

- Konto osobiste

- TAK

- Oprocentowanie

- 7%

- Zakres kwot

- 1000 - 10 000 zł

- Czas trwania

- 1 miesiąc

- Konto osobiste

- NIE

- Oprocentowanie

- 6,6%

- Zakres kwot

- 1000 - 25 000 zł

- Czas trwania

- 6 miesięcy

- Konto osobiste

- TAK

Zalety i wady lokaty rentierskiej

Jak wspomnieliśmy, lokata rentierska jest ciekawą formą oszczędzania w momencie, gdy zgromadziłeś już całkiem pokaźny kapitał. W takim przypadku możesz całość zdeponować w jednym miejscu (pamiętając o limitach gwarancji BFG), cieszyć się regularnie wypłacanymi odsetkami i żyć jak prawdziwy rentier. Ale jeśli dysponujesz mniejszymi sumami i nie masz pilnych finansowych potrzeb, wówczas prawdopodobnie bardziej opłaca się tradycyjna lokata bankowa. Standardowe oprocentowanie najlepszych tego typu produktów przekracza odsetki, jakie mógłbyś zarobić na lokacie rentierskiej, przez co i Twój zysk może okazać się wyższy.

Jeżeli posiadasz naprawdę spore oszczędności, np. sprzedałeś firmę bądź wygrałeś na loterii, lokata rentierska może być dla Ciebie całkiem dobrym wyborem. Dzięki niej możesz żyć jak rentier, „wynajmując” swoje pieniądze bankowi i w zamian otrzymując z tego tytułu regularne wynagrodzenie. Żeby jednak móc utrzymać się wyłącznie z takiej lokaty, leżąca na niej kwota musi być naprawdę pokaźna. Jeśli zainwestujesz mniej pieniędzy – oczywiście ulży to Twojemu budżetowi, ale z drugiej strony raczej nie pozwoli Ci to z dnia na dzień rzucić pracy i żyć wyłącznie z posiadanego kapitału (patrz sekcja poniżej).

Komentarze

(3)Dla osób, które chcą co miesiąc otrzymywać odsetki od ulokowanych pieniędzy dużo atrakcyjniejsze są obligacje 2-letnie DOR oraz obligacje roczne ROR, które oferują zmienne, ale dużo wyższe oprocentowanie niż zaprezentowane lokaty rentierskie. Szczegóły można sprawdzić na stronie o obligacjach skarbowych.

Odpowiedz

Moim zdaniem lokaty rentierskie są o wiele gorszą opcją w porównaniu choćby z obligacjami COI, gdzie w pierwszym roku jest 6,75%, a w kolejnych rocznych okresach odsetkowych: marża 1,25% + inflacja, z wypłatą odsetek co roku. Banki powinny się wstydzić, że oferują na rentierskich tylko 4%.

Odpowiedz

Zgadzam się z Tobą; być może banki wychodzą z założenia, że lokaty rentierskie są dla bogatych a im nie potrzeba już niczego do szczęścia , więc takie małe odsetki są po prostu "na waciki".

Jak dla mnie źle też wyglądają niskie oprocentowania produktów emerytalnych. Przecież tam pieniądze są powierzane na lata i niby są przekonywania do odkładania na emeryturę. Tymczasem przy oprocentowaniu 3-4% i inflacji znacznie wyższej, to z tych odłożonych pieniędzy na emeryturze nie będzie żadnego znaczącego pożytku.

Odpowiedz