2 komentarze

Karta Visa i Mastercard - charakterystyka i popularność

Zarówno Visa, jak i Mastercard to międzynarodowi giganci w dziedzinie płatności bezgotówkowych, którzy odgrywają kluczową rolę w globalnym rynku finansowym. Ich karty płatnicze są szeroko akceptowane w milionach punktów handlowo-usługowych na całym świecie, co sprawia, że są one niezwykle wygodnym narzędziem do dokonywania transakcji zarówno w kraju, jak i za granicą. Oferują też szeroki wachlarz korzyści, takich jak programy lojalnościowe, ubezpieczenia podróżne czy też dostęp do ekskluzywnych ofert i zniżek.

Choć na pierwszy rzut oka mogą wydawać się niemal identyczne, istnieją subtelne różnice w zakresie oferowanych usług, opłat czy poziomu bezpieczeństwa, które warto dokładnie przeanalizować, aby dokonać świadomego i najlepszego dla siebie wyboru.

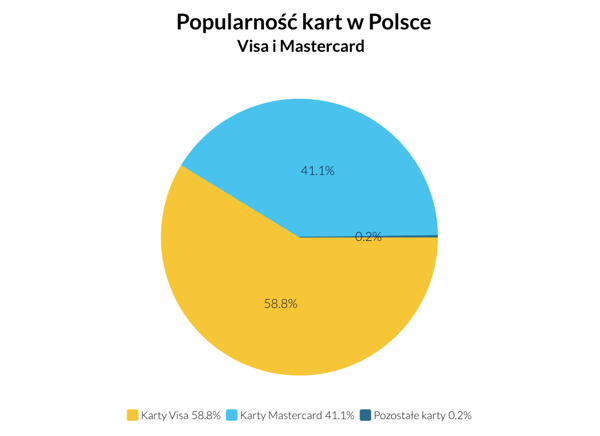

Kiedyś w naszych portfelach królował zdecydowanie Mastercard, ale już od wielu lat rynek w Europie podzielony jest mniej więcej pół na pół pomiędzy Visą a Mastercardem (z lekką przewagą Visy). Poza nimi możemy zetknąć się także z kartami kilku innych operatorów, m.in. American Express czy Diners Club, niemniej ich udział akurat w polskim rynku jest marginalny (Diners Club wycofał się z Polski w 2022 r.).

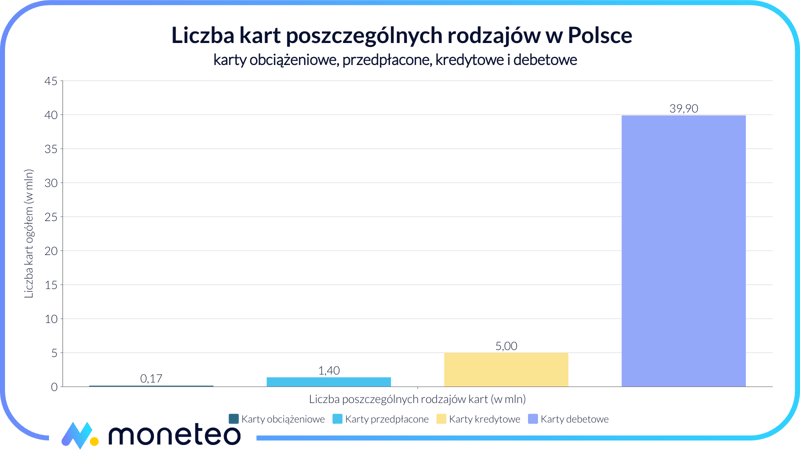

Nikogo raczej nie dziwi ogromna popularność kart debetowych, wydawanych do kont osobistych czy firmowych. Funkcjonuje ich w Polsce ponad 39,3 mln (co stanowi 85,6% wszystkich kart płatniczych). Polacy korzystają także z 5 mln kart kredytowych (11%), przedpłaconych (1,4 mln, 3%) oraz – znacznie rzadziej – z obciążeniowych, których w obiegu jest 173,1 tys. (0,4%).

Które karty są popularniejsze w Polsce: Mastercard czy Visa?

Pod koniec 2024 r. w naszym kraju aż 58,8% kart płatniczych zostało wydanych przez Visę, 41,1% - przez Mastercarda, zaś pozostałe stanowiły zaledwie ok. 0,2% (na podstawie danych NBP z grudnia 2024 r.).

Opłaty i prowizje za korzystanie z kart Visa i Mastercard

Opłaty za korzystanie z kart płatniczych możemy podzielić na 3 rodzaje:

- Opłaty interchange – opłata uiszczana za każdą transakcję kartą przez agenta rozliczeniowego do banku, który wydał kartę. Klient nie ponosi jej bezpośrednio. W Polsce opłata wynosi 0,2% w przypadku transakcji kartą debetową i 0,3% z kartą kredytową, zarówno dla Visy, jak i Mastercarda.

- Prowizja banku od płatności kartą. Tu dzielimy płatności kartą na:

- płatności w Polsce – bezpłatne dla wszystkich klientów banków w przypadku kart debetowych, kredytowych i przedpłaconych,

- płatności zagraniczne – często obciążone dodatkową prowizją banku za przewalutowanie. Prowizja wyrażona jest w procencie od wartości transakcji, naliczana jest za transakcje zrealizowane w terminalu POS, w Internecie oraz np. w bankomacie.

- Opłata cykliczna za korzystanie z karty – nakładana przez bank, pobierana zwykle co miesiąc. W większości przypadków można jej uniknąć, wykonując transakcje bezgotówkowe.

Patrząc z ogólnej perspektywy, nie ma większego znaczenia, czy korzystasz w kraju z karty wystawionej przez Visę, czy przez Mastercard. Żadna z tych organizacji nie pobiera opłat bezpośrednio od konsumenta. Różnice w opłatach pojawiają się w konkretnych ofertach. Może się zdarzyć, że jeden bank będzie np. naliczał inną opłatę za korzystanie z Visy, a inną za Mastercard, z kolei w drugim banku posiadacze Visy będą musieli uiszczać prowizję za transakcje walutowe, a posiadacze kart Mastercard – nie.

Promocje i programy promocyjne dla użytkowników kart Visa i Mastercard

Każda z organizacji kartowych usiłuje zachęcać użytkowników kart do jak najczęstszego wykonywania transakcji bezgotówkowych i w tym celu prowadzi specjalne programy lojalnościowe lub wprowadza rabaty na wybrane usługi lub do wskazanych sklepów.

Do tego dochodzą oddzielne programy prowadzone we współpracy z poszczególnymi bankami. Przykładowo, jeśli jedna z organizacji kartowych chce ściślej współpracować z konkretnym bankiem i skusić klientów, żeby częściej wybierali jej produkt, a nie karty konkurencji – to wprowadza specjalne zniżki lub promocje na wybrane usługi. Dzięki temu klienci, którzy do swojego konta wybiorą taką kartę, otrzymują automatycznie naliczany rabat na bilety do sieci kin czy na popularnym portalu turystycznym – z czego nie mogliby korzystać, gdyby wzięli kartę standardowo proponowaną przez bank.

Tego rodzaju bonusy funkcjonują niezależnie od programów lojalnościowych danej organizacji kartowej i nie wykluczają się z nimi, natomiast raczej nie zetkniesz się z nimi w innym banku (a przynajmniej nie w identycznej formie). Czasami więc warto dokładnie przejrzeć ofertę kart dostępnych w danej instytucji, bo może się okazać, że karta debetowa spoza standardowego zestawu „plastików” przyniesie Ci całkiem wymierne korzyści.

Bezcenne Chwile dla kart Mastercard

Karty Mastercard umożliwiają zbieranie punktów w programie Mastercard Bezcenne Chwile (dawniej: Priceless Specials) za transakcje dokonane u partnerów programu i w „zwykłych” sklepach. Zgromadzone punkty można następnie wymienić na atrakcyjne nagrody.

Visa Benefit

Karty Visa wiążą się z sezonowymi ofertami specjalnymi w programie Visa Benefit (dawniej: program Visa Oferty), w którym nie zbiera się punktów, ale można uzyskać rabaty (niekiedy naprawdę duże) w wybranych sklepach internetowych, podając kod zniżkowy pobrany z bankowości elektronicznej.

Programy promocyjne na kartach kredytowych

Z kolei w przypadku kart kredytowych często można spotkać się ze specjalnymi promocjami, gwarantującymi przez jakiś czas (np. przez rok) zwrot części wydatków poniesionych w transakcjach bezgotówkowych. W zależności od oferty specjalnej premiowane mogą być płatności realizowane w obojętnie jakim sklepie stacjonarnym lub internetowym albo w konkretnych miejscach za konkretny produkt, np. za paliwo, za bilety lotnicze/kolejowe, usługi sportowe itp.

Jest to tak zwany moneyback (czasami określany też jako cashback, choć w Polsce pod tą nazwą funkcjonuje zupełnie inna usługa, polegająca na pobraniu gotówki przy okazji transakcji bezgotówkowej w kasie sklepu). Zazwyczaj moneyback wynosi kilka procent wartości transakcji, niemniej jeśli kartą kredytową płacisz np. za sprzęt AGD czy RTV lub regularnie na stacjach benzynowych, to zwrot może być naprawdę niebagatelny.

Do promocji moneyback na kartach kredytowych – czy to Mastercard, czy Visa – dochodzą oczywiście także „standardowe” oferty specjalne, o których wspominaliśmy wcześniej, proponowane przez banki lub przez organizacje kartowe. Wszystko to sprawia, że częste korzystanie z karty płatniczej może być naprawdę bardzo opłacalne.

Visa a Mastercard - płatnościach za granicą

Ale różnice pomiędzy kartami Visa a Mastercard nie polegają tylko na dostępie do odmiennych promocji, rabatów i programów lojalnościowych. To, co najbardziej odróżnia od siebie karty obu organizacji, to sposób, w jaki odbywa się płatność zagraniczna, a dokładniej: jak przeliczane są transakcje w różnych walutach. Od tego, którą kartą płacisz za granicą, zależy, jakie ostatecznie poniesiesz wydatki.

Przewalutowanie transakcji

To, co w tym momencie jest dla nas interesujące, to kwestia, po jakim kursie przeliczana jest waluta: na podstawie kursu banku czy organizacji kartowej. Pierwsza opcja jest dla klienta niemal zawsze znacznie droższa, spready bankowe wynoszą bowiem od 4% do nawet 11%. Z tego względu do płatności zagranicznych najkorzystniej jest wybierać oferty bankowe, w których przewalutowanie odbywa się według kursu organizacji kartowej. W przypadku Visy spread wynosi ok. 0,7%, zaś w przypadku Mastercarda przewalutowanie może wyjść nieco drożej, o czym za chwilę.

Visa za granicą

Szczęśliwie dla użytkownika karty Visa procedura wymiany walut jest bardzo prosta: obojętnie, w jakiej walucie byś płacił, kwota transakcji zostanie przeliczona bezpośrednio na walutę rozliczeniową Twojej karty. Innymi słowy, jeśli płacisz np. w Niemczech, a Twoja karta wystawiona jest do konta prowadzonego w złotych, to kwota w euro zostaje przeliczona od razu na złotówki.

Identycznie będzie z każdą inną walutą, np. w przypadku transakcji z korony czeskiej na złote itd. Oznacza to, że nie ma znaczenia, czy płacisz kartą w najpopularniejszych światowych walutach, czy w bahtach tajskich w lokalnym sklepie – koszt przewalutowania na kartach Visa zawsze będzie zbliżony.

Mastercard za granicą

Nieco inaczej wygląda to w przypadku kart Mastercard. Sam proces przewalutowania jest bardziej skomplikowany, gdyż dla większości kart w PLN walutą rozliczeniową jest euro, a nie złoty (w niektórych bankach może to być również dolar amerykański). Rozliczenie transakcji przebiega dwuetapowo: jeżeli płacisz kartą w bahtach, najpierw Mastercard przewalutuje bahty na euro (po własnym, niskim kursie), a przewalutowanie z euro na złotówki pozostawi Twojemu bankowi, który rozliczy to „po swojemu”, czyli według własnego kursu. Krótko mówiąc, nie dość, że dwa razy ponosisz koszty przewalutowania, to jeszcze jedna z operacji odbywa się po niekorzystnym dla Ciebie bankowym rozliczeniu.

Ukryte koszty i niespodziewane prowizje banków

W tym wypadku spór: karta Visa czy Mastercard wydaje się być rozstrzygnięty na korzyść Visy… ale rzeczywistość jest niestety bardziej skomplikowana. Banki pozbawione możliwości zarabiania na spreadach często obarczają transakcje zagraniczne kartami Visa dodatkowymi prowizjami, których nie uświadczyłbyś, gdybyś posługiwał się Mastercardem. W taryfach opłat spotykamy się z informacją, że taka prowizja wynosi kilka procent (w zależności od instytucji może to być od 1,5% wartości transakcji po nawet 6%, najczęściej jednak mieści się w przedziale 3-4%). Jest to opłata zależna od konkretnego banku, na którą organizacje kartowe nie mają wpływu. A więc i tak źle, i tak niedobrze.

Niemniej na rynku można znaleźć sporo odstępstw od tej reguły. Coraz więcej banków ma w swojej ofercie karty lub usługi umożliwiające transakcje zagraniczne przeliczane po kursie organizacji kartowej i rozliczane w systemie bezprowizyjnym (mowa tu o kartach z korzystnymi przewalutowaniami).

Bywa, że jest to tylko jedna debetówka z całkiem pokaźnego „menu” i aby ją znaleźć, trzeba się nieco natrudzić – lub wprost zapytać o to konsultanta. Naszym zdaniem zdecydowanie warto; pozwala to zaoszczędzić niemało pieniędzy i w trakcie egzotycznych wojaży, i w przypadku płatności w zagranicznych sklepach internetowych.

Bezpieczeństwo transakcji kartami Visa i Mastercard

Obecnie płacenie kartami Visa i Mastercard jest bardzo bezpieczne. Obie karty wyposażone są w specjalny czip lub cyfrowy token, dzięki którym dane karty możliwe są do odczytania jedynie przez upoważnione podmioty. Kolejnym poziomem zabezpieczeń są te, które chronią kartę w trakcie wykonywania transakcji: konieczność podania kodu PIN, weryfikacja odcisku palca itp.

Gdy płacimy kartą, z terminalu płatniczego wysyłana jest zabezpieczona paczka informacji o transakcji, a w niej dane takie jak numer karty, miejsce, wartość i waluta transakcji. Informacja ta w pierwszej kolejności trafia do banku obsługującego sklep, a w kolejnym kroku – do sieci organizacji kartowej.

Następny poziom to ochrona danych karty podczas ich przetwarzania w sieci. W tym celu i Visa, i Mastercard ciągle wprowadzają nowe cyberzabezpieczenia.

Co ciekawe, do ochrony karty i naszych pieniędzy na koncie używana jest także sztuczna inteligencja. Ocenia ona w czasie rzeczywistym, czy transakcja pasuje do schematów zakupowych, jakie dotąd wykonywano badaną kartą. Jeśli sztuczna inteligencja uzna, że „coś nie gra”, a ryzyko, że ktoś nieuprawniony posługuje się kartą, jest spore, transakcja może zostać odrzucona. Co ważne, w tym procesie nie są pozyskiwane Twoje dane, takie jak imię i nazwisko, ani też, co konkretnie jest kupowane.

Ale bezpieczeństwo naszych kart płatniczych zależy od nas samych. Przede wszystkim musimy:

- chronić dane karty, nie udostępniać nikomu numeru PIN,

- nie korzystać z podejrzanie wyglądających bankomatów ustawionych w słabo oświetlonych miejscach,

- nie pozwalać nikomu nawet na chwilę zabierać karty,

- ustanowić limity transakcji.

Więcej o tym, jak zabezpieczyć się przed utratą karty i pieniędzy z konta, czytaj w artykule Bezpieczne korzystanie z karty płatniczej: zasady i kompletny poradnik.

Visa czy Mastercard – którą kartę wybrać? Różnice i podobieństwa.

Jak widzisz, karty obu organizacji mimo wielu podobieństw i identycznych funkcjonalności potrafią się też mocno od siebie różnić. Niektórzy z nas mogliby spokojnie machnąć ręką na proponowane bonusy, promocje czy rabaty, choć trzeba przyznać, że oferty specjalne potrafią być naprawdę interesujące i atrakcyjne.

Jednak ważniejszą kwestią są płatności wykonywane poza granicami kraju. Jeśli często lub regularnie wykonujesz transakcje zagraniczne, a nie posiadasz konta walutowego, do którego możesz podpiąć kartę wielowalutową, to wybór karty, z którą nie będą się wiązały wysokie prowizje i drogie przewalutowanie, jest kluczem do uniknięcia nadmiernych kosztów.

Z tych względów nie warto w ciemno zdawać się na to, co automatycznie proponuje nam bank; często w bankowych ofertach można znaleźć propozycje znacznie bardziej odpowiadające naszym wymaganiom, w podobnej cenie. Ostatecznie sam najlepiej wiesz, czego potrzebujesz.

| Usługi i korzyści | Visa | Mastercard |

|---|---|---|

| Rodzaje kart | debetowe, kredytowe, przedpłacone, obciążeniowe | debetowe, kredytowe, przedpłacone, obciążeniowe |

| Bonusy za korzystanie z karty | tak, w programie Visa Benefit | tak, w programie Bezcenne Chwile |

| Koszty korzystania przez konsumenta | zależne tylko od banku | zależne tylko od banku |

| Przewalutowanie | jednostopniowe | dwustopniowe: najpierw po kursie Mastercarda, a następnie po kursie banku |

| Prowizja za przewalutowanie | tak, częsta | nie (bardzo rzadka) |

| Bezpieczeństwo korzystania | bardzo bezpieczna | bardzo bezpieczna |

| 3D Secure | tak | tak |

| Uznawana niemal na całym świecie | tak | tak |

| Płatności zbliżeniowe | tak | tak |

| Płatności w Internecie | tak | tak |

| Cashback | tak | tak |

Komentarze

(2)Kiedyś mówiło się o zróżnicowaniu popularności Visa czy Mastercard zależnie od regionu świata. Nadal tak jest, czy wszędzie karty obu organizacji są na równi honorowane?

Odpowiedz

Teraz chyba nie ma to już znaczenia, obie organizacje zadomowiły się w każdym zakątku świata. Większym problemem jest chyba dostępność terminali, zwłaszcza tych działających online, by mieć pewność po jakim kursie transakcja będzie przeliczona i by nie zrobić sobie debetu

Odpowiedz