139 komentarzy

Co to jest przewalutowanie transakcji?

Przewalutowanie transakcji to przeliczenie z waluty, w której została dokonana płatność, na walutę, w której prowadzone jest nasze konto w celu jego obciążenia. Jeśli np. kupimy sobie buty za 150 zł, dokładnie taka kwota zostanie pobrana z naszego konta. Nie będzie tu mowy o żadnych opłatach, prowizjach czy jeszcze innych, dodatkowych kosztach. Sytuacja będzie wyglądać inaczej, jeśli buty kupimy za granicą, np. w Niemczech, płacąc kartą do rachunku osobistego w PLN. Wtedy zapłacimy w euro, ale aby kwota została pobrana z naszego rachunku, będzie musiała zostać przeliczona na polskie złote.

Rozliczenie transakcji zagranicznych kartą może odbywać się po kursie:

- międzybankowym (rynkowym),

- organizacji płatniczej, która wydała kartę (np. Visa/Mastercard/),

- NBP,

- banku (według tabeli kursowej).

Z jakimi dodatkowymi kosztami można się spotkać przy płatnościach za granicą kartą w polskich złotych?

Oprócz przewalutowania, które wprost zależy od kursu stosowanego przez bank, przy płatnościach za granicą możemy się także zetknąć z innymi kosztami:

- prowizja banku - większość instytucji finansowych pobiera za rozliczenie transakcji kartą dodatkową prowizję, która wynosi od 0 do nawet 6,8% wartości operacji,

- spread walutowy - różnica między kursem sprzedaży i kupna danej waluty co do zasady nie wpływa bezpośrednio na koszt przewalutowania, ale stanowi zysk dla banków z transakcji walutowych. Można powiedzieć, że w przypadku transakcji kartą za granicą płacimy połowę spreadu, czyli od 1,5 do 4,5%.

- surcharge - podczas wypłaty środków z bankomatu poza granicami kraju można spotkać się z dodatkową prowizją pobieraną przez operatora urządzenia, która nie powinna przekraczać kilku procent.

- podwójne przewalutowanie - w zależności od posiadanej karty płatniczej i banku rozliczenie transakcji może też następować dwukrotnie, najpierw z waluty transakcji na tzw. walutę rozliczeniową, a później z niej na walutę konta. Koszt to zwykle kilka procent wartości operacji.

Przewalutowanie na kartach do kont walutowych

Często, aby uniknąć dodatkowych opłat przy płatnościach zagranicznych, zakładamy konto walutowe wraz z kartą debetową w tej samej walucie. Wszystko wygląda prosto, jeśli dokonujemy transakcji np. w euro kartą walutową w EUR. Sprawa komplikuje się, kiedy, przykładowo, płatność jest w USD, ale rachunek prowadzony jest w euro. W zależności od banku i przyjętych zasad, mechanizm rozliczania takiej transakcji może wyglądać nieco inaczej.

Najczęściej kwota transakcji zostanie przeliczona na walutę rachunku po kursie organizacji płatniczej, jednak może się zdarzyć, że zasady obowiązujące w naszym banku będą nieco inne i rozliczenie nastąpi według kursu banku, a koszt przewalutowania będzie wyższy. W przypadku kont walutowych warto zatem sprawdzić na wszelki wypadek, co stanie się, kiedy zapłacimy przy użyciu karty płatniczej w walucie innej niż waluta rachunku.

W przypadku kart wielowalutowych najczęściej środki pobierane są z konta w danej walucie, a jeśli jest to niemożliwe - z rachunku w PLN. Wyjątkiem jest tu Kantor Alior Banku, w którym “głównym” kontem karty jest EUR i to ten rachunek zostanie obciążony przy braku pieniędzy na koncie walutowym.

Visa – przewalutowanie transakcji kartami płatniczymi

W przypadku Visy, która jest największym operatorem kart płatniczych na świecie, zasady rozliczania transakcji są stosunkowo proste: po dokonaniu płatności w walucie innej niż złoty kwota transakcji przeliczana jest bezpośrednio na walutę rozliczeniową naszej karty, a cała operacja odbywa się według korzystnej dla klientów tabeli kursowej stosowanej przez Visę (standardowe spready walutowe wynoszą tam ok. 0,7% i są dużo niższe od spreadów stosowanych przez banki).

Waluta karty – waluta, w której wyrażane są środki znajdujące się na rachunku karty.

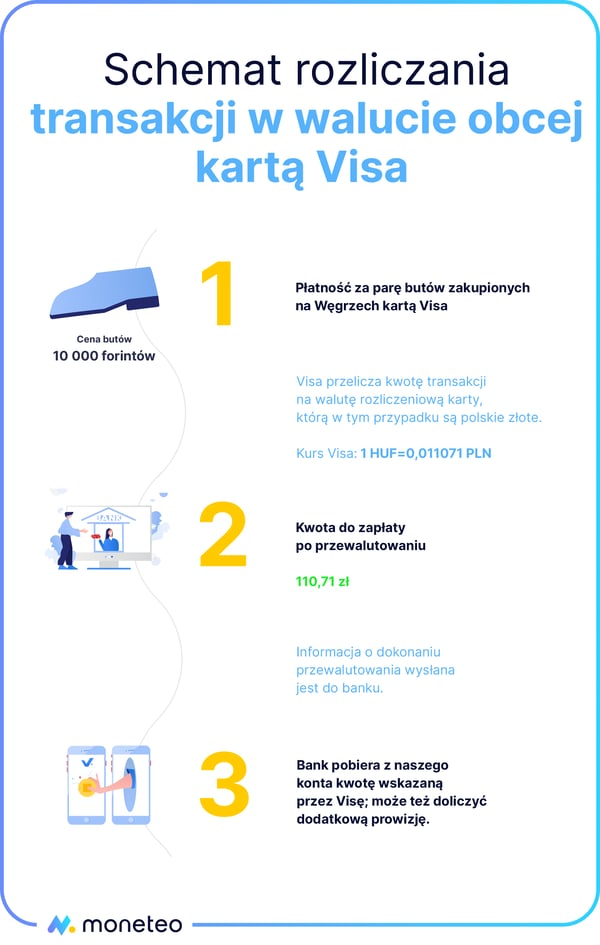

Rozliczanie transakcji kartą Visa w teorii

Dobra wiadomość dla posiadaczy kart Visa w polskich złotych jest taka, że ich walutą rozliczeniową są właśnie złote. Tym samym unikamy tak kosztownego dla nas podwójnego przewalutowania, czyli sytuacji, kiedy kwota transakcji przeliczona jest najpierw z jednej waluty na drugą np. z tureckich lir na euro, a później jeszcze z euro na walutę naszej karty, czyli w tym przypadku polskie złote.

Aby poznać ostateczną kwotę, jaka (przynajmniej w teorii) zostanie pobrana z naszego bankowego rachunku, wystarczy wejść na stronę kalkulatora walutowego Visy i dokonać kilku prostych obliczeń.

Jak zatem powinno wynikać rozliczenie transakcji kartą Visa? Spójrzmy.

Przykład: 25 czerwca 2024 roku podczas pobytu na Węgrzech kupiliśmy parę butów, a otrzymany rachunek opiewał na 10 tys. forintów. Płatności dokonaliśmy kartą Visa prowadzoną w polskich złotych. Cała transakcja została przeliczona na naszą walutę zgodnie z tabelą kursową Visy stosowaną na ten dzień, co dla nas oznaczało wydatek równy 110,71 zł.

Możliwe dodatkowe koszty, czyli prowizja za przewalutowanie i wysoki spread walutowy

Niestety, praktyka bankowa pokazuje, że ostateczny koszt takiej płatności prawie zawsze będzie większy niż na powyższym przykładzie, ponieważ dla transakcji w walutach innych niż złoty większość banków dolicza do kwoty ustalonej przez Visę dodatkową prowizję z tytułu przewalutowania, wynoszącą nawet 5,9%. Najpierw na naszym rachunku blokowana jest kwota wynikająca z przeliczników Visy, a następnie po jej zaksięgowaniu, które następuje zwykle po 2-3 dniach roboczych, doliczana jest dodatkowa opłata.

Zdarza się także, że dany bank nie stosuje do rozliczeń kursów Visy, tylko własne, niekorzystne dla klientów przeliczniki. Przykładem takiej instytucji jest Santander Bank Polska, w którym każda operacja dokonana kartą Visa w walucie znajdującej się w tabeli kursowej przeliczana jest po kursie sprzedaży waluty, a następnie do otrzymanej kwoty doliczana jest jeszcze prowizja w wysokości 2,8%. Jeśli waluta transakcji jest inna, wówczas przeliczenie, np. bułgarskich lewów na złote, odbywa się według tabeli kursowej Visy, a bank powiększa otrzymaną kwotę o swoją prowizję.

W poniższej tabeli prezentujemy przykładowe zasady rozliczania transakcji kartami Visa stosowane przez banki. Dodatkowa prowizja czy wykorzystywanie kursów bankowych zamiast tabeli Visy może, ale nie musi się pojawić, warto zatem sprawdzić, jakie zasady obowiązują w naszym banku (informacje zebrane w tabeli znajdują się w dalszej części artykułu).

|

Wartość transakcji w polskich złotych |

Różnica (%) |

|

|---|---|---|

|

Koszt według kursu obowiązującego na rynku forex |

108,41 zł |

|

|

Koszt wynikający z tabeli kursowej Visy |

110,71 zł |

2,12% |

|

Koszt uwzględniający 3% prowizji za przewalutowanie i kurs Visy (przykład ING) |

114,03 zł |

5,18% |

|

Koszt uwzględniający 2,8% prowizji za przewalutowanie oraz przeliczenie według tabeli kursowej banku (przykład Santander Bank Polska) |

115,86 zł |

6,87% |

Mastercard – przewalutowanie transakcji kartami płatniczymi

W przypadku kart w polskich złotych ze znakiem Mastercard przewalutowanie wygląda nieco inaczej, bowiem ich walutą rozliczeniową wcale nie są złote, ale...euro. W związku z tym wszystkie transakcje zrealizowane w obcych walutach Mastercard przeliczy zgodnie z obowiązującą u niego tabelą kursową właśnie na euro (a jeśli walutą transakcji było euro, nie zrobi nic), po czym kwestie dalszych rozliczeń pozostawi bankowi.

Taki mechanizm dla klienta nie jest korzystny. Choć pierwsze przewalutowanie następuje po dobrym kursie Mastercarda, to kolejne wykonuje już bank po kursie ze swojej tabeli walut, który jest, delikatnie mówiąc, mniej atrakcyjny od przeliczników organizacji kartowych.

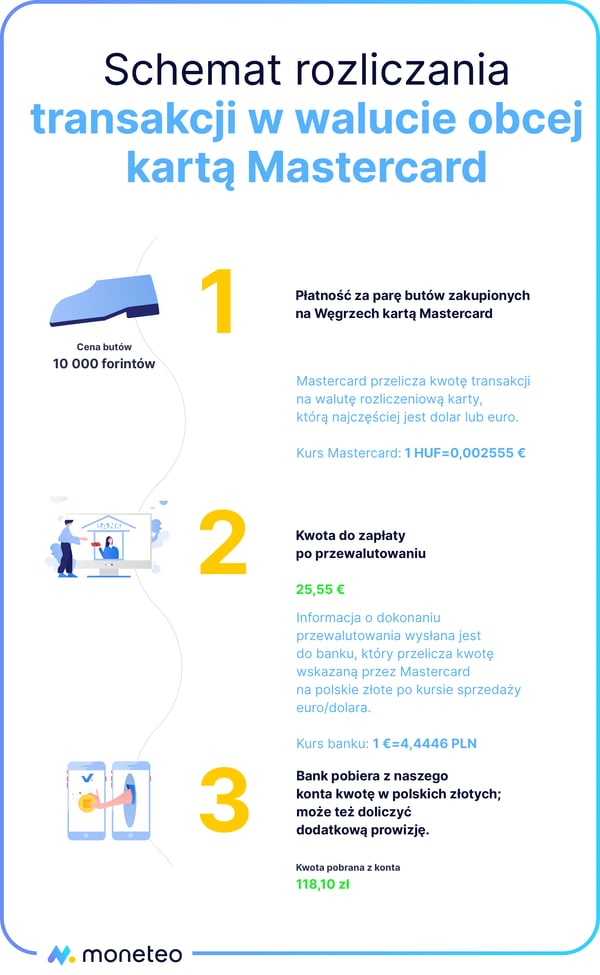

Rozliczanie transakcji kartą Mastercard w teorii

Jeśli chcemy dowiedzieć się, ile (przynajmniej w teorii) wyniesie nas koszt płacenia za granicą kartą w polskich złotych wydaną przez Mastercarda, konieczne będzie skorzystanie z kalkulatora walut tej organizacji, a także otwarcie strony z przelicznikami stosowanymi przez bank, w którym posiadamy kartę.

Przykład: 25 czerwca 2024 roku podczas pobytu na Węgrzech kupiliśmy parę butów, a otrzymany rachunek opiewał na 10 tys. forintów. Płatności dokonaliśmy kartą Mastercard prowadzoną w polskich złotych. Transakcja najpierw została przeliczona na euro po kursie Mastercarda (uzyskamy 25,55 euro), a następnie otrzymaną kwotę bank rozliczył po kursie sprzedaży euro zgodnym z obowiązującą tabelą kursową i naliczył 4% prowizji (118,10 zł).

Uwaga na dodatkowe koszty, czyli jak banki rozliczają transakcje kartami Mastercard

Idealną sytuacją byłoby, gdyby to Mastercard dokonywał jednego, bezpośredniego przewalutowania. Niestety w praktyce zwykle to bank kończy cały proces, rozliczając otrzymywaną od operatora kwotę po swoim kursie, a czasem także doliczając za to prowizję. Taka polityka niektórych instytucji w praktyce oznacza, że na transakcjach w walutach obcych dokonanych plastikiem z logo Mastercarda zarabiają podwójnie – raz, obciążając nas kosztem spreadu walutowego, a dwa, pobierając jeszcze prowizję wynikającą z tego, że takiej konwersji w ogóle musiały dokonać.

W poniższej tabeli prezentujemy przykładowe zasady rozliczania transakcji kartami Mastercard stosowane przez banki. Dodatkowa prowizja czy wykorzystywanie kursów Mastercarda zamiast bankowych może, ale nie musi się pojawić, warto zatem zweryfikować warunki obowiązujące w naszym banku (tabela z zasadami i opłatami znajduje się w dalszej części artykułu).

|

Wartość transakcji w polskich złotych |

Różnica (%) |

|

|---|---|---|

|

Koszt według kursu obowiązującego na rynku forex |

108,41 zł |

|

|

Koszt wynikający z tabeli kursowej Mastercarda |

109,90 zł |

1,37% |

|

Koszt uwzględniający 4% prowizji za przewalutowanie i kurs Mastercarda (przykład BNP Paribas) |

115,40 zł |

6,45% |

|

Koszt uwzględniający 4% prowizji za przewalutowanie i przeliczenie według tabeli kursowej banku (przykład Credit Agricole) |

118,10 zł |

8,94% |

Ile banki biorą za przewalutowanie? Sprawdź opłaty i zasady naliczania opłat

W poniższej tabeli – opierając się głównie na regulaminach banków – zaprezentowaliśmy, w jaki sposób każdy z nich rozlicza transakcje w walutach obcych dla kart Mastercard i Visa oraz jaka jest wysokość pobieranych przez nie prowizji.

| Operator karty | Sposób rozliczenia transakcji | Prowizja |

|---|---|---|

| Aion Bank | ||

| Mastercard | ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie międzybankowym powiększonym o 0,2%. | ✅ brak prowizji |

| Alior Bank | ||

| Mastercard |

Karta debetowa do Konta Jakże Osobistego w ramach “korzyści” do wyboru oraz karta kredytowa Mastercard TU i TAM: ✅ Transakcje w euro, dolarach lub funtach: przewalutowanie po kursie średnim NBP. ✅ Transakcje w pozostałych walutach: pierwsze przewalutowanie (z kwoty transakcji na dolary) według tabeli Mastercarda. Kolejne (z dolarów na złote) po kursie średnim NBP. Pozostałe karty debetowe i kredytowe: ❌ Transakcje w euro, dolarach lub funtach: przewalutowanie według tabeli kursowej banku. ❌ Transakcje w pozostałych walutach: pierwsze przewalutowanie (z kwoty transakcji na dolary) według tabeli Mastercarda. Kolejne (z dolarów na złote) według tabeli kursowej banku. |

✅ brak prowizji |

| Bank Millennium | ||

| Visa i Mastercard | ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Visę / Mastercarda. |

✅ brak prowizji dla kart do Konta Millennium 360 i kart kredytowych przy płatnościach w walucie do łącznej kwoty 5000 zł w miesiącu ❌ 2% - karty do Konta Millennium 360 i karty kredytowe przy płatnościach przekraczających 5000 zł oraz pozostałe karty debetowe |

| Bank Pekao | ||

| Visa i Mastercard |

Karty debetowe: ✅ Przewalutowanie odbywa się z waluty transakcji na dolary, a następnie na złote po kursie stosowanym przez Visę / Mastercarda. Karty kredytowe: ❌ Transakcje w walutach, dla których bank prowadzi tabelę kursów: przewalutowanie według tabeli kursowej banku. ❌ Transakcje w pozostałych walutach: pierwsze przewalutowanie (z kwoty transakcji na dolary) według tabeli Visy/Mastercarda. Kolejne (z dolarów na złote) według tabeli kursowej banku. |

✅ bez prowizji dla kart debetowych Mastercard Debit FX i Gold FX, Visa Debit FX, Mastercard PeoPay KIDS oraz kart kredytowych ❌ 1% dla pozostałych kart debetowych |

| Bank Pocztowy | ||

| Mastercard |

❌ Transakcje w euro: przewalutowanie według tabeli kursowej banku. ❌ Transakcje w innej walucie niż euro: pierwsze przewalutowanie (z kwoty transakcji na euro) według tabeli Mastercarda. Kolejne (z euro na złote) według tabeli kursowej banku. |

❌ 1% min. 5 zł dla płatności kartami debetowymi poza EOG ✅ brak prowizji dla kart kredytowych |

| BNP Paribas | ||

| Visa i Mastercard |

✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Visę / Mastercarda. |

❌ 5% dla kart debetowych (bez prowizji dla Karty Otwartej na Świat Mastercard) ❌ 3% dla kart kredytowych (bez prowizji dla karty Mastercard World Elite) |

| BOŚ Bank | ||

| Mastercard |

❌ Transakcje w euro: przewalutowanie według tabeli kursowej banku. ❌ Transakcje w innej walucie niż euro: pierwsze przewalutowanie (z kwoty transakcji na euro) według tabeli Mastercarda. Kolejne (z euro na złote) według tabeli kursowej banku. |

❌ 3% dla kart debetowych ❌ 4% dla kart kredytowych |

| Citi Handlowy | ||

| Mastercard |

Karty debetowe: ❌ Transakcje w euro: przewalutowanie według tabeli kursowej banku. Transakcje w innej walucie niż euro: ❌ Wypłaty z bankomatów z logo Citi lub Citibanku: pierwsze przewalutowanie (z kwoty transakcji na dolary amerykańskie) według tabeli Mastercarda. Kolejne (z dolarów na złote) według tabeli kursowej banku. ❌ Pozostałe transakcje: pierwsze przewalutowanie (z kwoty transakcji na dolary amerykańskie / funty brytyjskie / franki szwajcarskie dla transakcji w tych walutach lub euro dla pozostałych transakcji) według tabeli Mastercarda. Kolejne (z dolarów / funtów / franków / euro na złote) według tabeli kursowej banku. Karty kredytowe: ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Mastercarda. |

✅ brak prowizji dla kart debetowych ❌ 6,8% dla kart kredytowych (bez prowizji dla karty Citibank World Elite Mastercard Ultime) |

| Credit Agricole | ||

| Visa |

Karta kredytowa maXima: ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Visę. Pozostałe karty kredytowe i debetowe: ❌ Jeśli waluta transakcji znajduje się w tabeli kursowej banku - przewalutowanie następuje zgodnie z nią. ✅ Jeśli dana waluta nie znajduje się w tabeli kursowej - przewalutowanie po kursie stosowanym przez Visę. |

❌ 4% dla kart debetowych (0% dla karty do Konta dla Ciebie Junior i VIP) ❌ 3% dla kart kredytowych ✅ brak prowizji dla karty kredytowej maXima |

| Mastercard |

Karta kredytowa maXima: ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Mastercarda. Pozostałe karty kredytowe i debetowe: ❌ Jeśli waluta transakcji znajduje się w tabeli kursowej banku - przeliczenie następuje zgodnie z nią. ❌ Jeśli dana waluta nie znajduje się w tabeli kursowej - pierwsze przewalutowanie (z kwoty transakcji na euro) według tabeli Mastercarda. Kolejne (z euro na złote) według tabeli kursowej Santander Bank Polska (centrum kart). |

❌ 4% dla kart debetowych (0% dla karty do Konta dla Ciebie Junior i VIP) ❌ 3% dla kart kredytowych ✅ brak prowizji dla karty kredytowej maXima |

| ING Bank Śląski | ||

| Visa |

✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Visę. |

❌ 3% dla kart debetowych ✅ bez prowizji dla kart kredytowych |

| Mastercard |

❌ Transakcje w euro: przewalutowanie według tabeli kursowej banku. ❌ Transakcje w innej walucie niż euro: pierwsze przewalutowanie (z kwoty transakcji na euro) według tabeli Mastercarda. Kolejne (z euro na złote) według tabeli kursowej banku. |

✅ brak prowizji ✅ bez prowizji dla kart kredytowych |

| mBank | ||

| Visa i Mastercard |

✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Visę/Mastercard. |

❌ 5,9% standardowo ❌ 3,5% dla karty wielowalutowej podłączonej do konta walutowego ✅ brak prowizji dla karty debetowej Visa Świat Intensive i karty kredytowej World Mastercard Intensive |

| Nest Bank | ||

| Visa | ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Visę | ❌ 4,9% |

| PKO BP | ||

| Visa | ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Visę. |

❌ 4% standardowo ✅ bez prowizji dla karty kredytowej Visa Infinite |

| Mastercard |

Karty debetowe: ❌ Transakcje w walutach, dla których bank prowadzi tabele kursów: przewalutowanie odbywa się według tabeli kursowej banku. ✅ Transakcje w pozostałych walutach: przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Mastercarda. Karty kredytowe: ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Mastercarda. |

✅ brak prowizji dla kart debetowych ❌4% dla kart kredytowych ✅ bez prowizji dla karty Mastercard Platinum |

| Revolut | ||

| Mastercard | ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie międzybankowym. |

plan Standard ✅ brak prowizji przy płatnościach w walucie do łącznej kwoty 5000 zł w miesiącu ❌ 1% prowizji przy płatnościach przekraczających 5 000 zł plan Plus ✅ brak prowizji przy płatnościach w walucie do łącznej kwoty 15000 zł w miesiącu ❌ 0,5% prowizji przy płatnościach przekraczających 15 000 zł plan Premium, Metal i Ultra ✅ brak prowizji i limitów |

| Santander Bank Polska | ||

| Visa |

❌ Transakcje w walutach, dla których bank prowadzi tabele kursów: przeliczenie według tabeli kursowej banku. ✅ Transakcje w pozostałych walutach: przeliczenie z waluty transakcji na polskie złote po kursie stosowanym przez Visę |

❌ 2,8% standardowo ✅ 0% dla karty debetowej Visa Select, ❌ 2% dla karty kredytowej Visa Platinum |

| Mastercard |

Karty debetowe: ❌ Transakcje w USD, GBP, EUR, DKK, NOK, SEK: przewalutowanie według tabeli kursowej banku. ❌ Transakcje w pozostałych walutach: pierwsze przewalutowanie (z kwoty transakcji na euro) według tabeli Mastercarda. Kolejne (z euro na złote) według tabeli kursowej banku. Karty kredytowe: ❌ Transakcje w euro: przewalutowanie według tabeli kursowej banku. ❌ Transakcje w pozostałych walutach: pierwsze przewalutowanie (z kwoty transakcji na euro) według tabeli Mastercarda. Kolejne (z euro na złote) według tabeli kursowej banku. |

❌ 2,8% standardowo ✅ bez prowizji dla kart kredytowych World Mastercard i Mastercard World Elite |

| Toyota Bank | ||

| Visa | ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Visę. | ❌ 4% |

| VeloBank | ||

| Mastercard |

❌ Transakcje w euro: przewalutowanie według tabeli kursowej banku. ❌ Transakcje w innej walucie niż euro: pierwsze przewalutowanie (z kwoty transakcji na euro) według tabeli Mastercarda. Kolejne (z euro na złote) według tabeli kursowej banku. |

✅ brak prowizji |

| Volkswagen Bank | ||

| Visa | ✅ Przewalutowanie z waluty transakcji na polskie złote po kursie stosowanym przez Visę. |

❌ 5% ✅ bez prowizji dla kart w Pakiecie Złotym |

Jak uniknąć wysokich opłat za przewalutowanie?

Jeśli nie chcemy ponosić dodatkowych opłat, płacąc kartą za granicą, warto dokładnie przemyśleć, jaki “plastik” zabierzemy ze sobą.

Pierwszym wyborem powinna być karta debetowa z korzystnymi przewalutowaniami, dla której rozliczenie następuje po kursie międzybankowym, kursie Visy / Mastercarda lub NBP, a bank nie pobiera dodatkowej prowizji (lub jest ona niska).

Ranking kart do płatności za granicą

- Typ karty

- debetowa w EUR

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł / 9 zł

- Typ karty

- debetowa w PLN

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł / 8 zł

- Typ karty

- wirtualna w EUR

- Karta

- 0 zł

- Koszt przewalutowania

- 0 zł

- Bankomaty zagraniczne

- 0 zł

Po drugie możemy się zdecydować na płatności zagraniczne kartę kredytową, która niejednokrotnie oferuje korzystne warunki.

Ranking kart kredytowych do płatności za granicą

- Karta

- 0 zł / 19 zł

- Bankomaty

- 5%, min. 10 zł

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 59 dni

Karta kredytowa Revolut

- Karta

- 0 zł

- Bankomaty

- 5,99%

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 62 dni

- Karta

- 10 zł / 19 zł

- Bankomaty

- 0 zł / 5%, min. 13 zł

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 54 dni

Ostatnim rozwiązaniem jest konto walutowe z powiązaną kartą wielowalutową. Przy transakcjach takim “plastikiem” nie dochodzi do przewalutowania, o ile mamy odpowiednią ilość pieniędzy na właściwym rachunku walutowym.

Ranking kont walutowych

- Waluta

- EUR, USD, CHF, GBP + 15 innych

- Konto

- 0 zł

- Karta

- 0 zł

- Bankomaty za granicą

- 0 zł / 9 zł

- Waluta

- EUR, USD, GBP, CHF + 6 innych

- Konto

- 0 zł

- Karta

- 0 zł / 9 zł

- Bankomaty za granicą

- 0 zł

- Waluta

- EUR, USD, GBP, CHF + 6 innych

- Konto

- 0 zł

- Karta

- 0 zł / 10 zł

- Bankomaty za granicą

- 0 zł

Co lepsze - Visa czy Mastercard?

Jak łatwo zauważyć, wybór Mastercard czy Visa to bardziej skomplikowana sprawa. Nie jest tak, że dla karty Visa płatności będą rozliczane po dobrym kursie, a przy Mastercardzie przewalutowanie transakcji zagranicznych będzie już na gorszych zasadach. W praktyce może się okazać, że mimo korzystnego mechanizmu przeliczania płatności w obcej walucie bank i tak obciąży nas dodatkową prowizją, przez co koszty takiej transakcji kartą za granicą wzrosną.

|

Visa |

Mastercard |

|

|---|---|---|

|

Sposób przewalutowania |

po kursie Visy |

najczęściej po kursie banku (Mastercard tylko przelicza kwotę transakcji na euro) |

|

Prowizja |

tak, do 6,8% w zależności od karty |

tak, do 6,8% w zależności od karty |

|

Kurs walutowy (w relacji do kursu rynkowego) |

ok. 2,1% |

ok. 1,4% |

Na szczęście nie jest tak, że podczas wizyty w obcym kraju przy płaceniu kartą jesteśmy skazani na dodatkowe koszty. Osobom, które nie godzą się z tak wysokimi opłatami, rekomendujemy wyrobienie karty wielowalutowej, dzięki której unikniemy większości bankowych opłat, albo płatność kartą fintechu np. Revoluta (wydawaną przez organizację płatniczą Visa lub Mastercard).

Niestety, tak jak nadmieniliśmy na wstępie, wadą tego rozwiązania jest niewielka liczba obsługiwanych walut, która w polskich realiach ogranicza się wyłącznie do dolarów, euro, funtów oraz franków. Co prawda, jak pokazał nasz praktyczny test, często także w krajach trzecich, jak Czechy czy Bułgaria, użycie np. karty dolarowej czy w euro bywa opcją lepszą niż płacenie plastikiem prowadzonym w polskich złotych, jednak i tak zawsze jest to mniej korzystny sposób, niż gdybyśmy dysponowali kartą w lokalnej walucie.

Komentarze

(139)Nie jest prawdą brak prowizji w przypadku karty World Mastercard w bank Santander. Doliczana jest prowizja w wysokości 3.5% w przypadku transakcji walutą inną niż PLN. Bank traktuje ją jako marżę, mimo, że nazywa ją opłatą za przewalutowanie. Tłumaczenia banku są pokrętne i kwalifikują się na procedurę przed UOKiK. Mimo bowiem, że informacja na stronie Banku to 0 zł to i tak prowizja jest pobierana

Odpowiedz

Dla tej karty Santander nie pobiera prowizji za przewalutowanie, ale transakcje rozliczane są po kursie tabelowym, stąd może pojawiać się to 3,5%.

Odpowiedz

Czyli w ten sposôb Santander oszukuje klienta. Najpierw twierdzac, że przeliczać będzie po kursie mastercard a pozniej i tak stosujac swoj kurs

Odpowiedz

Nie można było dać prostych przykładów? Np. płacę w Niemczech za towar 10,00€ kartą debetową Visa i a) na terminalu wybieram rozliczenie w PLN, b) na terminalu wybieram rozliczenie w EUR; oraz drugi taki sam przykład, ale z kartą debetową Master Card. Mamy 4 przypadki i ile w każdym z nich zostanie pobrane z konta PLN.

Odpowiedz

Dziękujemy za sugestię. Niestety, aby wprowadzić ją w życie, musielibyśmy każdorazowo znać kurs przewalutowania z terminalu w ramach DCC, a to nie jest obecnie możliwe. Warto znać ogólne zasady przewalutowań w swoim banku, nawet na zasadzie "dobre-złe", aby odpowiednio planować płatności kartą w walucie obcej.

Odpowiedz

Czy mi się wydaje, czy warunki przewalutowań się pogorszyły? Przecież Velo miał super zasady dla Visy...

Odpowiedz

No miał, ale teraz wydają tylko Mastercardy, a tam zasady fatalne..

Odpowiedz

No właśnie można się zdziwić będąc u naszych zachodnich sąsiadów. W Niemczech możliwość płatności karta nie jest taka oczywista jak w Polsce. Co więcej w niektórych miejscach niby przyjmują płatności kartą ale tylko EC (Electronic Cash), znana również jako Girocard, wydawana wyłącznie do konta bankowych w niemieckich bankach, a więc w zasadzie tylko dla osób tam mieszkających (nie turystów). Dotyczy to mniejszych sklepów, barów (typu kebab). W marketach i sklepach w typowo turystycznych miejscach faktycznie nie powinno być problemu z użyciem MC albo VISA.

Odpowiedz

Teraz to mnie zmartwiłeś. W lutym będę w Dusseldorfie i Oberhausen i zakładałem, że spokojnie zapłacę kartą, aby nie bawić się w noszenie gotówki. Chyba muszę poszperać, co i jak..

Odpowiedz

Gdzie najkorzystniej otworzyć konto walutowe oraz kantor walutowy z myślą, tyko o wymianie złotówek na obce waluty w celu ochrony przed inflacją?

A następnie albo za darmo wypłacić walutę( i gdzie?) albo trzymać na KW również z jak najnizymi opłatami, spredami przelewami itd?

Chodzi o wymianę i przechowanie ewentualnie wypłatę części waluty w gotowce a nie o podróże i wydawanie.

Szukam najlepszego rozwiązania i kiepsko idą mi porównania.

Odpowiedz

Jeśli nie chcesz w ogóle karty, a interesują Cię korzystne warunki wymiany, to szukaj banków z kantorami. Wtedy spready będą niskie, ale będziesz musiał otworzyć też konto osobiste.

Z wypłatami będzie gorzej, bo nie każdy oddział ma obsługę walutową i tu najlepiej sprawdzić na stronie banku albo zadzwonić, bo to nie będzie tak, że pierwszy lepszy oddział wypłaci ci euro czy dolary.

Kantor Aliora się sprawdzi, bo tam otwierasz konto w PLN i dowolnej walucie, a możesz wypłacać w oddziałach (ale - patrz wyżej, trzeba sprawdzić, w których).

Jeśli chodzi Ci o przechowywanie waluty, to szukaj walutowych kont oszczędnościowych albo lokat walutowych, tu chyba jest ranking tych drugich.

Odpowiedz