7 komentarzy

Jeśli i Ciebie interesuje handel walutami na forexie, koniecznie zapoznaj się z naszym artykułem. Dowiesz się z niego, co musisz wiedzieć, zanim zaczniesz inwestować na tym rynku, a także, czy w ogóle powinieneś zajmować się tradingiem walutowym.

Co to jest forex? Dla kogo dostępny jest rynek forex?

Forex, czyli foreign exchange, to międzynarodowy rynek wymiany walut, który działa przez całą dobę w każdy dzień roboczy i jest dostępny dla inwestorów z całego świata. Handel na nim ma charakter zdecentralizowany, a sama wymiana walut odbywa się za pośrednictwem kilku niezależnych systemów transakcyjnych. To spora różnica w stosunku do tradycyjnych giełd papierów wartościowych, gdzie wszystkie oferty kupna i sprzedaży spływają do jednego miejsca.

Jak wynika z danych Banku Rozrachunków Międzynarodowych (ang. BIS), dzienne obroty na forexie regularnie przekraczają 6 bilionów dolarów. To mniej więcej tyle, ile wynosi PKB Polski za ostatnie 10 lat. Za największą część generowanych obrotów odpowiadają globalne banki inwestycyjne, które realizują transakcje zarówno na własny rachunek, jak i na zlecenie klientów, głównie międzynarodowych korporacji.

Rynek forex – także dla inwestorów indywidualnych

Rynek forex nie jest jednak wyłączną domeną wielkich graczy. Do jego uczestników zalicza się również inwestorów indywidualnych, którzy zawierają transakcje za pośrednictwem tzw. brokerów forex. Szacuje się, że traderów walutowych może być nawet kilkanaście milionów, więc mowa tu o naprawdę licznej reprezentacji.

Najważniejszymi zaletami rynku forex są przede wszystkim:

- bardzo niskie koszty transakcyjne (prowizje pobierane przez brokerów są kilka, a nawet kilkanaście razy niższe niż w przypadku tradycyjnych giełd),

- ogromna płynność,

- niewielkie wymogi kapitałowe (do rozpoczęcia inwestycji wystarczy nawet kilkaset złotych),

- możliwość wykorzystania dźwigni finansowej.

Dźwignia finansowa sprawia, że przy niewielkim nakładzie kapitałowym możesz otwierać pozycje o bardzo dużej wartości nominalnej. Stwarza to szanse na osiąganie wysokich stóp zwrotu, ale jednocześnie potęguje ryzyko inwestycyjne. Jeśli bowiem cena danego instrumentu podąży w niepożądanym kierunku, możesz szybko stracić nawet cały posiadany kapitał (więcej na ten temat w dalszej części tekstu).

Jak działa forex? Organizacja i uczestnicy rynku

Przyjrzyjmy się teraz bliżej samej organizacji i specyfice handlu na forexie, posługując się przy tym obrazowym porównaniem.

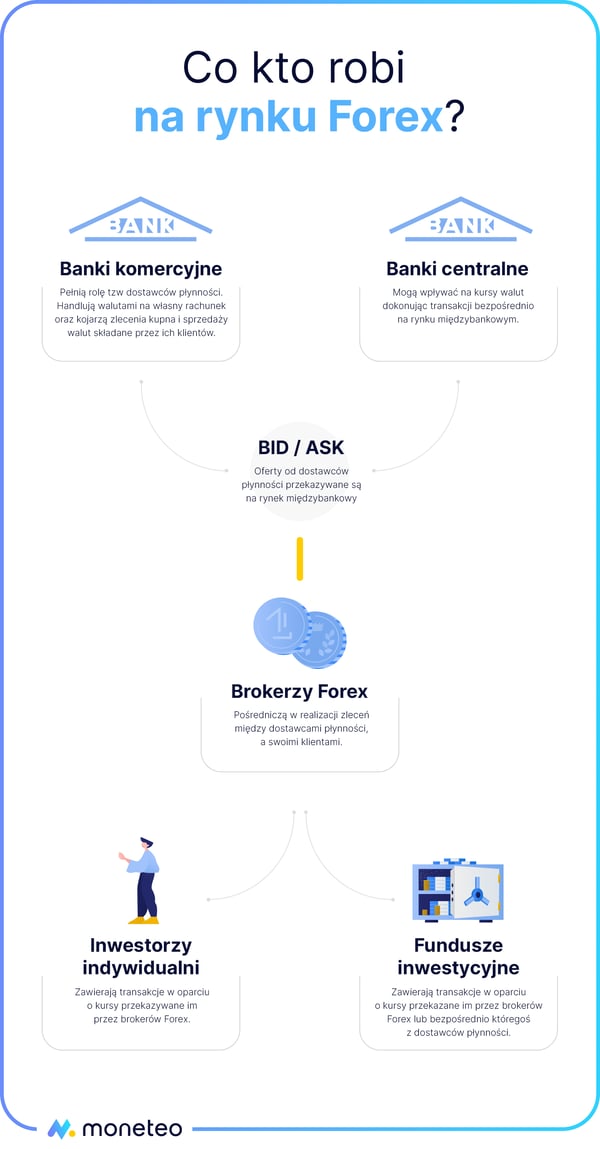

Gdyby porównać rynek forex do ludzkiego organizmu, to wspomniane na wstępie banki inwestycyjne stanowiłyby jego płuca. Ich rola polega na przyjmowaniu, kojarzeniu i przekazywaniu na rynek międzybankowy ofert kupna i sprzedaży poszczególnych walut. Podmiotami, które składają tego typu zlecenia, mogą być m.in. duże przedsiębiorstwa czy fundusze inwestycyjne.

Banki handlują na forexie także na własny rachunek. Część robi to w celach spekulacyjnych, a część np. po to, aby zabezpieczyć przed ryzykiem kursowym posiadany portfel kredytowy.

Jeśli banki komercyjne są płucami, to rynek międzybankowy (oznaczony na grafice jako BID/ASK) pełni rolę serca. Jest tak dlatego, że spływają do niego wszystkie oferty zbierane przez banki.

W przypadku brokerów forex nasuwa się porównanie do tętnic, żył i naczyń włosowatych. To za ich pośrednictwem zlecenia z rynku bankowego trafiają do pozostałych podmiotów – zarówno firm, jak i indywidualnych inwestorów.

Natomiast banki centralne można porównać do układu odpornościowego. Są to podmioty, które uaktywniają się zazwyczaj wtedy, kiedy dzieje się coś niepożądanego np. walucie danego kraju grozi krach. Banki centralne ingerują w rynek forex bezpośrednio od jego serca, czyli systemu międzybankowego. Składając olbrzymią liczbę ofert kupna lub sprzedaży danej waluty, starają się ją w ten sposób „wyleczyć”, tj. sprawić, że jej kurs się albo ustabilizuje, albo osiągnie oczekiwany poziom.

Rynek forex – waluty i instrumenty o największym znaczeniu

Zdecydowanie największą popularnością wśród par walutowych handlowanych na forexie cieszy się para euro/dolar amerykański (często jest określana jako „eurodolar”, a jej skrót literowy to EUR/USD). Przypada na nią blisko 1/4 wszystkich obrotów, co przekłada się na dzienny wolumen na poziomie ponad 1,5 biliona dolarów. Eurodolar jest zatem najpopularniejszym i najbardziej płynnym instrumentem finansowym świata.

Do popularnych par walutowych zaliczają się również inne, w których występuje dolar amerykański:

- dolar/jen japoński (USD/JPY),

- funt brytyjski/dolar (GBP/USD),

- dolar australijski/dolar amerykański (AUD/USD),

- dolar/frank szwajcarski (USD/CHF).

Wszystkie te pary, podobnie jak eurodolar, zaliczają się do grupy tzw. majors (głównych par walutowych), ale w porównaniu do niego przypada na nie wyraźnie mniejszy wolumen obrotów.

Udział polskiego złotego w handlu na forexie jest nieporównywalnie mniejszy. Wprawdzie z roku na rok jego popularność wśród inwestorów rośnie, jednak w skali całego rynku forex nadal jest to margines.

Co to jest forex trading? Istota spekulowania walutami

W reklamach zarabianie na forexie wygląda banalnie. Wystarczy wpłacić pieniądze do danego brokera, następnie otworzyć odpowiednią pozycję i wreszcie cieszyć się rosnącymi zyskami. W teorii cały interes stanie się jeszcze bardziej opłacalny, jeśli skorzystasz z dźwigni finansowej.

W przypadku standardowych rachunków forex oferowanych na polskim rynku poziom dźwigni wynosi 1 do 30, ale możliwe jest też założenie konta ze znacznie większym lewarem – nawet jeden do kilkuset. Rachunki z największą dźwignią są dostępne u brokerów spoza UE, a także dla klientów mających status tzw. inwestora profesjonalnego.

Żeby zaprezentować „magię” rynku forex, posłużymy się przykładem:

- Inwestor wpłaca na swój rachunek 1 tys. zł, a następnie za całą tę kwotę otwiera pozycję na parze walutowej euro/dolar amerykański (EUR/USD), obstawiając wzrost jej kursu.

- Ponieważ konto oferuje dźwignię finansową na poziomie 1 do 30, nominalna wartość pozycji wyniesie 30 tys. zł.

- Kurs EUR/USD rośnie o 1%.

- Gdyby nie dźwignia, zysk inwestora wyniósłby 10 zł (1% z 1 tys. zł). Ponieważ jednak pozycja była lewarowana, jego zarobek sięgnął aż 300 zł (1% z 30 tys. zł). Tym samym inwestor osiągnął zysk wynoszący aż 30% z zainwestowanego kapitału.

Warto zauważyć, że na forexie tak wysoką stopę zwrotu nierzadko można wypracować w ciągu jednego dnia, a czasami nawet w kilka godzin lub kilkanaście minut.

Czy forex jest bezpieczny?

Zarabianie na rynku forex komplikuje jednak fakt, że notowania poszczególnych instrumentów nie zawsze podążają w oczekiwanym kierunku. Wystarczy wyobrazić sobie odwrotną sytuację, czyli spadek kursu EUR/USD o 1%. W efekcie inwestor straci 300 zł, co będzie oznaczać stratę sięgającą aż 30%.

Jeśli notowania eurodolara będą spadać dalej, w którymś momencie wielkość straty może zrównać się z kwotą, którą miał do zainwestowania. W tej sytuacji wystarczy nieco ponad 3-procentowy spadek, aby stracić cały posiadany kapitał (w rzeczywistości przed wyzerowaniem konta chroni mechanizm stop out, który w tym przypadku zostałby uruchomiony, gdyby depozyt zabezpieczający inwestora stopniał do 500 zł).

Jak zatem widzisz, dźwignia działa w obie strony. Dlatego obok szans na spektakularny zarobek inwestowanie na forexie rodzi ryzyko poniesienia bardzo dotkliwych strat.

Forex – jak zacząć inwestowanie?

Niezależnie od tego, w co i jakie kwoty chciałbyś inwestować na forexie, miej na uwadze poniższe wskazówki, dzięki którym będzie Ci łatwiej rozpocząć przygodę z handlem.

Krok 1: Edukacja

Chcąc inwestować na forexie, musisz zadbać o odpowiednie przygotowanie merytoryczne i dobrze poznać działanie i specyfikę rynku walutowego. Oto najważniejsze źródła informacji, które pomogą Ci nabyć tę wiedzę:

- kursy – zarówno w wersji bezpłatnej, jak i płatnej, pozwolą się przygotować do handlu od strony teoretycznej i praktycznej;

- webinary – brokerzy forex i niezależni analitycy rynkowi organizują webinary online, na których omawiane są m.in. bieżące wydarzenia na rynku czy techniki spekulacyjne;

- książki – wciąż warto posiłkować się książkami na temat forexa i rynków finansowych, które szeroko opisują działanie rozmaitych instrumentów finansowych, istotę analizy technicznej i fundamentalnej, czy też zasady zarządzania ryzykiem;

- konto demo – wielu brokerów oferuje możliwość założenia rachunku w wersji demonstracyjnej z wirtualnymi środkami, dzięki czemu można testować ich platformy i rozmaite strategie tradingowe, bez ryzyka utraty pieniędzy.

Krok 2: Wybór brokera forex

Mając solidne podstawy teoretyczne i praktyczne, możesz przejść do wyboru pośrednika w handlu. Warto się do tego przyłożyć – jeśli nawiążesz współpracę z nierzetelną firmą (np. pozbawioną licencji), mogą Cię czekać z tego tytułu rozmaite kłopoty, np. problemy z wypłatą środków lub zawieraniem transakcji.

Na szczęście wymienione sytuacje zdarzają się rzadziej, m.in. dzięki silniejszemu nadzorowi ze strony organów regulacyjnych. Poza tym, coraz więcej brokerów rozumie, jak ważna jest rzetelność i uczciwość w relacjach z klientami.

Przed wyborem danego brokera warto sprawdzić, czy posiada on stosowne licencje i zezwolenie oraz czy nie znajduje się na tzw. czarnej liście, czyli w spisie podmiotów, co do których regulator ma zastrzeżenia. W przypadku firm działających na polskim rynku tego typu informacje znajdziesz na stronie Komisji Nadzoru Finansowego (KNF). Przy okazji dobrze jest prześledzić też opinie o danej firmie umieszczane w Internecie.

Jeśli zastanawiasz się, jakiego brokera wybrać, sprawdź zestawienie z najlepszymi – według nas – ofertami rachunków forex.

- Opłata za konto

- 0 zł

- Oddział w Polsce

- TAK

- Typ brokera

- market maker

- Spread na EUR/USD

- 0,9

- Opłata za konto

- 0 zł

- Oddział w Polsce

- NIE

- Typ brokera

- market maker

- Spread na EUR/USD

- 0,9

- Opłata za konto

- 0 zł

- Oddział w Polsce

- TAK

- Typ brokera

- market maker

- Spread na EUR/USD

- 0,8

Krok 3: Otwarcie rachunku i wpłata depozytu

Po wyborze brokera przychodzi czas na otwarcie rachunku inwestycyjnego. Związane z tym procedury są proste i polegają na wypełnieniu krótkiego formularza oraz weryfikacji tożsamości. Gdy konto zostanie zarejestrowane, można wpłacić na nie depozyt i rozpocząć handel.

Wysokość depozytu zależy od wymagań brokera (niektórzy stosują próg minimalny, np. 100 czy 500 dolarów), a także Twoich celów inwestycyjnych. To, jak możesz wpłacić środki, zależy od dostępnych metod płatności – standardem są przelewy, ale coraz częściej można skorzystać też z karty płatniczej, e-portfela czy nawet Blika (w przypadku polskich firm). Ważne jest, abyś początkowo nie narażał się na nadmierne straty i wpłacał tylko tyle, ile jesteś skłonny zaryzykować.

Krok 4: Analiza rynku (techniczna, fundamentalna) – podstawy

Po wpłaceniu środków przyjdzie czas na pierwsze transakcje, ale zanim do nich dojdzie powinieneś dobrze rozeznać się w tym, jak analizować rynek.

W przypadku tradingu na forexie będziesz korzystał przede wszystkim z analizy technicznej, która polega na badaniu wykresów cen oraz identyfikacji trendów i formacji. Dzięki narzędziom dostępnym w ramach tej metody analizowania rynku, możesz wykorzystywać historyczne dane do prognozowania przyszłych ruchów cenowych.

W handlu walutami warto też wspomagać się analizą fundamentalną, która skupia się na szeroko rozumianych kwestiach gospodarczych. W tym przypadku ocenie podlega kondycja globalnej gospodarki oraz krajów, których walutami zamierzasz handlować. Poziom inflacji, stopy procentowe, tempo wzrostu PKB, zadłużenie czy sytuacja na rynku pracy mają istotny wpływ na kursy walutowe.

Krok 5: Opracowanie strategii inwestycyjnej

Inwestowanie na forexie wymaga posiadania strategii, dopasowanej m.in. do Twojego doświadczenia, akceptowanego ryzyka czy obecnej sytuacji rynkowej. Ważne jest, abyś ją konsekwentnie stosował i nie modyfikował jej naprędce pod wpływem emocji.

Podstawową kwestią, którą powinieneś określić, jest Twoje ogólne podejście do inwestycji forexowych. Możesz na nim handlować w ramach na przykład:

- scalpingu – którego celem jest osiąganie zysków na bardzo małych ruchach cen, występujących w bardzo krótkich okresach,

- day tradingu – polegającego na otwieraniu i zamykaniu pozycji tego samego dnia,

- swing tradingu – przewidującego trzymanie pozycji przez okres kilku dni lub tygodni.

Gdy określisz już, które z tych podejść jest Ci najbliższe, będziesz mógł dopracować szczegóły swojej strategii inwestycyjnej. Mowa tu m.in. o wyborze wskaźników technicznych, które zamierzasz obserwować, czy też poziomach zysku i straty z pozycji, które jesteś skłonny zaakceptować.

Krok 6: Zarządzanie ryzykiem

Aby móc wygodnie i efektywnie stosować obraną strategię, powinieneś korzystać z tzw. zleceń warunkowych. Należą do nich przede wszystkim zlecenia typu: stop loss i take profit, które pozwalają zawierać pożądane transakcje, bez konieczności nieustannego śledzenia sytuacji rynkowej.

Stop loss automatycznie zamknie pozycję w sytuacji, gdy kurs podąży w nieoczekiwanym kierunku i przyczyni się do wygenerowania straty. Dzięki temu ograniczysz ryzyko i unikniesz nieakceptowanego poziomu straty kapitału.

Przeciwieństwem powyższego mechanizmu jest zlecenie take profit. Automatycznie zamyka ono pozycję rynkową, gdy ta przynosi już oczekiwany dochód. Pozwala to zrealizować zyski, zanim ruchy cenowe instrumentu zmienią kierunek.

Forex – godziny handlu i sesje giełdowe

Warto wiedzieć, że na forexie notowania par walutowych odbywają się standardowo od 23:00 w niedzielę do 22:00 w piątek. Są one płynne przez całą dobę, przy czym w ciągu dnia można wyróżnić kilka faz sesji, których nazwy biorą się od najważniejszych światowych centrów finansowych: Sydney, Tokio, Londynu i Nowego Jorku.

Patrząc z perspektywy polskiego inwestora, pierwszą sesją w ciągu dnia jest sesja azjatycka (Sydney i Tokio), na której większość obrotów generuje rynek tokijski, ale również australijski, chiński czy singapurski. Następnie mamy sesję europejską, a po niej amerykańską, która szczególnie wysoką aktywnością charakteryzuje się w swojej początkowej fazie handlu. W praktyce ostatnie godziny sesji europejskiej i pierwsze sesji amerykańskiej to czas największego zaangażowania inwestorów na forexie.

Psychologia tradingu – klucz do sukcesu na forexie

Grając na forexie, nie można zapominać o psychologii inwestowania, a zwłaszcza – o konieczności zarządzania własnymi emocjami. To, jak radzisz sobie z presją, stresem czy niepowodzeniami, będzie miało istotny wpływ na uzyskiwane przez Ciebie wyniki.

Traderzy walutowi, ale też pozostali inwestorzy, wpadają nierzadko w rozmaite pułapki emocjonalne, kierując się impulsem. Zamiast działać racjonalne, zdarza im się podejmować nieprzemyślane decyzje inwestycyjne, np. takie, które mają im pomóc „odrobić straty” po serii stratnych inwestycji. W efekcie ich straty często ulegają pogłębieniu, a uprawiany przez nich trading zaczyna przypominać ruletkę.

Poza kontrolą emocji ważna jest również dyscyplina, przez którą należy rozumieć m.in. konsekwentne trzymanie się obranej strategii inwestycyjnej. Ważne jest też, abyś stosował wspomniane zlecenia warunkowe, a także zaakceptował fakt, że nie wszystkie inwestycje przyniosą Ci zyski. Będzie wiele takich, które wygenerują straty, nierzadko dotkliwe i niespodziewane – trading nie jest dla osób, które tego nie akceptują.

Reasumując, jeśli potrafisz panować nad emocjami, zachowujesz spokój w trudnych sytuacjach, a do tego jesteś konsekwentny i zdyscyplinowany, to masz spore szanse na długoterminowy sukces w tradingu.

Czy z forexa można się utrzymać?

Z powyższego nie wynika, że inwestowanie w waluty samo w sobie wiąże się ze szczególnie wysokim ryzykiem. To ostatnie generuje przede wszystkim specyfika instrumentów finansowych wykorzystywanych do tradingu na forexie. W tym wypadku najczęściej handlujesz poprzez kontrakty CFD z wbudowaną dźwignią finansową, która niesie ze sobą wspomniane korzyści i zagrożenia.

Trzeba jednak podkreślić, że naprawdę trudno jest sukcesywne zarabiać na forexie. Większość par walutowych porusza się w długoterminowym trendzie bocznym, a krótkookresowo – często podlega chaotycznym ruchom cenowym. Do tego dochodzi fakt, że na kursy walutowe wpływa szereg czynników, m.in. stopy procentowe w poszczególnych krajach, tempo wzrostu gospodarczego, a w krótkim terminie – wypowiedzi prezesów banków centralnych czy działania spekulantów z potężnym kapitałem.

Wszystko to powoduje, że tylko nieliczni traderzy są w stanie utrzymać się ze spekulacji walutami. Co więcej, nie istnieją przy tym żadne złote rady dla każdego, dzięki którym można się dowiedzieć, jak skutecznie inwestować na forexie.

Forex i inne instrumenty finansowe

Warto zauważyć, że oferta brokerów forex nie ogranicza się wyłącznie do par walutowych. Tego typu instytucje często pozwalają na handel wieloma innymi rodzajami instrumentów. Do najpopularniejszych należą indeksy, złoto, srebro, surowce energetyczne oraz kryptowaluty. Daje to inwestorom możliwość dywersyfikacji ryzyka i stworzenia portfela inwestycyjnego opartego na wielu różnych produktach finansowych.

Warto jednak pamiętać, że kontrakty terminowe, dla których instrumentami bazowymi są wspomniane aktywa, z założenia służą do krótkoterminowej spekulacji. Odpowiada za to m.in. fakt, że utrzymywanie pozycji rynkowej dłużej niż przez jedną sesję giełdową zwykle wiąże się z naliczeniem dodatkowej opłaty.

Jak zarobić na forexie? O tym musisz pamiętać

Prawdopodobnie żadne inne miejsce na świecie nie zapewnia tak atrakcyjnych warunków do inwestowania jak rynek forex. Niskie koszty transakcyjne, wysoka płynność, brak barier wejścia czy możliwość korzystania z dźwigni finansowej – to tylko niektóre z jego zalet.

Z drugiej strony ryzyko inwestowania na tym rynku również jest bardzo wysokie. Potwierdzają to oficjalne statystyki, z których wynika, że zdecydowana większość inwestujących na forexie ponosi straty. Dlatego przed rozpoczęciem handlu zastanów się, czy możesz sobie na nie pozwolić.

Jeśli jednak ryzyko związane z handlem na forexie jest dla Ciebie zbyt wysokie, skoncentruj się na innych, bezpieczniejszych formach inwestowania. Może odpowiednie będą dla Ciebie akcje lub obligacje? Pamiętaj też, że w waluty zawsze możesz inwestować długoterminowo, w tradycyjny sposób, a nie za pośrednictwem ryzykownych instrumentów z dźwignią.

Powyższy artykuł nie stanowi rekomendacji inwestycyjnej lub czynności doradztwa inwestycyjnego w rozumieniu (art.42 ust. 1 i art.76) Ustawy z dnia 29 lipca 2005r. o doradztwie inwestycyjnym (Dz.U. 2005 nr 183 poz. 1538 z późn.zm.).

Komentarze

(7)Jak zacząć na forexie? Najlepiej w ogóle. Do takiego wniosku prędzej czy później dochodzi pewnie z 90% trejderów.

Odpowiedz

Twoim zdaniem wynika to z faktu, że bardzo trudno wypracować atrakcyjny zysk czy też ze stresu i konieczności zachowania nieustannej czujności?

Odpowiedz

Że bardzo trudno nie tyle wypracować atrakcyjny zysk co nie stracić:) Zdecydowana większość traci, wielu duże pieniądze...

Odpowiedz

Jak dokonać wypłaty z forex?

Odpowiedz

Masz na myśli wypłatę środków z konta 'forexowego'? Na każdej platformie inwestycyjnej może wyglądać to nieco inaczej, więc w razie jakichkolwiek problemów w tym zakresie musisz zgłosić się do brokera, który prowadzi Twój rachunek inwestycyjny.

Odpowiedz

Jak ktoś ma ochotę stracić od razu dużą sumę to zapraszam na forexa;)

Odpowiedz

Inwestowanie na Forexie faktycznie jest bardzo trudne i jak wskazują oficjalne statystyki większość inwestorów ponosi straty. To działanie dla osób o silnych nerwach, które potrafią powiedzieć w odpowiednim momencie stop, by uniknąć dalszych strat.

Odpowiedz