2 komentarze

Rozumiemy te wątpliwości. Karta kredytowa to fantastyczne narzędzie, jeśli wiesz, jak jej mądrze używać, ale może też stać się kosztowną pułapką, jeśli nie znasz zasad bezpiecznego korzystania z niej.

Karta kredytowa w pigułce

- Co to jest? To karta płatnicza z limitem przyznanym przez bank. Płacąc nią, korzystasz z pieniędzy banku (kredytu), a nie ze swoich środków na koncie osobistym.

- Okres bezodsetkowy: Trwa zazwyczaj od 50 do 59 dni. Dotyczy tylko płatności w sklepach i internecie. Jeśli spłacisz całość w terminie, pożyczasz za 0 zł.

- Koszty: Może być darmowa po wykonaniu kilku płatności miesięcznie. UWAGA: Unikaj wypłat z bankomatów i przelewów z karty – są obciążone wysoką prowizją i odsetkami naliczanymi natychmiast.

- Jak otrzymać? Musisz mieć ukończone 18 lat, zdolność kredytową i stały dochód. Wstępną decyzję online otrzymasz często w 15 minut.

Właśnie dlatego przygotowaliśmy ten kompletny przewodnik. Krok po kroku wyjaśnimy Ci, jak działa kredytówka, na co uważać i jak wybrać najlepszą dla siebie, nie wpadając w kłopoty.

Co to jest karta kredytowa? Kluczowe pojęcia, które warto znać

Mówiąc najprościej, karta kredytowa to fizyczny lub wirtualny dostęp do pieniędzy banku (tzw. limitu kredytowego), które możesz pożyczyć w dowolnym momencie. Nie są to Twoje środki – to kredyt, który należy spłacić w określonym terminie. W przeciwieństwie do tradycyjnej pożyczki nie musisz za każdym razem wypełniać wniosku. Limit jest przyznawany raz i odnawia się po każdej spłacie.

Karta kredytowa a debetowa – poznajmy najważniejszą różnicę

To najczęstsze pytanie i absolutna podstawa.

Karta DEBETOWA (ta, którą masz do konta) – płacisz nią Twoimi własnymi pieniędzmi, które masz na koncie osobistym. Jeśli na rachunku nie ma odpowiedniej ilości środków, transakcja zostanie odrzucona (chyba że korzystasz z limitu w koncie, czyli debetu).

Karta KREDYTOWA (omawiana tutaj) – płacisz nią pieniędzmi banku w ramach przyznanego Ci limitu. Twoje konto osobiste nie ma w tym wypadku znaczenia. Co miesiąc dostajesz wyciąg i musisz spłacić to, co wydałeś.

|

Cecha |

Karta debetowa |

Karta kredytowa |

|---|---|---|

|

Źródło pieniędzy |

Twoje własne środki (z konta osobistego) |

Pieniądze banku (w ramach limitu kredytowego) |

|

Obciążenie konta |

Płacisz "z góry" – środki znikają z konta natychmiast |

Płacisz "z dołu" – zadłużasz się, a dług spłacasz raz w miesiącu |

|

Odsetki |

Brak (chyba że masz debet w koncie) |

Brak (jeśli spłacisz 100% w okresie bezodsetkowym) Bardzo wysokie (jeśli spóźnisz się ze spłatą) |

|

Wypłata z bankomatu |

Zwykle darmowa (zależnie od konta) |

Bardzo droga i niezalecana (wysoka prowizja + natychmiastowe odsetki) |

|

Wpływ na BIK |

Neutralny (transakcje nie są raportowane) |

Aktywny (buduje historię kredytową pozytywnie lub negatywnie) |

|

Ochrona Chargeback |

Ograniczona (głównie w niektórych systemach) |

Pełna ochrona (kluczowa zaleta przy zakupach online i podróżach) |

Chcesz poznać wszystkie niuanse, w tym różnice w bezpieczeństwie i opłatach? Przeczytaj nasz szczegółowy artykuł: Czym się różni karta kredytowa od debetowej?.

Jak działa limit kredytowy?

Limit kredytowy to maksymalna kwota, jaką bank zgadza się Ci pożyczyć w ramach karty w każdym kolejnym cyklu rozliczeniowym (zwykle odnawianym co miesiąc). Jest on ustalany indywidualnie na podstawie Twojej zdolności kredytowej (zarobków, historii w BIK, zobowiązań).

Jak to działa w praktyce? Jeśli masz limit 5000 zł i kupisz telewizor za 2000 zł, do wykorzystania pozostaje Ci 3000 zł. Gdy spłacisz te 2000 zł, Twój limit ponownie wynosi 5000 zł. Właśnie na tym polega odnawialność limitu na karcie.

Z czasem, jeśli regularnie korzystasz z karty i spłacasz ją terminowo, możesz także wnioskować o podwyższenie tego limitu.

Okres bezodsetkowy (grace period) – jak używać karty i nie płacić odsetek?

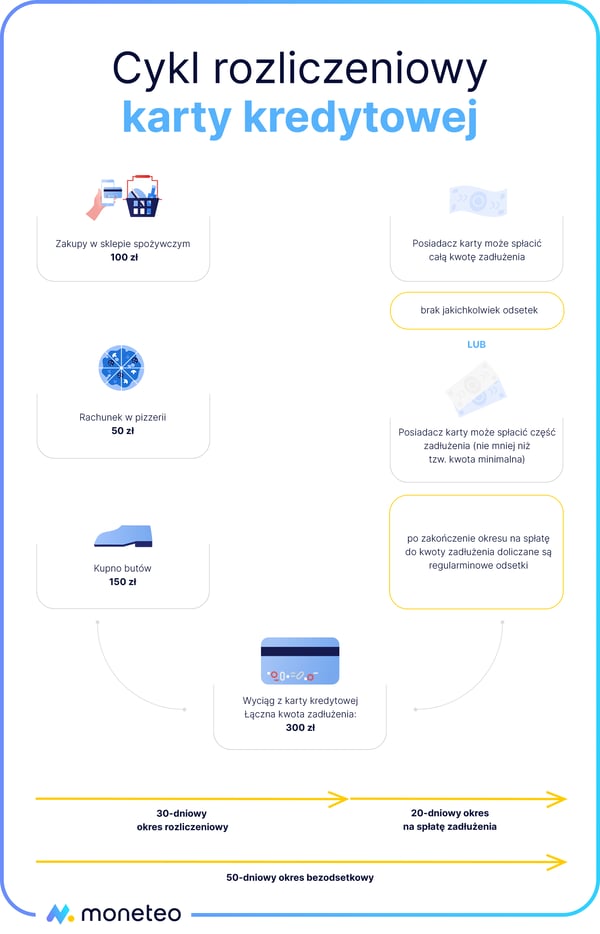

To najważniejsza zaleta karty kredytowej i klucz do jej darmowego używania. Okres bezodsetkowy to czas, w którym możesz korzystać z pieniędzy banku za darmo (na 0%). Składają się na niego:

- Okres rozliczeniowy (zwykle 30 dni) – czas, w którym dokonujesz transakcji.

- Okres na spłatę (zwykle 20-25 dni) – czas na spłatę całego zadłużenia bez odsetek, rozpoczynający się po zakończeniu okresu rozliczeniowego.

Razem daje to nawet 50-59 dni darmowego kredytu.

Zasady te bywają skomplikowane, dlatego przygotowaliśmy osobny poradnik: Jak działa okres bezodsetkowy na karcie kredytowej?.

Zalety i wady karty kredytowej – bilans zysków i strat

Zanim złożysz wniosek o kredytówkę, warto poznać obie strony medalu. Przyjrzyjmy się uczciwie zarówno korzyściom, jak i realnym ryzykom.

Zalety: dlaczego warto mieć kartę kredytową?

Mądrze używana karta kredytowa oferuje szereg korzyści, które ułatwiają zarządzanie finansami i zwiększają bezpieczeństwo transakcji. Oto najważniejsze z nich:

- Płynność finansowa – to idealna „poduszka bezpieczeństwa” na nagłe wydatki (np. awaria lodówki, leczenie), gdy na koncie osobistym brakuje środków.

- Darmowy kredyt – jeśli spłacasz całość zadłużenia w okresie bezodsetkowym, pożyczasz pieniądze za 0 zł.

- Budowanie historii kredytowej (BIK) – regularne używanie karty i terminowa spłata budują Twoją wiarygodność finansową. To procentuje w przyszłości, gdy będziesz ubiegać się np. o kredyt hipoteczny.

- Bezpieczeństwo transakcji (chargeback) – to jedna z największych, a niedocenianych zalet. Jeśli zapłaciłeś kartą za usługę, której nie wykonano (np. odwołany lot, bankructwo biura podróży) lub towar nie dotarł, możesz odzyskać pieniądze z banku w ramach procedury chargeback.

- Programy partnerskie – karty często oferują benefity: zniżki na paliwo, punkty lojalnościowe, mile lotnicze czy moneyback (zwrot części wydatków).

- Wygoda za granicą – niezbędna do rezerwacji hoteli czy wynajmu samochodu, gdzie często wymagana jest blokada depozytu (preautoryzacja).

Wady i ryzyka: na co uważać?

Uczciwie trzeba jednak przyznać, że karta kredytowa niesie ze sobą konkretne ryzyka. Świadomość tych pułapek to klucz do uniknięcia problemów finansowych:

- Pułapka zadłużenia (spłata minimalna) – to największe ryzyko. Bank kusi Cię możliwością spłaty tylko niewielkiej części długu (np. 5%). Reszta jest jednak bardzo wysoko oprocentowana. To najprostsza droga do wpadnięcia w spiralę długu, gdzie spłacasz głównie odsetki, a nie kapitał.

- Wysokie RRSO – jeśli spóźnisz się ze spłatą lub skorzystasz ze spłaty minimalnej, bank naliczy odsetki. Zazwyczaj stosowane jest maksymalne oprocentowanie dozwolone przez prawo (tzw. odsetki maksymalne). Jego wysokość jest powiązana ze stopą referencyjną NBP (zgodnie z art. 359 Kodeksu cywilnego to dwukrotność sumy stopy referencyjnej NBP i 3,5 punktu procentowego).

- Obniżenie zdolności kredytowej – posiadanie karty kredytowej (nawet nieużywanej) obniża Twoją zdolność kredytową. Banki, licząc Twoją zdolność np. do kredytu hipotecznego, zakładają, że wykorzystujesz pewien procent (np. 5% lub 10%) dostępnego limitu. Limit 10 000 zł może obniżyć Twoją zdolność o ok. 500-600 zł miesięcznie, nawet jeśli karta leży w szufladzie.

- Pokusa nadmiernych wydatków – płacenie nie swoimi pieniędzmi jest łatwe i może prowadzić do życia ponad stan, jeśli nie kontrolujesz budżetu.

- Ukryte opłaty i prowizje – koszty, o których nie wszyscy wiedzą – głównie za wypłaty z bankomatów i przelewy. Omawiamy je szczegółowo poniżej.

Zastanawiasz się, czy bilans wychodzi na plus? Zobacz naszą pełną analizę: Zalety i wady kart kredytowych.

Ile kosztuje karta kredytowa? Przegląd najważniejszych opłat

Transparentność to podstawa. Karta kredytowa może być darmowa, ale tylko wtedy, gdy wiesz, jak uniknąć opłat. Oto, na co warto zwrócić uwagę w Taryfie Opłat i Prowizji (TOiP).

Kluczowe opłaty, na które warto uważać

Przeanalizowaliśmy taryfy bankowe pod kątem najczęstszych pułapek. Skup się na tych pięciu pozycjach – to one najczęściej generują niepotrzebne koszty.

|

Rodzaj opłaty |

Na co uważać? |

Jak jej uniknąć? |

|---|---|---|

|

Opłata roczna / miesięczna |

Podstawowy koszt posiadania karty. |

Wybierz kartę "darmową warunkowo". Banki zwalniają z opłaty, jeśli wykonasz określoną liczbę transakcji lub wydasz kartą określoną kwotę (np. 1000 zł miesięcznie). |

|

Odsetki (RRSO) |

Naliczane od kwoty niespłaconej po okresie bezodsetkowym. |

Warto zawsze spłacać 100% zadłużenia z wyciągu w terminie. Możesz ustawić automatyczną spłatę w swoim banku. |

|

Prowizja za wypłatę z bankomatu |

NAJWIĘKSZA PUŁAPKA! Zwykle bardzo wysoka (np. 5-10% kwoty, min. 20 zł) i naliczana natychmiast (bez okresu bezodsetkowego!). |

Zasada jest prosta: nie wypłacaj gotówki kartą kredytową. To jedna z najdroższych operacji. Do tego służy karta debetowa. |

|

Prowizja za przelew z karty |

Traktowana jak wypłata z bankomatu. Wysoka prowizja i natychmiastowe odsetki. |

Nie polecamy robić przelewów z rachunku karty kredytowej. Do tego służy konto osobiste. |

|

Opłaty za przewalutowanie |

Kluczowe podczas podróży. Banki doliczają prowizję (np. 2-5%) za płatność w obcej walucie. |

Wybierz kartę wielowalutową lub z niskimi prowizjami za przewalutowanie. |

Chcesz wiedzieć, dlaczego przelewy są tak drogie? Wyjaśniamy to tutaj: Jak zrobić przelew z karty kredytowej (i dlaczego to się nie opłaca).

RRSO (Rzeczywista Roczna Stopa Oprocentowania) – co to jest?

RRSO, czyli Rzeczywista Roczna Stopa Oprocentowania, to całkowity koszt kredytu wyrażony w procentach. Wyobraź sobie, że to metka z ceną za pożyczenie pieniędzy na rok, przy założeniu, że nie spłacisz całości zadłużenia w okresie bezodsetkowym i nie unikniesz opłat za kartę (np. nie wykonasz wymaganej liczby transakcji). Banki zawsze podają przykład reprezentatywny, aby pokazać, ile zapłacisz, jeśli zdecydujesz się na spłatę minimalną. Natomiast jeżeli całość będziesz spłacać regularnie, RRSO wyniesie 0%.

Bezpieczeństwo karty kredytowej – jak spać spokojnie?

Wiemy, że (podobnie jak my) cenisz bezpieczeństwo. Dobra wiadomość: karta kredytowa, dzięki procedurze chargeback, jest często bezpieczniejsza niż gotówka czy przelew natychmiastowy. Wystarczy tylko przestrzegać kilku zasad.

Chargeback – Twoja tarcza ochronna

Mówiliśmy o tym przy zaletach, ale warto to podkreślić. Jeśli sprzedawca Cię oszuka (nie wyśle towaru, usługa będzie niezgodna z umową, linia lotnicza zbankrutuje), a Ty płaciłeś kartą kredytową – składasz w swoim banku reklamację chargeback.

Warto tu zaznaczyć, że choć usługa ta jest dostępna także dla kart debetowych (bo oferują ją organizacje płatnicze jak Visa czy Mastercard), to w przypadku karty kredytowej ma ona szczególną moc. Na czym polega kluczowa różnica?

Gdy płacisz kartą debetową, pieniądze natychmiast znikają z Twojego konta osobistego. Składając reklamację, walczysz o odzyskanie swoich utraconych środków i czekasz na ich zwrot.

Gdy płacisz kartą kredytową, wydajesz pieniądze banku, a Twoje konto osobiste pozostaje nienaruszone. Składając reklamację, w praktyce wstrzymujesz zapłatę za wadliwy towar lub usługę, a nie walczysz o odzyskanie własnej gotówki. To bank prowadzi spór, a Ty nie tracisz płynności finansowej.

Checklista bezpieczeństwa (dobre praktyki)

Oto lista kluczowych zasad, które na co dzień chronią Twoje pieniądze:

- Pamiętaj, by nigdy nie udostępniać danych karty – nie podawaj nikomu pełnego numeru, daty ważności i kodu CVV/CVC (te 3 cyfry z tyłu). Nie wysyłaj ich mailem, nie rób im zdjęć.

- Przy płatnościach w internecie sprawdzaj adres w pasku przeglądarki – zanim podasz dane karty na stronie sklepu lub w bramce płatniczej, upewnij się, że adres (domena) jest poprawny. Oszuści często tworzą fałszywe strony łudząco podobne do oryginału (np. mediaexpert-promocje.com zamiast mediaexpert.pl albo payu.logowanie.net zamiast payu.com). Samo https:// i ikona kłódki to dziś za mało – oszuści również używają prawdziwych certyfikatów na fałszywych stronach, aby uśpić Twoją czujność.

- Nie zapisuj danych karty na stałe w sklepach internetowych – wiele witryn oferuje zapamiętanie Twojej karty, by ułatwić przyszłe zakupy. Zgadzaj się na to tylko w 100% zaufanych miejscach (np. Allegro, Amazon). Nigdy nie zapisuj danych w małych lub nieznanych sklepach.

- Unikaj płacenia kartą na obcym sprzęcie – nigdy nie wiesz, czy komputer w hotelu, bibliotece lub u znajomego nie jest zainfekowany wirusem lub programem szpiegującym (tzw. keyloggerem), który przechwyci dane Twojej karty. Korzystaj tylko z zaufanych, własnych urządzeń i regularnie aktualizuj ich oprogramowanie. Zainwestuj też w porządny program do ochrony urządzeń.

- Weryfikuj potwierdzenia 3D-Secure – wiele sklepów (szczególnie w Europie) stosuje 3D-Secure, czyli dodatkowe potwierdzenie transakcji (np. w aplikacji lub kodem SMS) przy transakcjach internetowych. Gdy otrzymasz takie powiadomienie, zawsze dokładnie sprawdzaj kwotę i nazwę sklepu, zanim je zatwierdzisz.

- Monitoruj stan konta – włącz powiadomienia push lub SMS w aplikacji bankowej. Będziesz natychmiast wiedział o każdej transakcji.

- Zasłaniaj kod PIN – gdy wpisujesz PIN w terminalu płatniczym, zawsze zasłaniaj klawiaturę drugą dłonią. To prosta ochrona przed kamerami lub wzrokiem niepowołanych osób.

- Ustaw własne limity transakcyjne – oprócz głównego limitu kredytowego większość banków pozwala w aplikacji ustawić dodatkowe, dzienne lub miesięczne limity – np. limit płatności internetowych. Ustaw je na rozsądnym poziomie. Nawet jeśli ktoś przejmie dane Twojej karty, nie będzie w stanie wyczyścić całego limitu.

Technologiczne zabezpieczenia karty (Chip EMV, 3D-Secure)

Współczesne karty kredytowe są chronione wielowarstwowo. Oprócz procedury chargeback o Twoje pieniądze dbają konkretne technologie:

- Chip EMV (standard "chip and PIN") – to ten mały, złoty lub srebrny mikroprocesor na przodzie Twojej karty. Zastąpił on stary, łatwy do skopiowania pasek magnetyczny. Transakcje chipowe generują unikalny, jednorazowy kod dla każdej płatności, co sprawia, że sklonowanie karty jest praktycznie niemożliwe. To dlatego płatności zbliżeniowe i te potwierdzane kodem PIN są tak bezpieczne.

- 3D-Secure (i autoryzacja SMS / w aplikacji) – to standard bezpieczeństwa dla płatności online (znany jako "Visa Secure" lub "Mastercard Identity Check"). Gdy płacisz w internecie, 3D-Secure dodaje dodatkowy krok weryfikacji – właśnie wtedy bank prosi Cię o potwierdzenie transakcji w aplikacji mobilnej lub o podanie jednorazowego kodu SMS. To jest kluczowa tarcza chroniąca przed tym, by ktoś, kto zdobył sam numer Twojej karty i kod CVV, nie mógł sfinalizować operacji.

Co robić w razie kradzieży lub zgubienia?

DZIAŁAJ NATYCHMIAST! Jeśli zgubiłeś kartę lub podejrzewasz, że ktoś poznał jej dane, należy ją natychmiast zastrzec. Możesz to zrobić na 3 sposoby:

Najszybciej zrobisz to:

- przez internet – logując się do bankowości internetowej (serwisu transakcyjnego) lub aplikacji mobilnej swojego banku,

- telefonicznie – dzwoniąc na dedykowaną infolinię banku LUB na ogólnopolski System Zastrzegania Kart: (+48) 828 828 828.

Powyższe rozwiązania dostępne są w systemie 24/7, a więc przez całą dobę przez 7 dni w tygodniu.

Możesz to zrobić także:

-

osobiście – idąc do dowolnej placówki swojego banku (w godzinach jej otwarcia).

A co z transakcjami przed zastrzeżeniem? Zgodnie z prawem (dyrektywa PSD2) Twoja odpowiedzialność za nieautoryzowane transakcje jest ograniczona do równowartości 50 euro (ok. 220-230 zł). Powyżej tej kwoty odpowiada bank (chyba że udowodni Ci rażące niedbalstwo).

Więcej o zastrzeganiu przeczytasz w poradniku: Zastrzeżenie a blokada karty płatniczej – co i kiedy warto wybrać?.

Rodzaje kart kredytowych – którą wybrać dla siebie?

Nie każda karta jest taka sama. Banki oferują różne kredytówki, dopasowane do różnych potrzeb.

Karty standardowe (Classic/Silver) – idealne na start. Zazwyczaj mają najniższe opłaty (lub najłatwiej ich uniknąć) i podstawowy limit. Skupiają się na głównej funkcji – darmowym kredycie w okresie bezodsetkowym.

Karty premium (Gold/Platinum/Black) – oferują wysokie limity, prestiż oraz bogate pakiety dodatkowe: darmowe ubezpieczenia podróżne, wejście do saloników lotniskowych (LoungeKey), usługi concierge. Luksus ten wiąże się jednak z wyższymi kosztami utrzymania. Zastanawiasz się, czym dokładnie różnią się te warianty? Zapoznaj się z naszym porównaniem: Co oferują poszczególne typy kart kredytowych?. A jeśli interesuje Cię najbardziej elitarny segment rynku, sprawdź też artykuł: Czarna karta kredytowa – co to jest?.

Karty z programami lojalnościowymi (Moneyback / Partnerskie):

- moneyback – bank zwraca Ci niewielki procent (np. 1-2%) wydatków na rachunek karty,

- programy punktowe – zbierasz punkty (np. Payback), które wymieniasz na nagrody,

- karty co-branded (współmarkowe) – to karty wydawane przez bank we współpracy z konkretną marką, np. stacją paliw, linią lotniczą (np. Miles & More) lub siecią sklepów; oferują dedykowane zniżki lub punkty u tego jednego partnera,

- karty affinity – to karty skierowane do konkretnej grupy, np. fanów klubu sportowego, absolwentów uczelni czy członków stowarzyszenia. Często wspierają one cel tej organizacji.

Karty dla podróżników (wielowalutowe) – karty stworzone do płacenia za granicą. Oferują bardzo niskie lub zerowe koszty przewalutowania, co pozwala zaoszczędzić setki złotych na wyjazdach. Zobacz: Karta kredytowa za granicą – jak wybrać najlepszą?.

Karty dla... młodzieży? to rzadkość. Zwykle są to karty dodatkowe, podpięte do karty rodzica, z niskim limitem. Banki w Polsce oferują je najczęściej osobom, które ukończyły 13. rok życia. Zobacz: Karta kredytowa dla dziecka.

Karta dodatkowa – to nie jest oddzielny rodzaj karty, ale usługa, którą możesz domówić do swojej karty głównej. Jest to dodatkowa karta (z własnym numerem i PIN-em), którą możesz przekazać członkowi rodziny (np. partnerowi lub dziecku powyżej 13. roku życia). Wszystkie wydatki z karty dodatkowej obciążają Twój limit kredytowy. To świetne narzędzie do zarządzania domowym budżetem lub bezpiecznego wprowadzenia dziecka w świat finansów.

Karty z sektora pozabankowego

Warto pamiętać, że dostęp do pieniędzy w ramach odnawialnego limitu kredytowego oferują nie tylko tradycyjne banki. Segment ten jest przeznaczony głównie dla osób, które mają problemy ze zdolnością kredytową lub nie spełniają wyśrubowanych kryteriów tradycyjnych banków.

To jest kluczowa różnica: o ile karty bankowe są regulowane Ustawą o kredycie konsumenckim i muszą oferować długi, darmowy okres bezodsetkowy, karty pozabankowe (często wydawane przez firmy pożyczkowe lub niektóre fintechy) zazwyczaj nie oferują darmowego kredytu, a odsetki i prowizje naliczane są od dnia transakcji. Są też z reguły droższe, a ich RRSO często zbliża się do maksymalnego pułapu. Z tego względu traktuje się je jako rozwiązanie ostateczne i należy do nich podchodzić ze szczególną ostrożnością.

Zobacz nasz szczegółowy: Ranking pozabankowych kart kredytowych.

Jak otrzymać kartę kredytową krok po kroku?

Proces jest dziś znacznie prostszy niż kiedyś, ale bank nadal musi ocenić, czy będziesz w stanie spłacić dług. Oto typowa ścieżka.

Krok 1: Wymagania. Kto może dostać kartę?

Należy spełnić trzy podstawowe warunki:

- pełnoletność (ukończone 18 lat).

- zdolność kredytowa (stałe źródło dochodu).

- pozytywna historia w BIK (bank sprawdzi Twoją historię kredytową; poważne zaległości w spłatach innych zobowiązań mogą zamknąć drogę do otrzymania karty).

Banki najbardziej przychylnie patrzą na osoby zatrudnione na umowę o pracę na czas nieokreślony (często wystarczą 3 miesiące stażu). Co z innymi formami dochodu? Sprawdźmy:

- umowa o pracę na czas określony – wymagany dłuższy staż (np. 6 miesięcy) i umowa ważna jeszcze przez kilka miesięcy do przodu,

- umowa zlecenie / o dzieło (traktowane przez banki jako mniej stabilne) – znacznie trudniej; wymagany jest dłuższy, nieprzerwany staż (np. 12 miesięcy) i regularne wpływy,

- własna działalność gospodarcza – banki wymagają zwykle prowadzenia firmy od co najmniej 12 miesięcy (a czasem nawet 24); kluczowe będą dokumenty finansowe: PIT-36/PIT-28 za ostatni rok, KPiR lub ewidencja przychodów za bieżący okres oraz aktualne zaświadczenia o niezaleganiu w ZUS i Urzędzie Skarbowym,

- emeryt / rencista – to dla banku bardzo wiarygodny klient; zwykle wystarczy decyzja o przyznaniu świadczenia (waloryzacji) i ostatni odcinek lub wyciąg z konta potwierdzający wpływ.

A co z zarobkami? Wiele banków nie publikuje sztywnych progów dochodowych i decyzję opiera na indywidualnej ocenie. Poniżej w tabeli znajdziesz kilka przykładów minimalnego dochodu, jaki jest wymagany.

|

Bank |

Karta |

Przykładowy minimalny dochód netto |

|---|---|---|

|

Bank Pocztowy |

Karta kredytowa Mastercard |

1589 zł |

|

Citi Handlowy |

1200 zł |

|

|

Credit Agricole |

2000 zł |

|

|

Credit Agricole |

Karta kredytowa Visa Classic (Standard) |

500 zł |

|

ING Bank Śląski |

800 zł |

|

|

PKO BP |

Przejrzysta karta kredytowa |

1000 zł |

|

Santander Bank Polska |

2000 zł |

Wymogi banków są wyśrubowane, ale rynek nie kończy się na tradycyjnej bankowości. Jeśli masz problemy ze zdolnością kredytową lub nie spełniasz kryteriów dla karty bankowej, możesz sprawdzić alternatywne oferty. Pamiętaj jednak, że karty pozabankowe rządzą się innymi, często droższymi zasadami. Zobacz: Ranking pozabankowych kart kredytowych.

Krok 2: Jak złożyć wniosek?

Online (przez internet) – najszybsza metoda. Jeśli składasz wniosek w banku, w którym masz już konto osobiste, proces może być uproszczony do kilku kliknięć. Bank zna już Twoje wpływy i często może zaproponować Ci limit, dla którego nie trzeba przedstawiać dodatkowych dokumentów.

W oddziale banku lub przez telefon – tradycyjna metoda, jeśli wolisz porozmawiać z doradcą i dopytać o szczegóły oferty.

Po złożeniu wniosku bank analizuje Twoją sytuację (sprawdza BIK) i wydaje decyzję. Karta fizyczna przychodzi pocztą zazwyczaj w ciągu kilku dni.

Warto wiedzieć, że wiele banków nie każe czekać na plastik. Często od razu po pozytywnej decyzji możesz dodać kartę do portfela cyfrowego (np. Apple Pay, Google Pay) i zacząć nią płacić za pomocą telefonu lub zegarka.

Jak mądrze spłacać kartę i uniknąć spirali zadłużenia?

Masz już kartę? Świetnie. Teraz najważniejsza część: dyscyplina finansowa. To Twój klucz do sukcesu.

Spłata minimalna vs spłata całości – najważniejsza decyzja

Co miesiąc bank wysyła Ci wyciąg z podsumowaniem transakcji. Masz na nim dwie kluczowe kwoty:

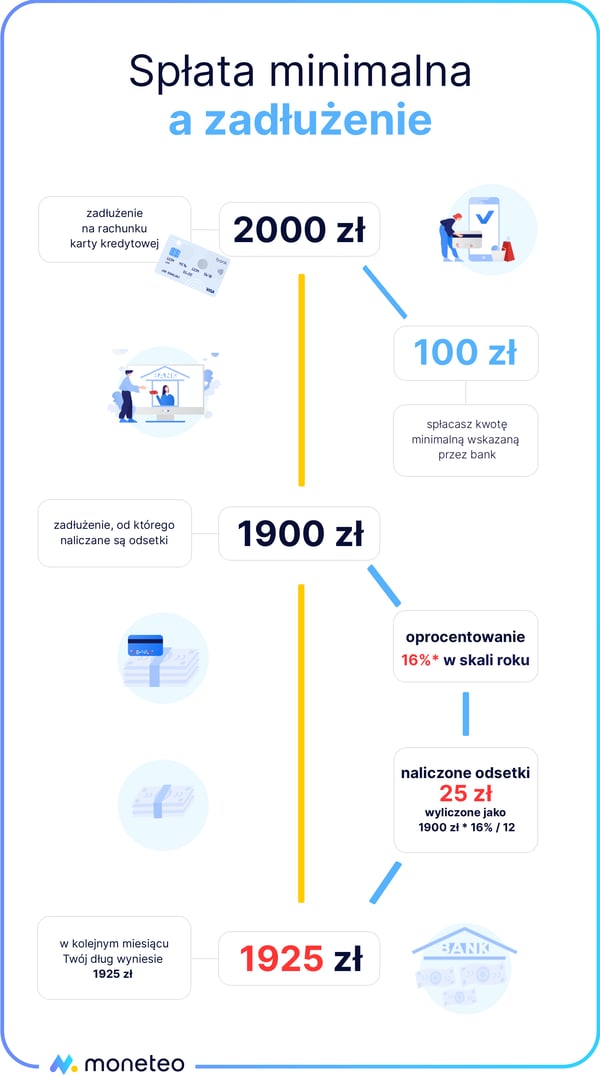

- kwota minimalna do spłaty (np. 100 zł) – to pułapka, o której mówiliśmy. Jej spłata tylko zapobiega windykacji, ale od reszty długu (np. 1900 zł) bank naliczy odsetki.

- całkowite zadłużenie (np. 2000 zł) – to kwota, którą zawsze warto spłacić w całości. Tylko wtedy skorzystasz z okresu bezodsetkowego i nie zapłacisz ani grosza odsetek.

Zobaczmy to na przykładzie:

- załóżmy, że oprocentowanie Twojej karty to 16% w skali roku,

- zadłużenie na wyciągu: 2000 zł,

- wpłacasz kwotę minimalną: 100 zł,

- zadłużenie, od którego naliczane są odsetki: 1900 zł,

- bank naliczy od tej kwoty odsetki. W skali miesiąca to ok. 25 zł (liczone jako 1900 zł * 16% / 12),

- oznacza to, że w kolejnym miesiącu Twój dług wcale nie wyniesie 1900 zł, ale 1925 zł.

To prosta droga do spirali zadłużenia, gdzie spłacasz głównie odsetki, a nie kapitał.

Nasza kluczowa rada jest prosta: traktuj kwotę minimalną tak, jakby nie istniała. Zawsze staraj się spłacać 100% zadłużenia widocznego na wyciągu.

Jak działa automatyczna spłata?

Boisz się, że zapomnisz o wyznaczonym terminie uregulowania zobowiązania? Najlepszym sposobem jest ustawienie automatycznej spłaty w bankowości elektronicznej. Możesz polecić bankowi, aby w dniu spłaty sam pobierał z Twojego konta osobistego 100% zadłużenia z karty. To najbezpieczniejsza opcja.

Co robić, gdy masz problem ze spłatą?

Zdarzyło Ci się wydać za dużo i nie jesteś w stanie spłacić całości? Najgorsze, co możesz zrobić, to schować głowę w piasek.

Warto spłacić jak najwięcej – spłać więcej niż kwota minimalna, aby zmniejszyć kapitał, od którego naliczane są odsetki.

Sprawdź opcję rozłożenia na raty – zanim wysokie odsetki zostaną naliczone, sprawdź w swojej aplikacji mobilnej lub bankowości internetowej, czy masz opcję "Rozłóż na raty". Wiele banków pozwala samodzielnie zamienić zadłużenie z karty na kredyt ratalny, który jest znacznie niżej oprocentowany niż standardowe odsetki. Jeśli nie widzisz takiej funkcji, zadzwoń na infolinię i zapytaj o taką możliwość.

Możesz też rozważyć konsolidację – jeśli masz kilka kart lub pożyczek, pomyśl o kredycie konsolidacyjnym.

Chcesz dogłębnie zrozumieć, jak dokładnie liczone są cykle rozliczeniowe i jakie są pełne konsekwencje spłaty minimalnej? Wyjaśniamy to krok po kroku w poradniku: Jak wygląda spłata karty kredytowej?.

Podsumowanie: Twoja świadoma decyzja

Jak widzisz, karta kredytowa to nie są "darmowe pieniądze". To potężne narzędzie finansowe, które wymaga dyscypliny.

Mamy nadzieję, że po lekturze tego przewodnika jesteś w stanie podjąć w pełni świadomą decyzję. Wiesz już, na co uważać (przede wszystkim na pułapkę spłaty minimalnej i koszt wypłat z bankomatów) i jak w pełni wykorzystać jej zalety (darmowy kredyt w okresie bezodsetkowym czy bezpieczeństwo chargeback).

Jeśli czujesz, że to dobry moment, by wybrać najlepszą opcję dla siebie, zapraszamy do naszego regularnie aktualizowanego rankingu. Porównaliśmy tam opłaty, promocje i warunki, aby ułatwić Ci wybór.

- Karta

- 0 zł / 12 zł

- Bankomaty

- 10%, min. 20 zł

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 56 dni

- Karta

- 0 zł / 19 zł / 39 zł

- Bankomaty

- 3% / 5% / 7%

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 59 dni

- Karta

- 0 zł / 19 zł

- Bankomaty

- 5%, min. 10 zł

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 59 dni

- Karta

- 0 zł / 35 zł rocznie

- Bankomaty

- 3%, min. 9 zł

- Oprocentowanie

- 13,75%

- Okres bezodsetkowy

- 52 dni

- Karta

- 0 zł / 17,50 zł

- Bankomaty

- 4%, min. 10 zł

- Oprocentowanie

- 15%

- Okres bezodsetkowy

- 54 dni

Przejdź do rankingu najlepszych kart kredytowych.

Słowniczek pojęć (dla dociekliwych)

Na koniec zebraliśmy jeszcze definicje kluczowych terminów, które pomogą Ci lepiej zrozumieć świat kart kredytowych.

BIK (Biuro Informacji Kredytowej) – instytucja, która gromadzi historię kredytową osób korzystających z usług bankowych i pożyczkowych. Banki sprawdzają tam Twoją wiarygodność.

Chargeback – procedura zwrotu środków za nieotrzymany towar lub usługę, za którą zapłacono kartą.

Cykl rozliczeniowy –miesięczny okres, w którym bank rejestruje Twoje transakcje.

Kod CVV/CVC (Card Verification Value/Code) – trzycyfrowy kod bezpieczeństwa (znajdujący się na odwrocie karty), niezbędny do autoryzacji transakcji internetowych.

Grace Period (okres bezodsetkowy) – czas, w którym możesz używać pieniędzy banku za darmo, pod warunkiem spłaty całego zadłużenia w terminie (cykl rozliczeniowy + czas na spłatę).

Kwota minimalna – najmniejsza kwota, jakiej bank wymaga do spłaty w danym miesiącu, aby nie rozpocząć windykacji. Spłata tylko tej kwoty powoduje naliczenie wysokich odsetek od reszty długu i odnawia limit kredytowy tylko o tę wpłaconą kwotę.

Limit kredytowy – maksymalna kwota, jaką bank zgadza się pożyczyć Ci na karcie.

RRSO (Rzeczywista Roczna Stopa Oprocentowania) – wskaźnik procentowy określający całkowity koszt kredytu (odsetki, prowizje) w skali roku.

3D-Secure – dodatkowe zabezpieczenie płatności internetowych (np. kod SMS lub potwierdzenie w aplikacji).

Transakcja bezgotówkowa – płatność kartą w sklepie, restauracji lub przez internet. Tylko te transakcje są objęte okresem bezodsetkowym.

Zdolność kredytowa – ocena dokonywana przez bank, czy będziesz w stanie terminowo spłacić kredyt (w tym limit na karcie). Na jej podstawie bank ustala maksymalny limit, jaki może Ci przyznać.

Komentarze

(2)Która karta na rynku ma najdłuższy okres bezodsetkowy?

Odpowiedz

Przeciętnie to jest chyba 54-56 dni. W ich rankingu widzę, że są i takie karty z 59 dniami. Podrzucam link https://moneteo.com/rankingi/karty-kredytowe

Odpowiedz