26 komentarzy

Niezależnie od tego, w jakim tempie rosną w danym czasie ceny dóbr i usług, pieniądze trzymane w szufladzie i na kontach bankowych tracą na wartości. Aby ograniczyć skalę tego zjawiska, warto zastanowić się, w co inwestować w czasie inflacji i z czego się ona w zasadzie bierze. W tekście skupimy się głównie na propozycjach inwestycyjnych, niemniej krótko przedstawimy również skalę obecnych i przewidywanych wzrostów cen.

Co to jest inflacja i jak wpływa na nasze oszczędności?

Zacznijmy od tego, że inflacja jest procesem wzrostu ogólnego (średniego) poziomu cen w gospodarce. Oznacza to, że abyśmy mogli o niej mówić, muszą zostać spełnione dwa podstawowe warunki:

- wzrosty cen muszą utrzymywać się przez dłuższy czas, a nie przez miesiąc czy dwa;

- wzrosty cen muszą mieć charakter powszechny, czyli dotyczyć wielu ważnych i często nabywanych produktów i usług – mowa tu m.in. o żywności i napojach, paliwie, elementach wyposażenia wnętrz, odzieży czy noclegach hotelowych.

To, jak zmieniają się ceny w różnych kategoriach wydatków, na bieżąco analizuje Główny Urząd Statystyczny. Poszczególnym z nich nadaje określone udziały w tzw. koszyku inflacyjnym, na podstawie którego obliczany jest poziom inflacji i jego zmiany. Wynika z tego, że jedne dobra (żywność, nośniki energii) mają większy, a inne (odzież, noclegi w hotelach) mniejszy wpływ na wysokość tego wskaźnika.

Inflacja a oszczędności – to trzeba wiedzieć

Gdy wzrosty cen obejmują wiele dóbr i mają trwały charakter, to za tę samą kwotę pieniędzy możesz kupować coraz mniej produktów i usług. Jeśli w tym samym okresie Twoje zarobki także rosną, i to w szybszym tempie niż ceny w sklepach, to inflacja nie powinna być dla Ciebie poważniejszym zmartwieniem. Pamiętaj jednak, że w takich okolicznościach spada realna wartość Twoich oszczędności.

Jeśli trzymasz w szufladzie lub na koncie bankowym np. 10 000 zł, to przy inflacji na poziomie 3% za rok będą one warte już tylko 9 700 zł. Gdyby w każdym z 4 kolejnych lat również wynosiła ona dokładnie 3%, to za 5 lat realna wartość Twoich oszczędności spadłaby poniżej 8600 zł. Strata byłaby więc spora, a wciąż mówimy tu o niskim poziomie inflacji, bliskim tego, który wiele banków centralnych, w tym polski NBP, uważa za optymalny dla gospodarki.

Ile wynosi inflacja w 2024 roku?

Z inflacją roczną w okolicach 3%, a nawet niższą, mieliśmy do czynienia przez kilka miesięcy w pierwszym półroczu tego roku, ale wcześniej takie poziomy przez długi czas leżały poza naszym zasięgiem.

|

Okres |

Poziom inflacji |

|---|---|

|

Styczeń 2024 |

3,7% |

|

Luty 2024 |

2,8% |

|

Marzec 2024 |

2,0% |

|

Kwiecień 2024 |

2,4% |

|

Maj 2024 |

2,5% |

|

Czerwiec 2024 |

2,6% |

|

Lipiec 2024 |

4,2% |

|

Sierpień 2024 |

4,3% |

Lipcowy i sierpniowy odczyt wyraźnie przekroczył cel inflacyjny, ale i tak był znacznie niższy od najwyższych wyników z ostatnich lat. Co więcej, był też niższy od średniorocznych poziomów inflacji, jakie zanotowano w trzech ostatnich latach. Zgodnie z danymi udostępnionymi przez GUS, w 2023 r. było to 11,4%, w 2022 r. aż 14,4%, a w 2021 r. 5,1%.

Tradycyjne metody ochrony oszczędności przed inflacją

W warunkach wysokiego wzrostu cen, niezależnie od tego, co za niego odpowiada, ochrona oszczędności przed utratą wartości nabywczej staje się wręcz koniecznością. Zastanawiając się, jak uciec przed inflacją, warto mieć na uwadze przede wszystkim poniższe propozycje.

Lokaty terminowe i konta oszczędnościowe

Najprostszymi i najchętniej wybieranymi sposobami ochrony przed inflacją są lokaty terminowe i konta oszczędnościowe. W 2020 i 2021 roku, przede wszystkim ze względu na bardzo niskie stopy procentowe, cieszyły się one niższą popularnością niż zazwyczaj, jednak odkąd Rada Polityki Pieniężnej zaczęła podnosić cenę pieniądza, szybko zaczęły wracać do łask. Dziś oprocentowanie tych produktów należy uznać za atrakcyjne, za co odpowiadają relatywnie wysokie stopy procentowe.

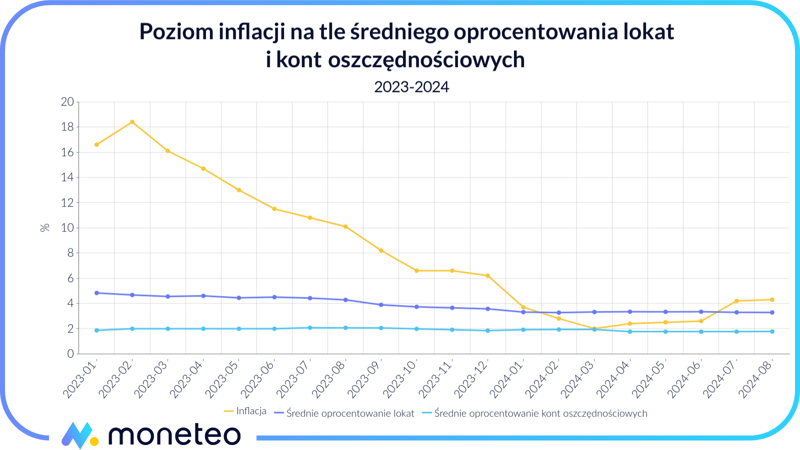

Już od dobrych kilku miesięcy podstawowa stopa procentowa wynosi 5,75% (3 lata temu było to raptem 0,1%), a więc jest wyraźnie wyższa od wskaźnika wzrostu cen. A jak ten ostatni prezentuje się na tle średniego oprocentowania produktów oszczędnościowych?

Jak widać, od początku 2024 r. średnie oprocentowanie lokat jest porównywalne, a momentami nawet wyższe od poziomu inflacji. Konta oszczędnościowe wypadają już gorzej, ale ze względu na ich prostą budowę oraz łatwy dostęp do środków i tak warto mieć je na uwadze.

Co istotne, powyżej jest mowa o średnim oprocentowaniu rynkowym, któremu daleko do najlepszych ofert oszczędnościowych. W praktyce, już od wielu miesięcy najlepsze lokaty i konta oszczędnościowe oferują zysk roczny sięgający ponad 7%. To wynik wyraźnie wyższy od wskaźnika inflacji.

Poniżej znajdziesz na bieżąco aktualizowane rankingi produktów oszczędnościowych.

Ranking lokat bankowych - Marzec 2026

- Oprocentowanie

- 7,5%

- Zakres kwot

- 2000 - 50 000 zł

- Czas trwania

- 3 miesiące

- Konto osobiste

- TAK

- Oprocentowanie

- 7%

- Zakres kwot

- 1000 - 10 000 zł

- Czas trwania

- 1 miesiąc

- Konto osobiste

- NIE

Ranking kont oszczędnościowych - Marzec 2026

- Oprocentowanie

- 7%

- Okres obowiązywania

- do 30.04.2026 r.

- Zakres kwot

- do 1 tys. zł

- Konto osobiste

- TAK

- Oprocentowanie

- 7%

- Okres obowiązywania

- do 19.03.2026 r.

- Zakres kwot

- do 15 tys. zł

- Konto osobiste

- NIE

Obligacje indeksowane inflacją i inne papiery skarbowe

Drugim głównym sposobem na zabezpieczenie oszczędności przed rosnącymi cenami jest inwestycja w obligacje, zwłaszcza te indeksowane inflacją. Tego typu instrumenty są emitowane przede wszystkim przez Skarb Państwa i mają tę zaletę, że na ich oprocentowanie składa się stała marża oraz zmienna stawka w 100% zależna od poziomu cen w gospodarce. Jednak taki mechanizm naliczania odsetek działa dopiero od drugiego roku – w pierwszym oprocentowanie jest przyjęte odgórnie.

Największą popularnością cieszą się obligacje indeksowane inflacją z 4-letnim i 10-letnim terminem wykupu. Dostępne są też papiery skarbowe z krótszym i dłuższym okresem ważności, a także obligacje ze stałym oprocentowaniem, jak i zależnym od stopy referencyjnej NBP. Niezależnie od tego, którymi z tych produktów jesteś zainteresowany, za jedną obligację zapłacisz zaledwie 100 zł.

Oszczędzanie na IKE/IKZE

W obligacjach skarbowych, ale też na koncie oszczędnościowym, możesz odkładać środki za pośrednictwem konta emerytalnego IKE i IKZE. Takie rozwiązanie ma ten plus, że pozwala oszczędzać na emeryturę i jednocześnie korzystać z atrakcyjnych preferencji podatkowych. Trzeba tylko pamiętać, że korzyści podatkowe występują pod warunkiem, że oszczędzający nie wypłaca środków z konta przed osiągnięciem ustalonego wieku (co do zasady jest to 60 lub 65 lat).

Nasz ranking IKE/IKZE pozwoli Ci znaleźć najlepszą dla siebie ofertę emerytalno-oszczędnościową. Ujęliśmy w nim również konta maklerskie IKE i IKZE, które umożliwiają inwestowanie na giełdzie z myślą o emeryturze.

Inwestycje jako sposób na ochronę przed inflacją

Wiele osób, poszukując skutecznej ochrony przed inflacją, nie ogranicza się do bezpiecznych produktów oszczędnościowych. To rozsądne podejście, bo co do zasady warto posiadać portfel inwestycyjny, który składa się z aktywów o różnych: poziomach ryzyka i potencjale zysku.

Akcje i ETF-y

Na wysokie stopy zwrotu można liczyć, inwestując w akcje czy ETF-y akcyjne, ale jest tak pod warunkiem, że w gospodarce będzie się utrzymywała korzystna koniunktura. W odróżnieniu od obligacji skarbowych czy lokat nie są to bezpieczne inwestycje i nie dają gwarancji zysku. Mało tego, w czasie giełdowego krachu mogą w krótkim czasie wygenerować nawet kilkudziesięcioprocentowe straty.

Poniższy ranking pomoże Ci wybrać najlepsze konto maklerskie do inwestowania w akcje, ETF-y lub inne instrumenty finansowe.

Ranking rachunków maklerskich - Marzec 2026

- Konto

- 0 zł

- Akcje z GPW

- 0%

- Kontrakty na WIG20

- kontrakty CFD

- Rynki zagraniczne

- USA, DE, UK + 12 innych

- Konto

- 0 zł

- Akcje z GPW

- 0,12%, min. 10 zł

- Kontrakty na WIG20

- niedostępne

- Rynki zagraniczne

- USA, DE, UK + ponad 20 innych

Nieruchomości

Popularną formą inwestycji są również nieruchomości, które zwykle nabywa się z myślą o wynajmie lub zakupie i odsprzedaży po wyższej cenie. Jednak także i one okresowo mogą tracić na wartości, i to całkiem sporo. Nie można tu zatem mówić o aktywach, które na pewno w całości lub choćby części będą w stanie uchronić kapitał przed inflacją.

Nieruchomości, podobnie zresztą jak akcje z wielu rynków kapitałowych, w ostatnich latach silnie zyskiwały na wartości. Nie oznacza to jednak, że tak musi być również w najbliższym czasie. Co więcej, biorąc pod uwagę dojrzałość trwającej hossy, a także niepewność związaną z globalną sytuacją gospodarczą i geopolityczną, to otrzymamy obraz rynków o nie najlepszych perspektywach. Choć nie musi to przekreślać takich inwestycji, to jednak dziś warto podchodzić do nich z dużą ostrożnością.

Metale szlachetne

Wbrew dość powszechnemu przekonaniu ryzykowna jest również inwestycja w złoto, a tym bardziej w inne metale szlachetne. Wprawdzie w czasie podwyższonej inflacji kruszec co do zasady faktycznie zyskuje na wartości, to jednak wiele osób ma tendencję do kupowania złotych sztabek i monet „na górce”, już po największych wzrostach cen. Tymczasem najlepszym momentem na zakup złota jest okres stosunkowo niskiej inflacji i dobrej koniunktury gospodarczej. Powód? W tym czasie co do zasady jest ono relatywnie tanie.

Inwestowanie w waluty obce

Chcąc uchronić kapitał przed inflacją, warto rozważyć inwestowanie w waluty obce. W najprostszym wariancie może ono polegać na zakupie dolarów, euro czy franków, co pozwoli się zabezpieczyć przed niekorzystnymi zjawiskami, które mogłyby skutkować spadkiem wartości polskiego złotego. Warto jednak pamiętać, że działa to w dwie strony – nasza rodzima waluta może się też umocnić, uszczuplając wyrażone w niej „zagraniczne” oszczędności.

Fundusze inwestycyjne

Jeśli nie czujesz się na siłach, aby samodzielnie zajmować się inwestycjami, możesz skorzystać z oferty tradycyjnych funduszy inwestycyjnych. W tym przypadku powierzasz środki profesjonalistom, którzy dobierają aktywa i monitorują ich zachowanie tak, aby sprostać celom określonym w statucie funduszu.

Wybór funduszy jest ogromny, ale miej na uwadze, że każdy przewiduje opłaty za zarządzanie, a przy tym również wiąże się z ryzykiem inwestycyjnym. Co więcej, musisz jeszcze dokonać wyboru odpowiedniego dla siebie funduszu, dopasowanego pod kątem ryzyka i potencjału zysku. To nie jest zatem tak, że inwestowanie z pomocą funduszy nie wymaga od Ciebie jakiejkolwiek wiedzy finansowej czy zaangażowania czasowego.

Praktyczne porady i wskazówki

Jak widać, przed inflacją można chronić się na różne sposoby. Jedne są niemal w 100% bezpieczne, inne z kolei, w przypadku realizacji niekorzystnego scenariusza, mogą wręcz uszczuplić posiadany kapitał. Jak zatem wybrać odpowiednie dla siebie rozwiązanie?

Dywersyfikacja portfela inwestycyjnego

Rozsądną opcją jest przede wszystkim podzielenie posiadanych oszczędności na kilka klas aktywów finansowych. Inaczej mówiąc, część kapitału warto trzymać na bezpiecznych lokatach czy kontach oszczędnościowych, a część w bardziej ryzykownych inwestycjach, np. akcjach, złocie i nieruchomościach. Dzięki temu masz szanse na atrakcyjne zyski przy ograniczonych wahaniach wartości posiadanego kapitału.

W tym artykule dowiesz się, jak zbudować portfel inwestycyjny i ograniczyć ryzyko finansowe.

Jak wybrać odpowiednią strategię dla siebie?

Aby stworzyć najlepszą dla siebie strategię ochrony przed inflacją, powinieneś odpowiedzieć sobie na kilka następujących pytań.

- Czy chciałbyś pomnażać kapitał przy niewielkim, ale pewnym zysku, czy jesteś skłonny zaakceptować ryzyko w zamian za potencjalnie wyższe dochody?

- Czy zamierzasz jednorazowo ulokować posiadane oszczędności w różnych aktywach, czy może chcesz regularnie odkładać środki i od razu chronić je przed inflacją?

- Na jaki okres możesz zamrozić swoje oszczędności? Czy chcesz mieć do nich łatwy dostęp, czy przez dłuższy czas nie zamierzasz po nie sięgać?

- Jaki jest poziom Twojego doświadczenia inwestycyjnego i znajomości poszczególnych instrumentów?

- Jakie są prognozy dotyczące stanu gospodarki i rynków finansowych w najbliższych miesiącach czy latach?

To tylko przykładowe pytania, na które powinieneś odpowiedzieć, formułując swoją strategię inwestycyjną. Pomoże Ci to zbudować portfel aktywów, który będzie odpowiadał akceptowanemu przez Ciebie poziomowi ryzyka, a także oczekiwaniom co do potencjalnych stóp zwrotu z inwestycji.

Inne strategie ochrony oszczędności

Ochrona przed inflacją nie musi ograniczać się do wspomnianych rozwiązań finansowych.

Przykładowo, jeśli spodziewasz się sporych wzrostów cen, a planujesz jakąś dużą inwestycję, np. zakup samochodu czy remont mieszkania, to rozsądnie będzie nie odkładać tych ważnych wydatków na późniejszy czas; dzięki temu zrealizujesz swoje zamiary przy obecnych, niższych cenach. Podobny efekt przyniosą rozmaite większe inwestycje we własny biznes – zarówno te bieżące, jak i rozwojowe, które pomogą Ci ograniczyć koszty działalności, czy też zwiększyć efektywność jej prowadzenia.

Obroną przed inflacją może być dążenie do zwiększenia nie tylko posiadanych oszczędności, ale też uzyskiwanych dochodów. Jeśli uważasz, że za mało zarabiasz, możesz rozważyć podniesienie kwalifikacji zawodowych lub otwarcie własnego biznesu. Nie są to rzeczy proste we wdrożeniu, ale warto mieć je na uwadze, chcąc sprostać rosnącym kosztom życia.

Co dalej z inflacją w Polsce? Prognozy na najbliższe lata

Zgodnie z najnowszą projekcją inflacyjną NBP, z 50% prawdopodobieństwem inflacja w Polsce w 2025 r. będzie mieściła się w przedziale 3,9-6,6%, natomiast w 2026 r. obniży się i wyniesie od 1,9 do 4,1%. Prognozy te mogą ulec zmianie, bowiem polski bank centralny regularnie aktualizuje je, w miarę pojawiania się nowych czynników i zmian w sytuacji gospodarczej. Faktem jest jednak, iż obecnie wielu ekonomistów ma podobne przewidywania i zakłada, że w ciągu roku, dwóch inflacja ma szansę na dobre wrócić do tzw. celu inflacyjnego.

Warto pamiętać, że niska inflacja sama w sobie nie musi być powodem do radości. Mogą jej przecież towarzyszyć np. zła globalna sytuacja gospodarcza, rosnące bezrobocie, poważne niepokoje geopolityczne czy innego rodzaju negatywne zjawiska. W takich warunkach akcje, kryptowaluty, nieruchomości i inne aktywa mogą sukcesywnie tracić na wartości. W tej sytuacji stabilne poziomy cen i usług prawdopodobnie nie zrekompensują strat, wynikających z malejącej wartości oszczędności i portfela inwestycyjnego.

Komentarze

(26)No i po inflacji. Wiele prognoz wskazuje na to, że w najbliższych latach pozostaniemy na znośnych 4-6% więc przy stopach pewnie na zbliżonym poziomie da radę łatwo zabezpieczyć swój kapitał. Mam tylko nadzieje że te prognozy nie sugerowały się predykcjami NBP, bo wtedy może być różnie

Odpowiedz

Czy inwestowanie w obligacje rządowe jest odpowiednie dla wszystkich typów inwestorów, czy raczej dla tych o większych portfelach ?

Odpowiedz

W obligacje skarbowe, emitowane przez Skarb Państwa, może inwestować każdy, bez względu na zasobność portfela. Nie ma przeszkód, by kupić jedynie kilka obligacji płacąc kilkaset złotych lub większą ich ilość za kwotę liczoną w tysiącach złotych. Takiego komfortu nie ma przy innych typach obligacji, które na ogół są droższe a ich oferta często kierowana jest do zamkniętego kręgu potencjalnych inwestorów, np. funduszy inwestycyjnych, towarzystw ubezpieczeniowych itp.

Odpowiedz

A lepiej kupić mniejszą ilość za więcej czy więcej za mniej? Jaka jest tutaj różnica i co bardziej się opłaca?

Odpowiedz

Miłka, czy Ty wiesz co piszesz? Gdzieś już też spotkałem Twój wpis taki "od czapy".

Odpowiedz

Czy inwestowanie w obligacje jest łatwe i czy mogę zacząć bez większego doświadczenia w inwestowaniu?

Odpowiedz

Jest łatwe, o ile są to obligacje skarbowe nienotowane na giełdzie. Takie produkty mają prostą budowę, tylko nieco bardziej skomplikowaną niż np. lokaty terminowe. Mimo wszystko, zanim ulokuje się w nich środki, trzeba dobrze poznać ich działanie.

Odpowiedz

Czym tutaj najlepiej kierować się przy wyborze? Czego unikać ?

Odpowiedz

Obligacjom skarbowym poświęciliśmy osobny tekst: https://moneteo.com/artykuly/obligacje-skarbowe-co-to-gdzie-kupic, w którym tłumaczymy specyfikę tego typu papierów, przedstawiamy różne ich rodzaje, specyfikę inwestowania.

W przypadku obligacji skarbowych w zasadzie najważniejsze jest rozstrzygnięcie dotyczące okresu inwestycji (przedstawienie obligacji do wcześniejszego wykupu wiąże się z opłatami) oraz terminu wypłaty odsetek (co rok, jak to się dzieje m.in. przypadku obligacji czteroletnich, czy może dopiero na koniec okresu oszczędzania). Sądzę, że przywołany tekst odpowie na Twoje pytania i wątpliwości, pozwoli Ci podjąć właściwą decyzję.

Odpowiedz

czy warto inwestować w obligacje indeksowane inflacją ?

Odpowiedz

Część obligacji ma także "konstrukcję", że w pierwszym roku mają stałe oprocentowanie zapisane w warunkach emisji a w kolejnych latach jest ono uzależnione od poziomu inflacji, zawsze jest od niej wyższe. Oprocentowanie lokat jest zawsze znacząco niższe od inflacji.

Obecnie oprocentowanie 4-latek w pierwszym roku jest niewiele niższe niż propozycje lokat z czołówki rankingu https://najlepszelokaty.pl/ranking-lokat. Zwracam uwagę, że obowiązuje przez 12 miesięcy, podczas gdy lokaty są na krótsze okresy, a potem ich oprocentowanie może być niższe.

Odpowiedz

Czy inwestycja w obligacje wiąże się z jakimiś ryzykami? Jakie są największe zagrożenia związane z inwestycją w obligacje?

Odpowiedz

Inwestowanie w obligacje to bardzo obszerny temat, gdyż są różne ich rodzaje, np. skarbowe (emitowane przez skarb państwa), komunalne (wypuszczane przez samorządy) czy korporacyjne (emitowane przez firmy). Dla przeciętnego inwestora dostępne są przede wszystkim obligacje skarbowe, którym poświęciliśmy osobny tekst: https://moneteo.com/artykuly/obligacje-skarbowe-co-to-gdzie-kupic

Odpowiedz

A to nie jest tak, że zawsze jest jakieś ryzyko?

Odpowiedz

Owszem, każda inwestycja wiąże się z pewnym ryzykiem. W przypadku obligacji skarbowych uznawane jest ono za bardzo niewielkie, gdyż tego typu zobowiązania państwa mają pierwszeństwo w zaspokajaniu przed innymi.

Odpowiedz

A jak to jest, czy warto długo trzymać obligacje czy lepiej szybko sprzedać?

Odpowiedz

A jak wygląda sprawa z inwestowaniem w obligacje ze zmiennym oprocentowaniem? Czy w takim przypadku oprocentowanie może zmienić się na naszą niekorzyść?

Odpowiedz

Określenie obligacje ze zmiennym oprocentowaniem nie odnosi się do faktu, że może być ono zmieniane w dowolny sposób. Jest to informacja dla inwestora, że oprocentowanie będzie zmienne w kolejnych okresach (np. kwartałach, latach), ale zasady jego ustalania są zawsze precyzyjnie opisane w liście emisyjnym i nie są zmieniane w trakcie inwestycji.

Przykładowo, dla obligacji 4-letnich w pierwszym roku jest ono stałe (dla papierów sprzedawanych w maju 2023 r. wynosi 7%), natomiast w kolejnych latach będzie ustalane jako wysokość inflacji ogłoszonej przez Prezesa GUS + marża (dla wspomnianych 4-latek marża wynosi 1%).

Odpowiedz